刚于2023年一季度荣获青岛市发展和改革委员会授予的“2022年青岛市新经济潜力企业”称号的众淼创科,正谋求在港上市。

据港交所披露易平台显示,5月25日众淼创科向港交所递交了IPO申请书,谋求在港股主板上市。本次众淼创科选择国泰君安国际为其独家保荐人。

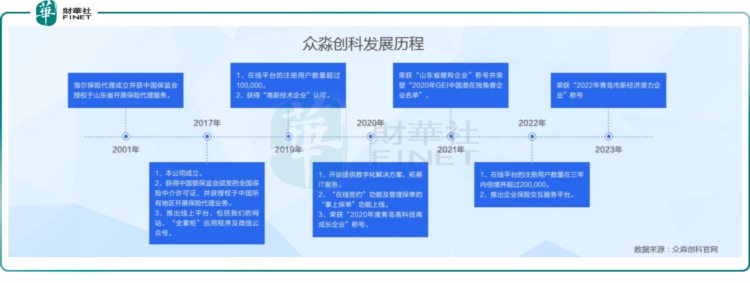

众淼创科是海尔集团旗下重要的保险生态平台,萌芽于2001年注册成立的海尔保险代理,2017年众淼创科宣告成立,并顺应保险中介行业数字化转型的趋势,持续推进保险数字化解决方案的研发,逐步成长为中国数字化领先的快速增长的保险代理服务及解决方案提供商。

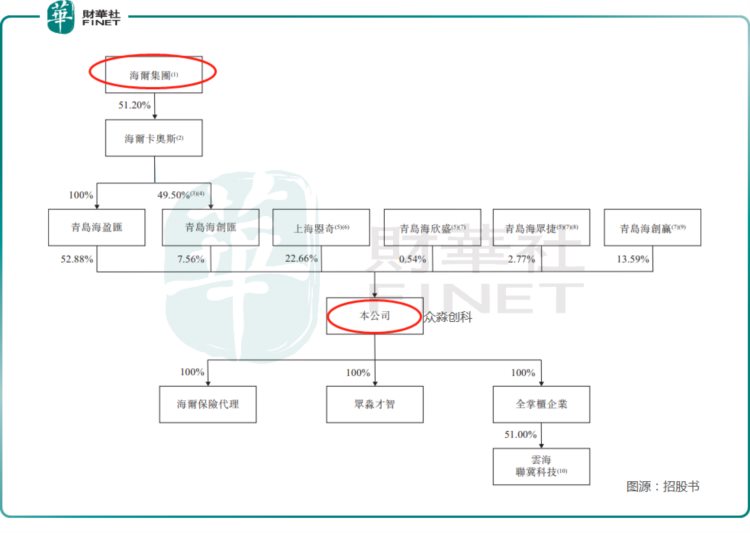

据招股书显示,海尔集团是众淼创科控股股东,截至2023年5月18日,海尔集团通过其附属公司及有限合伙企业的投票权安排间接通过海尔卡奥斯持有众淼创科约60.44%的投票权。其中,约52.88%通过青岛海盈汇持有,以及约7.56%通过青岛海创汇持有。

值得注意的是,如果众淼创科能成功于港交所主板上市,有望成为海尔集团旗下第五大上市平台。据悉,海尔集团旗下拥有海尔智家,盈康生命、海尔生物等在内4家上市公司。

与已上市的“海尔系”公司一样,背靠海尔集团这个大树,众淼创科成长速度也非常之快。

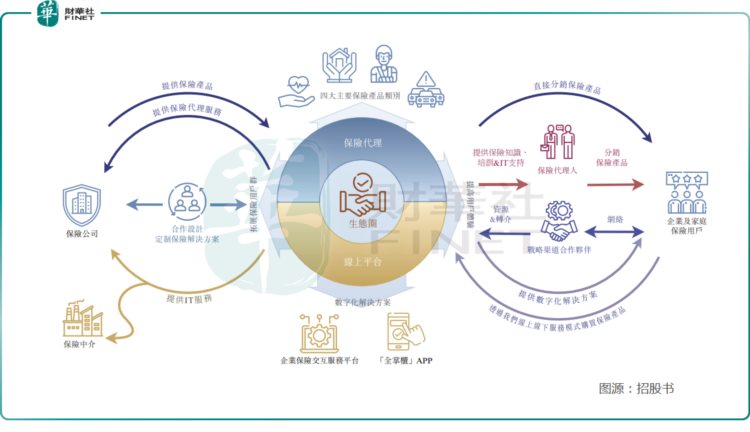

据招股书显示,众淼创科是中国数字化优先的快速增长的保险代理服务及解决方案提供商,目前已建立一套线上线下一体化服务模式,涵盖包括风险评估、提供场景化咨询、分销保险产品及保险理赔等保险业务的主要流程。

此外,众淼创科通过AI、大数据等先进技术,为保险行业提供数字化解决方案。目前,针对家庭端,开发了全掌柜APP,赋能保险代理人展业及提升家庭用户的保险体验;针对企业端,开发了企业保险交互服务平台,通过为企业用户提供实时报价、产品对比、产品定制等服务,为其提供全流程场景化、定制化的风险解决方案。

截至目前,众淼创科建立实力不俗的保险代理服务生态圈:一、超过60家保险公司(包括中国前三大市值最高的保险集团);二、逾8,600名来自全国10多个城市的保险代理人;三、近20家战略渠道合作伙伴;四、12,000名企业保险用户及250,000名家庭保险用户。

众淼创科盈利模式相对清晰,面向家庭及企业保险用户,提供合作的保险公司保险产品(分销产品包括财产保险产品、人寿及健康保险产品、意外保险产品、汽车保险产 品四大类),进而赚取佣金。同时,根据客户要求设计及开发数字化解决方案,向包括海尔集团在内的各个生态圈参与者及不同行业的公司提供IT服务,进而产生创收。

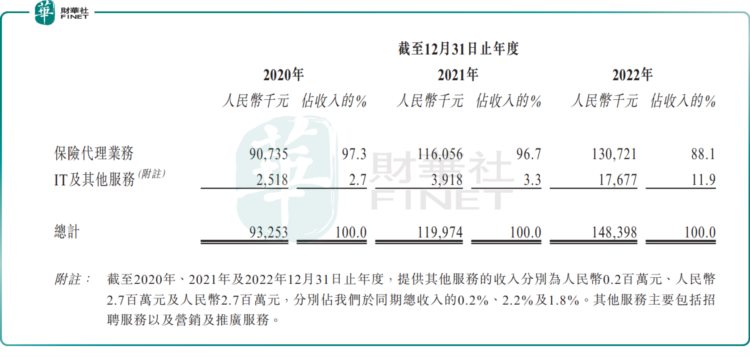

基于盈利模式,众淼创科营收主要划分为两大类:保险代理业务及IT及其他服务业务。

近年来,得益于中国保险中介行业经历了显著增长,以及背靠海尔集团,众淼创科保险代理业务及IT及其他服务业务取得不错的增长。

行业增速方面,按承保保费计算,中国保险中介行业市场规模从2018年的4,828.0亿元增加到2022年的8,125.0亿元,平均复合年增长率为13.9%。

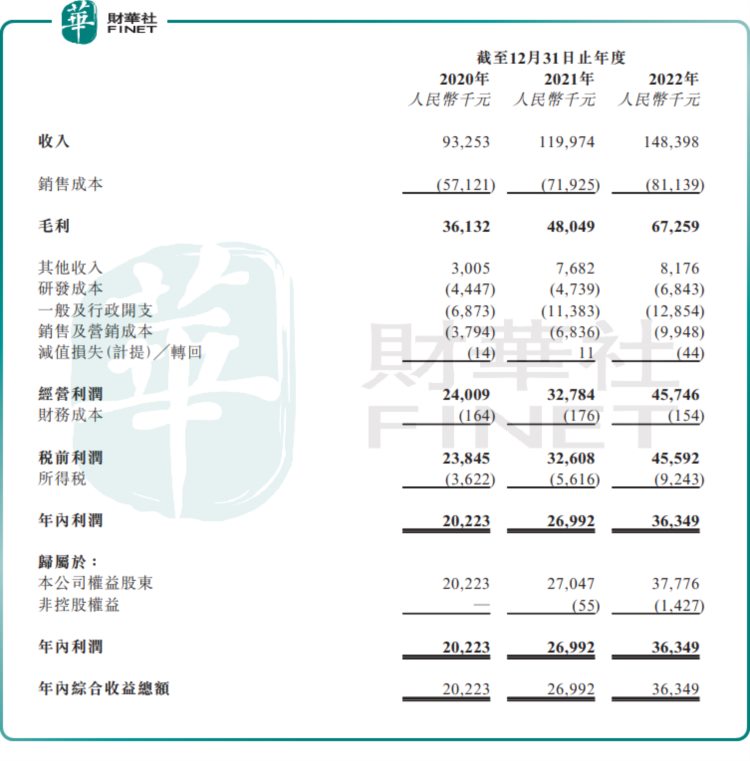

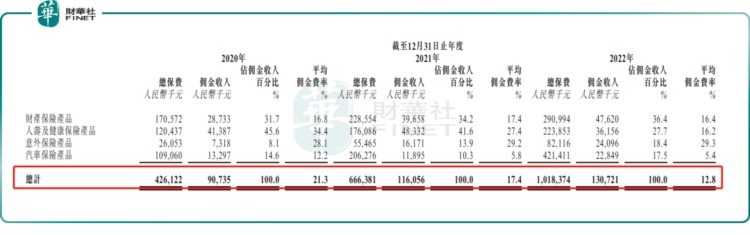

在行业高增长的背景之下,众淼创科业务取得了快速的发展。总保费从2020年的4.26亿元增加到 2022年的10.18亿元,复合年增长率为54.6%;营业收入也从2020年的0.93亿元增至2022年的1.48亿元,复合年增长率达26.1%;净利润则从2020年0.2亿元增至2022年的0.36亿元,复合年增长率为34.1%。

收入按业务划分,截至2022年,众淼创科保险代理业务营收贡献最大,收入占比达88.1%,IT及其他服务业务收入占比则为11.9%。

需要注意的是,众淼创科2020年至2022年营收复合年增速(26.1%)大幅跑输总保费复合年增速(54.6%),而这或许与其保险代理业务佣金费率大幅下行有关。

据招股书显示,众淼创科平均佣金费率从2020年的21.3%下降至2022年12.8%,这主要是受公司分销财产保险产品、人寿及健康保险产品及汽车保险产品的平均佣金费率呈现不同程度下滑的影响(如下图所示)。尤其是过去佣金费贡献最高的财产保险产品和两大类,下滑最为明显。其中,对于佣金费率下滑较为严重的人寿及健康保险产品,众淼创科解释是:(i)分销平均佣金费率较高的长期人寿保险产品的佣金收入减少,而分销平均佣金费率相对较低的短期人寿保险产品的佣金收入增加;(ii)现有长期保单续保增加,而就保单续保向保险代理人支付的佣金费率相对较低。

或许受整体佣金费用率下滑的影响,2020年至2022年保险代理业务收入复合年增速为20%,增速弱于同期总营收复合年增速的26.1%以及总保费复合年增速的54.6%。

对于此次赴港上市目的,众淼创科在招股书中表示,此次赴港上市募集资金主要用于未来三年用于发展保险代理业务和提升IT服务产品及研发能力。此外,用于在保险中介及保险技术行业寻求投资及收购,以及一般营运资金和企业用途。

文:花荣