(报告出品方/分析师:国泰君安证券 穆方舟 鲍雁辛 林展越)

1. 卫浴洁具领先公司

1.1. 多品牌、多品类的卫浴洁具领先公司

公司为自有品牌卫浴洁具领先公司。箭牌家居创立于1994年,总部位于广东佛山,是一家以自有品牌产品为主的卫浴洁具公司。

根据招股说明书,2021年公司的市场占有率约为9.8%,处于行业领先位置。目前公司有箭牌、法恩莎、安华三大子品牌,产品涵盖卫生陶瓷(含坐便器等)、花洒龙头、浴室柜、瓷砖、浴缸、定制橱衣柜,共有 8 个建成的生产基地及2个筹备中的生产基地。

公司于2022年10月登陆资本市场。

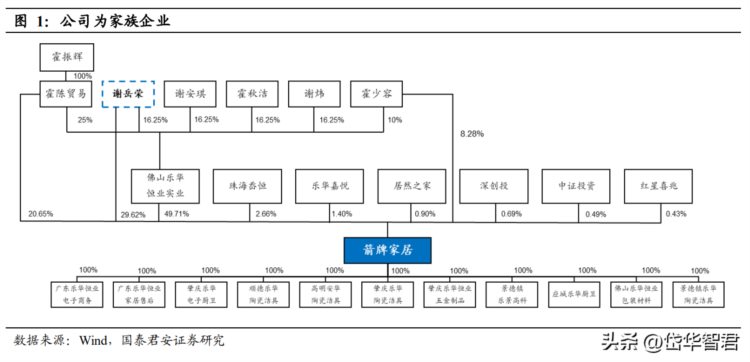

公司为家族企业。创始人谢岳荣为实际控制人,通过直接和间接的方式持有公司约29.62%的股份,其妻子霍秋洁、女儿谢安琪、儿子谢炜为其一致行动人,合计持有公司53.85%的股份。霍振辉、霍少容分别为霍秋洁之兄、姐,分别持有公司约20.71%与8.28%,谢霍家族合计持有公司 82.84%的股份。

公司筹备 IPO 后,员工持股平台乐华嘉悦及高瓴(珠海岙恒)、深创投(深创投、红土君晟)、中信证券(中证投资、金石坤享)、居然之家、红星美凯龙(红星喜兆)等外部投资者陆续增资入股公司。管理层方面,谢岳荣为公司总经理,谢霍家族仍参与公司经营。

公司形成了多品类、多品牌布局。

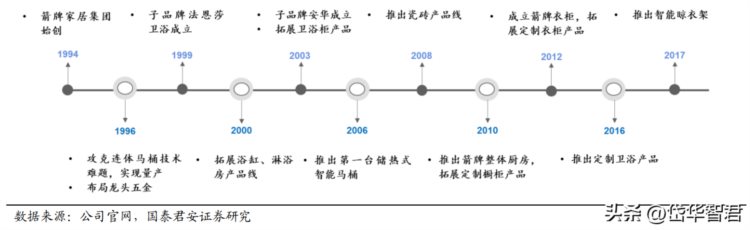

公司 1995 年起步于陶瓷洁具产品,并于次年攻克连体马桶技术难题实现量产。

此后公司进行多品类拓展,先后于 1996 年、2000 年、2003 年、2008 年拓展龙头五金、浴缸淋浴房、浴室柜、瓷砖品类,2010 年、2012 年、2016 年进入定制橱柜、衣柜、定制卫浴领域。

智能化产品方面,公司于 2006 年布局智能坐便器,2010 年布局恒温花洒,2017 年布局智能晾衣架。

品牌方面,公司最早成立品牌箭牌,此后于 1999 年成立子品牌法恩莎、2003 年成立子品牌安华。

目前,箭牌定位智慧家居,法恩莎定位高端艺术,安华定位时尚年轻。

图 2:公司形成了多品类、多品牌布局

2. 业绩波动增长,C 端为主

2.1. 业绩波动增长

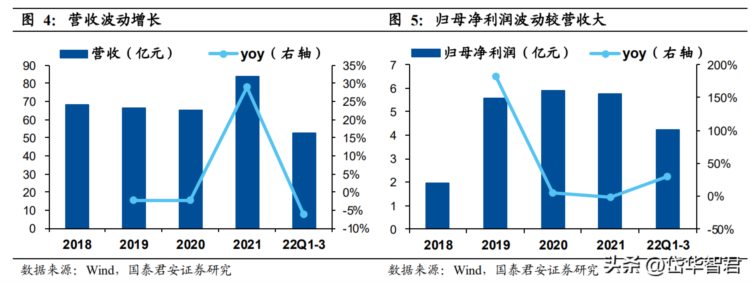

产品结构调整,营收波动增长。近年来,公司不断调整产品结构适应消费者偏好,叠加疫情冲击影响,营收呈现波动增长态势。

2018-2021年公司营收复合增速约 7.1%,从 68.10 亿元增长至 83.73 亿元,其中 2019、 2020年连续两年下滑约2%,除疫情影响外,2019年单价较高的实木柜营收下降、单价较低的多层板柜营收提升,导致浴室家具营收下降;2020年普通坐便器营收下降、智能坐便器营收提升,导致卫生陶瓷营收下降。

2021年公司营收大幅增长约 28.8%,各品类均实现良好增长。22Q1-3 公司受疫情影响营收小幅下滑 6.2%。

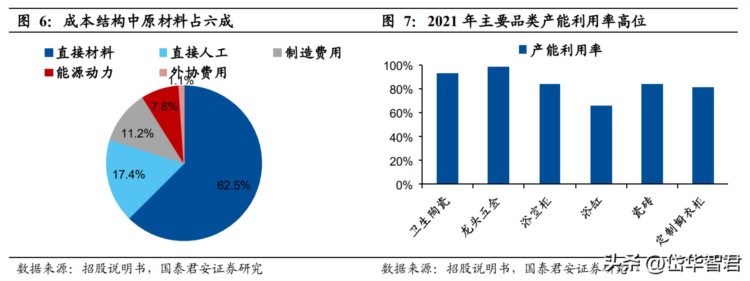

成本结构中原材料占六成,直接人工、制造费用占比超 10%。

主营业务成本中,外协 OEM 成本约超 10%。若剔除 OEM 成本,2021 年直接材料、直接人工、制造费用、能源动力分别约占 62.5%、17.4%、11.2%、7.8%,直接材料主要包括泥砂原材料、金属材料、塑料制品、木质材料等。

2021 年,卫生陶瓷、龙头五金、浴室柜等主要品类产能利用率均超过 80%。

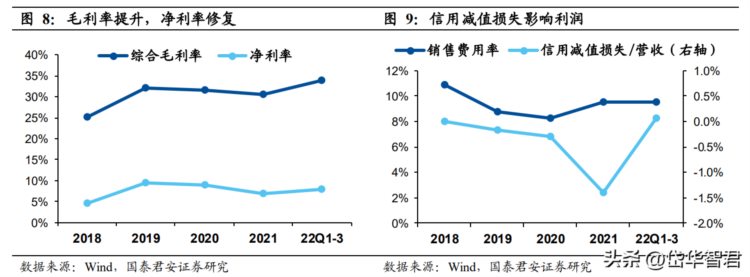

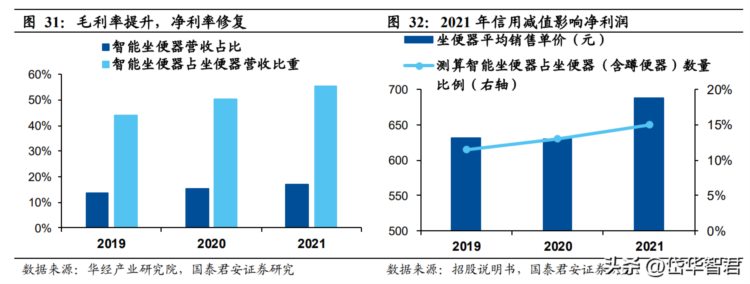

归母净利润波动较营收大,受公司 SKU 策略、毛利率等多因素影响。

2018 年公司归母净利润约 1.97 亿元,由于 SKU 上新较快导致净利率仅 4.5%;2019-2020 年,公司精简 SKU 并重视降本增效,净利率升至 9%+,归母净利润 5.5 亿元以上;2021 年受到原材料价格涨价对毛利率的影响及直营工程业务对恒大约 7,800 万元应收款计提坏账,净利率有所下滑,归母净利润同比小幅下降。

22Q1-3 公司在提价、高毛利直营电商业务高增等因素的推动下毛利率同比提升,归母净利润增速约 30.3%。

2.2. 卫生陶瓷、龙头五金是主要销售品类

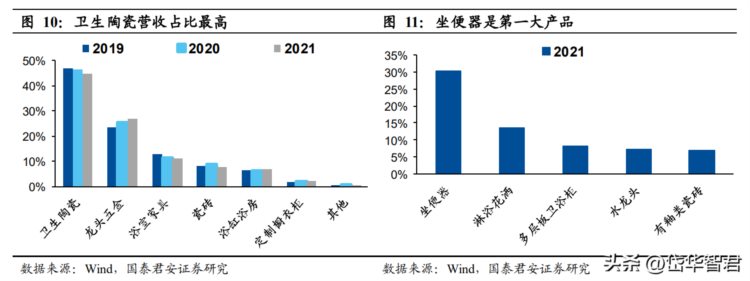

分品类看,卫生陶瓷营收占比最高,龙头五金营收占比提升。

公司的营收口径分为卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜等。

其中,2018 年-2021 年,卫生陶瓷(主要产品为坐便器)营收从 31.29 亿元增加值 37.34 亿元,营收占比位居第一,分别为 45.9%/46.5%/46.1%/44.6%;龙头五金(主要产品为淋浴花洒)营收从 12.91 亿元增加至 22.51 亿元,营收占比位居第二且逐年升高,从 2018 年的 19.0%上升至 2021 年的 26.9%。

从产品的角度,坐便器为第一大产品,其次是淋浴花洒、多层板卫浴柜、水龙头、有釉类瓷砖等。

2021 年坐便器营收 25.36 亿元,占比 30.4%;淋浴花洒营收 11.26 亿元,占比 13.5%;其余产品均在 10 亿元以内,其中多层板卫浴柜、水龙头、有釉类瓷砖分别占比 8.1%、7.2%、7.0%。

2.3. 经销模式为主,C 端占比高

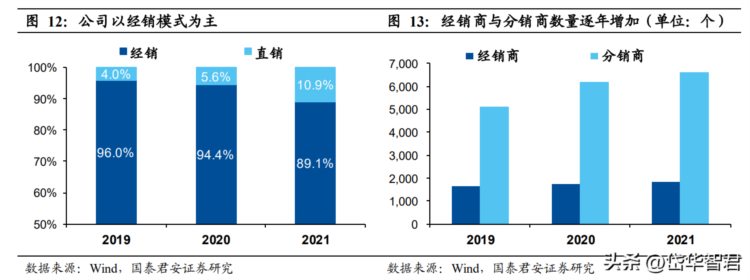

从销售模式的角度,公司以经销模式为主。根据是否通过经销商环节向下游客户销售分为经销和直销,2018-2021 年经销收入占比分别为 94.8%/96.0/94.4%/89.1%,公司主要借助经销商的区域资源拓展营销网络。

经销商分为综合经销商、工程特约经销商、电商经销商三类。同时,经销商可在经销区域内开发二级分销商,以提高区域市场销售能力,分销商直接从经销商处提货并结算。截至 2021 年末,公司共有经销商 1,854 个、分销商 6,609 个。

直销模式下,公司近年加大对直营电商的投入力度,伴随着直营电商销售规模的扩大,2021 年公司直销占比上升至 10.9%。

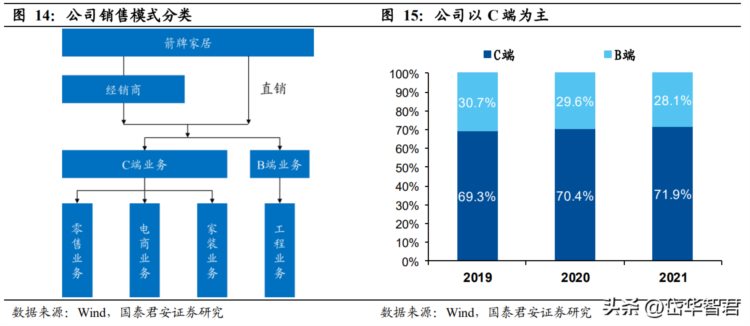

根据下游客户的种类,分为零售、电商、家装、工程渠道,其中前三者最终销售至终端消费者,统称 C 端业务;工程渠道销售至地产、政府和企事业单位客户,为 B 端业务。

公司渠道以 C 端为主。

2019-2021 年 C 端业务占比分别为69.3%/70.4%/71.9%。其中:

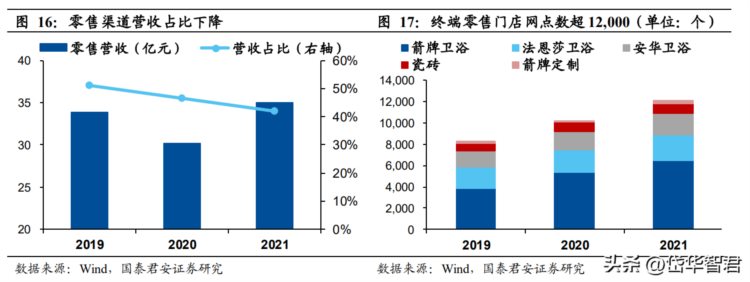

1)零售渠道:伴随着新房精装修率的提升及整装、“互联网+”家装、设计师、电商等渠道的发展与分流,公司零售渠道营收占比整体呈下降态势,2019-2021 年零售渠道占比分别为 51.1%/46.6%/42.0%。

从门店数量来看,2021 年末共有终端门店网点 12,052 个,其中经销网点 5,429 个、分销网点 6,623 个,终端网点数量呈现逐年提升趋势,箭牌卫浴占比较高,2021 年末共有 6,510 个终端网点。

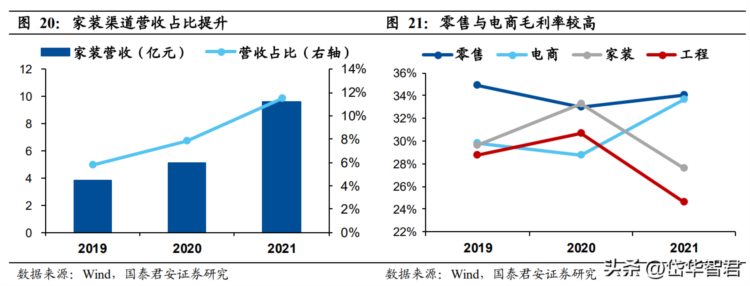

公司零售业务的毛利率相对稳定,2019-2021 年分别为 34.9%/32.9%/34.0%。

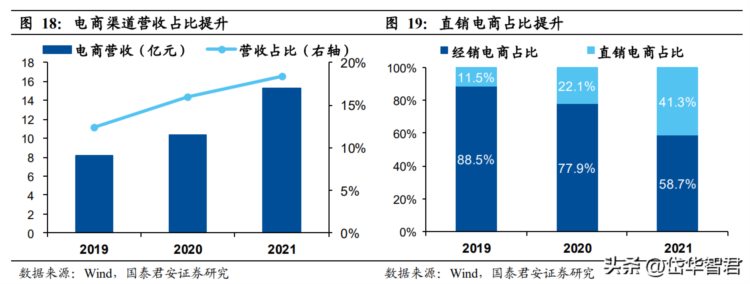

2)电商渠道:2019-2021 年电商渠道占比分别为 12.3%/15.9%/18.4%。其中,公司授权具备电商运营资质和经验的经销商在电商平台开设网店进行销售,截至 2021 年末经销商网店数量为 364 个。

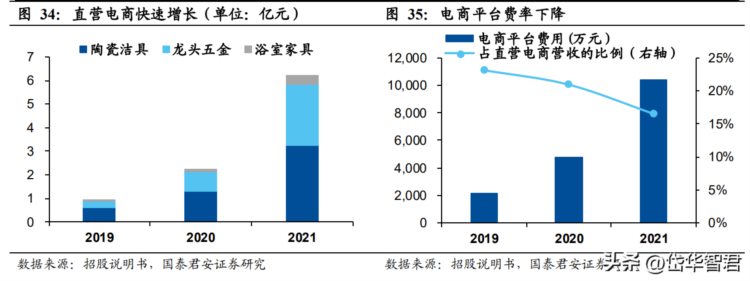

公司于 2018 年正式成立电商公司拓展线上销售渠道,并通过加大投入力度、线上线下联 动、与其他泛家居品牌合作等方式进行推广,直营电商收入从 2019 年 的 0.94 亿元增长至 2021 年的 6.32 亿元,直营电商占电商渠道的比重从 11.5%提升至 41.3%,成为电商渠道主要的增长点。

由于直接面向终端消费者,直营电商毛利率相对较高约50%,直营电商占比提升带动电商渠道毛利率从 2019 年提升约 29.8%提升至 2021 年约 33.7%。

3)家装渠道:公司通过经销商开拓家装公司客户,近年来由于装修需求的变迁,家装公司迅速崛起,成为整合毛坯房装修需求流量的重要渠道,家装渠道收入快速增长,从 2019 年的 3.85 亿元增长至 2021 年的 9.58 亿元,营收占比也从 5.8%提升至 11.5%。

家装渠道本质上是介于 C端与 B端之间的小 B端业务,因此毛利率介于零售渠道与工程渠道,2021 年约 27.6%。

B 端业务占比逐年略有下滑,信用风险可控。

2019-2021 年工程渠道营收占比分别为 30.7%/29.6%/28.1%,整体略有下滑。

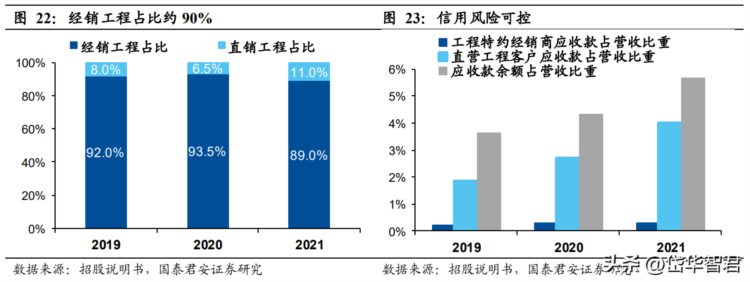

公司直营工程客户一般有 1-12 个月的信用期,而工程特约经销商部分款到发货、少部分也 有授信额度。

公司以经销商拓展工程渠道为主,经销工程占工程渠道比重约 90%,工程渠道的信用风险可控,2021 年末应收账款余额占营收约 5.7%,其中直营工程应收款占 4.0%、工程特约经销商应收款占 0.3%。

从客户类型来看,地产精装房项目和公共建筑项目的收入构成较为均衡。2019-2021 年,公司工程业务毛利率分别为 28.7%/30.7%/24.6%,其中直销工程毛利率相对较高。

3. 格局:国内品牌领先公司,C 端具有渠道优势

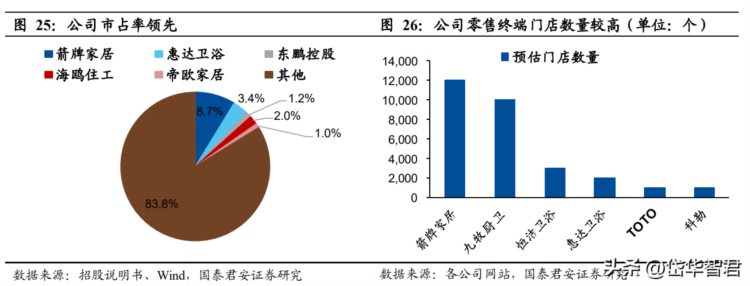

格局上,公司居于国内品牌的领先地位。

外资品牌主打高端,分为以杜拉维特(Duravit)、高仪(Grohe)、乐家(Roca)、汉斯格雅(Hansgrohe)为代表的欧洲品牌,以科勒(Kohler)、摩恩(Moen)、美标(American Standard)为代表的美国品牌,以东陶(TOTO)、伊奈(INAX)为代表的日本品牌。

国内品牌中,箭牌、惠达、恒洁、九牧是全国性品牌,中宇、澳斯曼、阿波罗、四维是地方性品牌。公司居于国内品牌领先地位。

卫浴板块出厂口径约 850 亿,公司份额约 8.7%。

根据中国陶瓷家居网统计,2021 年我国规模以上卫生陶瓷企业总营业收入约为 854.99 亿元,公司卫浴板块(含卫生陶瓷、龙头五金、浴室家具、浴缸浴房)营业收入为 74.68 亿元,份额约 8.7%,行业内竞争对手惠达卫浴境内营业收入约为 28.68 亿元,东鹏控股卫浴板块(含卫生陶瓷、卫浴产品)营业收入约为 10.47 亿元,海鸥住工境内营业收入约为 16.70 亿元,帝欧家居卫浴板块(含卫浴产品)营业收入约为 8.18 亿元,九牧、恒洁未披露数 据。由于卫浴洁具有明显的品牌露出,品牌属性较强,对标发达国家的情况,如日本卫浴洁具市场 CR3(TOTO、Lixil、Panasonic)> 80%,公司份额的提升空间较大。

公司在 C 端具有渠道优势。

相比较于外资品牌在工程渠道具有品牌优势,公司在 C 端具有渠道优势。

1)零售终端门店数量较高,且领先于其他国内品牌。公司终端门店网点超 12,000 家,九牧 10,000 家、恒洁 3,000 家、惠达 2,000 家,TOTO 与科勒均在 1,000 家以内。

2)捕捉流量红利能力较强,公司重视新渠道的崛起并前瞻性布局,把握了包括家装、电商等新渠道的流量红利机会,家装、电商渠道增速较快。

4. 智能化、套系化、线上化的三大趋势

4.1. 智能化趋势下产品售价提升

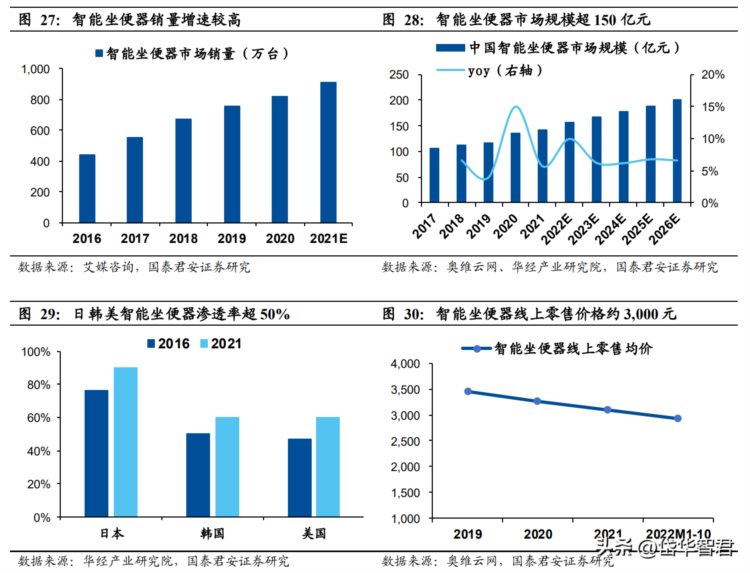

智能化是卫浴产品的趋势。智能化是卫浴产品消费升级的趋势,智能化产品的受欢迎度越来越高,渗透率在不断提升。

其中,智能化坐便器、恒温花洒等是智能化卫浴产品的代表。根据艾媒咨询数据,近年来智能坐便器销量复合增速达 23.9%,销量超 800 万台,预计 2022 年智能坐便器市场规模超 150 亿元。

根据奥维云网数据,智能坐便器在我国的市场普及率已达 5%左右,而日本、韩国、美国的渗透率达 50%以上,从渗透率的角度看我国智能坐便器规模增长潜力仍较大。

智能化趋势下,公司产品平均售价在提升。

根据招股说明书,2019-2021 年公司智能坐便器收入占主营业务收入的比重分别为 13.5%、15.5%和 16.8%,分别约为 8.95、10.01、14.03 亿元,占坐便器营收比重约 44.1%、50.4%、55.3%,呈现逐年提升趋势。

根据公司公告,2021 年智能马桶销售数量占坐便器(含蹲便器)数量比例约为 15%,则智能坐便器销售量约 81.8 万个,测算智能坐便器单个售价超 1,700 元(出厂价口径),而普通坐便器单个售价约 400 元,因此智能化趋势下公司产品平均售价将呈现不断提升的趋势,公司坐便器平均销售单价由 2019 年的 632 元提升至 2021 年的 689 元。

假设未来智能坐便器渗透率将达到 50%,智能坐便器出厂价略有下滑至 1500 元,普通坐便器价格保持不变约 400 元,则坐便器平均销售单价有望提升至 900 元以上。

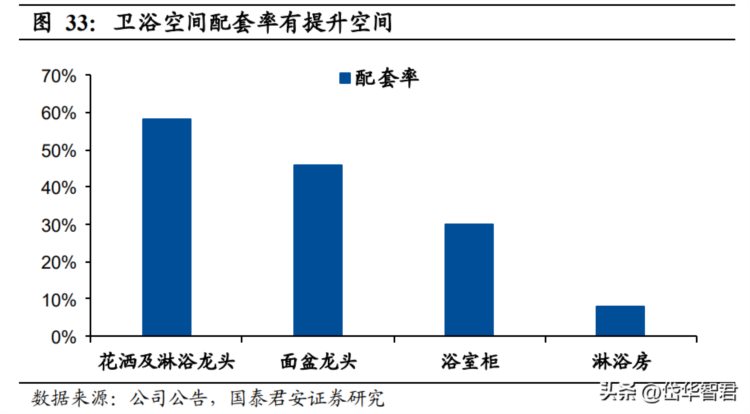

4.2. 套系化趋势下的配套率提升

卫浴空间的销售取代单一产品的销售,配套率有提升空间。由于审美的趋势及卫浴品牌对全品类的覆盖,整体卫浴空间的销售取代了以往单一产品的销售。对于卫浴品牌来说,卫浴空间的套系化销售有利于提升客单值,提升门店效率。

根据公司公告,2021 年,以公司核心产品陶瓷洁具销售数量 545 万个为基数,各产品配套率分别为花洒及淋浴龙头 58%、面盆龙头 46%、浴室柜 30%、淋浴房 8%,配套率仍有提升空间。

4.3. 线上化趋势下直营电商延续高增

直营电商有望延续高增,盈利能力提升。

公司于 2018 年正式成立电商公司拓展直营电商销售渠道,持续投入并进行推广,直营电商收入从 2019 年的 0.94 亿元增长至 2021 年的 6.32 亿元,成为电商渠道主要的增长点。

从品类结构来看,直营电商主要销售陶瓷洁具(2021 年占比 52%)、龙头五金(2021 年占比 42%)、浴室家具(2021 年占比 6%),同比增速均超 150%。

公司在电商平台投放的费用逐年提升,2021 年投放超过 1 亿元,但电商平台费用占电商营收比例降至 16.5%,显示直营电商的盈利能力在提升。

直营电商的发展有利于公司品牌全国化。

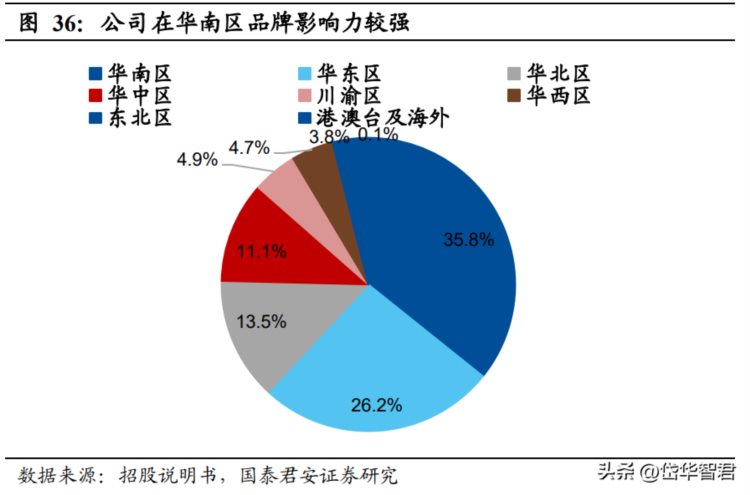

作为广东企业,公司在华南区品牌影响力较强、具有完备的销售网络,2021 年华南区收入占比达 35.8%。

华东区是各行业品牌重点竞争区域,竞争压力较大,而华北区、华中区、川渝区等品牌影响力相对华南区而言稍弱。公司加大直营电商投入力度,有利于提高品牌在全国的影响力,辐射华南区以外的其他区域。

5. 盈利预测

核心假设:

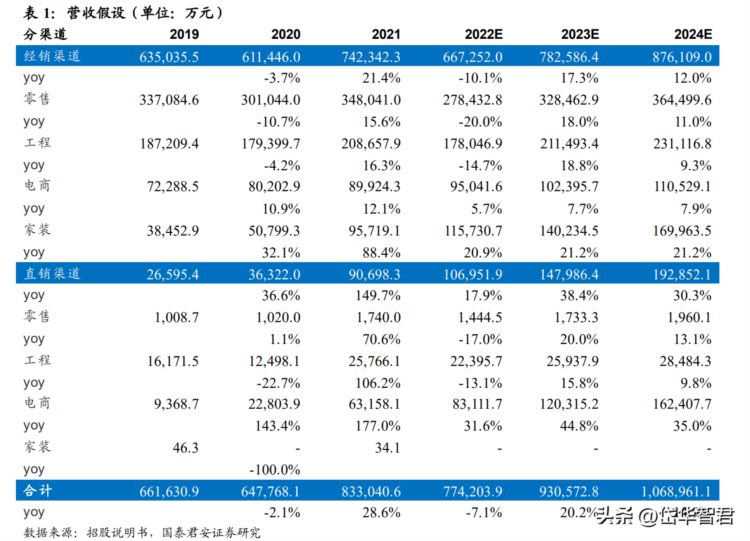

收入:公司拆分逻辑为分渠道+分品类。

分渠道看,假设 2022 年公司受疫情及地产竣工下滑影响零售渠道、工程渠道下滑,家装渠道、电商渠道保持增长但增速下降;2023-2024 年受益疫后复苏及地产“保交付”,公司零售渠道、工程渠道恢复增长,各渠道增速上电商渠道>家装渠道>零售渠道>工程渠道。

分品类看,由于占比较高,卫生陶瓷、龙头五金是主要的增长驱动品类,且龙头五金增速>卫生陶瓷增速。

毛利率:直销电商毛利率高于公司综合毛利率,且直销电商增速较快。随着直销电商营收占比提升,公司综合毛利率有望缓慢提升,谨慎假设 2022-2024年综合毛利率分别为 31.5%、31.8%、32.0%。

根据上述假设,预计 2022-2024 年公司营业收入分别为77.42/93.06/106.90亿元,同比增长-7.1%/20.2%/14.9%;归母净利润分别为 6.35/8.28/10.05 亿元,同比增长 10.0%/30.5%/21.3%。

6. 估值

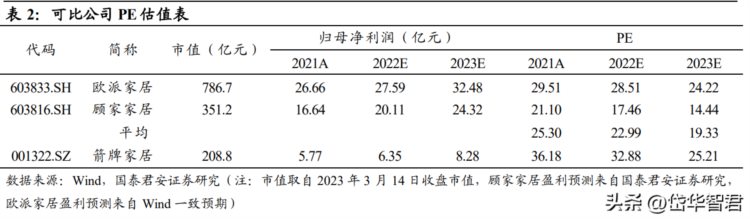

公司为国内卫浴洁具自主品牌领先企业,并向定制橱柜衣柜等进行跨品类发展。可比公司选取主营业务同样为家居且进行跨品类布局的头部企业欧派家居、顾家家居。

PE 估值

以 2023 年盈利预测计算,可比公司 2023 年 PE 估值平均为 19.33X,考虑到可比公司 2023 年盈利增速预期约 20%,而公司 2023 年盈利增速预期约 30%,给予公司一定的估值溢价至 30X PE,则公司合理估值对应股价为 25.8 元。

PS 估值

以 2023 年盈利预测计算,可比公司 2023 年 PS 估值平均为 2.12X,由于公司的品牌露出更加明显,理论上未来营收的份额天花板更高,参照可比公司 PS 估值给予公司一定的估值溢价至 2.4X,则公司合理估值对应股价为 26.6 元。

综合考虑两种估值方法,取两种估值方法的平均值,则公司目标价为 26.2 元。

7. 风险提示

地产客户流动性风险。目前公司 B 端业务占比约 28%,其中与地产客户相关的业务占比约 12%。在直销工程业务中,公司给予地产客户一定的账期。若地产客户出现流动性风险,则公司直销工程业务的应收账款存在坏账风险,经销工程业务也将受到影响。

主要品牌竞争加剧。在卫浴洁具领域,公司面临外资品牌 TOTO、科勒等,国内品牌九牧、恒洁等的竞争。若主要竞争品牌主动降低价格进行促销,可能影响公司产品的终端动销和利润率,影响公司的业绩。

——————————————————

报告属于原作者,仅供学习!如有侵权,请私信删除,谢