国内彩电格局变化之谜,海信视像:中国彩电格局迎来颠覆性变化?

(报告出品方/分析师:中信建投证券 马王杰)

引言

中国彩电格局迎来颠覆性变化,海信系电视份额持续提升。

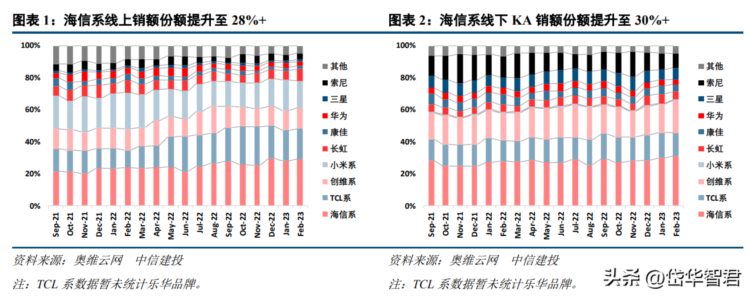

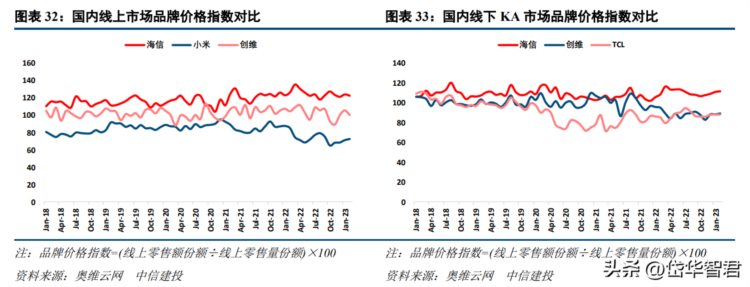

奥维云网数据显示,2019年海信系彩电的线上、线下 KA 销额市占率分别为13%、18%左右,2021年提升到19.5%、24.7%,2022年达到 25.0%、27.7%,2023M2累计份额进一步提升至28.5%、30.4%,领先竞品的幅度不断扩大,国内彩电龙头地位稳固。

海信系市占率提升是自有品牌及其他品牌的共同作用,在《产品结构&竞争格局优化,彩电龙头α属性显现》报告中,我们聚焦海信视像,总结其市占率和盈利能力提升的动能主要来自于多品牌矩阵、产品结构升级、渠道营销布局。

在本篇报告中,我们主要围绕小米电视失势、第二梯队失位展开研究,并进一步分析海信视像多品牌战略中各品牌的具体作用。

一、小米此前如何突围,现在为何低价竞争策略失效?

1.1 智能电视时代,小米电视为何能突围?

小米电视登顶线上销冠,核心驱动力主要系智能电视红利+相对价格优势。

抓住智能电视增量市场机遇,小米具有先发优势和品牌效应。自移动互联网发展以来,传统电视无法满足新消费群体的内容和交互需求,智能电视应运而生。

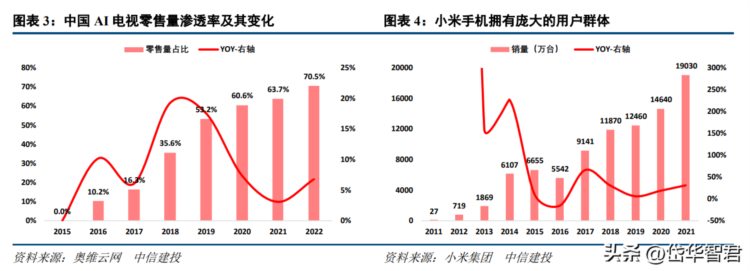

奥维云网数据显示,我国 AI 电视市场渗透率逐年提升至 2019 年的 50%+。而小米作为国内智能手机先驱,其自研的 MIUI 系统已有一定技术和用户积累,将智能系统和手机终端结合的经验复制到传统电视具有可行性。

2013 年 9 月小米推出首款智能电视产品,并首创 11 键遥控器,颠覆传统遥控器成为电视交互模式标准,2016 年 9 月推出 ParchWall 人工智能系统,小米以差异化的产品定义智能电视,顺利进入电视市场,并重构竞争格局。

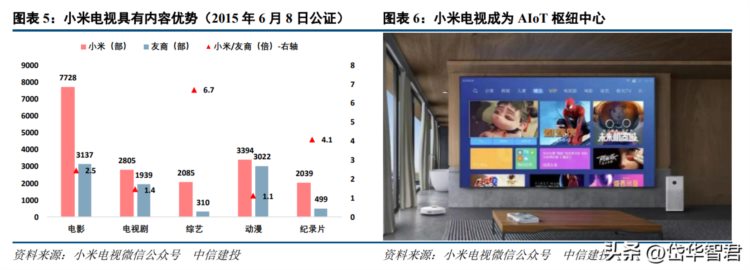

内容和 AIoT 打造生态,与友商拉开差距。

在内容上,小米电视采用开放聚合的模式,联合爱奇艺、腾讯视频、优酷及芒果超媒 4 大平台,拿下国内最全面最优质的影视综艺内容,内容平台做到互联网电视第一;在 AIoT 上,小米电视系小米“手机+AIoT”双引擎战略的大屏控制核心,是智能家居的显示、控制、消息中心,一方面小米电视可以拓宽 AloT 赛道,另一方面 AIoT 具备网络效应,使用小米智能家居“全家桶”的用户越来越多,为小米电视带来了更多流量,在智能家居普及热潮中吸引了众多消费者。

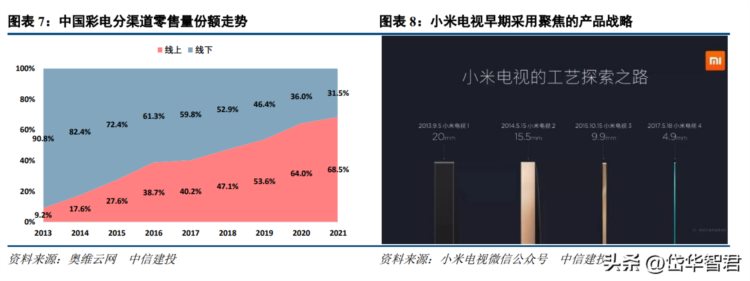

把握互联网电商经济红利期,小米电视更具相对价格优势。

小米电视的相对价格优势主要来源于:

1)渠道布局:传统电视厂商主要依靠线下实体电器商城进行产品销售,渠道成本占整机成本的 25%-40%(数据来源:爱范儿专访前小米电视副总裁戴青松、《中国企业家杂志》专访小米电视负责人王川)。

互联网的普及逐渐改变消费行为,线上渠道的销售效率更高,中国彩电线上渠道零售量占比逐年提高。

小米电视以自有商城,及天猫、京东等电商平台为主要出货渠道,通过高效的线上下单、线下“送装一体”的流通方式,极大程度减少中间环节,避免中间渠道的销售费用和仓储物流成本,并且小米具有较强的品牌号召力,可比传统企业节省 10%-30% 渠道和营销费用(数据来源:小米产业投资部合伙人潘九堂)。

2)产品策略:传统电视厂商一般采用“机海战术”,小米电视早期坚持“同一个尺寸只做一款产品”,减少无效投入和资源浪费,爆品策略带来成本规模效应,简化供应链及大量型号带来的成品和物料库存,并且能够聚焦精力打磨产品,在硬件工艺、产品易用性等方面引领行业。

3)商业模式:小米电视早期追求极致性价比,采取“硬件保持微利甚至不挣钱,软件和互联网服务挣钱”的商业模式,例如小米电视 1 代以成本价甚至低于成本的价格进行销售,广告和增值服务贡献收入利润。

因此,在互联网电商经济迅速发展的阶段,消费者的价格敏感度不断提高,采用成本定价策略的小米电视能够赢得关注。

小米凭借高性价比策略,线上市场份额快速提升。

小米电视早期始终坚持“品质高端,价格厚道”的高性价比策略,受到米粉以及主流市场的认可,销量和份额持续提升。

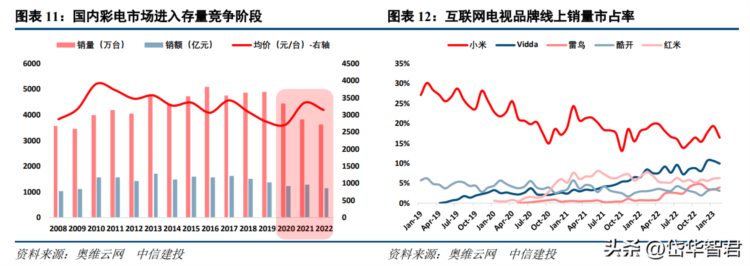

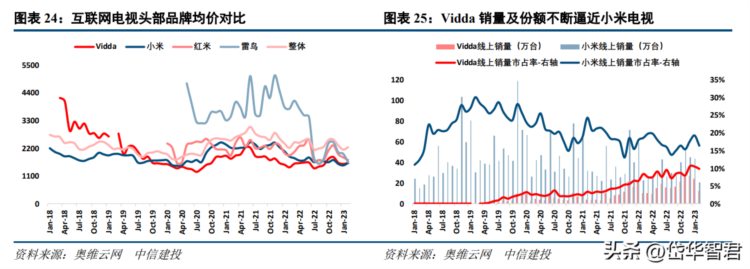

根据奥维云网数据,小米电视均价在 1500-2500 元之间,低于海信、TCL、创维等头部品牌;2017-2019 年小米电视迅速放量,线上市场份额实现弯道超车,成为互联网电视龙头。

1.2 存量竞争时代,高端化之路为何遇阻?

中国电视市场进入存量竞争阶段,低价策略失效。2019年以来,中国彩电销量逐年减少,智能电视普及已经比较充分,市场从增量分享型转变为限量掠夺型。

从消费者角度看,更新换代成为消费者购买电视的主要动机,并且对新产品提出更高的品质诉求;从品牌商角度看,面板成本红利已经消失,依靠低价竞争策略抢夺市场的策略也不再奏效。

互联网电视竞争加剧,小米没有成本优势。

价格战推动传统彩电厂商补短互联网生态,互联网品牌进入第二轮创业期,例如海信、TCL 分别推出子品牌 Vidda、雷鸟,坚持质价比并明确年轻化品牌定位,通过场景电视、MEMC 技术等创新战略“高举高打”。

最重要的是,传统厂商的互联网子品牌能够复用主品牌的制造、设计和渠道能力,拥有强大的性价比基础;而小米电视由代工厂生产,不具备成本优势。

因此,小米电视在低价竞争中力不从心,不断丢失市场份额,在此背景下推出主打极致性价比策略的红米电视品牌,但也未能阻挡 Vidda、雷鸟蚕食份额。

小米电视高端转型,品牌认知固化拖累高端化进程。

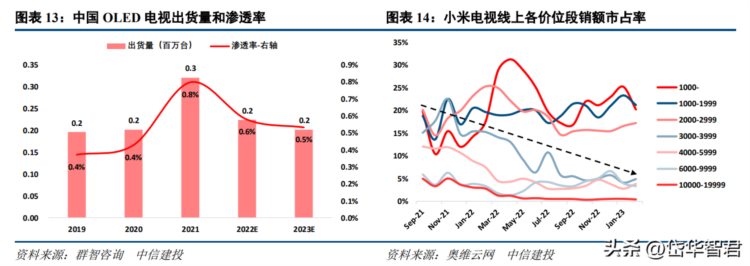

在存量市场及竞争加剧之下,小米电视于 2019 年确定高端转型之路,并在 2020 年、2021 年陆续发布小米电视 5 Pro 量子点电视,以及 5 款 OLED 电视,全面冲击中高端市场。

但小米电视高端化面临以下难题:

1)产品方面,小米电视的产品线略显臃肿和混乱,目前依然处于调整产品线的阶段,并且小米仰仗的 OLED 电视本身市场容量有限,2021 年小米推出多款 OLED 电视曾助推市场扩容,但是国内渗透率仍低于1%,奥维云网数据显示,2022年国内OLED电视销量为20.6万台(YOY-29.9%);

2)渠道方面,小米电视更依赖于线上渠道,而高端电视分布以线下渠道为主;

3)品牌方面,消费者对“小米” 品牌有极强的“性价比”形象认知和价值认知,拖累了小米电视的高端化进程,同时小米和红米的品牌定位和产品布局在市场扰动下出现重合,不利于小米电视自信冲高。

二、第二梯队逐渐掉队,传统电视巨头业务重心偏离

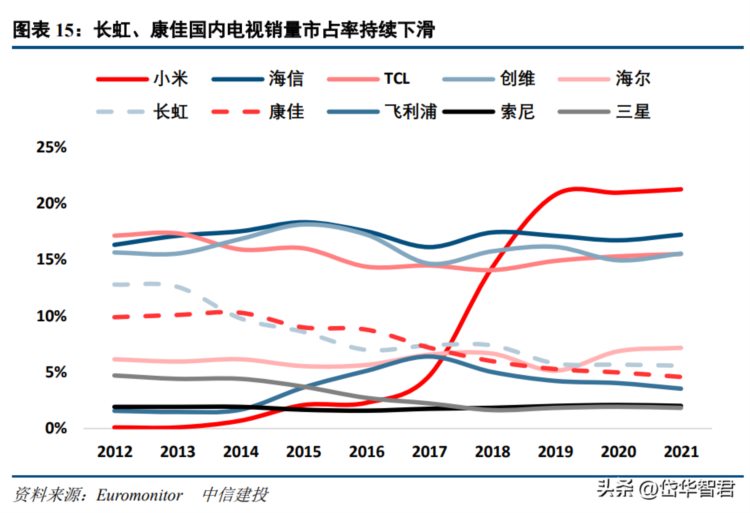

以长虹、康佳为代表的第二梯队市场份额逐年下滑,与头部品牌的差距越来越大。

Euromonitor 数据显示,2012 年长虹、康佳在中国市场的零售量份额均为 10%左右,与前三名份额仅差 3-4pct,2021 年下降至 5%左右,与前四名份额差距拉开到 10pct 以上。

我们认为,第二梯队失位的主要原因是其业务重心向其他方向转移。

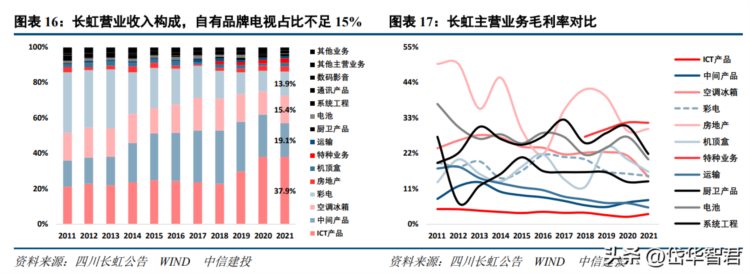

2.1 长虹:多元化布局,彩电仅是其中一环

多元化业务发展,彩电收入占比缩小。作为一家全球化综合型企业,长虹早期即瞄准多元化发展,以彩电立业的同时,大力发展白电、厨卫电器等传统家电,陆续进入手机、ICT、家电代工、房地产等领域,并率先成立国内家电行业的首个人工智能实验室。

在彩电行业竞争加剧、利润率持续下降的环境下,长虹将更多重心转移到其他业务上。

目前,长虹主营以 ICT 产品分销和专业 ICT 解决方案提供为代表的 ICT 综合服务业务,以电视、冰箱(柜)、家用空调、洗衣机、扫地机器人、智能盒子等为代表的消费电器业务,以冰箱压缩机为代表的部品业务,以 EMS 为代表的精益制造服务业务以及其他相关特种业务等,2021 年自有品牌彩电收入占比仅 有 13.9%,营收为 138.42 亿元,国内电视销量 250.25 万台,市占率仅为 5.63%。

2.2 康佳:彩电边缘化,技术突破尚在早期

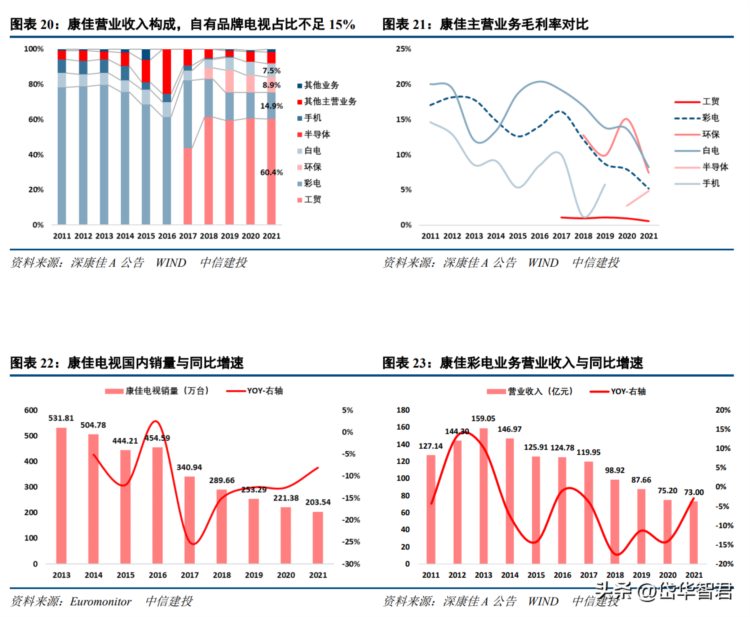

业务转型失去重心,彩电地位逐渐落后。康佳集团创业初期采取多元化经营策略,经营产品多达 20 个门类, 电视只是其中一个。

在聚焦彩电行业后,康佳取得了巨大的成就和发展,成为国内彩电龙头。

但在经历持续亏损、决策失误的背景下,康佳电视市占率逐年下降,康佳集团对彩电业务的重视程度也开始降低,2017 年对外表示“康佳未来不只是彩电企业”。

2018 年,康佳构建产业产品业务群、科技园区业务群、平台服务业务群和投资金融业务群协同发展,主营业务分别涉及工贸、家电、环保、半导体等领域,目前在智能家居、新能源、新材料、产业园区、环保、半导体等领域均有涉猎,2021 年自有品牌彩电收入占比仅有 14.9%,营收为 73 亿元,国内电视销量 203.54 万台,市占率仅为 4.58%。

此外,康佳希望通过攻克 MLED 量产化关键技术实现弯道超越,但目前 Micro LED 技术仍未成熟,面临芯片微小化、巨量转移、驱动、修复等技术瓶颈难题,还需要持续投入时间、资金去突破和发展,康佳彩电业务只能维持低成本运营。

三、海信视像多品牌布局,质价比放量+中高端增利

在《产品结构&竞争格局优化,彩电龙头α属性显现》报告中,我们总结了海信视像市场份额提升的驱动因素是多品牌矩阵、产品结构升级、渠道营销布局。

我们认为,多品牌布局是海信成为国内彩电龙头的竞争利 器,低中高端品牌全覆盖是与国内竞争对手拉开差距的重要因素。

因此,在本篇报告中,我们着重分析 Vidda+Hisense+Toshiba 三品牌各自的核心竞争力,以及多品牌布局给海信视像带来的竞争壁垒。

3.1 Vidda:构筑低端市场护城河,积极转变竞争策略

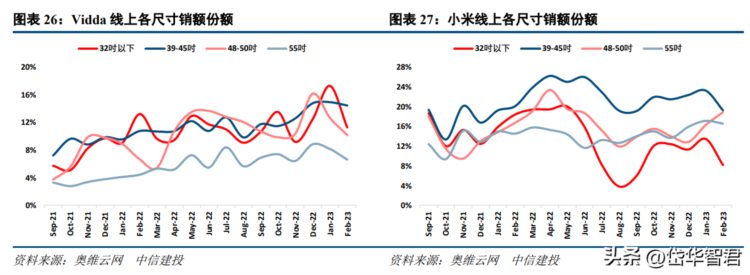

明确品牌定位,成本优势构筑护城河,质价比带来品牌溢价。Vidda 聚焦年轻 Z 世代消费群,关注贴合年轻人需求的游戏电视等细分市场,打造鲜活品牌标签。

我们认为,Vidda 电视有两个支点:

1)以海信视像的产品开发、生产制造和渠道销售能力为依托,具备规模效应和成本优势,采取质价比策略进攻中低端市场,迅速扩大市场规模,建立低端市场护城河,实现对主品牌的反哺;

2)聚焦年轻群体的游戏、音乐、观影等潜在需求,突破细分场景,抢占需求高地,迎合大屏化趋势,促进结构升级,提升盈利水平。

强大的性价比基础支撑低价策略,Vidda 电视快速放量。Vidda 能够通过海信视像规模化的集中采购获取低 成本原材料,从而在电视产品上具有价格优势。

自 2019 年 8 月以来,Vidda 电视整体均价维持在 2000 元以下,伴随均价下降,Vidda 品牌开始放量,2020 年累计销量突破 100 万台,2022 年销量达到 209.34 万台(YOY+93.72%),销额达到 34.26 亿元(YOY+70.04%),跻身互联网电视前列。

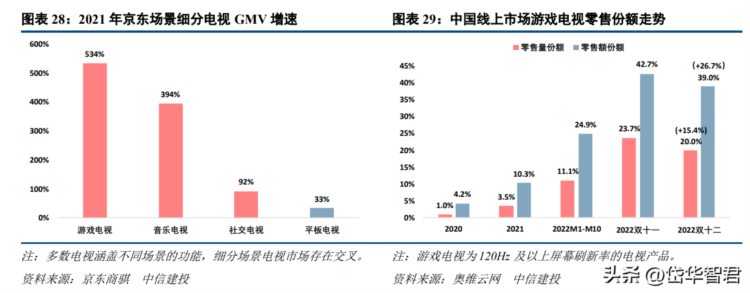

消费者需求个性化,Vidda 细分场景突破。

电视用户场景化、智慧化、品质化需求推动应用落地加速,普通的平板电视无法满足用户需求,场景细分电视应运而生并且快速增长。

以游戏电视为例,MEMC 动态补偿和刷新率等技术升级,叠加年轻消费群体的电竞和游戏需求增加,推动游戏电视市场规模扩大。根据奥维云网数据,中国游戏电视销量由 2020 年的 120 万台增长至 2022 年的 558 万台,CAGR 达到 116%。

Vidda 不断迭代细分场景电视,陆续推出 85V1F-S、Evo X55 等游戏电视,2022 年 10 月推出“百吋机皇”IMAX 影院巨屏电视 Z100,不断挖掘场景电视的溢价空间,从防御型策略转向进攻型策略,寻求竞争突破点。

3.1 Hisense:产品力+品牌力提升,高端化成效显著

高端布局更加从容,大屏产品积极推新。

在 Vidda 低端市场份额持续提升,为公司建立起护城河的基础上,Hisense 主品牌积极打造高端产品,布局上更加积极从容,从而抢占更多中高端市场份额。

2022 年以来,公司先后发布第五代 8K AI 画质芯片、第三代游戏电视 ACE、春季新品 U7H,以及搭载全新一代 ULED X 显示技术平 台的全阵容产品——UX、U8H、U7H PRO、E8H,2023 年 3 月推出行业首款千级分区百吋 Mini LED 电视 E8K,以及百吋巨幕电视 E5K,产品力实现阶跃。

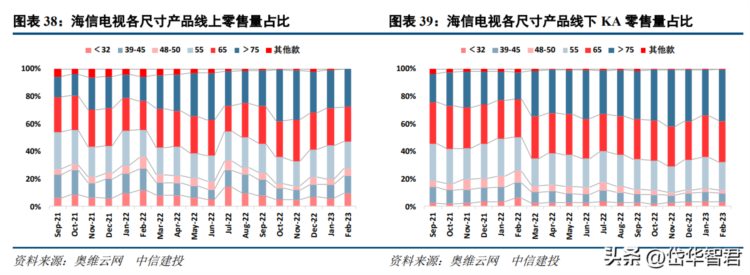

公司推出多款百吋电视,一方面顺应中国电视大屏化趋势,另一方面引领百吋电视潮流、展现产品力和品牌力。

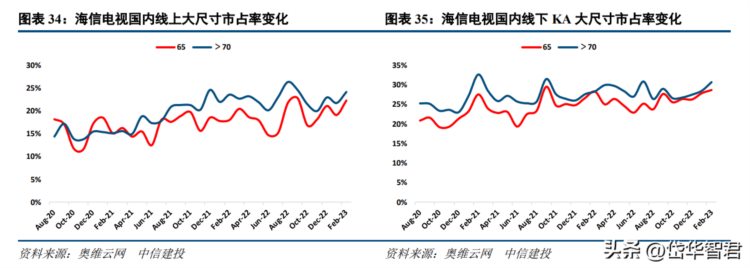

我们判断,2022 年大尺寸电视占比提升主要受面板成本和产品价格下降刺激,2023 年大尺寸趋势进一步加强主要受产品创新和品牌营销推动,而海信无疑是大尺寸电视的引领者。

坚守中高端树立品牌形象,品牌力强于竞争对手。

公司突破 ULED 显示技术,赋能中高端产品,对品牌价值进行全方位塑造与持续提升,产品高端化与品牌高端化相辅相成。

在竞争对手仍采用低价策略抢占市场时,海信从价格竞争的泥潭中逐步走出,从技术研发、细分产品、管控渠道、价格策略等多角度入手,提高竞争维度,提出价值主张,完成品牌高端化建设。

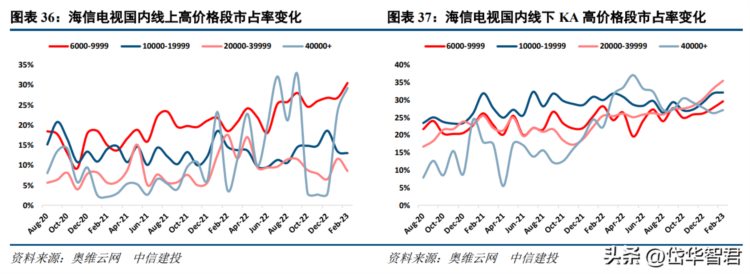

产品力+品牌力突出,大尺寸和高价位段份额提升。

从市场份额来看,海信主品牌高端市场份额稳步提升;根据奥维云网数据,2022H1 海信系中国市场线下高端电视市场零售额市占率达 30.24%(YOY+8.32pct),排名第一;在 65 吋及以上、75 吋及以上、80 吋及以上细分电视市场的零售额和零售量市占率均居行业第一。

我们认为,电商消费者的价格敏感度,以及互联网品牌长期的价格竞争策略,导致传统厂商忽视高端市场,而海信电视通过技术突破和产品创新,深耕高端市场,受到消费者认可,线上高端市占率持续提升;同时,线下体验能够驱动高端电视吸引力的增强,海信电视具有强大的线下销售渠道,因此在线下消费复苏的背景下,海信的线下高端化更为突出。

大尺寸销量占比提升,高端化战略成效显著。

从产品结构来看,海信主品牌高端电视占比稳步提升;根据奥维云网数据,2023M2 海信电视 65 吋及以上线上、线下 KA 销量占比分别达到 53%、67%,分别同比提升 14pct、20pct。由于大屏电视的均价和收入贡献率更高,并且海信线下销售规模及占比相对其他品牌更大,因此,海信大尺寸电视销量占比提高助力产品结构优化,高端化成为公司盈利改善的关键要素。

3.3 Toshiba:规模效应与成本优势,高端下沉以价换量

高端技术实现下沉,中高端产品矩阵完善。

东芝电视自诞生以来,凭借高端品质和音画科技打造世界级品牌,积累了火箭炮音响、REGZA 画境引擎、BR 听觉感知芯片、ZR 视觉超感芯片等高端技术。

2020 年东芝电视携高端旗舰系列产品回归中国市场,并在海信视像的管理下全面变革产品规划,推出搭载自研技术、更具性价比的中高端产品。

享受规模效应实现降本,价格优势助力高端电视放量。

东芝电视通过共享海信视像产线,摊薄生产成本,产品更具成本和价格优势,因此在中国市场的销售规模不断提升。

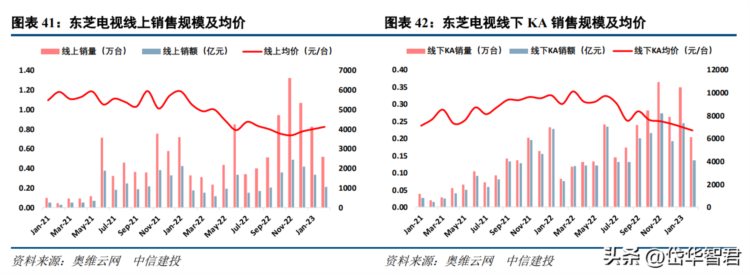

奥维云网数据显示,东芝电视的线上、线下 KA 销售均价整体下降,而 2022 年的销售规模实现高双位数甚至翻倍的增长。

份额不断提升,持续逼近传统高端日韩品牌。

2021 年以来,东芝电视在中国的市场份额持续提高,根据奥维云网数据,东芝市占率已超过飞利浦、夏普、松下、LG 等传统高端日韩品牌,进一步向三星和索尼逼近。

东芝在线下 KA 和电商平台的销售表现不俗,并且已经入驻山姆、盒马会员店等高端门店,在沿海、省会城市开设了近 400 家线下体验店,2021 年实现山姆会员店年累计销售额突破 1 亿元。

因此,东芝电视在国内高端市场的地位更加突出,随着东芝产品线和价格带进一步完善,国内高端份额有望持续提升。

四、报告总结与风险提示

报告总结:

国内彩电格局发生颠覆性变化,当前处于存量竞争阶段,互联网价格竞争策略逐渐失效,第二梯队业务重心转移,海信高中低端全覆盖的多品牌战略成效显著,与竞争对手拉开差距,市场份额持续提升。

我们预测 2022-2024 年公司实现归母净利润 17.08/21.88/25.11 亿元,对应 EPS 为 1.31/1.67/1.92 元,当前股价对应 PE 为 13.56/10.59/9.23 倍。

风险提示:

1)市场需求下降:

全球电视市场进入存量竞争阶段,欧美及日本等发达国家和地区的市场需求透支效应逐渐显现,同时高通胀导致居民实际购买力下降,电视出货需求将持续低迷。

根据 TrendForce 集邦咨询统计,2022H1 全球电视出货 1.09 亿台(YOY-2.7%),全年出货量为 2.02 亿台(YOY-3.9%),创近十年历史新低。

展望未来,宏观层面不利因素将持续存在 1-2 年,TrendForce 集邦咨询预计将在 2.0-2.2 亿台的区间,电视市场环境难以出现根本性变化。

2)面板价格反弹:

头部面板厂商库存持续下降,叠加减产幅度扩大,对市场供需形成支撑力。根据群智咨询数据,各尺寸电视面板价格自 2022 年 10 月开始止跌,随后经历小幅度涨价,与 2022 年 10 月上旬相比,75/65