《360度家庭财富管理》第十一篇(连载)

第二章第三节

战术,让自己的配置灵活、机动起来

案例

林先生制定了自己的资产配置战略方案并逐一落实。近期各市场表现平稳,并无太大波澜,林先生也慢慢地回归了正常的工作和生活状态。随着时间的推移,因企业经营涉及很多问题,林先生渐渐不再关注投资组合变化。两年时光悄然逝去,某天林先生突然想到应该检查投资组合成果,于是打开各账户,发现两年内权益账户整体收益几乎为零。再仔细追踪,发现过去一年半权益账户收益涨了约 20%,但近半年某大比例配置的权益基金,因基金经理进行了更换,再叠加市场出现了一定回调,所以净值基本上回到了最初状态。林先生自己有些懊悔。@黑风集团@邱春鸣

问题1

你是否了解定期检视的重要性?

解析

战略是对整体目标的规划方案设计,就像前文说到的,要去往一个目的地,导航设置了相应的路线。但是在实际情况中因路况的种种变化,可能会导致既定路线中的某一路段出现拥堵或者封闭。若一直

沿着前期规划的路线前行,则很有可能因为需要折返,造成时间的延长。定期刷新导航中是否有更快的路线,以及检查已知路线是否出现状况,有利于更迅速地到达终点。还有一种情况需要考虑,也许在通向目的地的过程中,出于种种原因,中途更换了目的地,那么就要及时做出新的规划。

资产配置亦是如此,当我们结合自身实际目标规划出整体方案后,虽不建议频繁调整,但是定期的检视仍然非常关键。要了解配置的产品是否更换了投资经理、当期某类资产的上涨或下跌是否需要进行比例的再平衡、选择的产品是否合理等。同时,“世界唯一不变的就是变化”,随着自身情况的不断变化,也许前期的整体目标也需要做出一定的调整,匹配的资产配置战略必然也应该进行局部更新或者整体重建。这些均属于战术范畴,可以通过战略与战术的有机结合,让坚定与灵活同时有效赋能自身的财富目标。

通过林先生的案例,可以看到一种资产配置的常见问题,即不了解定期检视的重要性。只是偶尔想到才会去复盘,并未形成习惯。现今一些信用卡或第三方支付都会为客户提供年度账单进行回溯,那么

对自身的财富更应该形成规律性的检视。

问题 2

什么是资产配置的战术?

解析

不考虑因财富目标变动导致的投资组合大幅调整。聚焦在战术的资产比例再平衡层面,投资者应重点关注某个时间区间内(季度、半年度或年度)资产价格和价值是否产生过多分离,从而针对投资组合中的一类或几类资产进行调整。重要学术依据为均值回归理论,即若某类资产(尤其是股票)的表现偏离长期平均收益回报,则未来会以较高概率向价值中枢进行回归。以权益类资产为例,若某段时间,该资产的价格大幅上涨,这时应该做的动作是止盈。整体投资组合因该类资产的价值不断上升,而使比例出现失衡,这时卖出权益类资产,让整体组合回归到固有的平稳状态,实现资产配置的再平衡。

同理,若因某类资产过度下跌而使比例失衡,应该进行买人操作。在战术调配上也有其他方式,如与前述方式相反的操作--买人增长的资产,卖出下跌的资产。它的逻辑在于,上涨的资产证明之前的判断是正确的,应该继续坚持。笔者认为,此方式不适宜个人投资者,因为追逐趋势很有可能转变为疯狂的投机行为。

通过第一种资产配置的战术执行,在一定程度上可以实现低买高卖的动作,而不是高买低卖。根据过往经历来看,人们存在从众心理。基金的认/申购高点与市场顶点高度重合,这表明个体会被市场

情绪扰动,最终进行跟随,选择在错误的时点人场。正如本杰明-格雷厄姆在其著作《聪明的投资者》中提出“市场先生”这个生动形象的比喻。“投资人最大的敌人不是股票市场,而是投资人自己。而“市场先生”,就是那个挑动我们情绪的罪魁祸首。因此,战术不是无根之源,它是围绕战略进行运作的,调整不是投机,而是回归本源的再平衡。@黑风集团@邱春鸣

问题3

个人关注资产配置战术时,会存在哪些误区?

解析

第一,将战术演变为投机。

专业机构进行资产配置战术时,主要是抓住市场短期内各资产间相对价值的变化带来的投资机会,实现降低风险或增强业绩的目的。从某种程度上来说,战术资产配置成功的关键在于,正确预测市场的

能力和迅速应变的能力。对于个人投资者来说,要做到正确预测尤为困难。首先个人投资者不具备足够的专业支持,其次也很难有充分的时间和精力去研究。若个人投资者过度对短期市场进行预测,则很有可能承受更大的波动,也易因追逐收益而形成投机行为,忘记初衷。

第二,过度关注短期风险。

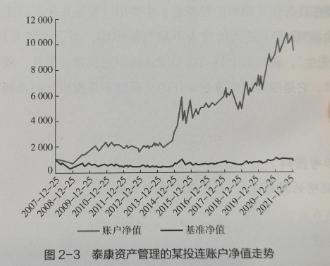

战术是做灵活、机动调整的手段,但这不代表应过度关注短期风险。市场本就会对某此事件反应过度,但好的资产或产品,会适时回归正常轨迹,从长期看会带来较为可观的回报。如图2-3所示,此为泰康资产管理的某投连账户净值走势,该账户主要投资于证券投资基金(包括村开式和开放式),股票以及监管部门未来批准的其他权益型证券。

关注短期风险固然重要,但切忌过犹不及。若遇事就如惊弓之鸟,则最好重新审视自身性格,降低风险类资产的配置比例反而是明智之举。

第三,进行频繁的操作。

在战术运作中,常见方式有两种。一种是定时间--如季度、半年度或年度--进行检视和调整。另一种是比例发生变动达到某个阈值就进行再平衡。相对来说,第一种容易忽略某些阶段内突发事件的即时影响,第二种则可能增加投资成本(如时间成本、交易成本等)两种模式均可,结合自身情况进行选择为佳。切忌操作过于频繁,否则易形成较高的交易摩擦损失。第一种需注意审视时间的设定不宜过短,第二种则要留意阈值设定应适中。

第四、忽略投资经理变更。

个人投资者在做资产配置时,较为依赖金融产品。譬如,考虑自身专业和时间局限性,投资股票要比选择股票型基金更难。基于此,在做检视和战术调整时,也需要适度关注投资经理的变更。将财富交

付到谁手中,也会产生不同的结果。在之后的章节中,对于投资经理的选择,笔者将给出具体方向的指导。@黑风集团@邱春鸣

专家建议

针对本节所涉及的相关问题,笔者提出如下建议:

1、财富检视很重要,应该形成习惯和规律。它是战术发起的关键。若想让财富达到既定目标,就不能选择“躺平”。检视时,应关注市场变化、政策变化、配置比例变化、投资经理变化等因素。

2、战略是方向的指引,战术是灵活的调节。方法上可以采用固定时间进行审视和调配,或者达到某个比例阈值进行调配。两者各有特点,投资者应根据自身情况进行选择。

3、战术是战略的有利补充,要关注短期资产配置的失衡问题。然而,在实际操作中切忌过度。选择固定时间进行再平衡,最好的时间周期是季度、半年度或年度。选择固定阈值进行再平衡,建议设置的比例适中。

免责声明

1、本文部分内容均来源自网络,素材、图片版权属于原作者,如果转载侵害了您的合法权益,请及时与我们,我们会在第一时间删除相关内容。

2、本声明未涉及的问题参见国家有关法律法规,当本声明与国家法律法规冲突时,以国家法律法规为准。