每经记者:任飞 每经编辑:赵云

受此前银行信贷需求疲弱影响,主动向债券市场加大投资力度,是目前机构配置的主要特征,但短期依然没有提振公募市场的新发热情,有分析指出,目前发行受阻的关键来自于债基发行降温。虽然从上周债市表现来看,整体呈现上行态势,但不排除短期曲线有继续走陡的肯能。

债市整体上行,可转债有所回落

进入5月,国内高频数据延续走弱态势,反映在疫后需求快速释放后,经济内生动能偏弱,市场风险偏好降低。尽管基本面与货币政策对债市较友好,但债市策略拥挤度上升,曲线水平及利差较低。

根据诺安基金的统计,上周,央行公开市场逆回购净投放80亿,全周净投放(含国库现金定存)580亿,银行间流动性充裕,资金利率维持较低水平,R001约1.53%,R007约2.15%。利率债方面,由于资金利率低,短端收益率下行较多,1Y国开下行14pb,其余期限下行1-2bp,期限利差走阔。

另据东莞证券研报统计,截至上周末(5.26),中证全债指数收于230.44,相较于前周五上涨0.09%;中证国债指数收于217.09,较前周五上涨0.12%;中证信用债指数收于195.84,较前周五上涨0.12%。中证转债指数上周五收于404.24,较前周五下跌0.51%。从中证非纯债债券型基金指数来看,上周四收于2065.06,较前周四下跌0.26%。

可见,上周债市呈现整体上行态势,但可转债有所回落。不过,可转债价格的涨跌最主要的驱动因素还是它对应正股的涨跌。对此,鹏华基金王石千分析指出,当前债券市场收益率在一个底部区间,这是偏中长周期的判断。股票市场虽然短期表现仍然还比较偏震荡,但是有利的因素会逐步增多。

新发受阻,债基也多见延长募集期

今年以来,权益市场虽然局部活跃,但也吸引了不少机构资金关注,而在股债“跷跷板效应”下,债市的增量势能被外界谨慎看待,不管是存量规模还是新发势头都有一定的影响,近期又出现较多债基延长募集期的公告。

Wind统计显示,上周多家基金公司公布了旗下新品或存量产品延长募集期或延长开放期的公告,其中涉及多只固收类产品,像招商添荣3个月就延长开放期,此前像兴合安迎、中航瑞旭3个月等也延长了募集期或开放期。

与此同时,基金公司也在针对目前的债市行情有针对性地调整申赎节奏,据不完全统计,截至上周末,本月至少已有超40只债券基金宣布暂停后再次恢复申购、大额申购或个人投资者申购业务。

不难看出,存量产品的配置需求依然存在,但新品发行持续受到阻力。体现在公募基金的新发统计来看,有观点表示,其受阻原因多来自债基发行降温。

Wind数据显示,截至上周末,5月份共有24只新基金成立、发行总份额191.66亿份,创下近8年来新低。浦银安盛FOF业务部研究员表示公募发行缩水主要缘自债券基金发行降温。

好在目前存量债基的净值回撤进一步收窄,东莞证券研究所宏观策略部高级研究员包冬青表示:“目前的货币环境仍是支撑,但偏复苏的基本面方向也决定了难有大的趋势性机会。预计短期债券市场仍将以震荡为主,曲线可能继续走陡。优质信用资产的"资产荒"可能还将延续,信用利差预计维持低位。”

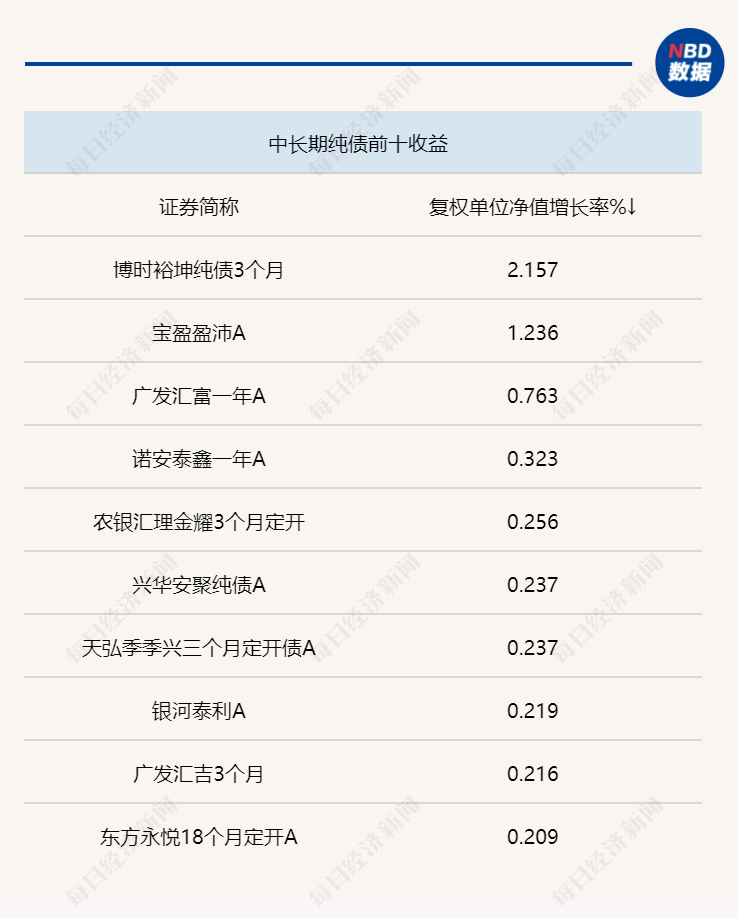

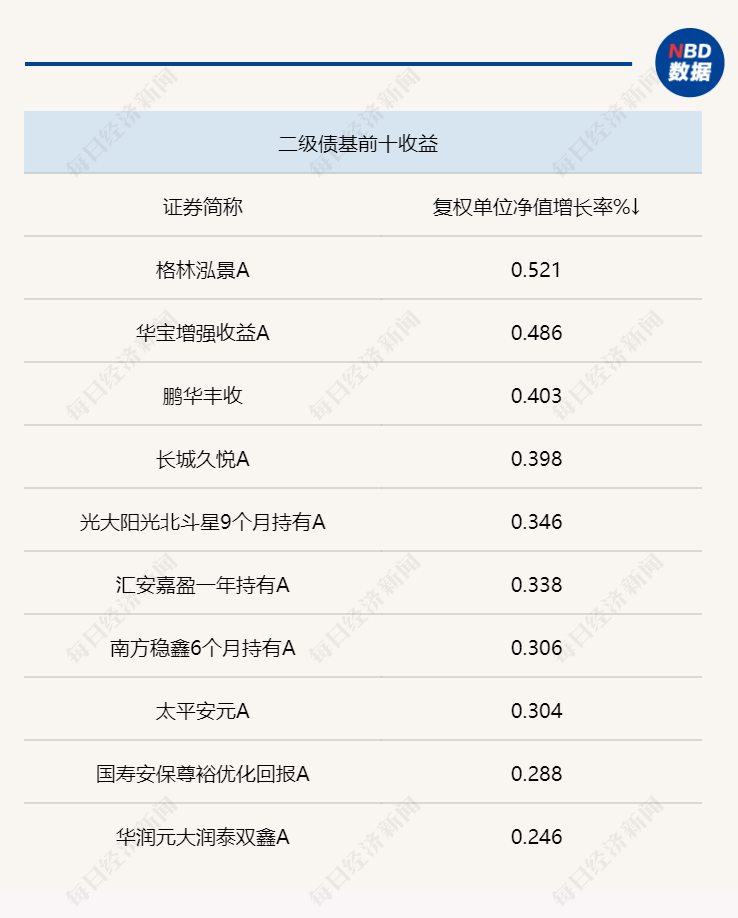

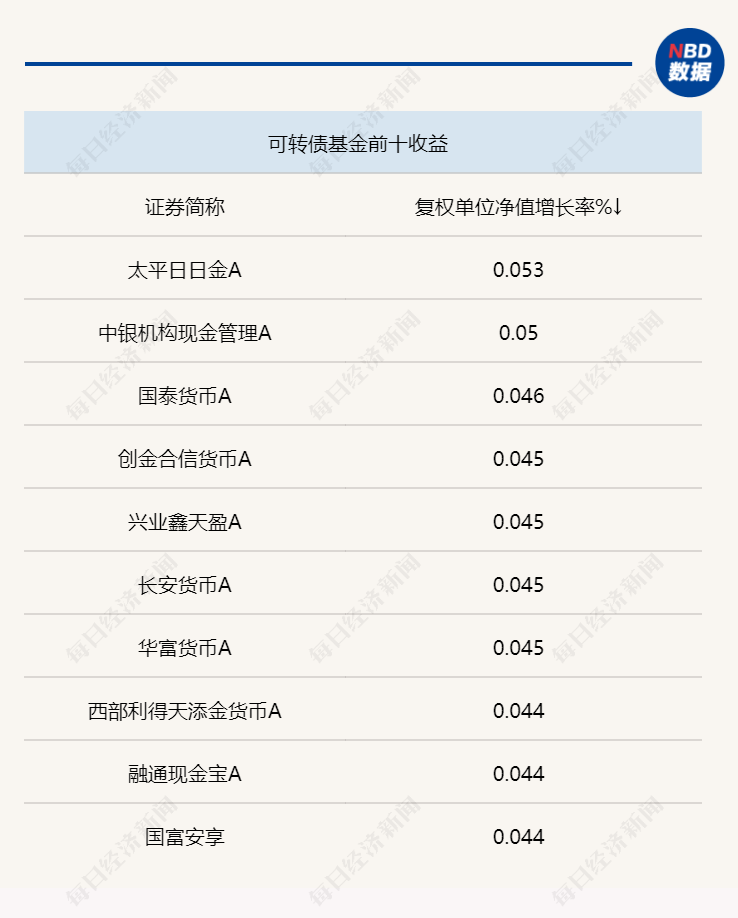

上周统计显示,全市场各主要类型债券基金周内较为活跃,头部产品当中,部分中长期债券基金周内净值涨幅超过2%。

附:各类型基金上周头部产品业绩↓(来源:Wind统计)

每日经济新闻