——原标题:预见2023:《2023年中国柴油机行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:潍柴动力(000338);潍柴重机(000880);全柴动力(600218);云内动力(000903);新柴股份(301032);苏常柴A(000570);中国动力(600482);动力新科(600841);华丰股份(605100)等

本文核心数据:柴油机出口金额;柴油机销量;柴油机进出口单价;柴油机零件进出口价格

行业概况

1、定义

根据《国民经济行业分类(GB/T4754-2017)》,柴油机行业是内燃机行业的一个细分领域,而内燃机行业属于“通用设备制造业”下的“锅炉及原动设备制造”。柴油机作为一种重要的动力装置,在现代工业和交通运输中扮演着不可替代的角色。

柴油机是用柴油作燃料的内燃机。柴油机属于压缩点火式发动机,它又常以主要发明者狄塞尔的名字被称为狄塞尔引擎。柴油机分类方式繁多,以下是柴油机一些分类方法,目前比较常用的是以汽缸数目和用途来分类:

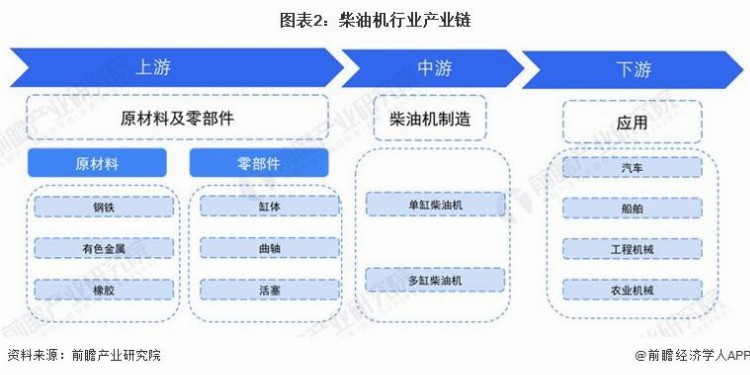

2、产业链剖析:柴油机制造是核心环节

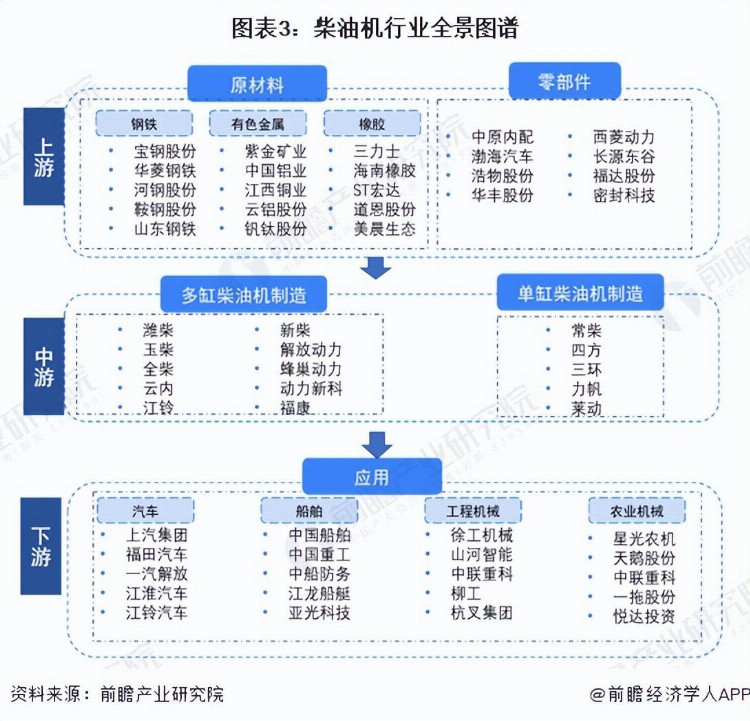

柴油机行业产业链包括上游的原材料及零部件供应,中游的柴油机制造和下游的柴油机应用三个环节,其中柴油机制造是核心环节。上游原材料包括钢铁、有色金属、橡胶等;重要零部件有缸体、曲轴、活塞等。柴油机根据气缸数目可分为单缸柴油机和多缸柴油机。下游应用主要是用于汽车、船舶、工程机械、农业机械制造等领域。

目前,柴油机产业链各环节企业数量较多。其中,多缸柴油机制造代表企业为潍柴、玉柴、全柴、云内、江铃、新柴、解放动力、蜂巢动力、动力新科、福康(福田康明斯)等;单缸柴油机制造代表性企业为常柴、四方、三环、力帆、莱动等。

行业发展历程:当前行业创新能力不断提高

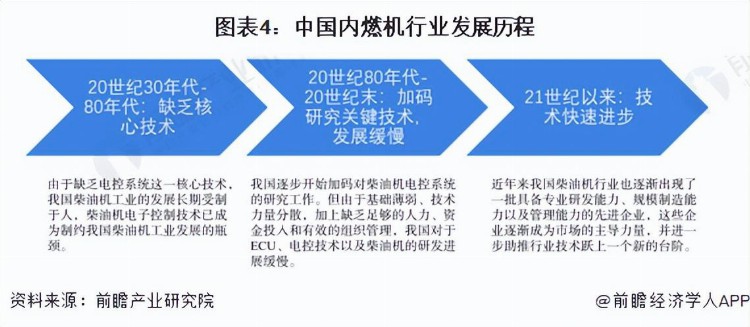

近年来,随着中国经济尤其是工业的迅速发展,我国内燃机行业市场竞争的日趋激烈,挑战与机遇并存。概括来看,我国内燃机行业发展大致经历了三个阶段。

1932年,中国第一台完全自主生产的柴油机面世,标志着中国柴油机行业的开端。但20世纪30年代到80年代,由于缺乏电控系统这一核心技术,我国柴油机工业的发展长期受制于人,柴油机电子控制技术已成为制约我国柴油机工业发展的瓶颈。

20世纪80年代,我国就逐步开始加码对柴油机电控系统的研究工作。但由于基础薄弱、技术力量分散,加上缺乏足够的人力、资金投入和有效的组织管理,我国对于ECU、电控技术以及柴油机的研发进展缓慢。在中国市场,受柴油供应不足、品质不够高等因素影响,柴油机基本只搭载于商用车上,乘用车搭载柴油机的例子相对比较少见,这也导致柴油发动机技术在国内发展缓慢。

21世纪以来,随着我国汽车产业迎来快速发展,近年来我国柴油机行业也逐渐出现了一批具备专业研发能力、规模制造能力以及管理能力的先进企业,这些企业逐渐成为市场的主导力量,并进一步助推行业技术跃上一个新的台阶。2006年2月,玉柴集团发布了我国第一台拥有自主知识产权的轿车柴油发动机YC4W,填补了我国轿车柴油发动机的空白。2008年,潍柴集团启动了自主ECU的研发工程,充分利用集团内部的战略资源,加大研发投入和人才引进,建成了世界一流的电控研发平台。经过几年努力,通过整合国内相关资源,潍柴集团攻克了柴油机电控系统的技术难关。2020年9月,潍柴动力发布了其首款热效率突破50%的商业化柴油机,这标志着中国重型柴油机技术迈向世界一流。2022年1月,潍柴动力又发布了全球首款本体热效率51.09%柴油机。

行业发展现状

1、供给:2022年柴油机表观产量下降

2015-2022年,我国柴油机表观产量呈波动状态。2022年,我国柴油机表观产量为568.52万台,同比下降27.15%。

注:柴油机表观产量为根据柴油机产量及进出口数量测算的

2、需求:2022年柴油机销量下降

2014-2022年,我国柴油机销量呈波动状态,2014-2016年,由于柴油机国四排放标准执行力度加大,我国柴油机销量呈快速下降趋势。2017年以来,我国柴油机销量较为平稳,2022年,由于受疫情多发散发及商用车等终端市场承压,我国柴油机销量同比下降42.50%,为428.66万台。

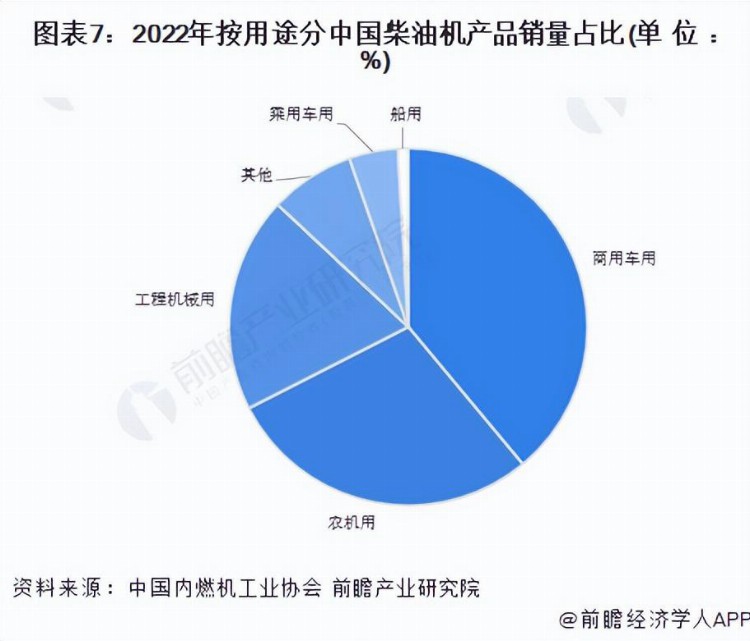

从不同用途的柴油机产品需求来看,2022年中国柴油机产品销量为:乘用车用18.87万台,商用车用167.01万台,工程机械用83.72万台,农机用122.23万台,船用3.97万台,其他32.86万台。其中商用车用销量占比最高,船用柴油机销量占比最低。

3、价格:出口价格远低于进口价格

2015-2022年,我国柴油机进口单价始终远高于出口单价,原因是我国自产的柴油机产品中低端产品占比高,高端产品依赖进口,分别来看,我国柴油机进口单价呈波动下降趋势,出口单价呈缓慢上升趋势。2022年,我国柴油机进口单价为59931.97元/台,出口单价为8484.56元/台。

产业竞争格局

1、区域竞争:江苏省、山东省优势明显

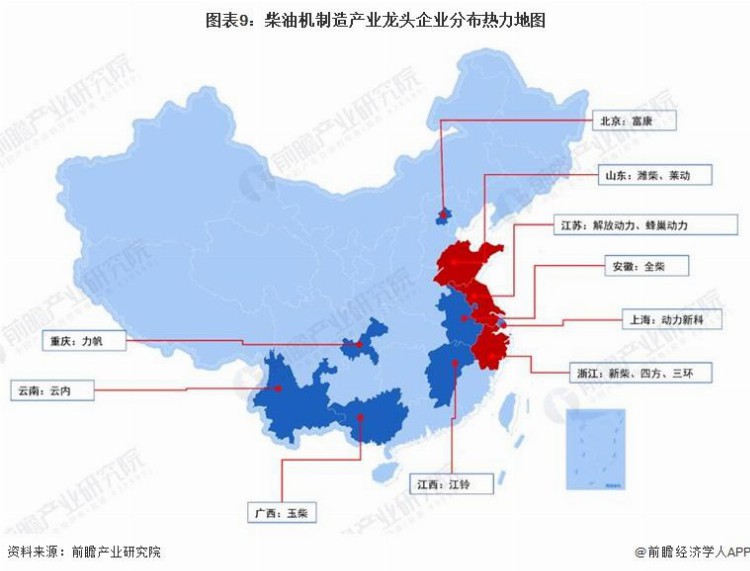

从我国柴油机制造行业龙头企业区域分布来看,华东地区代表性企业分布最多,其中山东、江苏、浙江代表性企业分布最多。

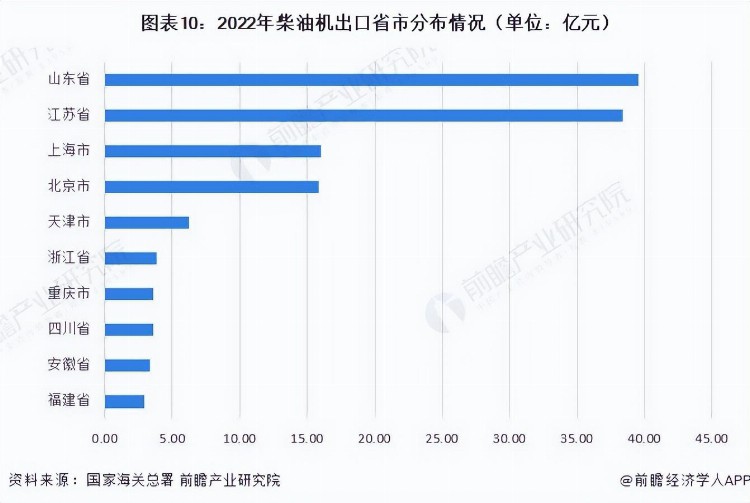

从柴油机出口省市来看,2022年,我国柴油机出口总额位148.75亿元。根据柴油机出口发货人注册地来看,2022年,我国柴油机出口最多的省市是山东省和江苏省,出口金额分别为39.57亿元和38.39亿元。

2、企业竞争:市场集中度高,潍柴实力最强

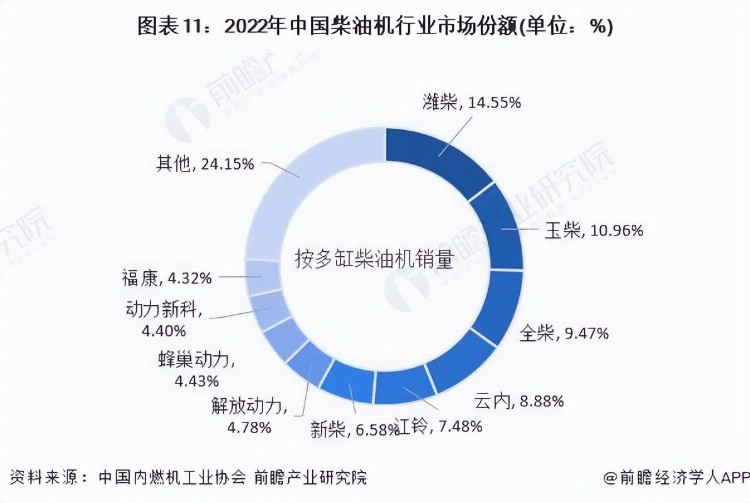

当前,柴油机市场上多缸柴油机产品占据主导地位,2022年,我国柴油机销量428.66万台,其中多缸柴油机销量为372.79万台,占比86.97%。因此根据多缸柴油机市场竞争状态,基本可以得出柴油机市场竞争状况。从多缸柴油机销量来看,2022年,潍柴、玉柴、全柴、云内、江铃、新柴、解放动力、蜂巢动力、动力新科、福康居前十名;市场份额占比分别为:潍柴14.55%、玉柴10.96%、全柴9.47%、云内8.88%、江铃7.48%、新柴6.58%、解放动力4.78%、蜂巢动力4.43%、动力新科4.40%、福康4.32%。从单缸柴油机销量来看,2022年销量前五的企业为:常柴、四方、三环、力帆、莱动。

从市场集中度来看, 2014-2022年,我国柴油机前十强多缸柴油机生产企业市场份额占比总体呈上升趋势,2022年,前十强多缸柴油机生产企业占比为75.84%。总体来看,行业集中度呈提高趋势。

行业发展前景及趋势预测

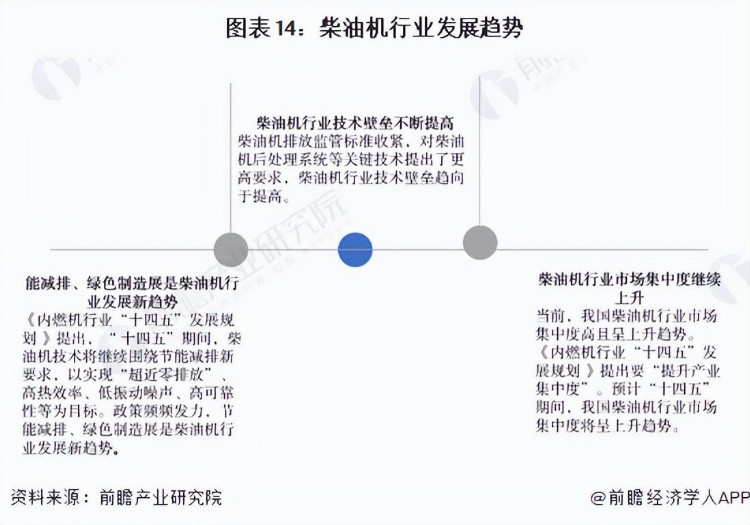

1、节能减排、绿色制造是柴油机行业发展新趋势。

“十三五”内燃机行业把节能减排作为重点工作,国家相继出台一系列内燃机排放政策法规,轻型车、重型柴油车采用国六标准,非道路移动机械采用国三标准。2021年,生态环境部发布政策规定从2022年12月1日起,全国范围实施国四标准。 禁止生产、进口和销售不符合国四标准要求的560 kW以下(含560 kW)非道路柴油移动机械及柴油机。《内燃机行业“十四五”发展规划 》提出,“ 十四五”期间,柴油机技术将继续围绕节能减排新要求,以实现“超近零排放”、高热效率、低振动噪声、高可靠性等为目标。政策频频发力,节能减排、绿色制造展是柴油机行业发展新趋势。

2019年1月1日,国内实施国六车用柴油标准;2022年12月1日,国内实施非道路移动机械国四标准。柴油机排放监管标准收紧,对柴油机后处理系统等关键技术提出了更高要求,柴油机行业技术壁垒趋向于提高。

当前,我国柴油机行业市场集中度高且呈上升趋势。《内燃机行业“十四五”发展规划 》提出要“提升产业集中度”。预计“十四五”期间,我国柴油机行业市场集中度将呈上升趋势。

2、“十四五”柴油机销量保持基本稳定状态

在能源排放清洁化、动力系统电气化、产业发展智能化的大趋势下,以柴油机为代表的传统行业,面临着前所未有的挑战。2022年,由于受疫情多发散发及商用车等终端市场承压,我国柴油机销量同比下降42.50%,为428.66万台。但我国汽车市场规模广大,重型卡车、重型货车等细分市场前景明朗,仍能提振柴油机销量;且近几年来我国柴油机销量呈现平缓趋势,因此未来几年内中国柴油机行业的销量不会出现较大的差异变化,销量增速保持在2%左右,预计2028年销量在680万台左右。

更多本行业研究分析详见前瞻产业研究院《中国柴油机行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。