每经记者:淡忠奎 每经编辑:刘艳美

图片来源:长沙发布

近日,第三届长沙国际工程机械展览会举行,让外界再次将目光聚焦这座“工程机械之都”。不过眼下,长沙正面临不小的烦恼。

时间回到2019年,长沙工程机械产业链总产值首破2000亿元,三一集团、中联重科、铁建重工、山河智能跻身全球机械制造商50强。在四大龙头带动下,长沙经济增长迅速,成为“中部第二城”的有力竞争者。

走过高光时刻,格局悄然生变——2022年,三一重工、中联重科两大工程机械巨头营收分别为808.22亿元、416.31亿元,均大幅下滑。与之相比,徐工机械增长迅速,营收达到938.17亿元,在2017年超越中联重科后,又完成对三一重工的反超……

一退一进之间,长沙的“危机”暴露无遗。以至于有媒体直言,长沙的工程机械产业正在步入“中年危机”。

抛开这样的标签,长沙工程机械产业集群规模大幅缩水已是不争的事实:2022年,其工程机械产业集群规模企业总产值1990亿元,而2021年这一数字已突破2800亿元。

这是什么原因导致的?这一长沙的重要支柱产业,又该如何摆脱“发展焦虑”?

巨头“滑落”

工程机械看似有些陌生,但其实挖掘机、装载机、起重机、压路机等主要产品,都让人耳熟能详。在这些领域,徐工机械、三一重工和中联重科长期排名前三。其中,徐州的徐工机械、长沙的中联重科起重机械均占据较大份额,常常被拿来比较。

近日举行的第三届长沙国际工程机械展览会 图片来源:新华社

有意思的是,2021年,在英国工程机械信息供应商KHL、《中国工程机械》杂志分别发布的两份全球起重机械制造商排行榜中,徐工机械和中联重科分别位居第一。尽管可能有统计标准的不同,但也一度引发二者谁是“工程机械之王”的争论。

对于徐州而言,徐工机械是无可争议的代表;而中联重科、三一重工,谁能代表长沙一直都有争论。2012年,因为国际化需要和规避恶性竞争等原因,三一重工“出走”北京。尽管长沙仍然是其重点投资基地,但是中联重科似乎更加“正统”。

这也是中联重科常常被拿来与徐工机械对比的重要因素。2023年初,《流浪地球2》火遍全国,剧中“钢铁螳螂”——多地形智能应急救援平台等“未来产品”给人留下深刻印象,其原型正是来自徐工机械。

相比之下,中联重科似乎显得“低调”许多。从营收规模来看,中联重科一度长期领先徐工机械,但在2017年被超越之后,差距越来越大。如果说之前尚有净利优势,但2022年,中联重科净利润急剧缩水62%,仅达到23.85亿元,同期徐工机械为42.95亿元,实现“全面压制”。

中联重科净利断崖式下降,主要是因其两大拳头产品——起重机械和混凝土机械均下滑48%左右所致。中联重科称,“受基建和房地产领域项目开工率下降影响,国内工程机械市场需求收缩,销售下滑。”与之相比,徐工机械国际化收入和新兴产品收入支撑有力,下滑幅度远小于中联重科。

头部企业的困境,仅是长沙工程机械产业集群危机的“冰山一角”。在其“四大巨头”中,除了主要发力隧道掘进机等产品的铁建重工勉强维持增长外,三一重工、山河智能的日子也不好过。Wind数据显示,2022年,三一重工、山河智能总营收分别为808.22亿元、73.02亿元,分别下降24.37%、35.99%;净利润分别为44.05亿元、-11.38亿元,分别下降64.26%、463%。

从宏观形势看,2022年工程机械行业处于下行调整期,叠加宏观经济增速放缓、疫情以及工程开工率不足等因素影响,国内工程机械整体营收从9000余亿元下降至8500亿元。

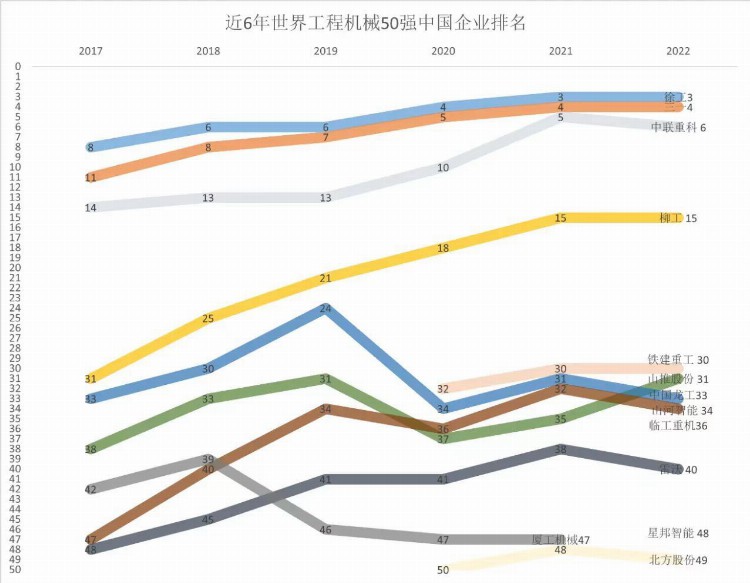

不过,大趋势之下的个体差异,尤其值得关注。比如,2022年世界工程机械50强中,三一重工、铁建重工维持不变,但是中联重科、山河智能分别下降1位和2位。与此同时,广西的柳工机械、山东的山推股份排名却不断上升。

图片来源:36氪湖南

这些都是长沙工程机械巨头们必须直面的竞争。

双城之争

“长沙工程机械产业集群总体发展较好,但是2019年左右算是一个高点,2020年以来逐渐走下坡路。”湖北省人民政府咨询委员、长江经济带智库联盟秘书长秦尊文对城叔分析,长沙工程机械总体发展态势较好,但是近两年有所放缓。

他认为,一方面受中美贸易摩擦以及疫情等因素影响,宏观经济下行压力加大,整体市场份额所有下降,是长沙工程机械巨头产值下降的重要因素。

另一方面,没有持续的科技创新带来的产业创新,就无法及时满足市场的需求,“不论三一重工,还是中联重科,他们在这方面起步较早,但是近年来可能走得慢了一些”。

龙头企业角逐背后,是两座城市围绕“中国工程机械之都”的争夺。

图片来源:长沙发布

徐州是老牌工程机械重镇,徐工机械从1957年就开始涉足工程机械产业,与之相比,长沙只能算是“后起之秀”。2010年,中国工程机械联合会将“中国工程机械之都”的金字招牌授予徐州,使其在第一回合的竞争中抢先一步。

尽管如此,在三一重工、中联重科、铁建重工和山河智能等多龙头带动下,2021年长沙工程机械产业集群产值突破2800亿元,约占全国1/3。此时,徐州工程机械产业规上产值仅1618亿元,约占全国市场的1/5。

去年底,长沙和徐州同时入围国家先进制造业集群(长沙工程机械集群、徐州工程机械集群),二者的竞逐也随之来到新的阶段。根据规划,2025年徐州工程机械产业规模将达到3000亿元,而长沙2023年和2025年工程机械产业产值规模要分别达到3500亿元、5000亿元。

而截至2022年,长沙工程机械产业集群产值为1990亿元,不及2019年的水平。徐州并未公布最新数据,但根据徐州经开区表态来看, “2022年全区规上工业实现总产值2097.7亿元,其中工程机械产业实现产值占比超半”。徐州经开区聚集了徐州约75%的工程机械产业产值,由此估算,基本可以排除大幅下滑的担忧。

这也与龙头企业的表现基本一致。倘若将时间线拉长,可以发现,长沙工程机械巨头的业绩下滑并非偶然。

以中联重科为例,2020年净利润达到高点(73.55亿元),其后降幅不断扩大,去年净利润仅为23.85亿元。进一步看,长沙四大龙头企业2020年净利润达到高峰——253.61亿元,但其后不断下滑,2022年合计净利润仅74.64亿元,相比高峰时期缩水七成;

与之相比,徐工机械2021年净利润达到高峰(56.47亿元),2022年缩水23.94%至42.95亿元,尽管同样受到下行周期的影响,但其“抗跌”能力显然更胜一筹。

如何突围

一定程度上,这也是两座城市工程机械集群发展态势的直观体现。

长沙并非没有意识到自身的短板。长沙市统计局此前在《长沙工程机械产业链发展现状及对策建议》中直言,长沙还存在“产业链配套不完善、相关研发需要加强、高端专业人才紧缺”等劣势。

比如,虽然主机厂竞争力强,但配套能力落后,本地配套多为基础性、辅助性配套厂,技术基础较薄弱,生产智能化、自动化程度低,核心零部件与核心技术配套厂少,周边上游供应商主要以外协为主,规模以上供应商不多。

相比之下,徐州工程机械产业集群积淀更久,产业生态和创新活跃度更强。以徐工机械为龙头,带动徐州1000多家产业链、供应链中小企业形成极具竞争力的“供应链融通模式”。

反观长沙,三一重工、中联重科、山河智能等龙头企业此前竞争传闻不断。秦尊文指出,对长沙来说,龙头企业集聚一处,如何通过体制机制创新来打造“共同体”,甚至形成一致对外的产业联盟,减少乃至消除“内耗”,是长沙工程机械产业面临的重要问题,“抱团形成合力,长沙还大有文章可做”。

图片来源:长沙发布

除此之外,创新也是跨越行业周期的重要因素,尤其是在高端化、智能化和绿色化趋势不断增强的今天。

根据《长沙市“十四五”先进制造业发展规划(2021—2025年)》,2025年,长沙将建设成为全球工程机械领域科技创新策源地、高端制造集聚地、合作交流目的地,推动工程机械向世界级先进制造业集群挺进。

抱团协作,事关供应链可靠性;产业创新,则关系链价值链位势跃升。

对于眼下的长沙工程机械产业发展而言,这两点都还需要久久为功。由此带来的新一轮发展动能,也将成为长沙能否真正拿下“中国工程机械之都”的关键所在。

每日经济新闻

上一篇:海南开了家“土地超市”