快递行业专题报告:三层低估带来龙头公司左侧投资机会

(报告出品方/作者:华金证券,凌军)

核心观点:

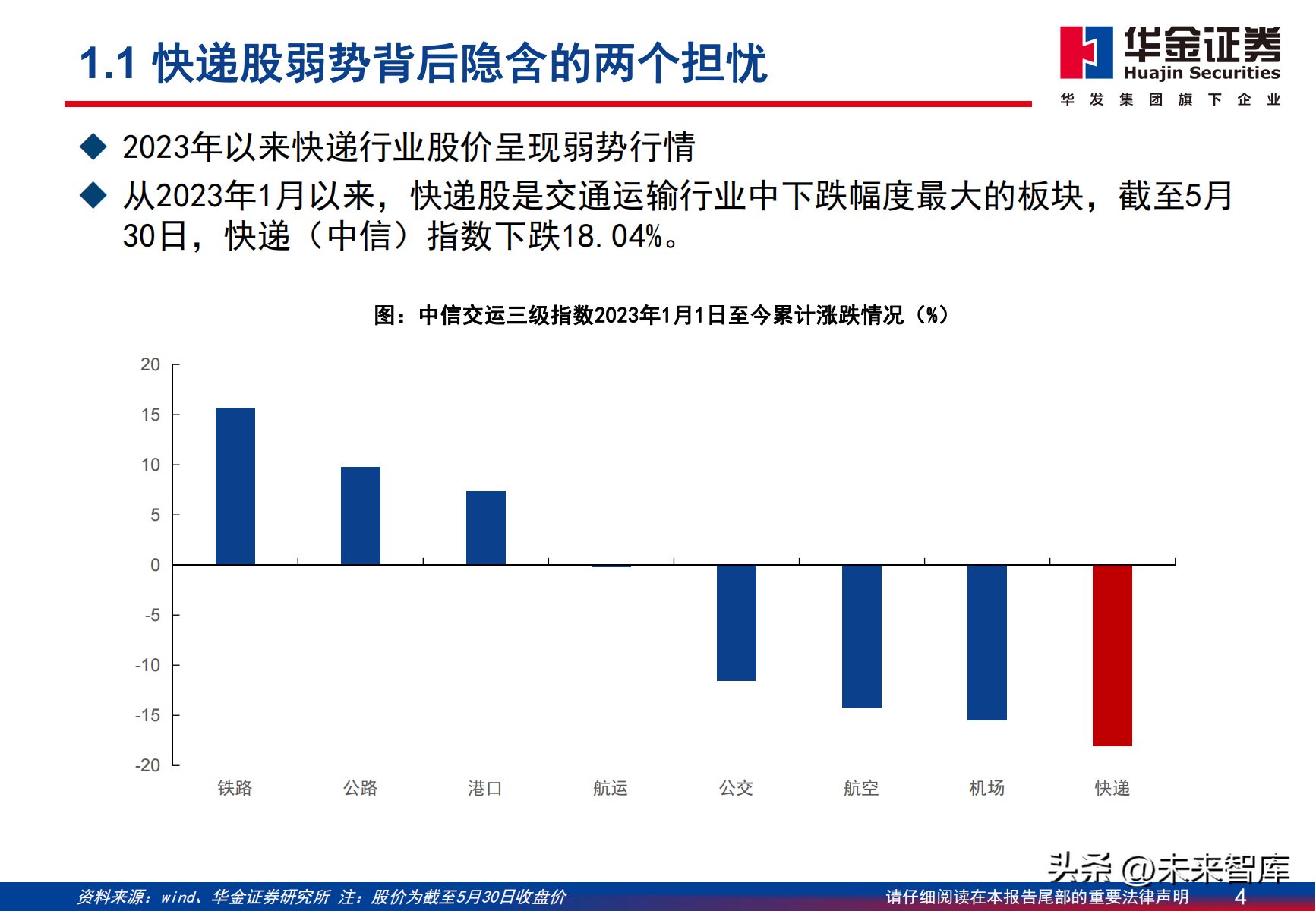

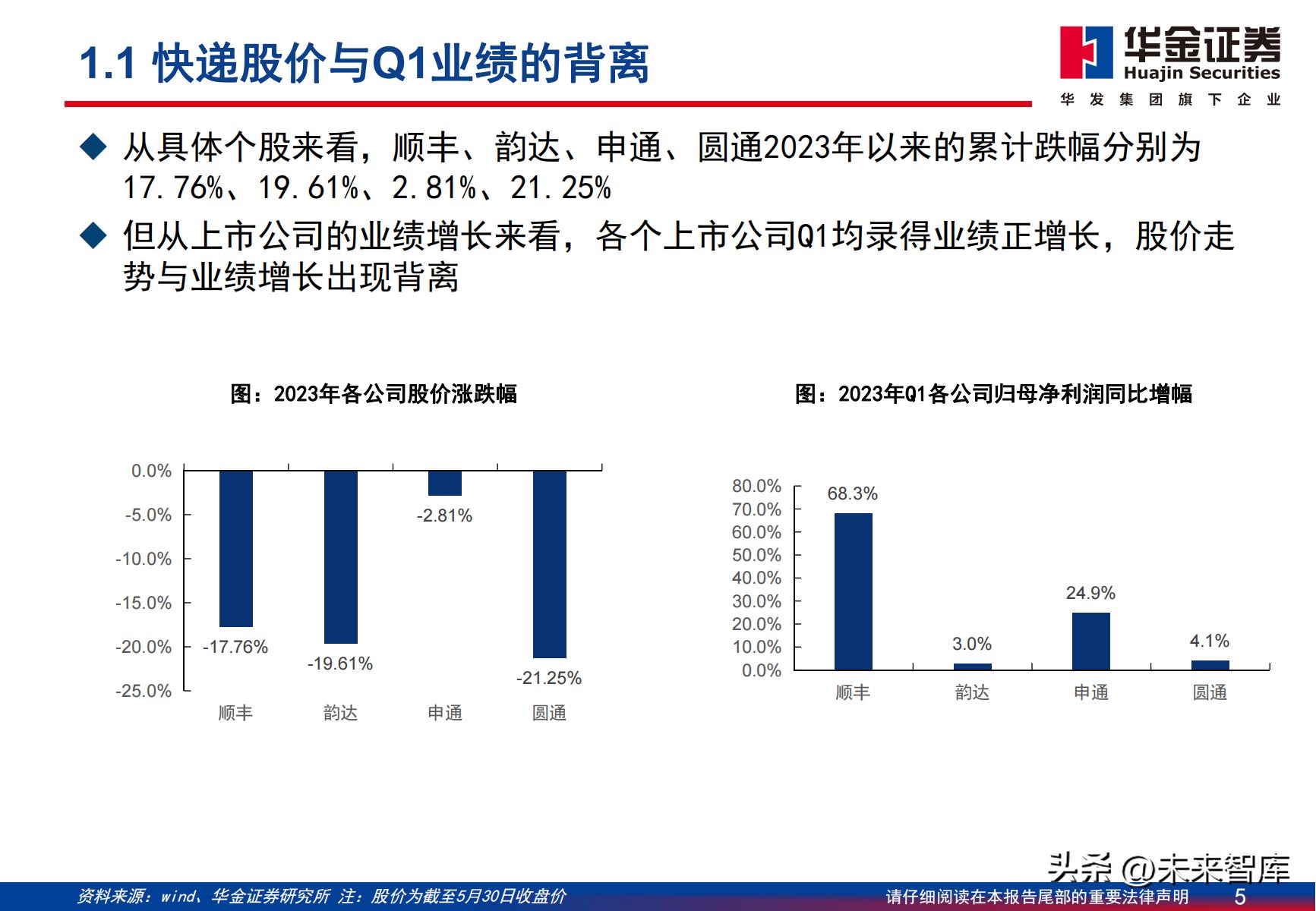

1、市场过于悲观,低估带来机会:从2023年1月以来,快递股是交运中下跌幅度最大板块,截至5 月30日,快递(中信)指数下跌18.04%;各快递上市公司Q1均录得业绩正增长,股价与业绩出现趋 势背离。龙头公司进入低预期、低股价,部分公司进入低估值状态。

2、国内快递业务的潜在增长可能被低估:2022年全国快递量增速首次低于10%,发生在疫情背景下, 2023年1-4月快递量已恢复到15%以上的增速;同时龙头市占率有望持续提升,获得高于行业的业绩 增长水平;最后成本下降和效率提升,预计会使快递价格持续下降,进一步促进快递量的增速提升。 3、国际快递发展的前景可能被低估:中国电商在全球有着强大的生命力,未来的发展前景可能超 过我们的想象;中国快递公司伴随中国电商成长而来,积累了丰富的经验,虽然会遇到人工成本和 法律障碍等各种问题,但中国快递积累的丰富经验有望带来先发优势。

4、政府干预下的价格竞争温和度可能被低估:虽然我们认为价格竞争仍然有空间,电商和快递龙 头公司都有动力,但我们判断政府干预下,价格竞争会保持相对较长时间的温和状态;即使在过去 激烈的价格竞争中,部分公司如圆通速递利润向下波动幅度较小,体现出强大的抗压能力。 5、看好龙头快递企业的左侧布局机会:圆通速递2023年PE估值接近12倍,申通快递在阿里的赋能 下业务量和市占率有所提升,顺丰控股时效件具有顺周期特征,韵达股份在经营改善下市占率和报 表均具有上升可能。

市场的两个担忧——我们判断是有三层低估

1.1、快递股弱势背后隐含的两个担忧

2023年以来快递行业股价呈现弱势行情,从2023年1月以来,快递股是交通运输行业中下跌幅度最大的板块,截至5月 30日,快递(中信)指数下跌18.04%。从具体个股来看,顺丰、韵达、申通、圆通2023年以来的累计跌幅分别为 17.76%、19.61%、2.81%、21.25% ,但从上市公司的业绩增长来看,各个上市公司Q1均录得业绩正增长,股价走 势与业绩增长出现背离。

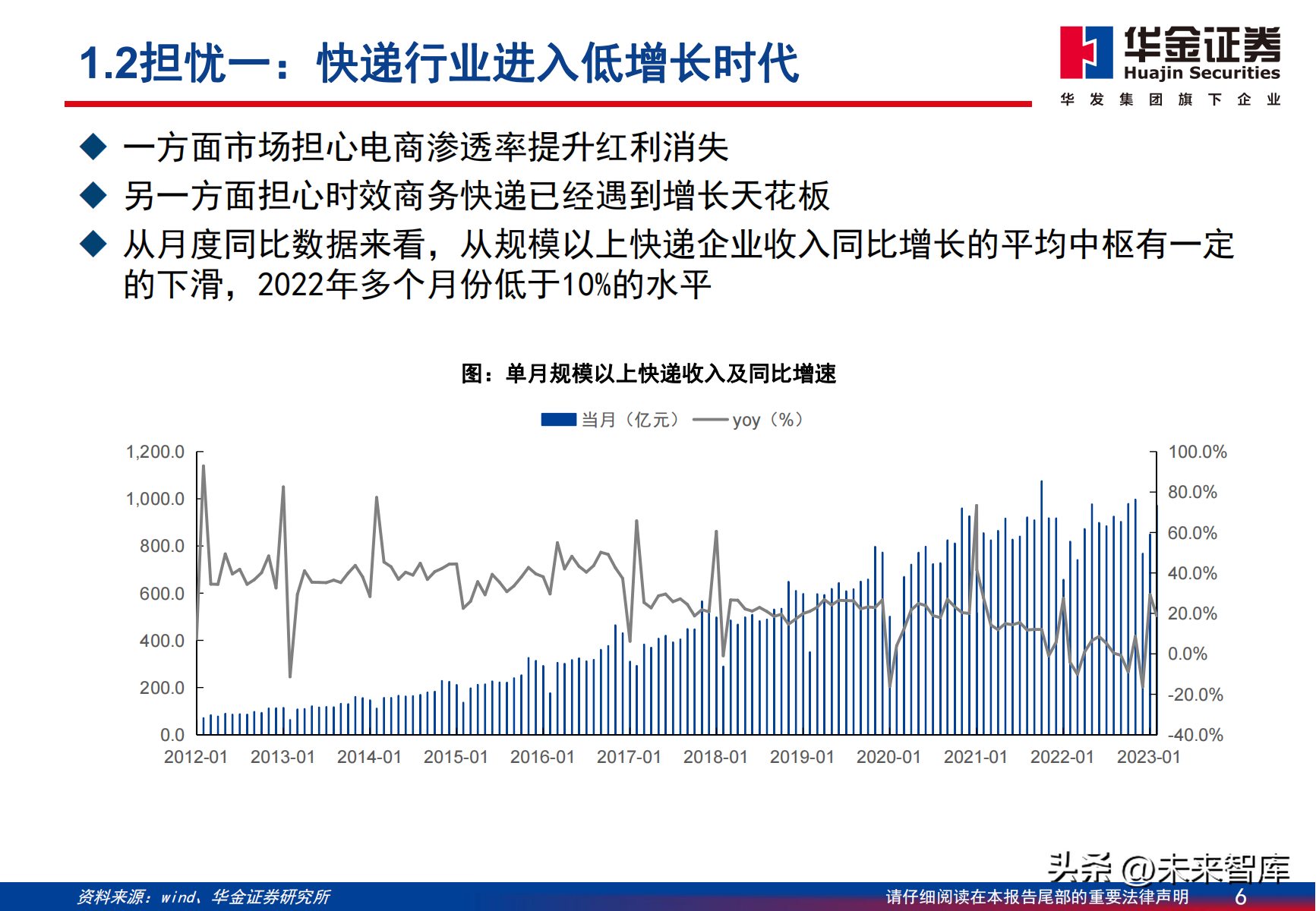

1.2、担忧一:快递行业进入低增长时代

一方面市场担心电商渗透率提升红利消失,另一方面担心时效商务快递已经遇到增长天花板 ,从月度同比数据来看,从规模以上快递企业收入同比增长的平均中枢有一定 的下滑,2022年多个月份低于10%的水平。

1.3、担忧二:电商快递价格竞争再次风起

月度数据显示快递的价格重新开始下降,根据上市公司公告,顺丰、圆通、韵达和申通23Q1的快递价格分别同比增长 为-2.70%、-2.28%、-3.29%、-3.94%。

低估之一——电商消费潜在增长率的韧性

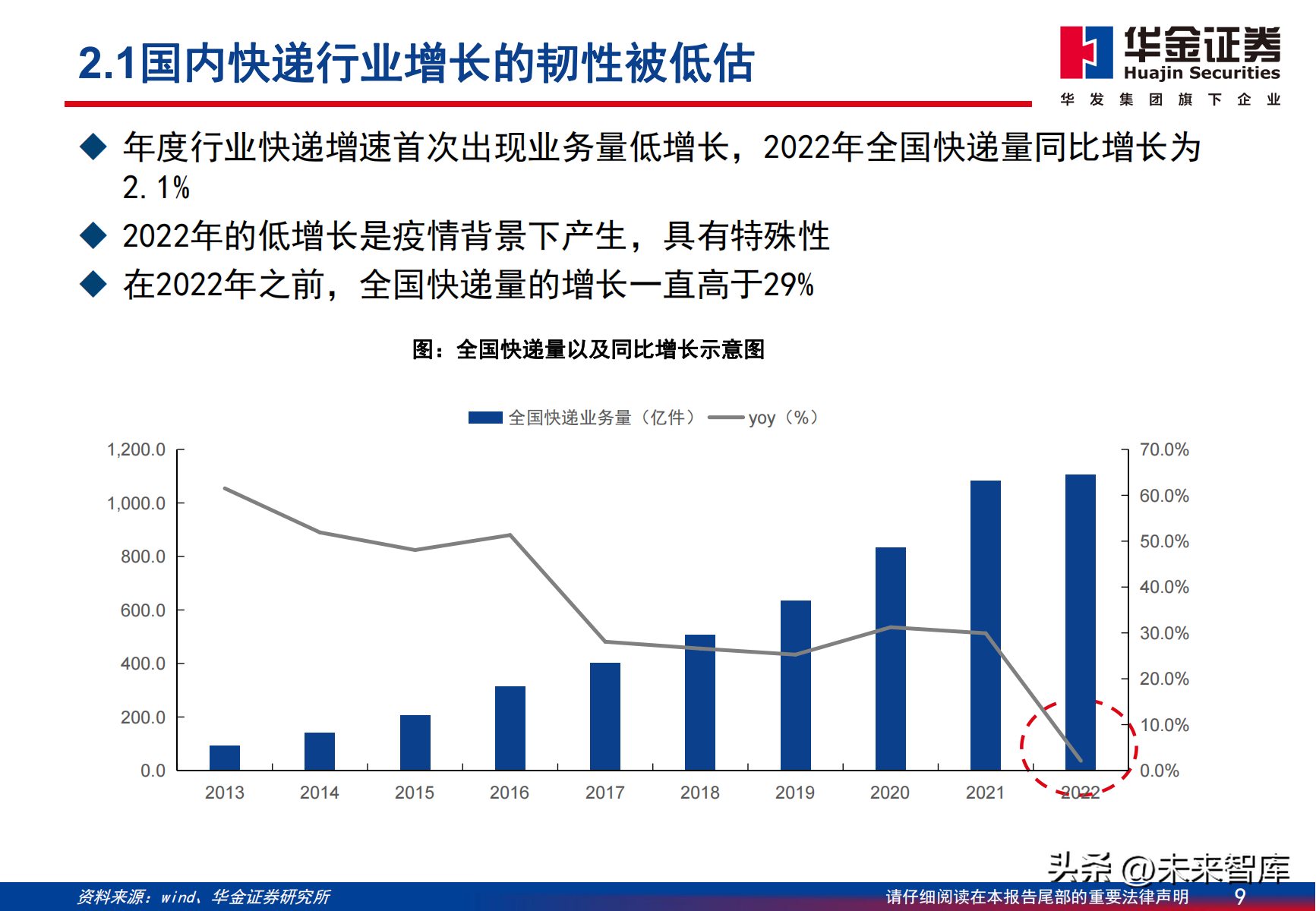

2.1、国内快递行业增长的韧性被低估

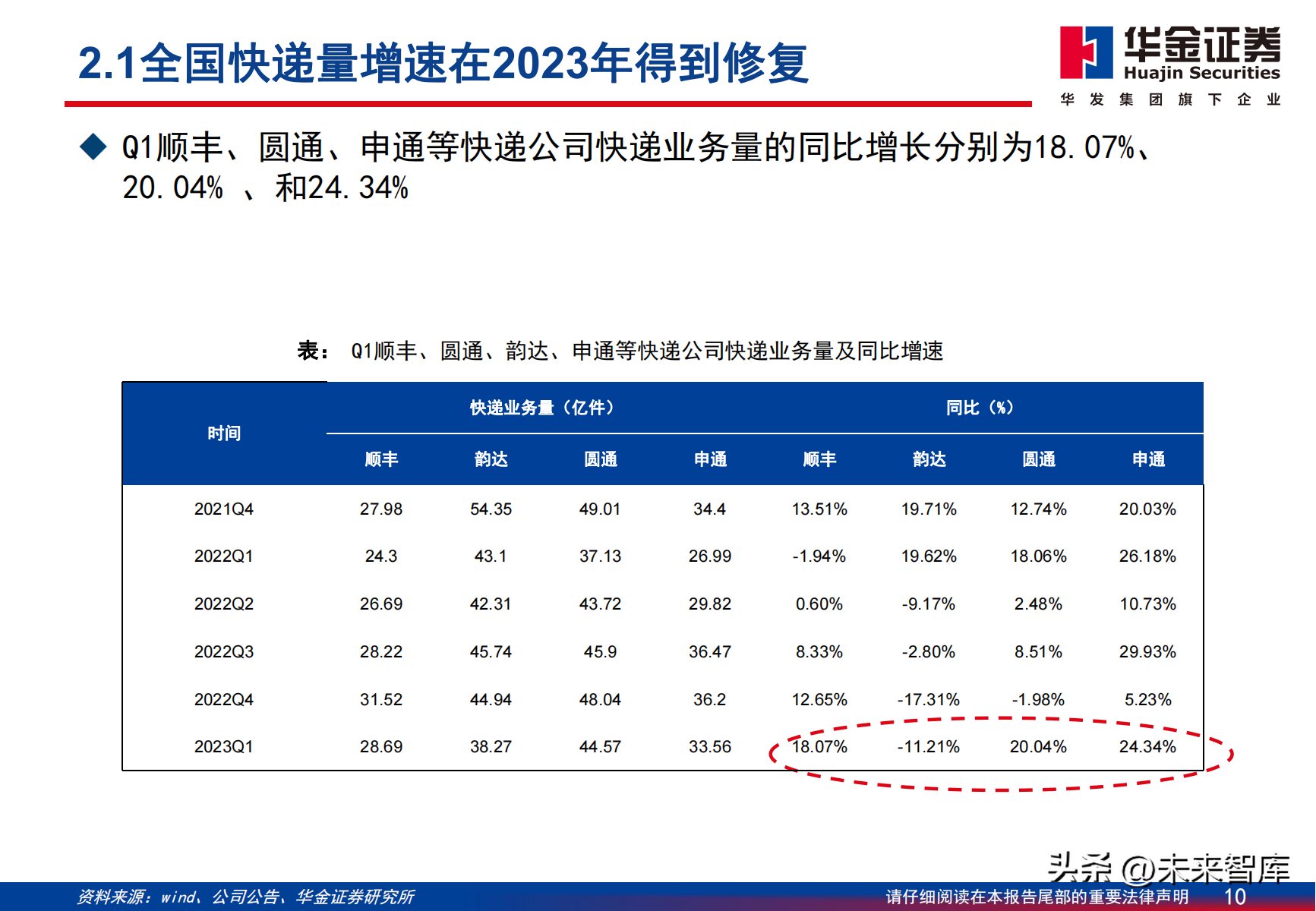

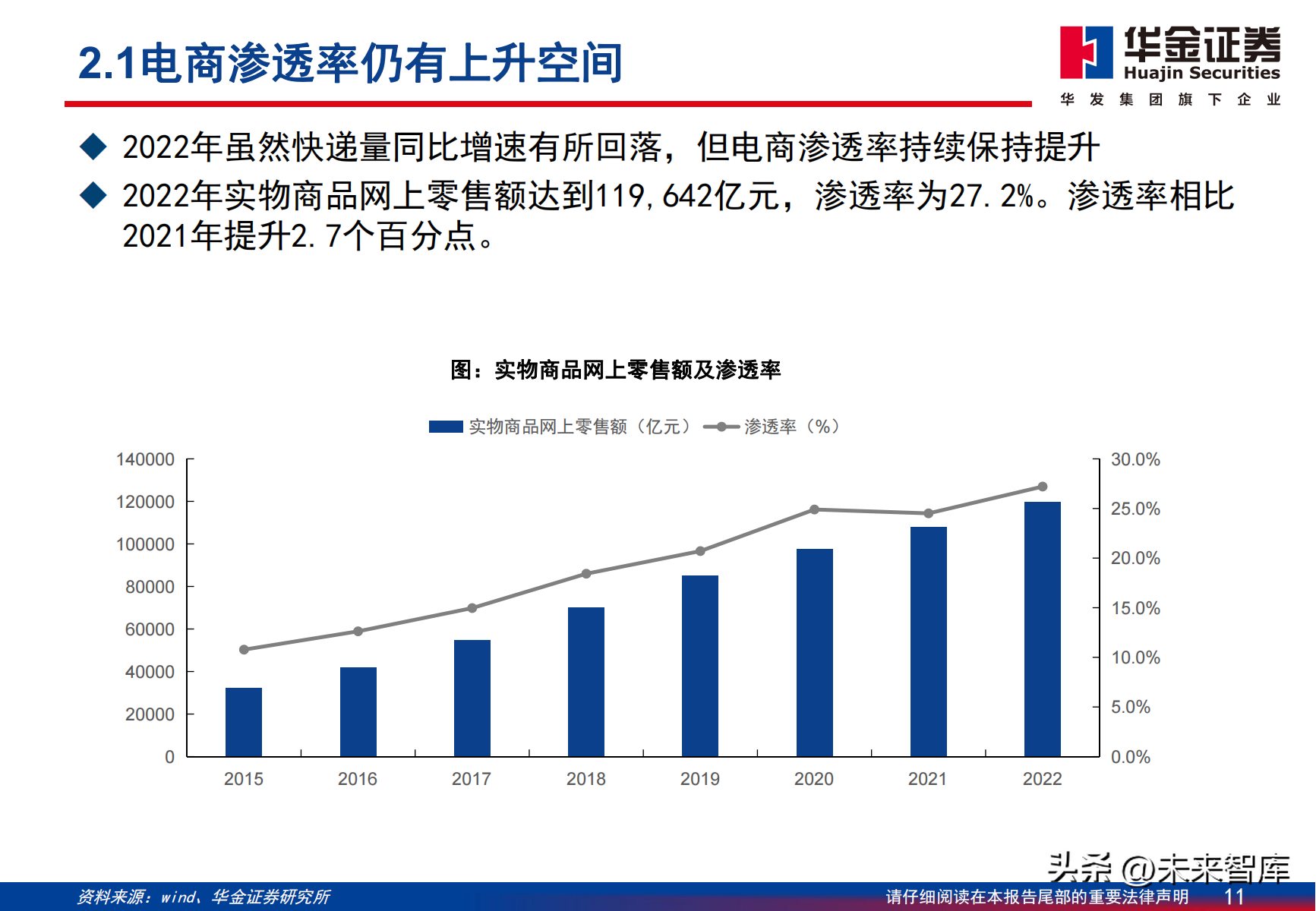

年度行业快递增速首次出现业务量低增长,2022年全国快递量同比增长为 2.1%,2022年的低增长是疫情背景下产生,具有特殊性,在2022年之前,全国快递量的增长一直高于29%。Q1顺丰、圆通、申通等快递公司快递业务量的同比增长分别为18.07%、 20.04% 、和24.34%。2022年虽然快递量同比增速有所回落,但电商渗透率持续保持提升,2022年实物商品网上零售额达到119,642亿元,渗透率为27.2%。渗透率相比 2021年提升2.7个百分点。。

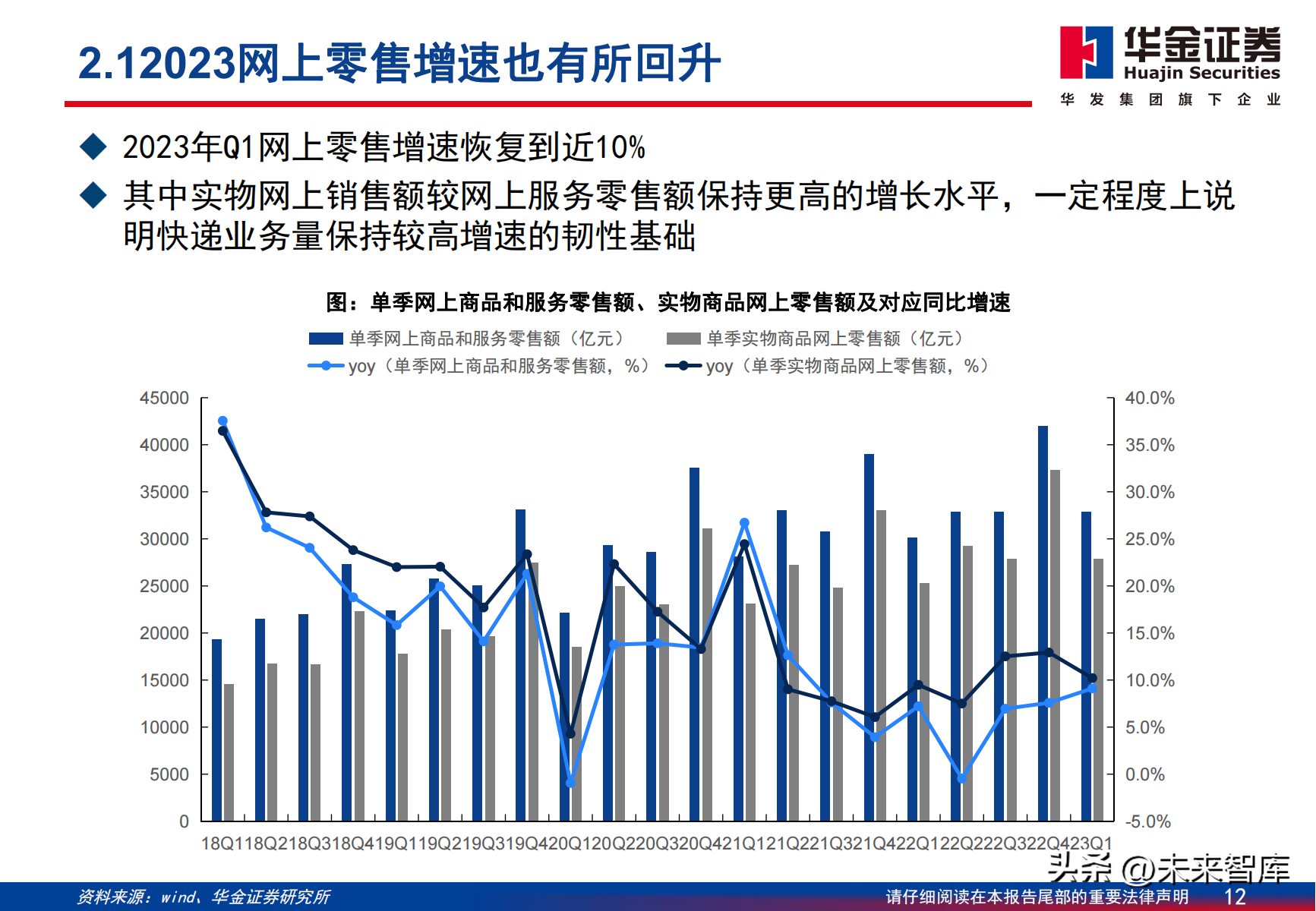

2023网上零售增速也有所回升,2023年Q1网上零售增速恢复到近10%,其中实物网上销售额较网上服务零售额保持更高的增长水平,一定程度上说 明快递业务量保持较高增速的韧性基础。

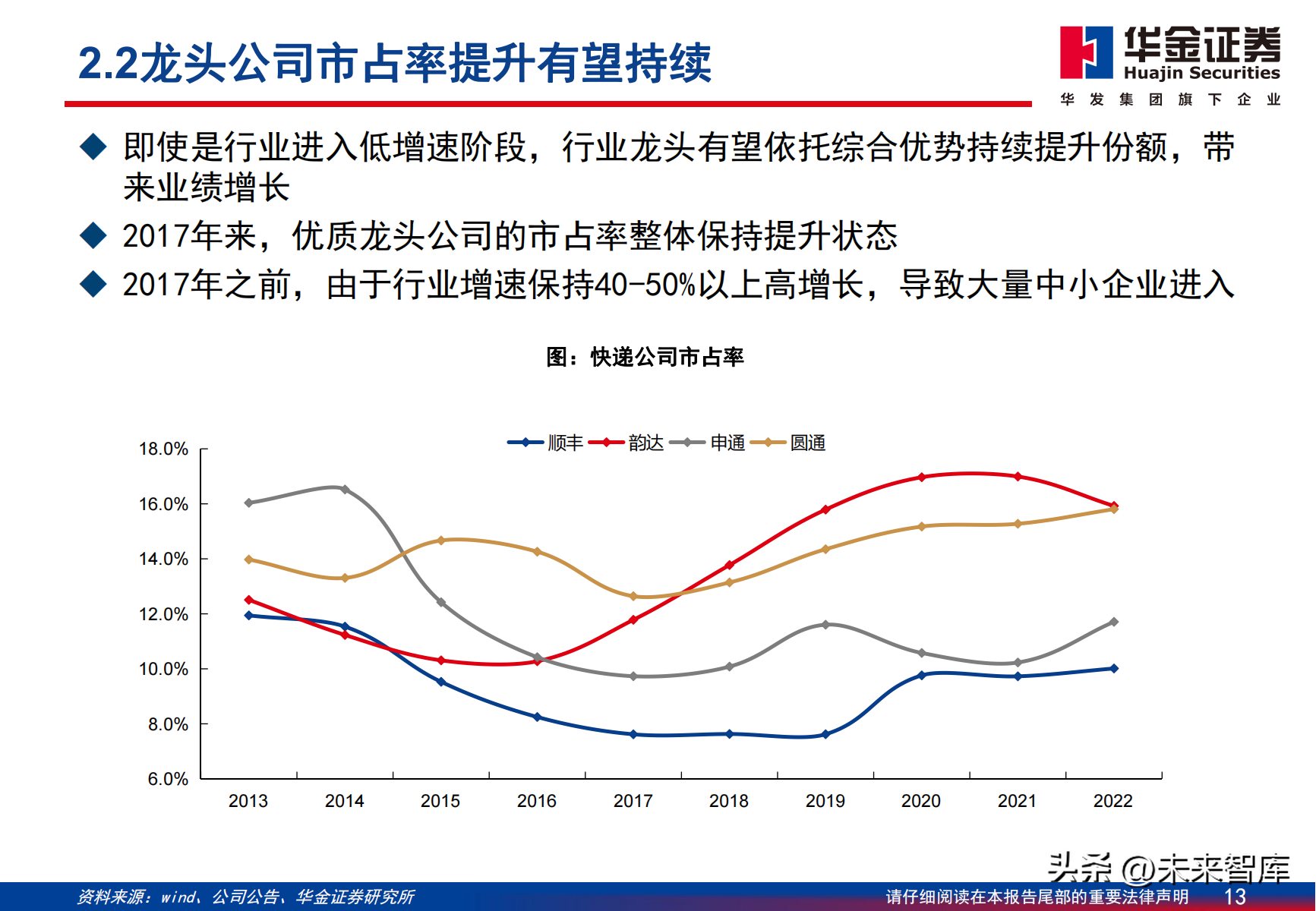

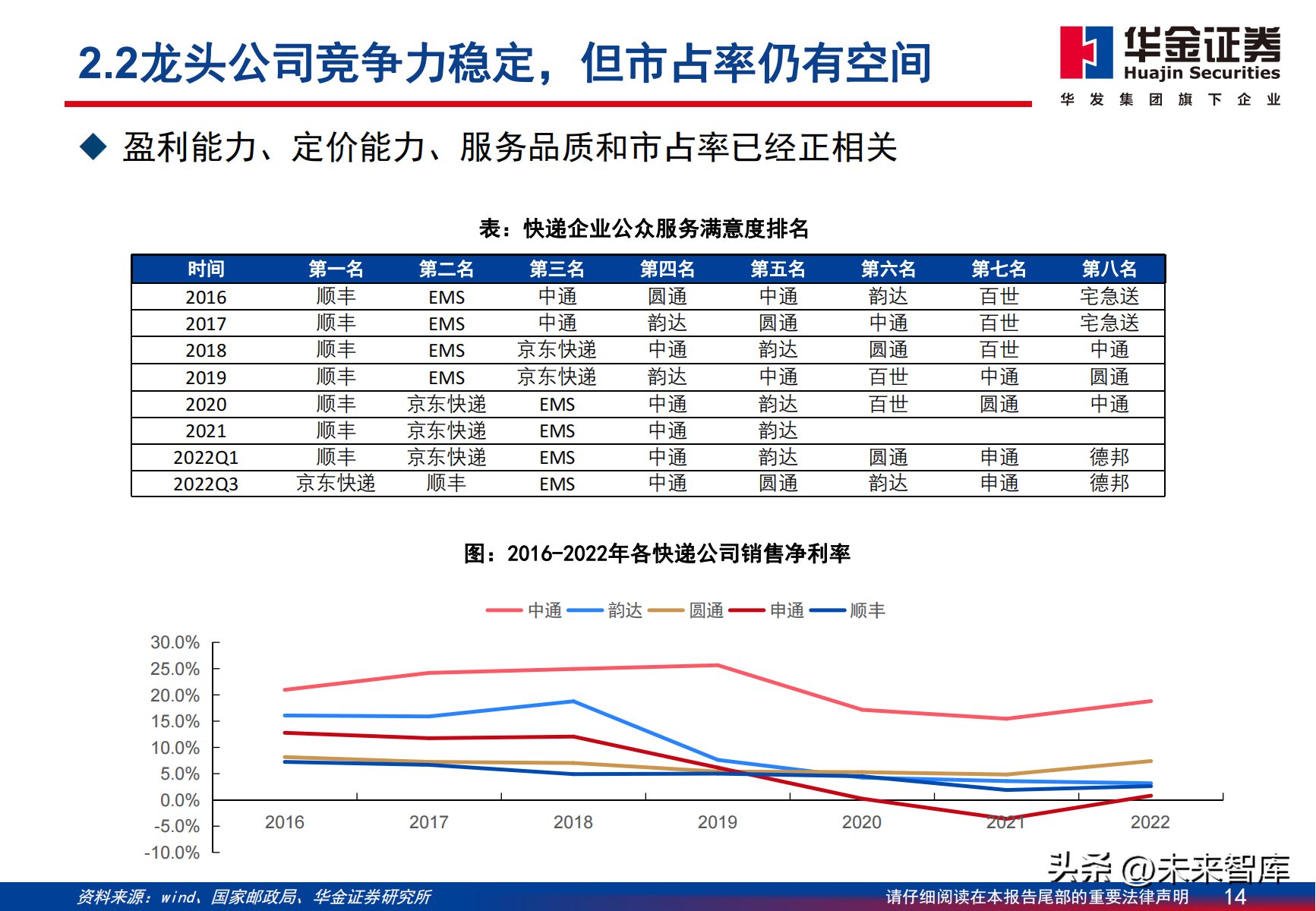

2.2、龙头公司市占率提升有望持续

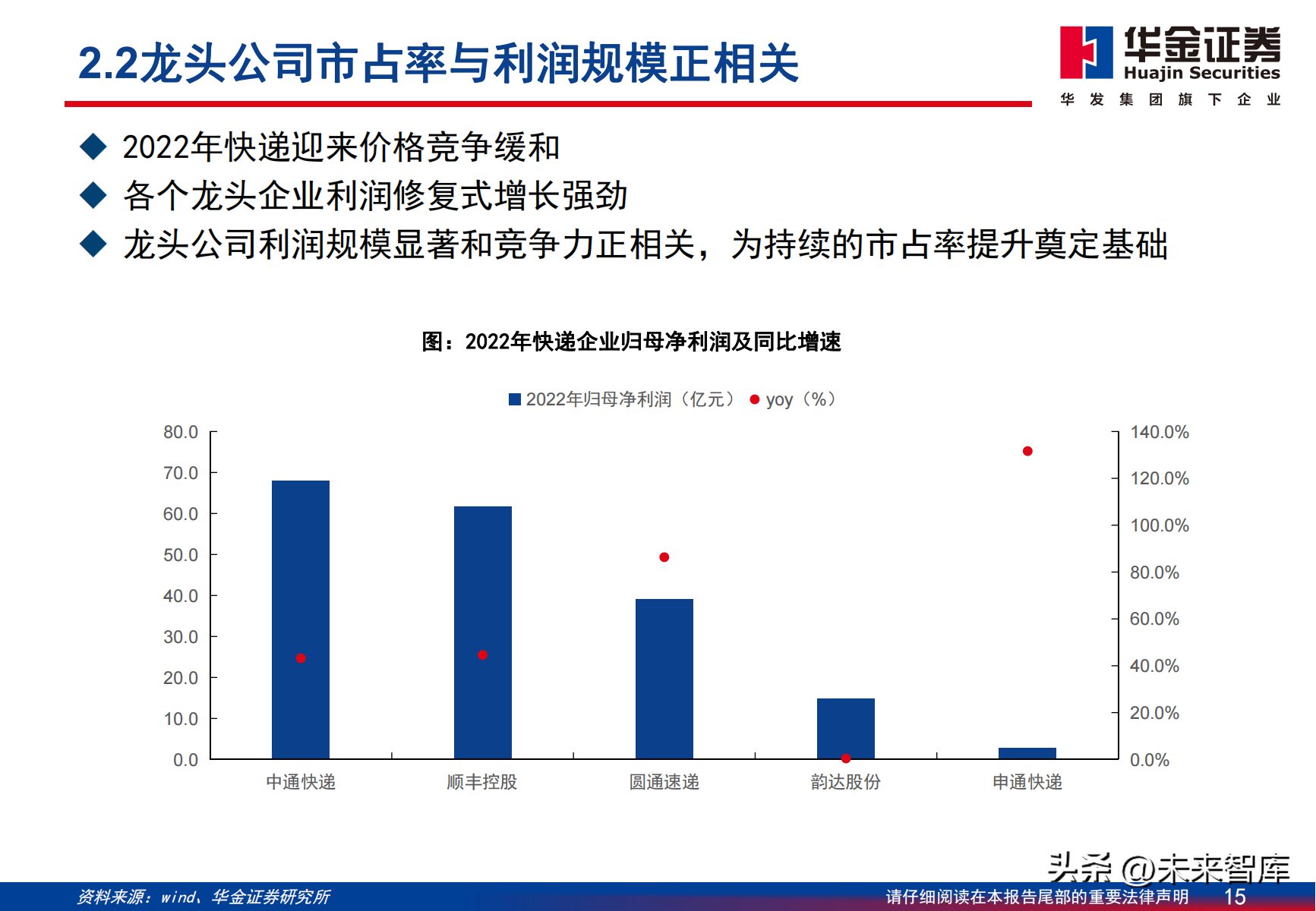

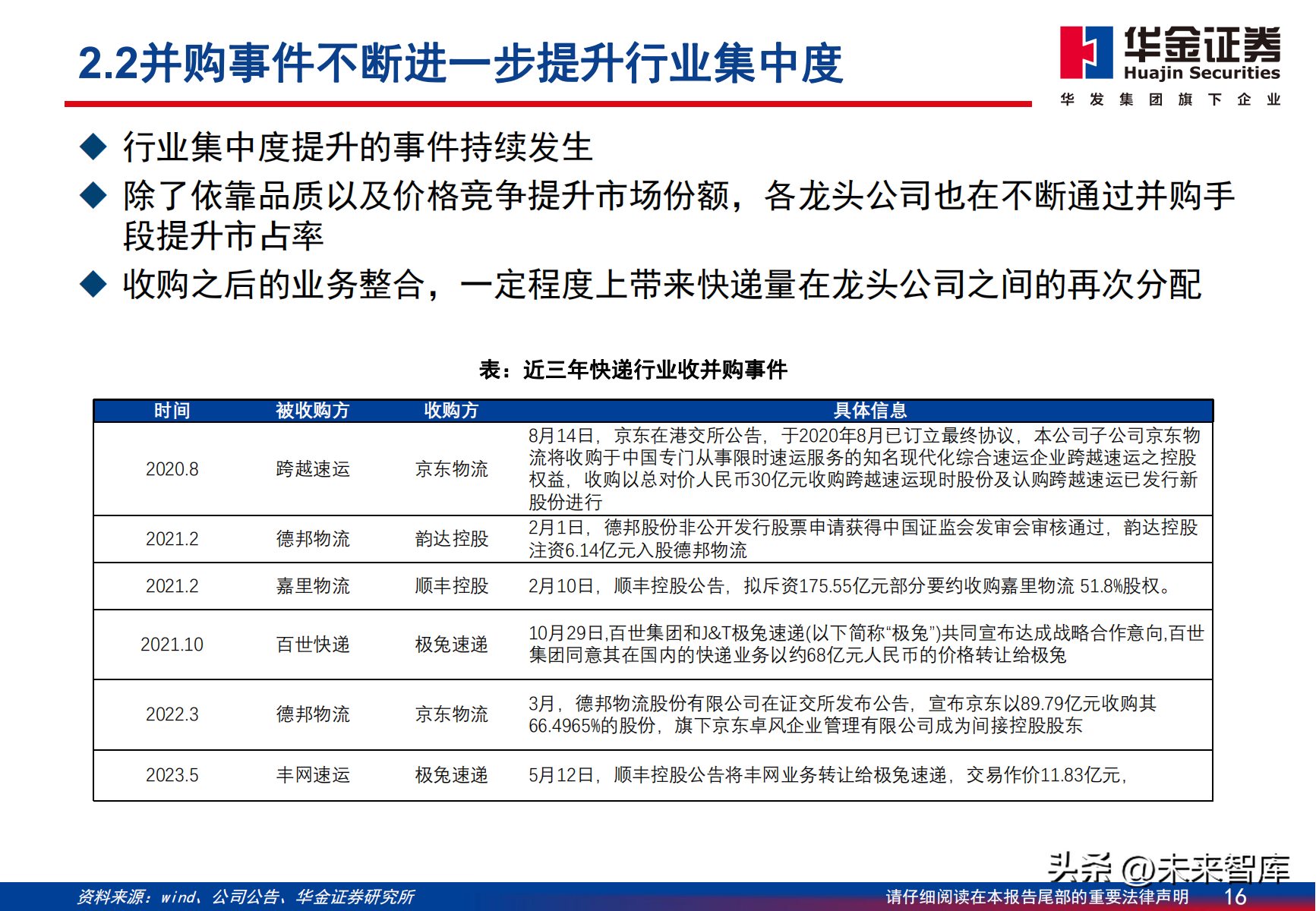

即使是行业进入低增速阶段,行业龙头有望依托综合优势持续提升份额,带 来业绩增长 ,2017年来,优质龙头公司的市占率整体保持提升状态,2017年之前,由于行业增速保持40-50%以上高增长,导致大量中小企业进入。盈利能力、定价能力、服务品质和市占率已经正相关。龙头公司市占率与利润规模正相关,2022年快递迎来价格竞争缓和,各个龙头企业利润修复式增长强劲,龙头公司利润规模显著和竞争力正相关,为持续的市占率提升奠定基础。行业集中度提升的事件持续发生,除了依靠品质以及价格竞争提升市场份额,各龙头公司也在不断通过并购手 段提升市占率 , 收购之后的业务整合,一定程度上带来快递量在龙头公司之间的再次分配。

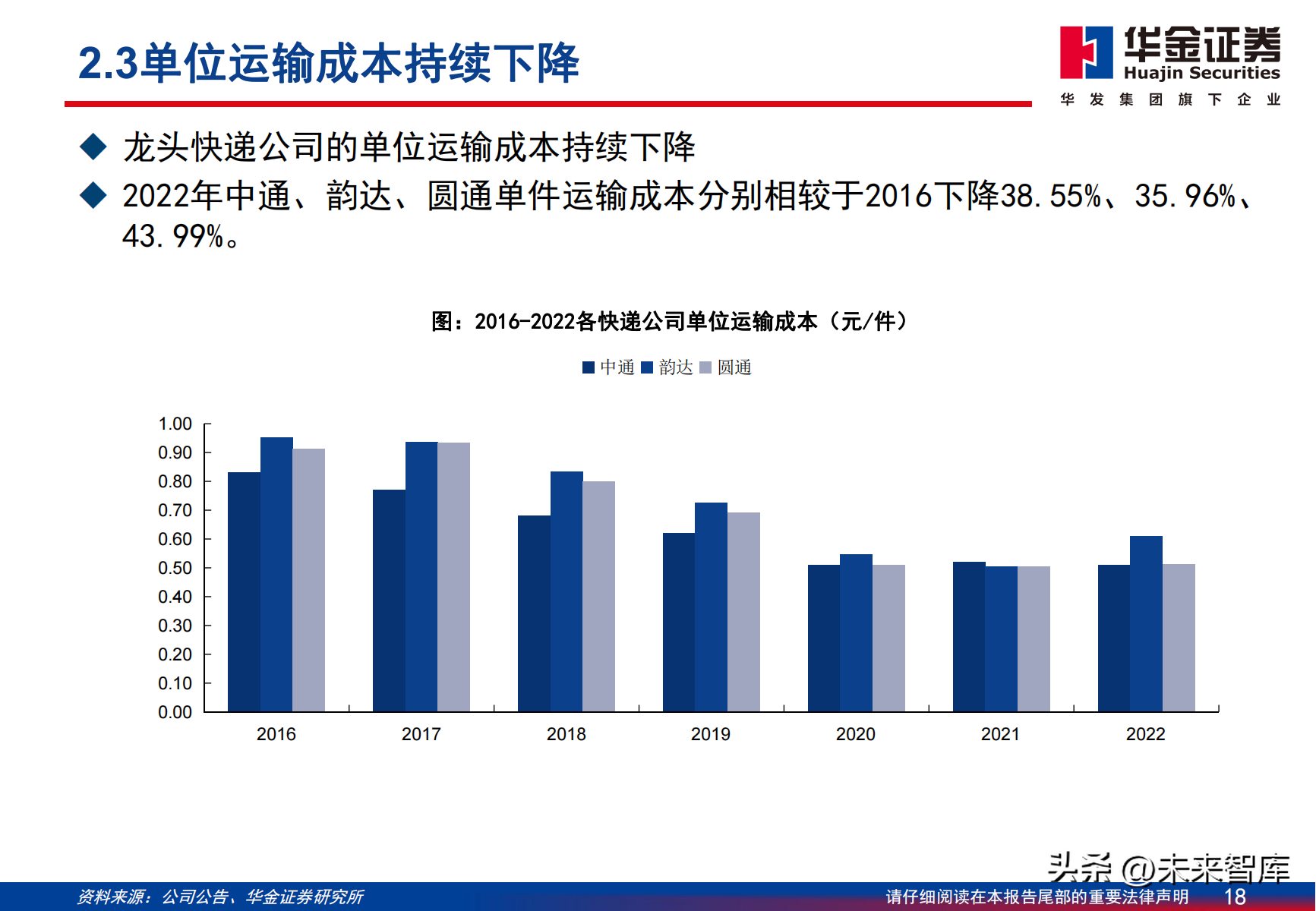

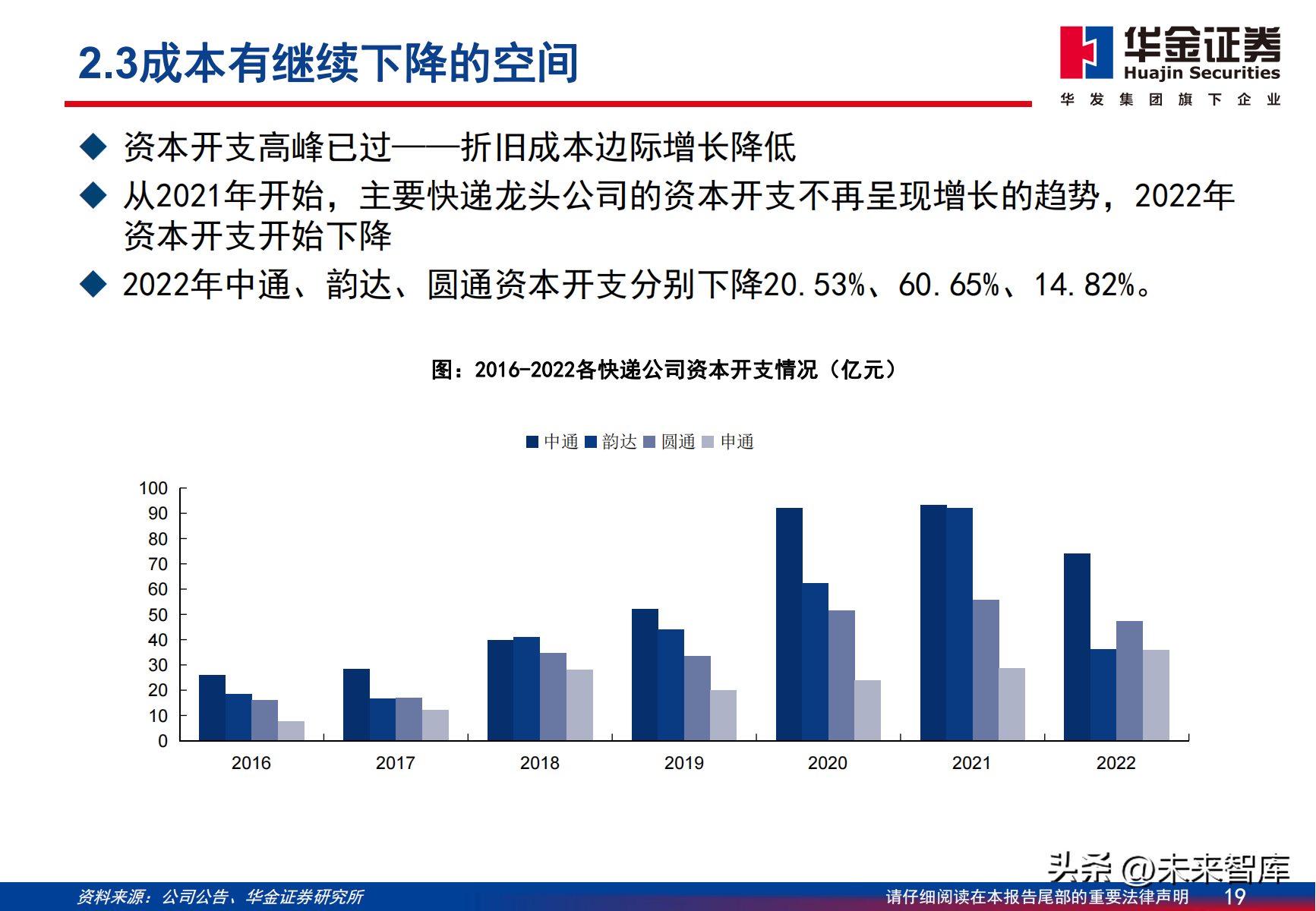

2.3、服务价格下降进一步刺激需求释放

成本下降带来快递价格下降,从而进一步刺激需求潜力,从快递龙头效率不断提升的角度,结合电商平台自身的动力,快递服务价格 持续缓慢下降是大概率事件。龙头快递公司的单位运输成本持续下降 ,2022年中通、韵达、圆通单件运输成本分别相较于2016下降38.55%、35.96%、 43.99%。资本开支高峰已过——折旧成本边际增长降低,从2021年开始,主要快递龙头公司的资本开支不再呈现增长的趋势,2022年 资本开支开始下降, 2022年中通、韵达、圆通资本开支分别下降20.53%、60.65%、14.82%。

低估之二——中国电商全球崛起的第二增长曲线

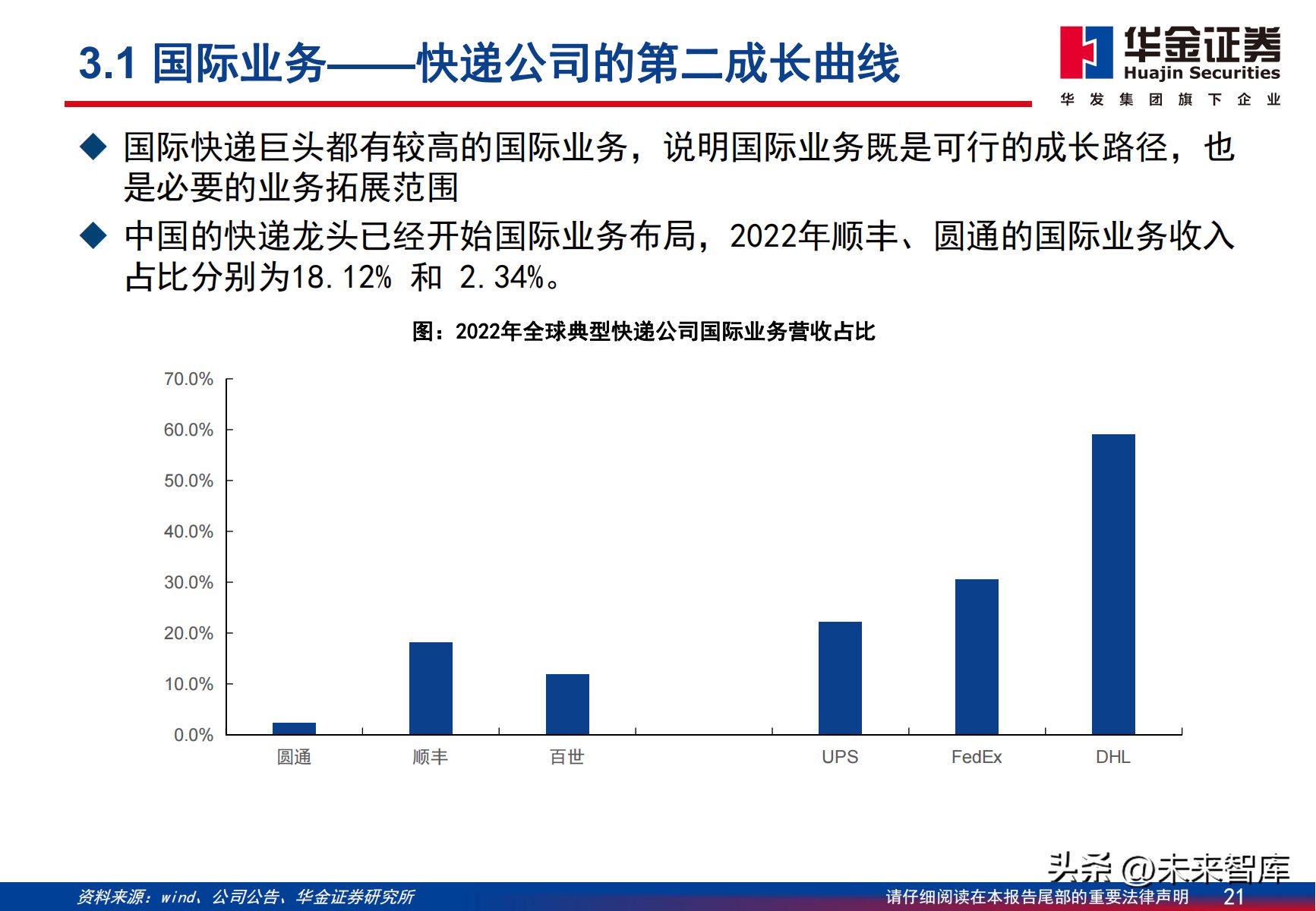

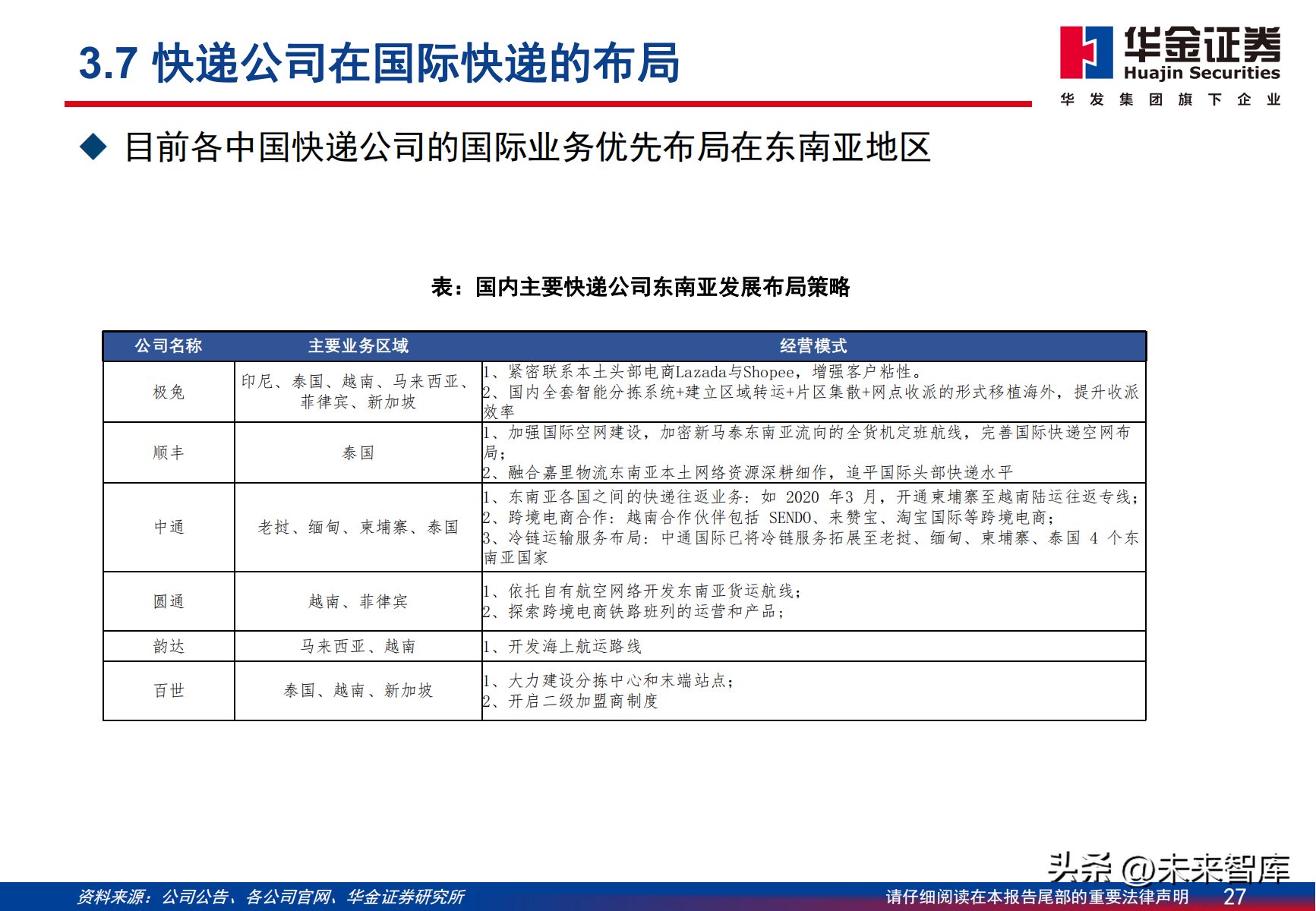

3.1、国际业务——快递公司的第二成长曲线

国际快递巨头都有较高的国际业务,说明国际业务既是可行的成长路径,也 是必要的业务拓展范围,中国的快递龙头已经开始国际业务布局,2022年顺丰、圆通的国际业务收入 占比分别为18.12% 和 2.34%。

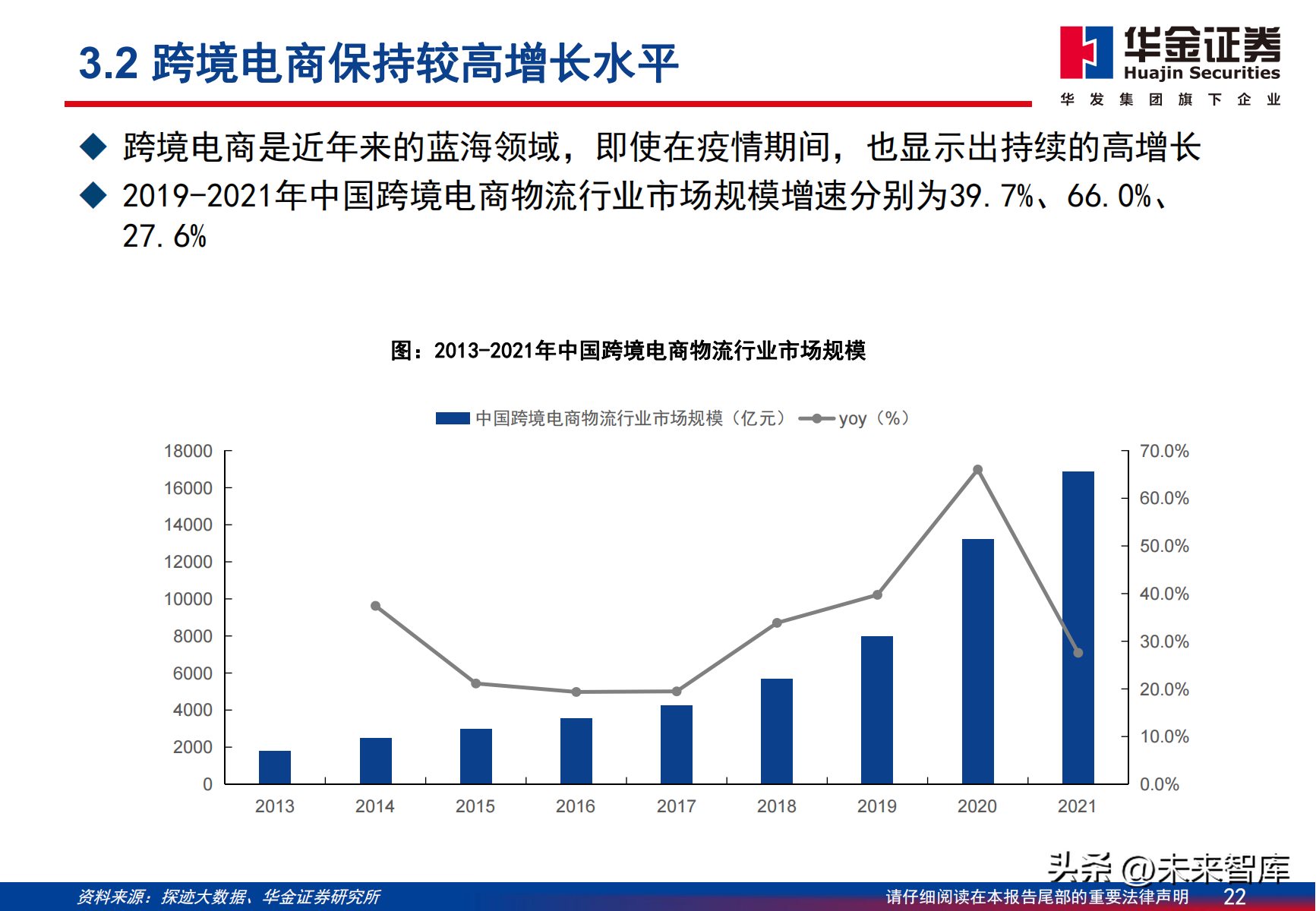

3.2、跨境电商保持较高增长水平

跨境电商是近年来的蓝海领域,即使在疫情期间,也显示出持续的高增长, 2019-2021年中国跨境电商物流行业市场规模增速分别为39.7%、66.0%、 27.6%。

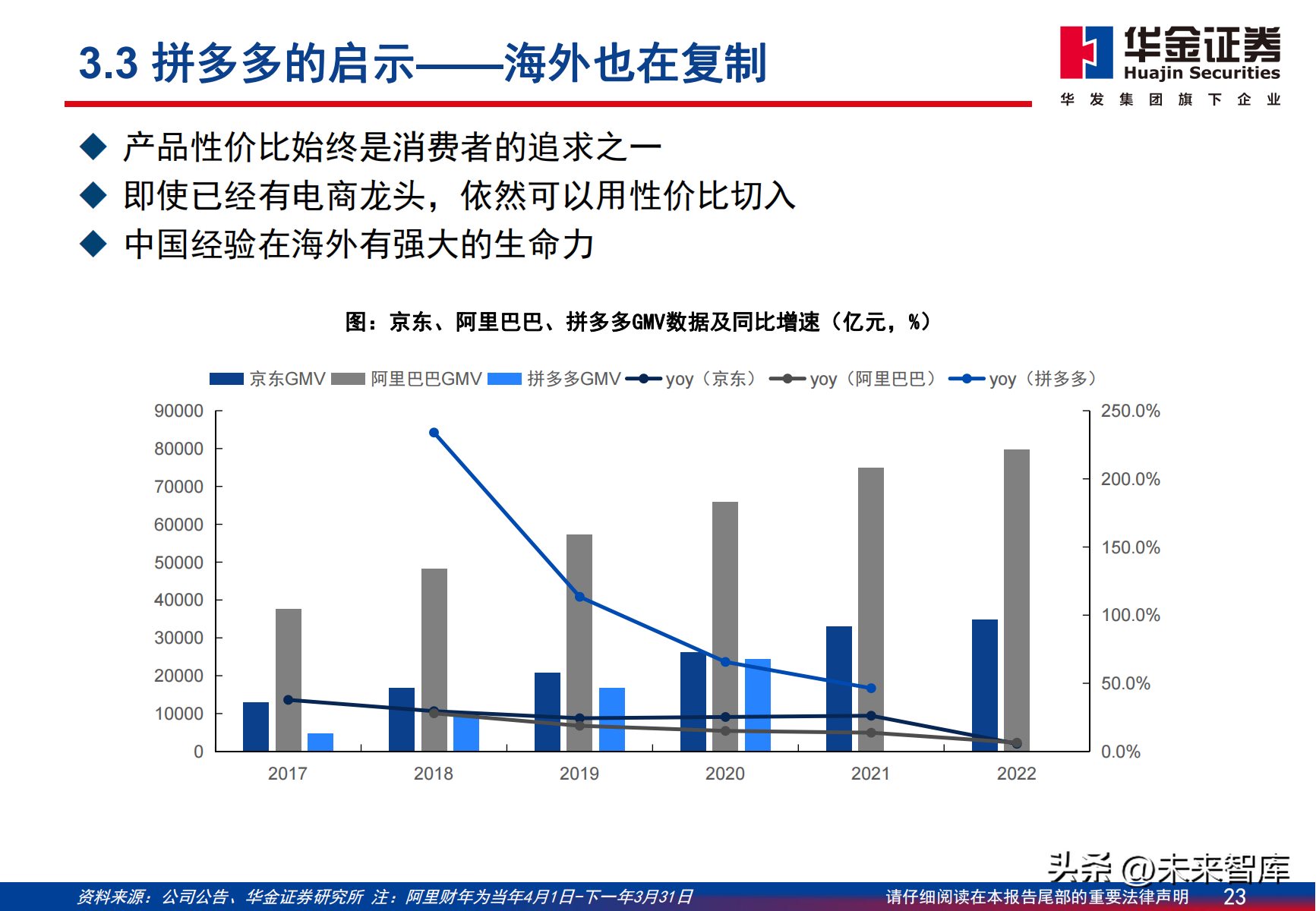

3.3、拼多多的启示——海外也在复制

产品性价比始终是消费者的追求之一,即使已经有电商龙头,依然可以用性价比切入 ,中国经验在海外有强大的生命力。

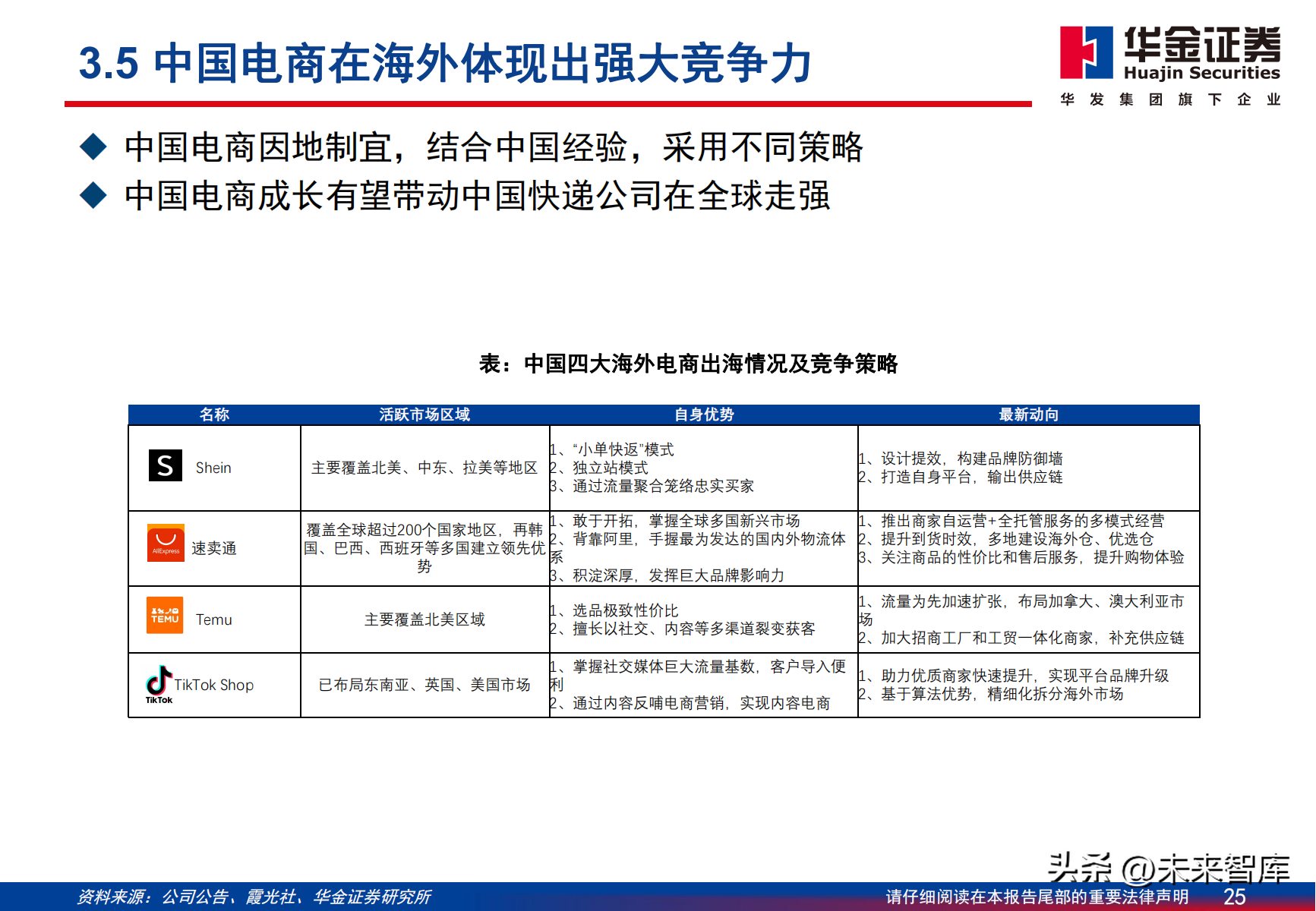

3.4、中国电商在海外体现出强大竞争力

根据data.ai公布的2023年1月iOS全球购物类App月活用户排行榜数据,Shein 排名第2,速卖通排名第7,Temu则排名第17。 不断上升的全球电商用户量排名,使得这几家中国基因电商平台在海内外备 受关注。

低估之三——政府干预的价格竞争温和度

4.1、快递价格竞争进入温和时代

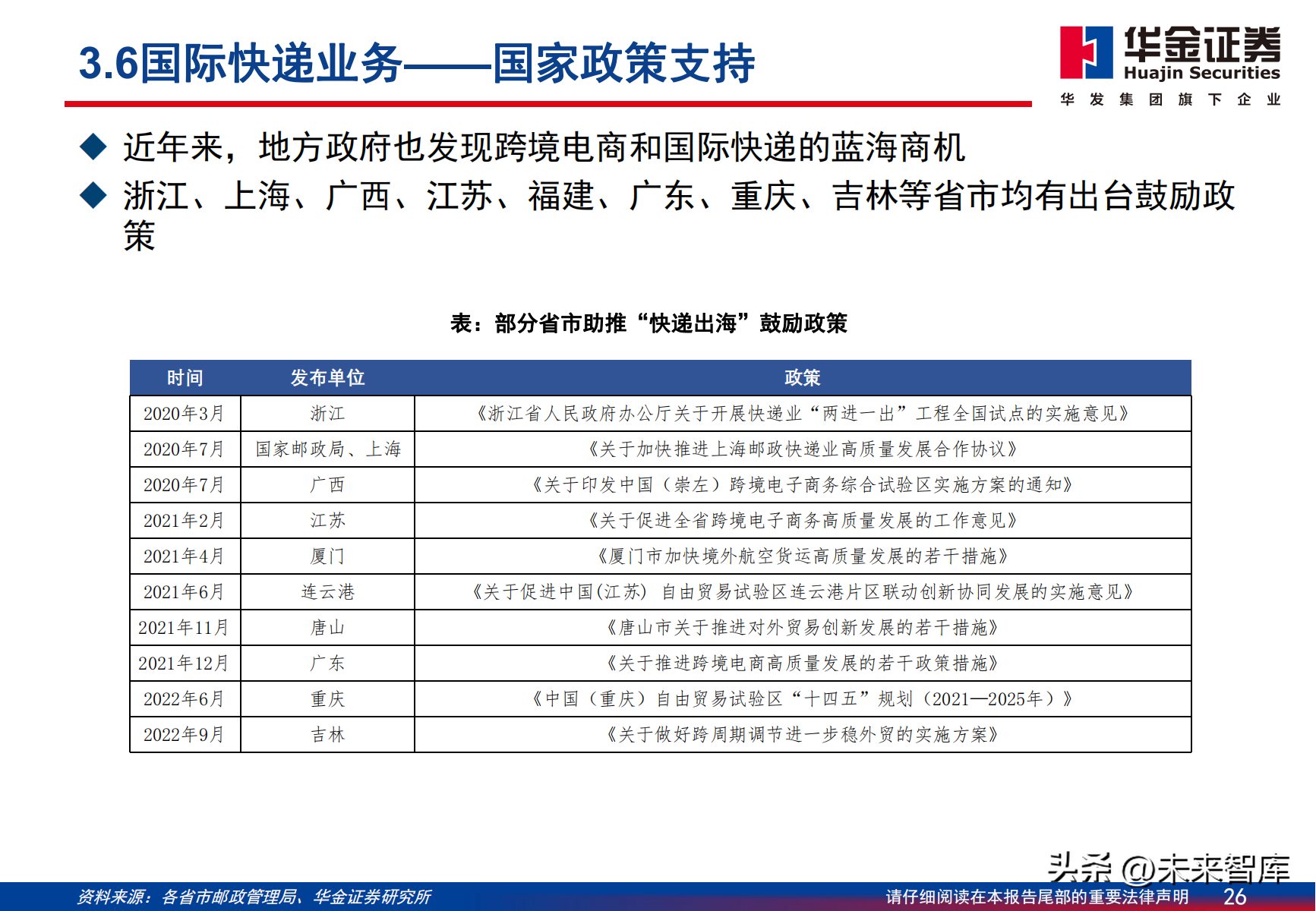

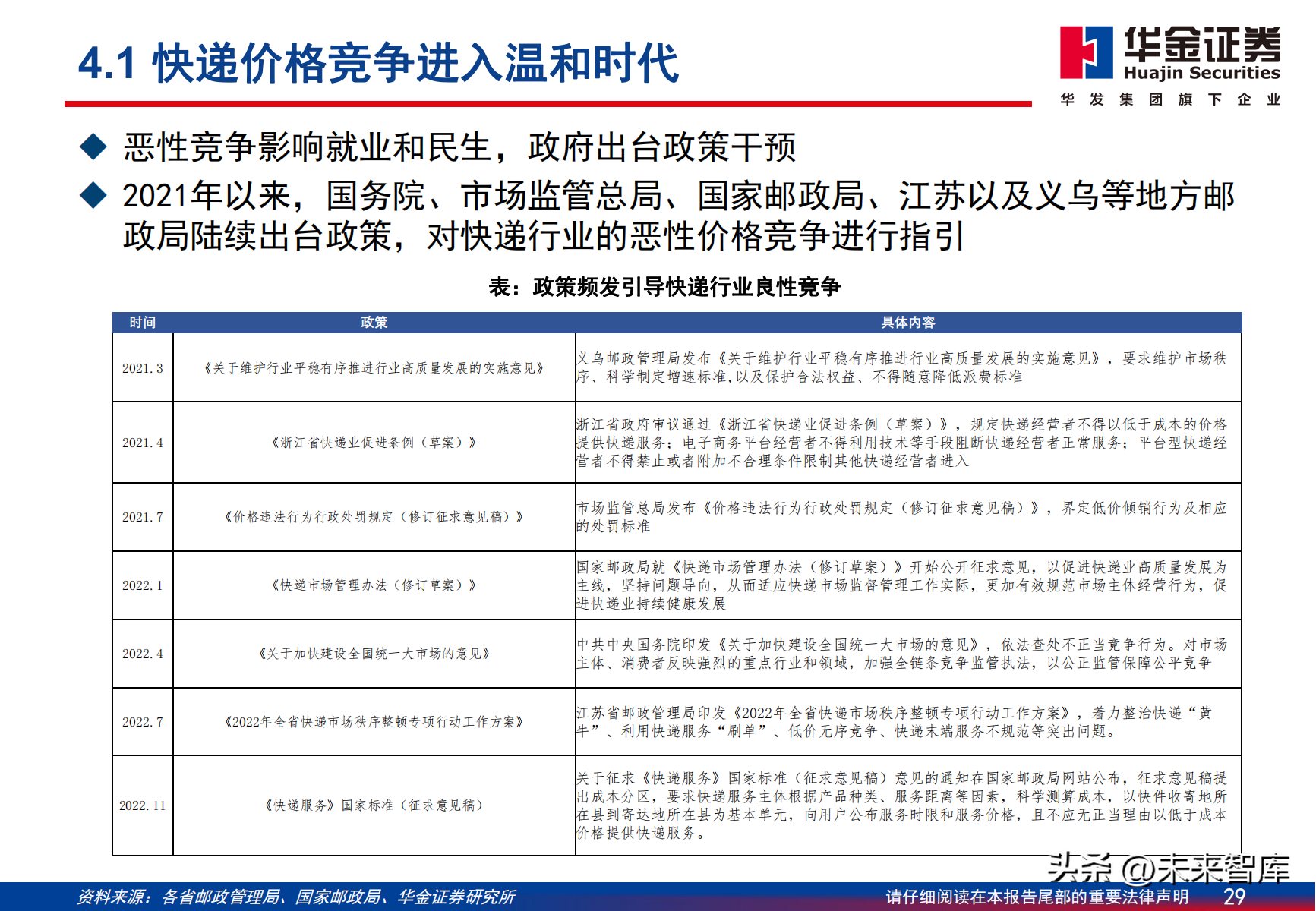

恶性竞争影响就业和民生,政府出台政策干预,2021年以来,国务院、市场监管总局、国家邮政局、江苏以及义乌等地方邮 政局陆续出台政策,对快递行业的恶性价格竞争进行指引。

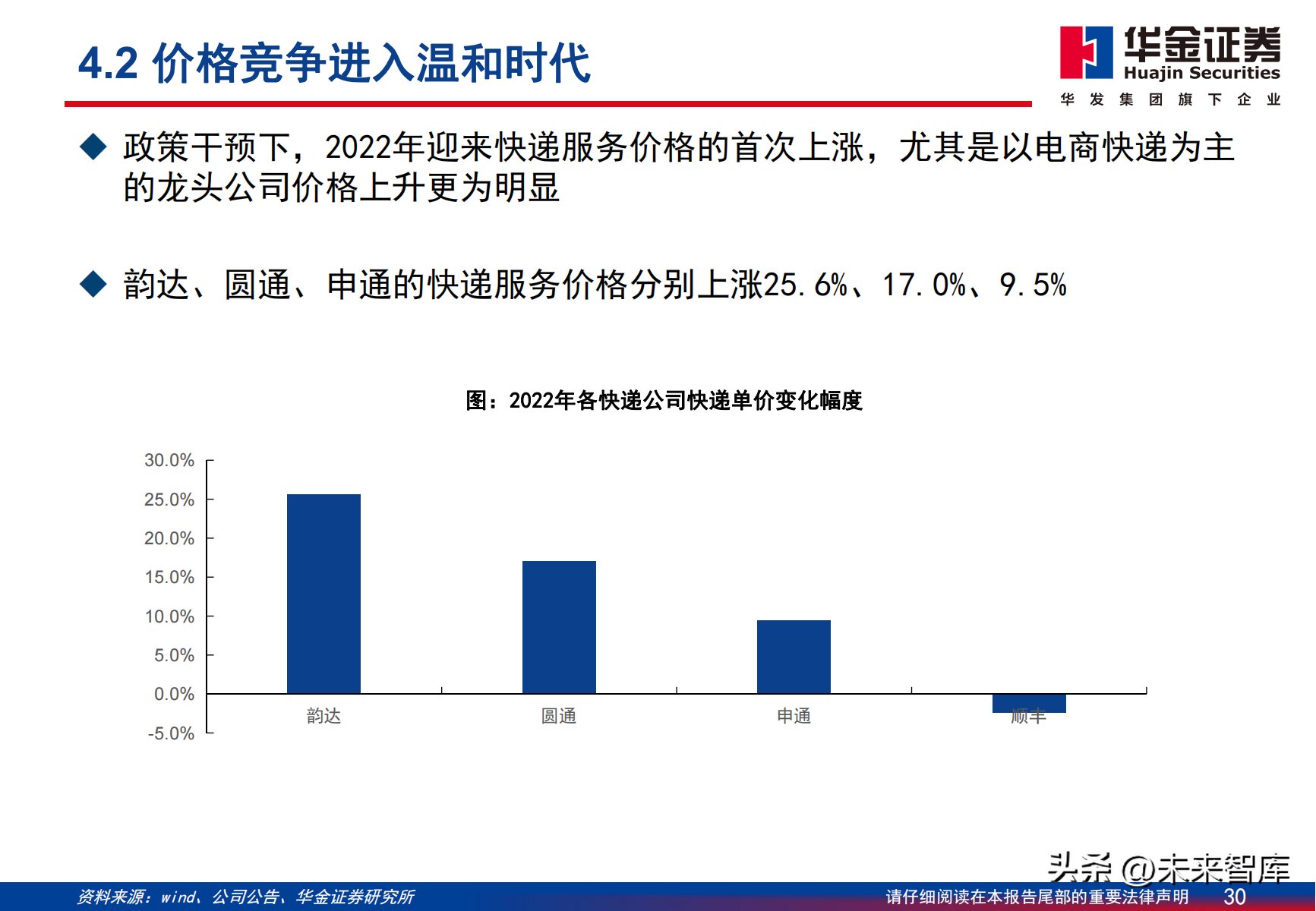

4.2、价格竞争进入温和时代

政策干预下,2022年迎来快递服务价格的首次上涨,尤其是以电商快递为主 的龙头公司价格上升更为明显, 韵达、圆通、申通的快递服务价格分别上涨25.6%、17.0%、9.5%。

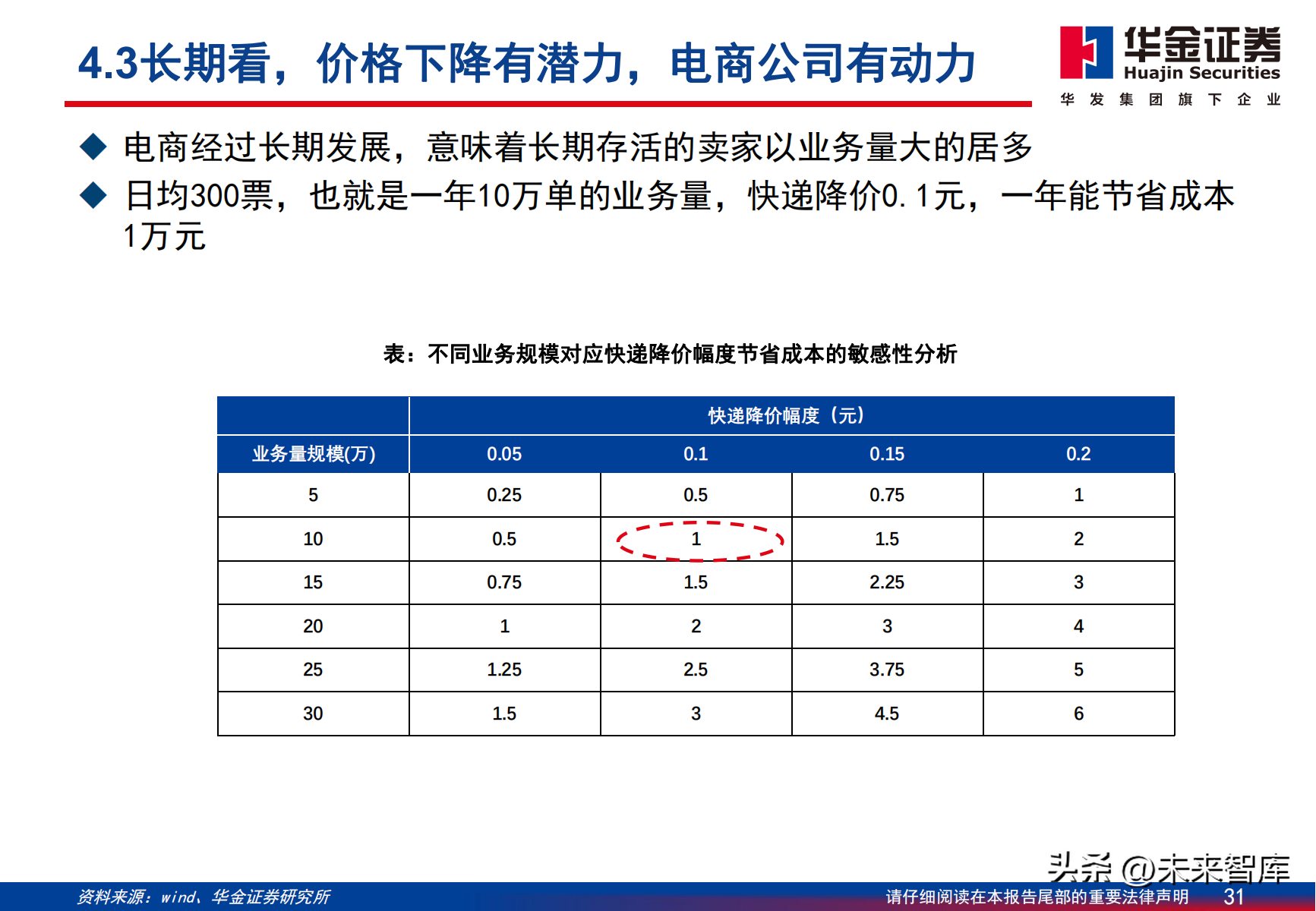

4.3、长期看,价格下降有潜力,电商公司有动力

电商经过长期发展,意味着长期存活的卖家以业务量大的居多, 日均300票,也就是一年10万单的业务量,快递降价0.1元,一年能节省成本 1万元。

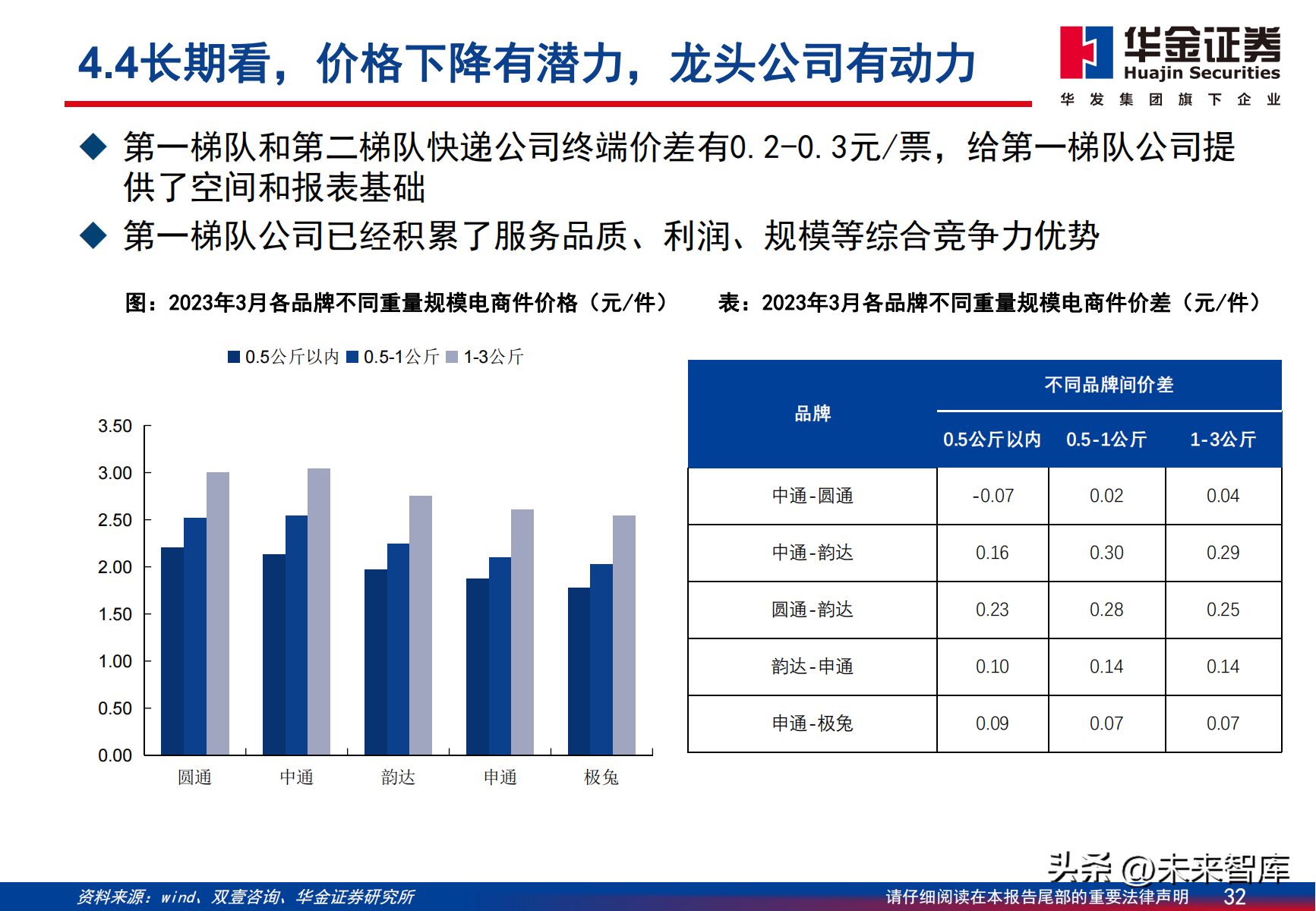

4.4、长期看,价格下降有潜力,龙头公司有动力

第一梯队和第二梯队快递公司终端价差有0.2-0.3元/票,给第一梯队公司提 供了空间和报表基础 ,第一梯队公司已经积累了服务品质、利润、规模等综合竞争力优势。

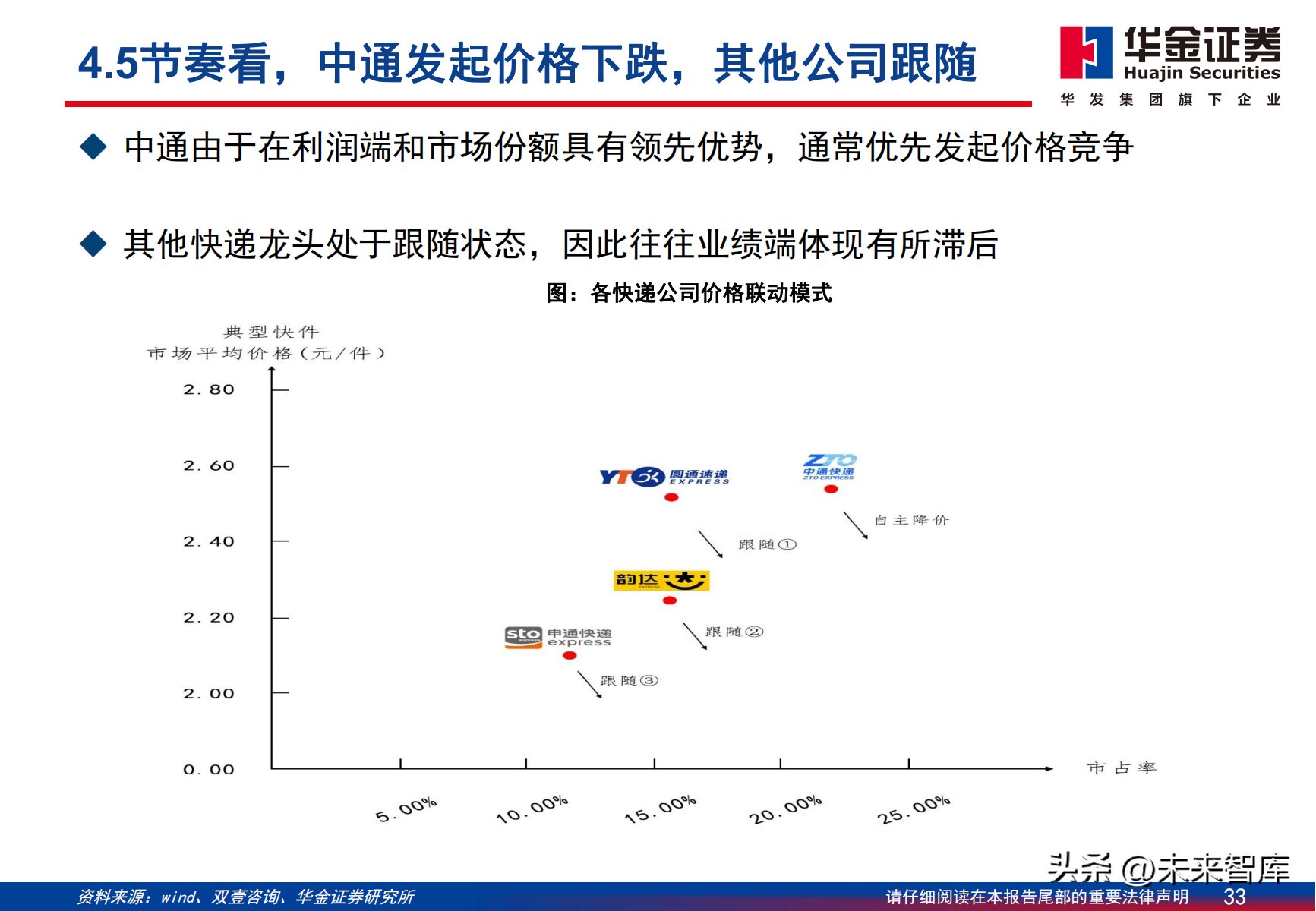

4.5、节奏看,中通发起价格下跌,其他公司跟随

中通由于在利润端和市场份额具有领先优势,通常优先发起价格竞争,其他快递龙头处于跟随状态,因此往往业绩端体现有所滞后。

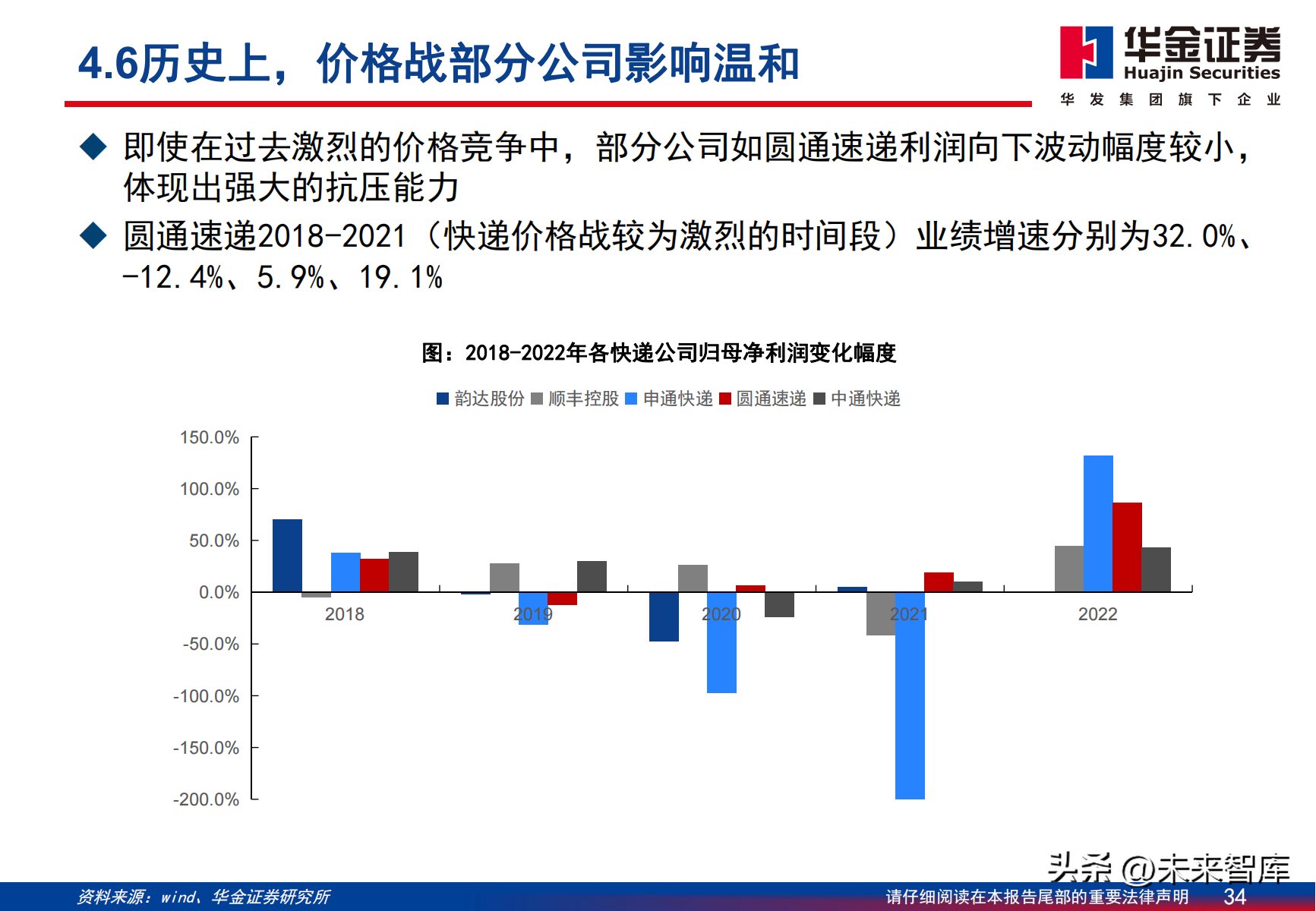

4.6、历史上,价格战部分公司影响温和

即使在过去激烈的价格竞争中,部分公司如圆通速递利润向下波动幅度较小, 体现出强大的抗压能力 , 圆通速递2018-2021(快递价格战较为激烈的时间段)业绩增速分别为32.0%、 -12.4%、5.9%、19.1%。

重点企业分析

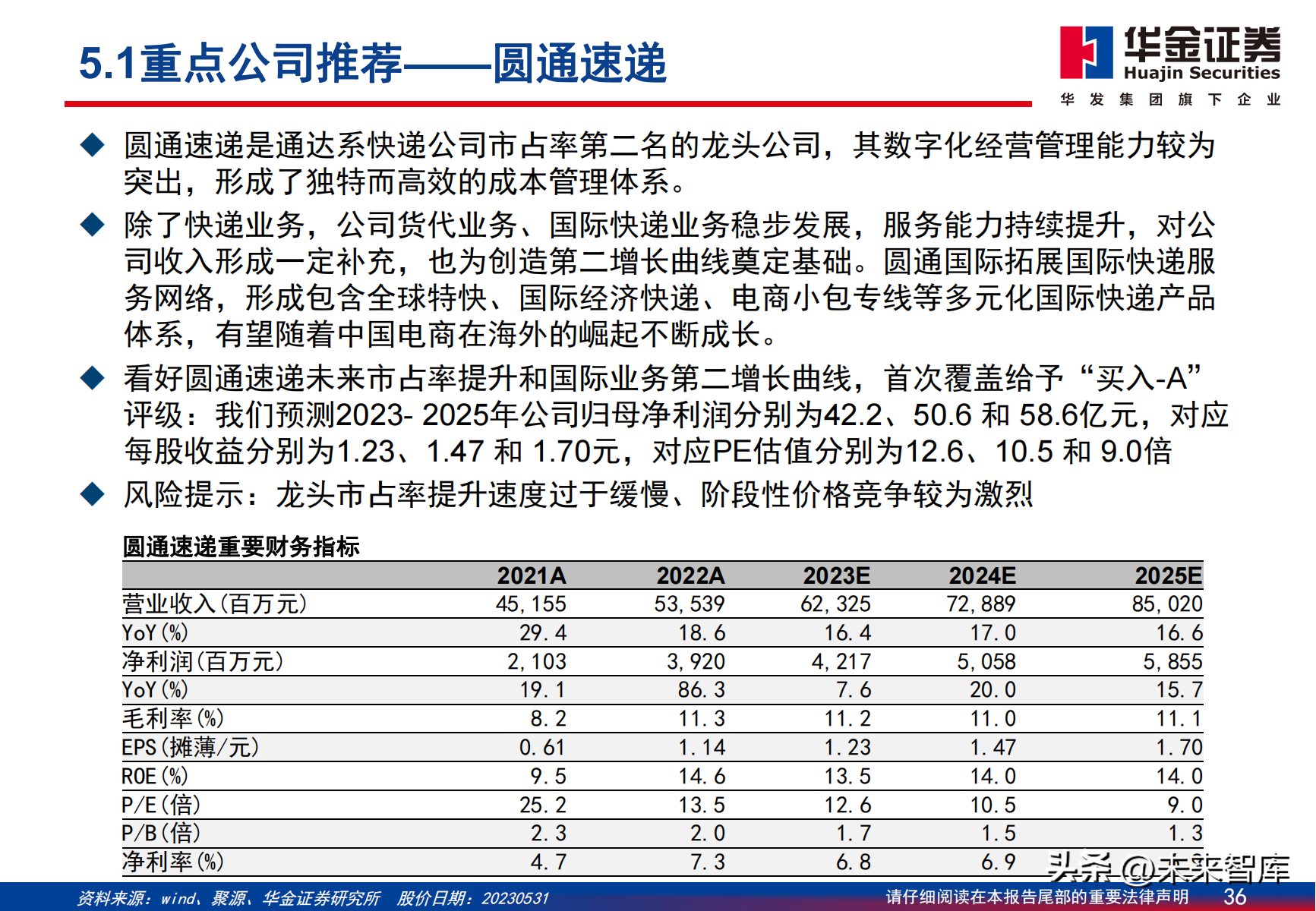

圆通速递

圆通速递是通达系快递公司市占率第二名的龙头公司,其数字化经营管理能力较为 突出,形成了独特而高效的成本管理体系。 除了快递业务,公司货代业务、国际快递业务稳步发展,服务能力持续提升,对公 司收入形成一定补充,也为创造第二增长曲线奠定基础。圆通国际拓展国际快递服 务网络,形成包含全球特快、国际经济快递、电商小包专线等多元化国际快递产品 体系,有望随着中国电商在海外的崛起不断成长。 看好圆通速递未来市占率提升和国际业务第二增长曲线:我们预测2023- 2025年公司归母净利润分别为42.2、50.6 和 58.6亿元,对应每股收益分别为1.23、1.47和 1.70元对应PE估值分别为12.6、10.5 和 9.0倍。

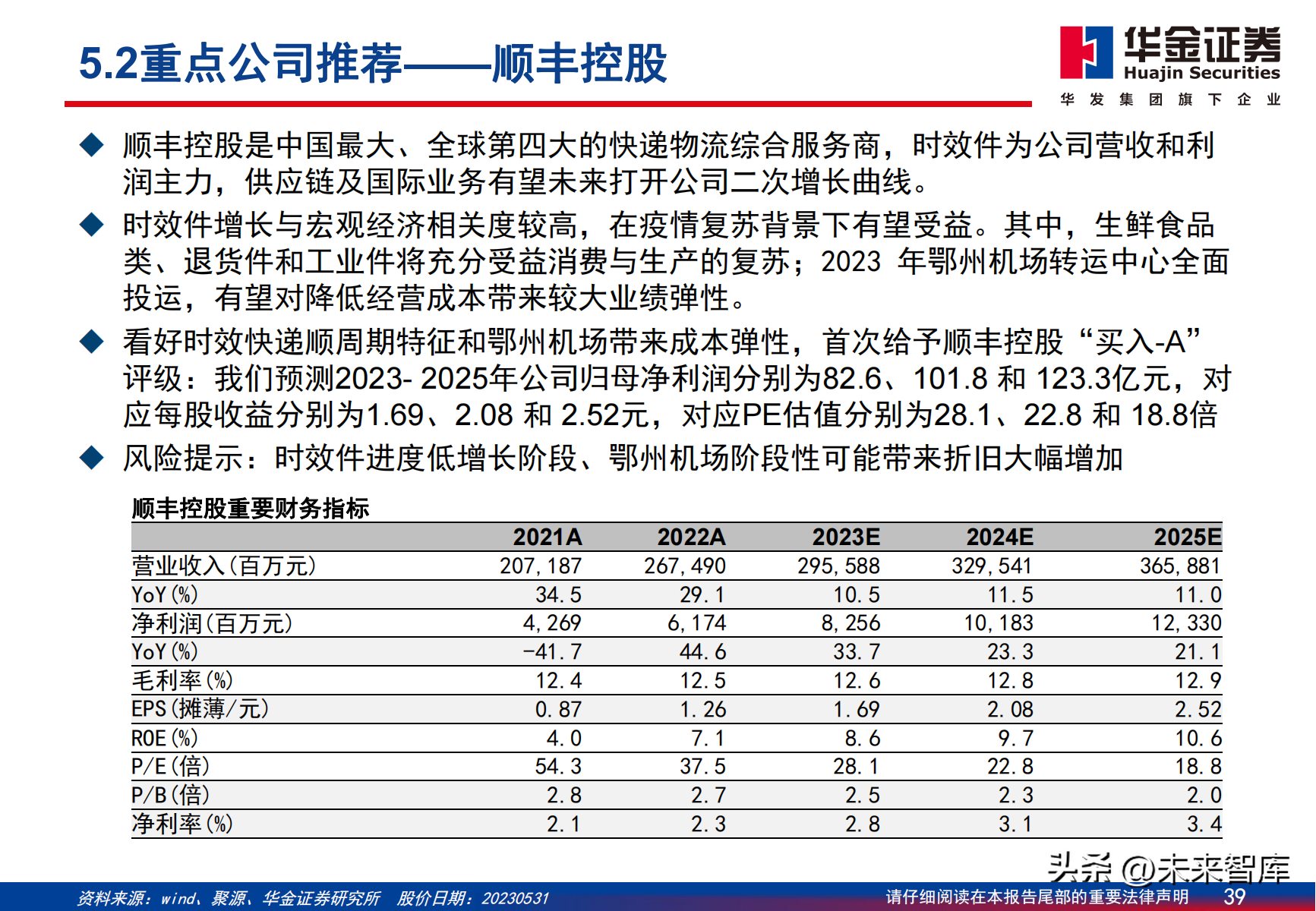

顺丰控股

顺丰控股是中国最大、全球第四大的快递物流综合服务商,时效件为公司营收和利 润主力,供应链及国际业务有望未来打开公司二次增长曲线。 时效件增长与宏观经济相关度较高,在疫情复苏背景下有望受益。其中,生鲜食品 类、退货件和工业件将充分受益消费与生产的复苏;2023 年鄂州机场转运中心全面 投运,有望对降低经营成本带来较大业绩弹性。看好时效快递顺周期特征和鄂州机场带来成本弹性,我们预测2023- 2025年公司归母净利润分别为82.6、101.8 和 123.3亿元,对 应每股收益分别为1.69、2.08 和 2.52元,对应PE估值分别为28.1、22.8 和 18.8倍。

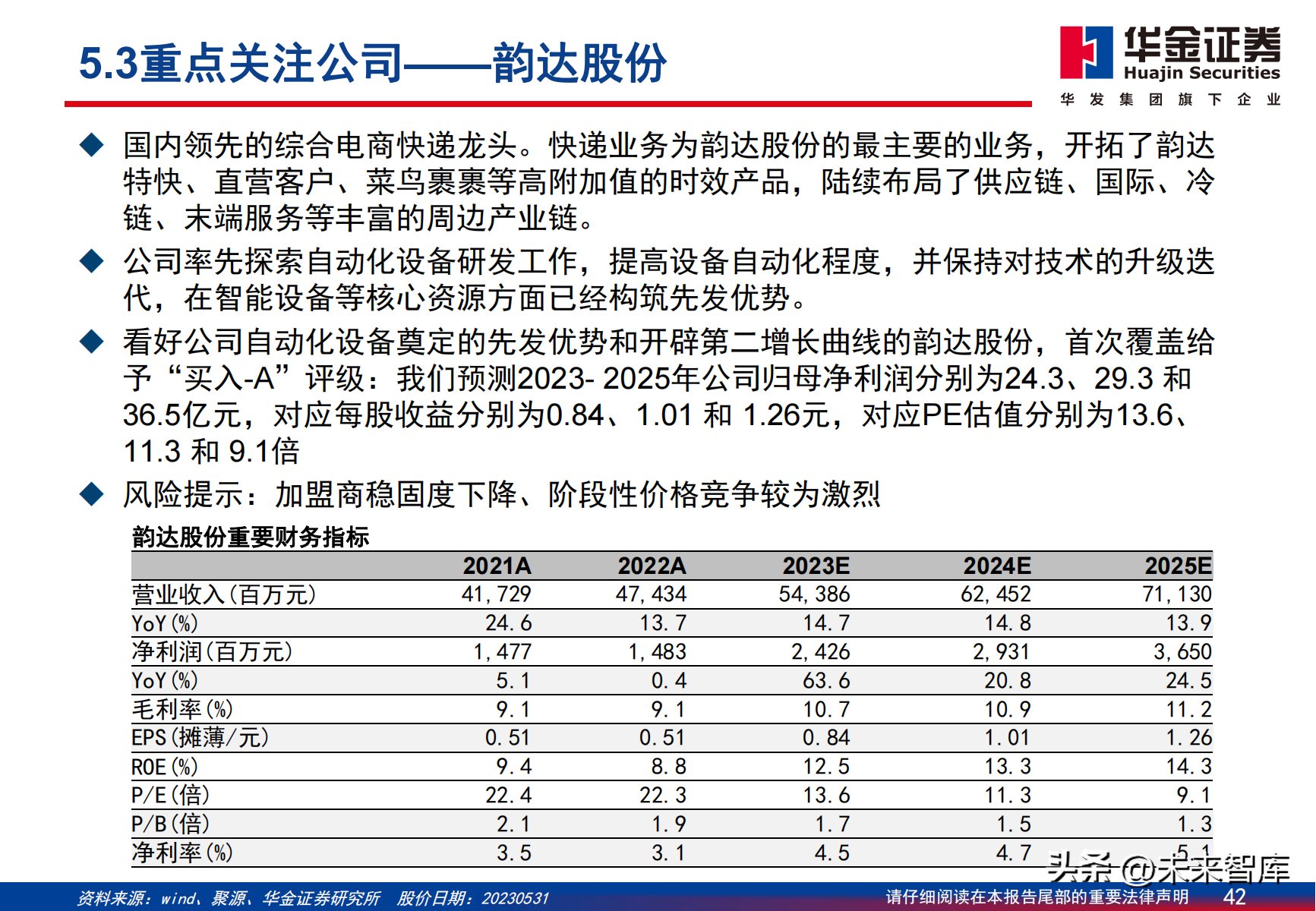

韵达股份

国内领先的综合电商快递龙头。快递业务为韵达股份的最主要的业务,开拓了韵达 特快、直营客户、菜鸟裹裹等高附加值的时效产品,陆续布局了供应链、国际、冷 链、末端服务等丰富的周边产业链。 公司率先探索自动化设备研发工作,提高设备自动化程度,并保持对技术的升级迭 代,在智能设备等核心资源方面已经构筑先发优势。看好公司自动化设备奠定的先发优势和开辟第二增长曲线的韵达股份,我们预测2023- 2025年公司归母净利润分别为24.3、29.3 和 36.5亿元,对应每股收益分别为0.84、1.01 和 1.26元,对应PE估值分别为13.6、 11.3 和 9.1倍。

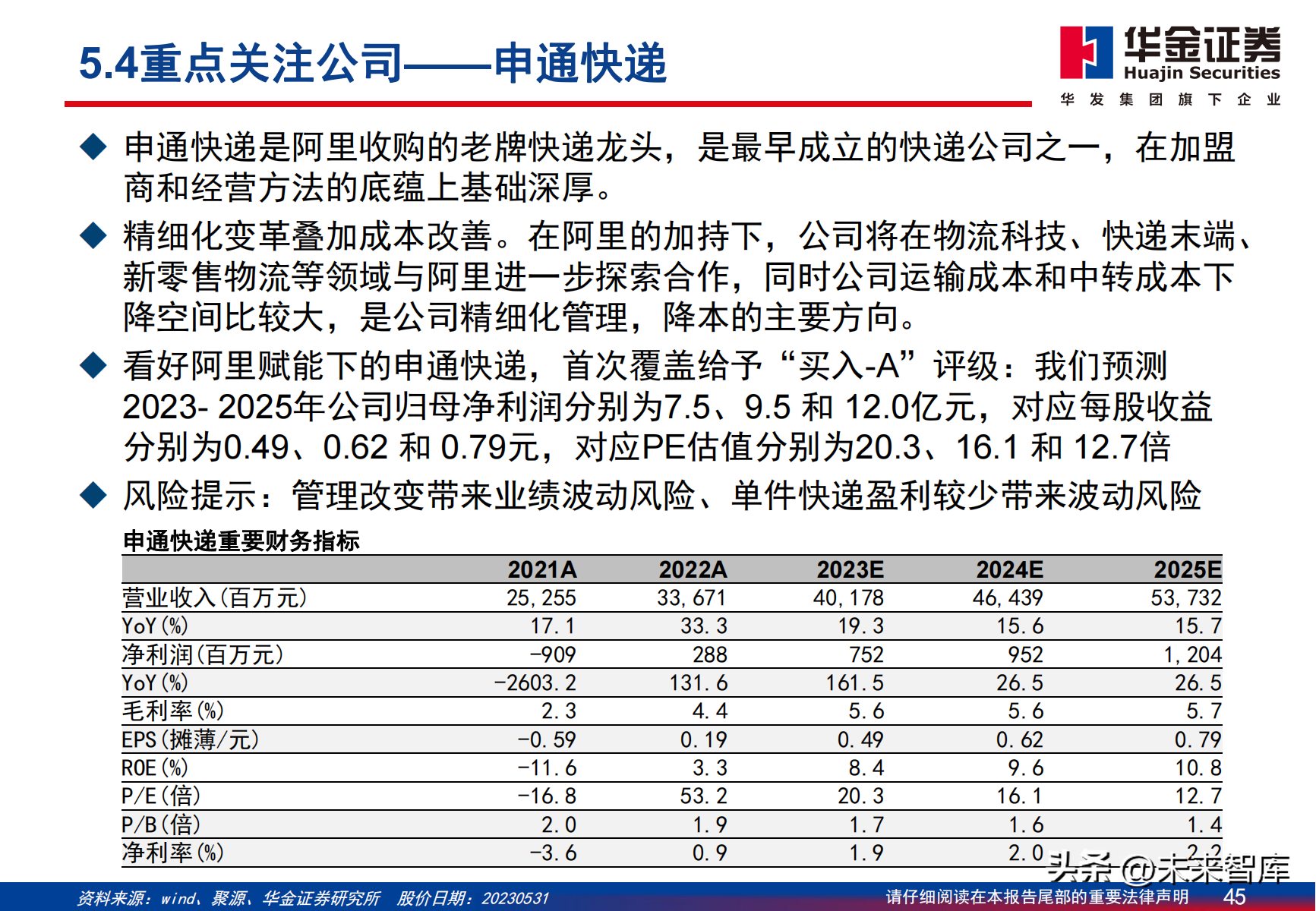

申通快递

申通快递是阿里收购的老牌快递龙头,是最早成立的快递公司之一,在加盟 商和经营方法的底蕴上基础深厚。 精细化变革叠加成本改善。在阿里的加持下,公司将在物流科技、快递末端、 新零售物流等领域与阿里进一步探索合作,同时公司运输成本和中转成本下 降空间比较大,是公司精细化管理,降本的主要方向。看好阿里赋能下的申通快递,我们预测 2023- 2025年公司归母净利润分别为7.5、9.5 和 12.0亿元,对应每股收益 分别为0.49、0.62 和 0.79元,对应PE估值分别为20.3、16.1 和 12.7倍。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」