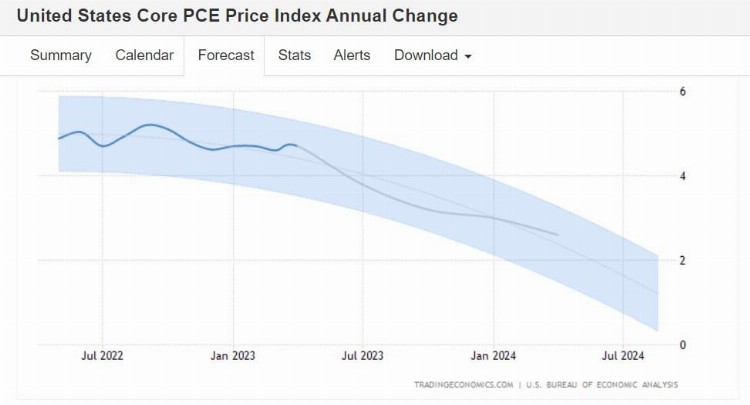

虽然4月美联储最青睐的通胀指标——核心个人消费支出指数(核心PCE)超预期上行,但核心PCE以及核心CPI数据趋势显示,美国通胀率总体呈下行趋势。根据数据统计平台Trading Economics按照全球宏观模型和分析师预期汇编的预测数据,数据显示到本季度末,美国核心PCE价格指数的年变化率预计为3.80%。

智通财经APP了解到,华尔街大行摩根士丹利发布的一份研报显示,该行已经确定了在通胀下降的情况下表现出无比强大的定价能力的关键行业,以及关键行业里的那些“高潜力股”。大摩表示,这些公司有能力维持或提高价格,从而提高盈利能力和市场表现,并且强调它们拥有有利的市场动态、竞争优势和市场领先地位,这支持了它们的定价权和长期业绩增长潜力。

以下是按行业分类的股票,以及摩根士丹利的分析师们对这些“高潜力股”的具体看法:

通讯服务行业

Spotify(SPOT.US):尽管其音乐和音频内容库不断增加,但该公司十多年来一直保持其全球范围和所有层级的产品价格。

迪士尼(DIS.US):迪士尼独特的IP和品牌支持其主题乐园业务和媒体业务的长期增长趋势,其规模投资产生了强劲的ROIC。然而,随着该公司向媒体货币化领域转型,其内容资产的收益显得不足,因此价值被市场低估。

非必需消费品行业

法拉利(RACE.US):法拉利在工程、F1 DNA和奢侈属性方面建立了强大的品牌效应。法拉利的定价权基于严格的供应控制和长达2年的订单积压,这使得他们拥有了行业内最强大的定价权。

Chewy(CHWY.US):该公司有很强的定价权,因为其约70%的收入来自宠物消费品,这一领域似乎从未经历过价格通缩的环境。

Lululemon(LULU.US):该公司在同行中脱颖而出,是少数遵循全价销售模式的Softlines 零售商和品牌之一,该公司极力避免促销和降价来推动销售额。这种一贯的做法使Lululemon能够保持强大的定价完整性,并随着时间的推移不断提高产品价格。

On Holding(ONON.US):在过去的一年半里,该公司成功地将80%的产品价格提高了10%或更多,而没有遇到消费者的抵制。凭借优质的合作伙伴关系,战略退出和有效的销售管理,On Holding有能力保持长期的定价权。

Darden Restaurants (DRI.US):该公司拥有一些高端品牌以及牛排品牌,而 Olive Garden 在定价/良好的价值认知方面更为克制,这给了他们潜在的定价权。

Chipotle Mexican Grill (CMG.US):该公司实施了激进的定价策略,但它并没有对顾客的看法产生负面影响。尽管如此,Chipotle Mexican Grill 计划今年避免进一步涨价,同时保持良好的客流量。

基本消费品行业

亿滋(MDLZ.US):该公司拥有最为强大的定价权,因为该公司专注于零食等零售消费品。尽管第一季度价格大幅上涨(+16.2%),但这仍然带来了强劲的需求和积极的销量。

菲利普·莫里斯(PM.US):该公司在烟草行业拥有最为强大的定价权之一,这得益于其在可燃卷烟领域的国际领先地位。菲利普莫里斯强劲的价格增长受到有利的消费税环境的支持。

能源行业

斯伦贝谢(SLB.US):斯伦贝谢在集中市场拥有强大的市场占有率(约占市场总营收的30-35%)和强大的定价权,其数字和新能源业务有望通过技术投资和战略合作伙伴关系推动长期业绩增长和定价优势。

贝克休斯(BKR.US):由于其专注于国际和离岸市场(70%-75%的配置敞口),以及有利的市场结构和新能源与数字解决方案的长期增长机遇,贝克休斯在其细分投资组合中占据定价权。

金融行业

MSCI (MSCI.US):MSCI拥有具有吸引力的商业模式,拥有可扩展的基础设施、经常性营收和强大的品牌。指数行业受益于网络效应和高昂的转换成本,这使得资产管理公司很难或代价高昂地转换行业基准。

医疗保健行业

Becton Dickinson(BDX.US):该公司单位成本低,市场份额较高,销售额中很大一部分来自于低价产品,因此在医疗技术行业拥有强大的定价权,有助于保持价格稳定,应对通胀环境,并抵御低成本竞争对手。此外,Becton Dickinson的非周期性使其在波动和不确定的市场中成为一个有吸引力的投资选择。

Vertex(VRTX): Vertex 的药物被认为是治疗囊性纤维化的标准药物,由于缺乏来自仿制药和创新公司的竞争,该公司享有极其特殊的定价权。

工业行业

Transdigm (TDG.US):该公司拥有商业航空航天业中最具弹性的商业模式,其90%的产品组合由专有产品组成,75%的产品是独家采购的,这使其能够调整价格,并且在通货膨胀的情况下维持或提高利润率。TransDigm是波音公司(BA.US)的一级供应商,为波音、洛克希德马丁等公司提供飞机零部件和技术支持,包括襟翼马达、飞机制动器、阻尼器等。

Howmet (HWM.US):由于航空终端市场的持续复苏和VSMPO-AVISMA的市场份额增加,该公司是一家强大的运营商。其生产的航空级铸件和锻件仍然是新飞机生产的瓶颈,这也为Howmet提供了强劲的定价权,并从表现不佳的同行那里赢得了市场份额。

Bloom Energy (BE.US):不断上涨的公用事业账单,公用事业公司无法完全满足客户不断增长的能源需求,以及其降低单位产品成本的能力,这些因素结合在一起,提供了相当大的定价权。

Deere & Co (DE.US):该公司预计价格将从通胀峰值回落,但NA Ag Equipment是最受青睐的终端市场。分析师预计,在终端市场更具挑战性的情况下,定价将保持更强的弹性。

WillScott Mobile(WSC.US):由于现货市场强劲和特殊杠杆,该公司在摩根士丹利的报道中拥有最强的定价权/话语权。即使现货价格温和,由于租期长和VAPS渗透的证据,特殊杠杆应该在未来2-3年内支持两位数的价格。

Verisk (VRSK.US):凭借其庞大的财险数据历史数据库,VRSK在风险定价、政策制定、提供有价值的分析、培养与客户的牢固关系以及提供提高客户整体价值的解决方案方面拥有无与伦比的能力。

加拿大国家铁路公司(CNI.US):该公司的战略定位是在铁路行业中保持强大的定价能力,因为它重新强调运力约束和其独特的增长因素,包括长途运输能力、受保护的粮食市场、不断增长的国际多式联运特许经营权,以及国内多式联运市场中来自卡车的有限竞争局势。

Old Dominion Freight Line(ODFL.US):作为货运行业公认的领先特许经营公司,Old Dominion Freight Line受益于积极的市场趋势和行业整合。它的定价原则和弹性使其能够经受住低迷,并迅速从销量份额的损失趋势之中恢复过来,使其成为行业的“领头羊”,在零担物流运输领域表现最佳。

信息科技行业

英伟达(NVID.US):这家芯片巨头正在利用其强劲无比的定价权,推出新的数据中心芯片组件,其平均售价是前几代产品的数倍。然而,这仍然使得一些客户报告出现芯片产品短缺,因为英伟达的客户在人工智能芯片和PC端的GPU芯片上的支出仍然强劲。大摩表示,这一趋势也使得英伟达可能成为今年计算机半导体终端市场上唯一的长期业绩增长的参与者。目前全球企业都在争相购买英伟达A100和H100芯片,这两者都是英伟达公司最新的数据中心GPU加速器,广泛应用于深度学习、机器学习、数据分析、高性能计算等领域。值得注意的是,亚马逊AWS、微软Azure以及谷歌云等顶级云平台都是英伟达核心客户群体。

Model N(MODN.US):由于其4X-5X的投资回报率、高昂的转换成本以及行业监管风险加剧,该公司以其卓越的定价权而闻名。Model N作为记录系统提供强大的合规管理,允许客户实现4X-5X的投资回报,高转换成本和增加的监管风险。

房地产行业

Welltower(WELL.US):由于供应有限和人口老龄化带来的无比强劲需求,该公司在续租方面拥有创纪录的定价权,续租年增长率达到11%。

Prologis (PLD.US):由于有限的供应和强劲的需求,该公司正在经历有利的条件。预计今年租金将增长10%,这表明该公司前景乐观。

太阳能行业

Sunnova (NOVA.US), Sunrun (RUN.US), SunPower (SPWR.US):这三家公司都在住宅屋顶太阳能安装行业与当地公用事业供应商竞争。尽管面临资本成本上升和硬件通胀压力等挑战,这些公司仍能够继续提高价格,维持或增加利润率和客户群。