下游数据:

中国工程机械工业协会统计数据显示,2023年5月份,挖掘机主要制造企业销售各类挖掘机16809台,同比下降18.5%,其中国内6592台,同比下降45.9%;出口10217台,同比增长21%。5月份,装载机主要制造企业销售各类装载机9066台,同比下降18%。其中国内市场销量4523台,同比下降37.4%;出口销量4543台,同比增长18.7%。

兰格点评:

进入5月份,各地依然保持对于重大项目开工的热情,项目开工数量虽然有所下降,但项目投资力度却明显增强,但随着北方高温和南方梅雨季的大范围铺开,重点项目施工节奏将明显到制约,这就使得工程机械“钢需”呈现内弱外稳的局面。

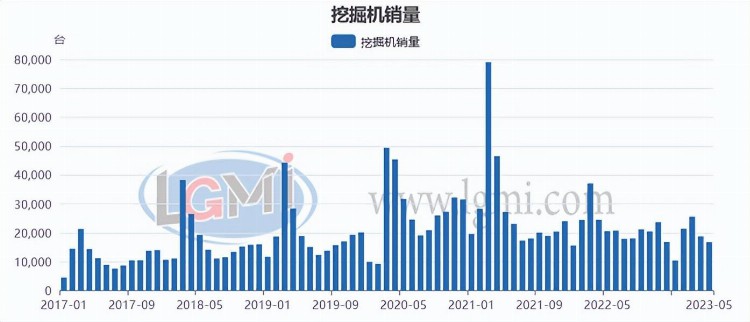

从挖掘机销量同比数据来看,已经连续6个月同比负增长,5月挖掘机销量同比降速较上月收窄5.0个百分点(详见图1);其中国内销量也连续6个月同比负增长,5月同比降速较上月扩大5.2个百分点;而出口则实现了连续4个月的同比正增长,同比增速达到了21%,较上月扩大了12.1个百分点。从单月国内挖掘机销量来看,5月国内挖掘机销量回到了去年年底的水平,环比连续2个月下降;同期挖掘机出口市场再次回升到了万台以下的水平,呈现小爆发的态势,单月出口销量环比回升10.3%。

图12017-2023年挖掘机销量

而同期,装载机销量连续3个月同比负增长,5月份装载机销量同比下降18.0%(详见图2);其中国内市场销量同比降幅较上月扩大了2.8个百分点;出口销量同比依然保持着连续13个月的正增长态势,但同比增速明显收缩了32.8个百分点。从单月国内装载机销量来看,5月份装载机国内销量连续2个月环比下滑,同期装载机出口市场表现依然较为强劲,环比由下降转为上升,但单月出口销量的占比继续提升到了50.1%的水平。从挖掘机和装载机的销量数据表现来看,5月份挖掘机和装载机的外销占比分别提升到了60.8%和50.1%的水平,而国内工程机械行业承压态势愈加明显,整体工程机械行业延续了内需较弱、而外需较强的局面。

图22017-2023年装载机销量

从工程机械行业的需求端来看,基建和房地产是其主要的下游需求端。对于基建行业来说,专项债依然是推动基建投资的主要动力。不完全统计数据显示,5月份,全国新增地方债共发行3019亿元。其中,新增一般债、专项债分别发行264亿元和2755亿元,分别完成进度3.7%、7.2%,大幅低于去年同期的16.9%、15.2%。5月份,新增专项债发行2755亿元中,投向基建领域1713亿元,占比为62.2%,高于上月的55.5%。1-5月累计,新增地方债共发行22538亿元。其中,新增一般债发行3568亿元,进度为49.6%,较去年同期减慢7.4个百分点;新增专项债发行18970亿元,进度为49.9%,较去年同期加快0.9个百分点。1-5月累计,新增专项债发行18970亿元中,投向基建领域11514亿元,占比为60.7%,低于去年2.6个百分点。

虽然今年以来地方债发行节奏前置,各地也在不断推动重大项目的开工力度和施工进度,但整体投向基建领域的比例依然不及去年同期水平,表明专项债对于基建投资的带动效果有所减弱,重大项目整体的施工进度并不理想。

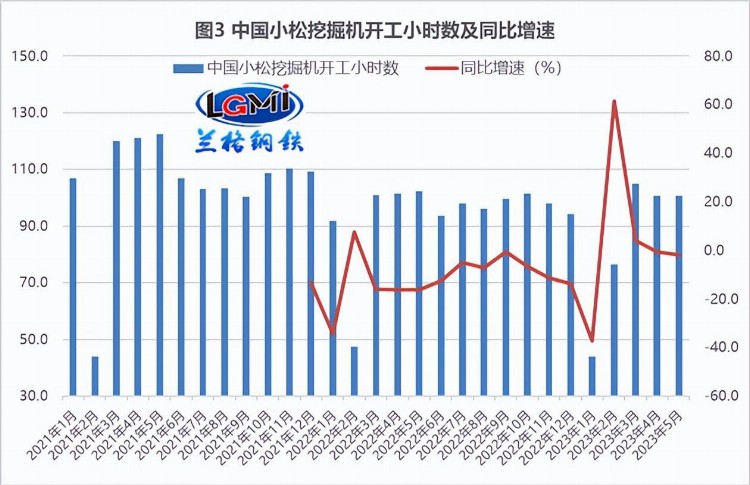

小松官网公布数据显示,5月中国小松挖掘机开工小时数为100.6小时,同比下降1.7%,连续2个月同比负增长;从环比数据来看,呈现了连续2个月环比下降的态势,但从整体数据来看,1-5月中国小松挖掘机开工月均小时数为85.4小时,低于去年同期3.8个百分点,较去年全年低6.5个百分点(详见图3)。这表明重点项目施工进度略有放缓,施工强度也不及预期。

而对于房地产行业来说,中央对于房地产行业的主线依然是“要坚持房子是用来住的、不是用来炒的定位,因城施策,支持刚性和改善性住房需求,做好保交楼、保民生、保稳定工作,促进房地产市场平稳健康发展。随着房地产销售端的恢复性趋稳和融资渠道的短期性改善,房地产市场呈现了逐步企稳的迹象,但地产企业的融资仍然面临较大的下滑压力,虽然部分房企在推进“保交楼”的同时,拿地的意愿逐渐升温,但对于房地产投资和新开工的带动效果依然有限,从而继续制约了对工程机械的需求释放。

因此,由于国内房建市场将继续对工程机械行业形成拖累,同时由于传统淡季对于施工的影响,基建项目施工进度将明显受限,这都将影响国内工程机械的销量;同时由于国外基建施工的好转将带动工程机械外需的强劲,从而使得工程机械“钢需”呈现明显外强内弱的局面。(兰格钢铁研究中心,葛昕,转载请注明出处)