红星资本局6月14日消息,近日,宁波索宝蛋白科技股份有限公司(简称“索宝股份”)冲击A股又有了新动作——回复了上交所对其的审核问询函。

据了解,索宝股份主营业务为大豆蛋白系列产品的研发、生产和销售,其备受关注的原因之一是有许多明星企业客户,如海底捞(06862.HK)、鲁花集团(002293.SZ)、双汇发展(000895.SZ)、盐津铺子(002847.SZ)等。

索宝股份拟通过上市募资5.55亿元,其中1.20亿元拟用于3万吨大豆组织拉丝蛋白生产线建设等项目,据了解,植物肉是大豆组织拉丝蛋白的重要应用领域。在谈及上述项目可行性时,索宝股份也对植物肉市场表示了看好。但实际上,植物肉领域今年整体遇冷,索宝股份的加码是否会增加自己的负担,值得审慎考量。

而原材料价格上涨带来的提价、毛利率下降等影响,也是索宝股份需要慎之又慎去处理的问题。

资料图 图自图虫创意

业绩稳步上涨

加码植物肉领域引质疑

据招股书,索宝股份成立于2003年,主营业务为大豆蛋白系列产品的研发、生产和销售,主要产品包括大豆分离蛋白、大豆浓缩蛋白、拉丝蛋白、非转基因大豆油等。

海底捞采购平台是其近三年非转基因大豆油的最大客户,其次是鲁花集团及其子公司。索宝股份的客户还包括盐津铺子及其关联方、三全食品及其子公司、双汇发展及其关联方……

据索宝股份回复审核问询函的内容,该公司大豆蛋白的销售规模约占国内大豆蛋白厂商销售规模的10%左右。其子公司生物科技非转基因大豆油加工量排在行业前五,行业占比7.17%。

招股书数据显示,2019年至2022年上半年,索宝股份营收分别为10.63亿元、12.79亿元、15.86亿元、9.02亿元;归母净利润分别为6599.05万元、9774.51万元、1.24亿元、8510.1万元。可见该公司的营收和净利润水平呈较为健康的上涨趋势。

此次上市,索宝股份拟募集资金总额为5.55亿元,用于3万吨大豆组织拉丝蛋白生产线建设项目、5000吨大豆颗粒蛋白生产线建设项目、75T中温中压高效煤粉锅炉项目,并补充流动资金。

其中,索宝股份拟将1.20亿元用于3万吨大豆组织拉丝蛋白生产线建设等项目。

据了解,大豆组织拉丝蛋白主要应用于肉制品、植物肉、休闲食品、餐饮及保健品等行业。

而索宝股份也在论证项目可行性时也表达了对植物肉市场的看好:近年来,植物肉市场不断扩大,休闲食品行业及保健品行业发展较为迅速, 大豆蛋白制品符合健康餐饮的发展趋势,下游应用市场得以不断扩大。市场需求的稳步增加为大豆蛋白行业的发展提供了必要的客观环境。

不过,红星资本局注意到,去年,植物肉行业集体遇冷。

A股植物肉明星企业双塔食品2022年由盈转亏,归母净亏损3.11亿元,同比下滑216.23%。

无独有偶,植物肉第一股别样肉客(Beyond Meat)2022年归母净亏损3.66亿美元,同比下滑超100%。

索宝股份2022年大豆浓缩蛋白产品也因植物肉市场低迷而受到影响。

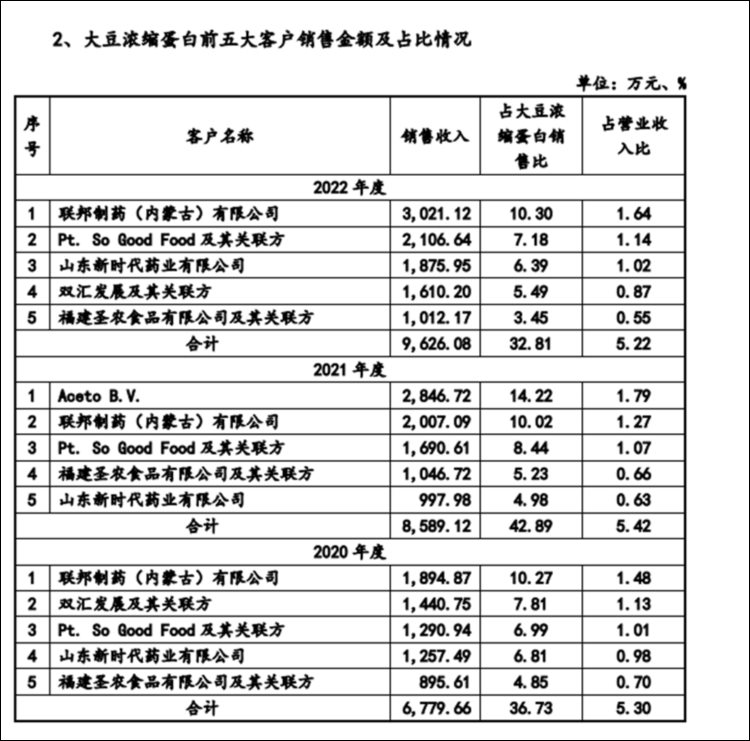

据索宝股份回复问询函,2021年度Aceto B.V.是索宝股份的大豆浓缩蛋白产品的第一大客户。2022年度由于植物肉售价高于真肉,导致消费市场低迷,植物肉企业亏损加大,植物肉企业需求下降导致Aceto B.V.采购量有所减少。

截图自问询函回复

索宝股份在问询函回复中也表示,2021年下半年开始植物肉市场发生变化,植物肉企业亏损加大,采购量减少,并注重控制采购成本。

红星资本局致信咨询索宝股份,投资上亿元加码与植物肉关联密切的大豆组织拉丝蛋白生产线建设项目的原因,及在行业遇冷下,扩建项目会否增加负担拖累业绩等问题,对方截至发稿时暂无回应。

原材料价格波动拉高毛利率

激烈竞争下,成本压力可否持续转移向下游?

大豆是索宝股份最重要的原材料,索宝股份有九成左右的业务是大豆蛋白、非转基因大豆油销售,2019年至2022年上半年,索宝股份直接材料占主营业务成本的比重均超过75%,而非转基因大豆成本在直接材料的比重超过80%。

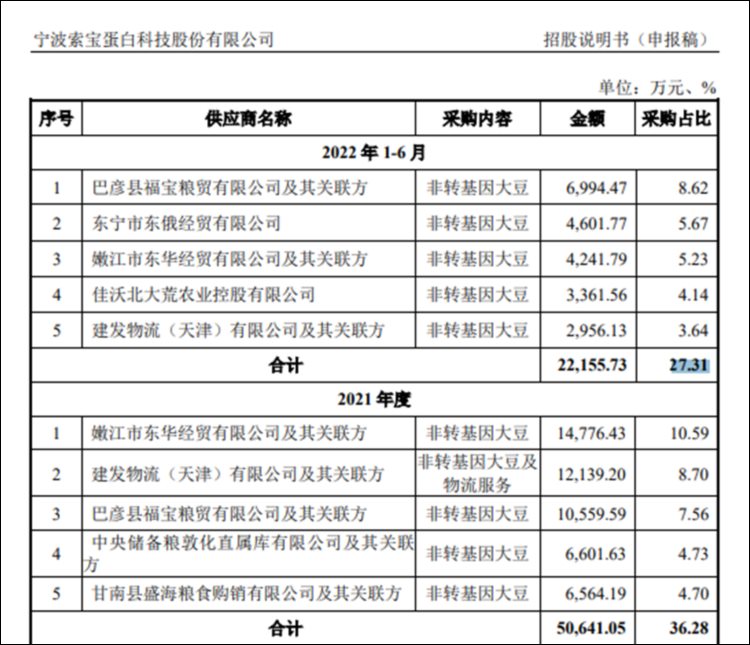

大豆价格主要受大宗商品的交易价格影响,索宝股份原材料供货商也并不十分集中——2021年前五大供应商采购额占总采购额的36%,2022年上半年这一数据仅为27.31%。因此,索宝股份对上游价格的话语权并不强。

截图自招股书

索宝股份转嫁原材料上涨的风险主要靠提价,向下游传导成本压力,但如果价格传导不及时,索宝股份的毛利率就会受影响。

据招股书,受国际市场供需变化、气候变化、政策因素等影响,2019年至2021年,索宝股份非转基因大豆采购均价分别为3788.81元/吨、4788.81元/吨和5725.64元/吨,同比分别上涨26.36%和19.56%。2022年上半年,公司非转基因大豆采购均价同比上涨7.53%。

由于大豆价格的上涨,索宝股份产品的销售价格也相应提高。2019年至2021年,公司产品销售均价分别为10441元/吨、12206元/吨和14075元/吨,同比分别上涨16.94%和15.29%。2022年上半年,公司产品销售均价为15602元/吨,同比上涨10.86%。

值得注意的是,索宝股份虽表示公司具备较好的向下游传导成本的能力,但从其对审核问询函的回复,可以看出,索宝股份向下游传导成本的能力还受下游行业需求的掣肘。

以其2021年大豆蛋白最大客户Aceto B.V.为例,在2022年植物肉企业采购量减少,并注重控制采购成本的情况下,索宝股份并不能将成本增长全部传导给客户,销售至Aceto B.V.非功能性浓缩蛋白单位销售成本增加4002.74元/吨,销售价格增加3105.84元/吨,单位销售价格增长不及单位销售成本增加,单位毛利降低,毛利率亦同步降低。

总体来看,由于销售价格的提高并不能完全抵消原材料成本的增加,导致公司主营业务毛利率由2019年的16.18%下降至2022年上半年的13.99%,呈现逐步下滑趋势。

而索宝股份的竞争对手中不乏产能、营收规模均大于它的企业,如国外的ADM公司、IFFNut rition &Biosc iences,国内的金龙鱼(300999.SZ)、临沂山松生物制品有限公司等。在问询函回复中,索宝股份也对自己在行业中的定位进行了修改:为谨慎起见,公司将 “发行人目前是大豆蛋白行业主要的领头者”修改为“发行人目前是大豆蛋白行业主要的生产者”,删除“发行人的功能性浓缩蛋白与组织化蛋白生产工艺处于行业领先地位”表述。

有实力的竞争者众,索宝股份犹如走在名为“处理好成本压力转移问题”的钢索上,左边是毛利率陡降的悬崖,右边是客户流失的深渊。

红星新闻记者 张露曦 俞瑶

编辑 肖子琦

(下载红星新闻,报料有奖!)