本周,美股银行股从今年早些时候的低迷中复苏的步伐又稍微倒退了一步。一位知名分析师警告指出,美国贷款机构在未来几个月将面临一系列的监管阻力。

智通财经APP获悉,自从跌至两年多以来的最低点后,银行股在过去的一个月里大部分时间里都在反弹,但现在再次面临压力,美联储正在考虑对大型银行大幅提高资本要求,而下周的年度美联储压力测试结果将于周三公布。

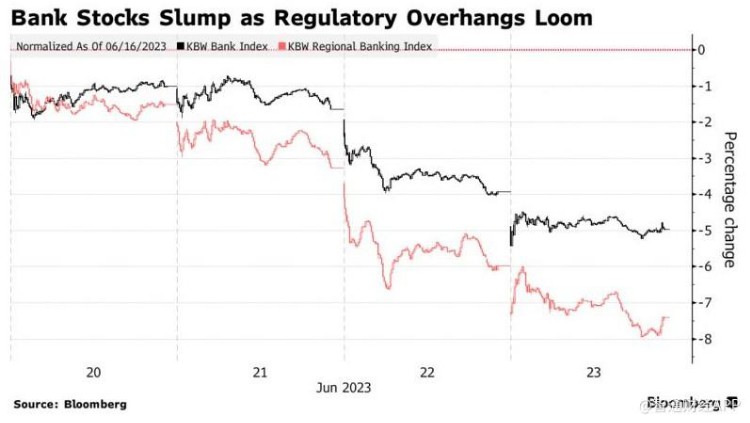

KBW银行指数和KBW地区银行指数本周都至少下跌了5%,这是自五月初以来的最差周表现,当时摩根大通(JPM.US)同意收购因业务失败的第一共和银行。

富国银行分析师Mike Mayo在给客户的一份报告中写道,“银行股反映出了中小银行打折出售危机、经济衰退以及潜在的第三波监管冲击。”

他认为,压力测试或许是最容易过的一关。他还表示,尽管这是自古以来最严苛的一次测试,不会有银行会在测试中失败。相反,他认为投资者应将他们的注意力转向更大的问题,即巴塞尔银行监管委员会的新规定和在三月硅谷银行崩溃引发银行业和全球市场动荡后,美联储增加的监管。

Mayo的这番警告紧随美联储主席鲍威尔的国会证词,鲍威尔在证词中告诉参议院银行委员会的成员,美国最大的银行的资本要求可能会增加约20%。同一天早些时候,联邦存款保险公司主席Martin Gruenberg表示,作为期待已久的巴塞尔协议III改革的一部分,资产至少有1000亿美元的银行将面临新规,以备在意外压力下更多地留存资本。

他表示,“由于压力测试情景没有解决硅谷银行的存款问题,监管机构可能会要求更多资本、TLAC(总损失吸收能力)、流动性和监督”。

截至周五收盘,摩根大通(JPM.US)跌0.52%,美国银行(BAC.US)跌0.75%、富国银行(WFC.US)跌1.1%,花旗(C.US)跌超1.3%,高盛(GS.US)跌超1.5%,摩根士丹利(MS.US)跌超1%。