一、企业基本概况

1、行业定义

随着全球气候变化、能源危机和环境污染问题日益突出,绿色、节能、环保被高度重视,碳中和已成为全球共识,全球范围内的交通电动化、电力能源清洁化正全面加速,受益政策持续推动、技术进步、成本下降等因素影响,锂电池产业市场规模迎来快速增长,新能源汽车与储能市场的蓬勃发展推动动力锂电池和储能锂电池的市场份额进一步提升。锂离子电池最重要的是四大材料:正极材料、负极材料、隔膜、电解液。

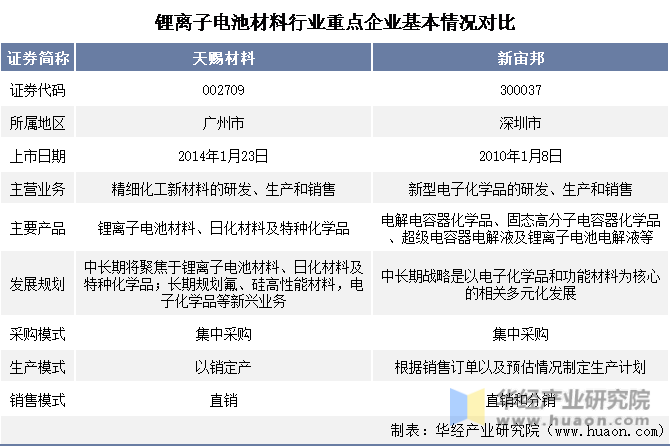

2、重点企业基本情况对比

天赐材料主营业务为精细化工新材料的研发、生产和销售,属于精细化工行业,主要产品为锂离子电池材料、日化材料及特种化学品。天赐材料中长期将聚焦于锂离子电池材料、日化材料及特种化学品,目标成为国际化一流的绿色化学运营企业。

新宙邦主营业务是新型电子化学品及功能材料的研发、生产、销售和服务,主要产品包括电池化学品、有机氟化学品、电容化学品、半导体化学品四大系列。新宙邦的目标是成为世界一流的精细化学品和解决方案提供商。

锂离子电池材料行业重点企业基本情况对比

资料来源:公司官网,华经产业研究院整理

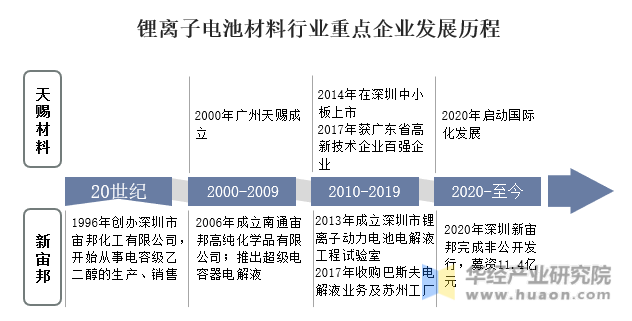

二、行业重点企业发展历程对比

广州天赐高新材料股份有限公司(证券代码:002709)成立于2000年6月,2014年在深圳中小板上市。

深圳新宙邦科技股份有限公司始创于1996年,2010年深交所创业板上市(股票代码300037),是全球领先的电子化学品和功能材料企业。

锂离子电池材料行业重点企业发展历程

资料来源:公司官网,华经产业研究院整理

三、行业重点企业经营情况对比

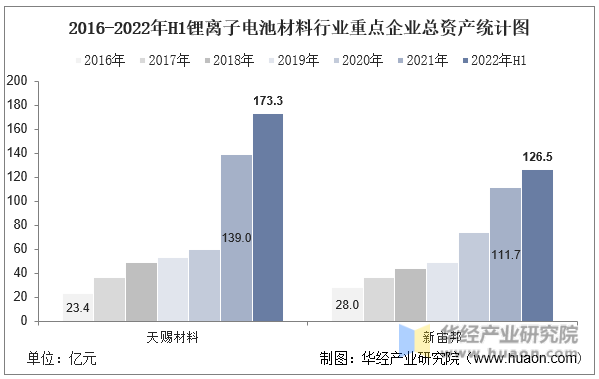

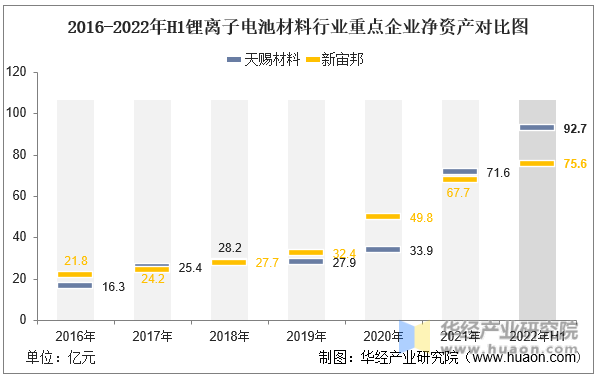

1、企业总资产和净资产

从资产来看,2021年天赐材料的总资产为139亿元;净资产达到71.6亿元,较上年增加了37.7亿元,同比增长111.4%;截至2022年6月30日,天赐材料的净资产为92.7亿元,同比增长29.6%。截至2022年6月底新宙邦的总资产为126.5亿元,同比增长13.3%;净资产为75.6亿元,同比增长11.7%。

2016-2022年H1锂离子电池材料行业重点企业总资产统计图

数据来源:公司年报,华经产业研究院整理

2016-2022年H1锂离子电池材料行业重点企业净资产对比图

数据来源:公司年报,华经产业研究院整理

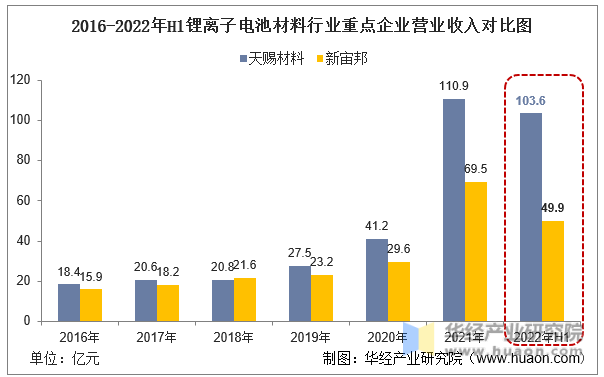

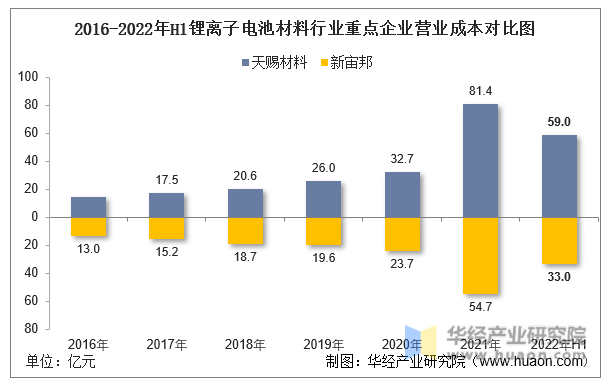

2、企业营业收入和营业成本

从营收和营业成本来看,2021年天赐材料实现了营业收入110.9亿元,较上年增加69.7亿元,同比增长169.3%;2022年上半年实现营业收入为103.6亿元,同比增长180.1%。2021年营业成本为81.4亿元,较上年增加了48.7亿元,同比增长149.1%。2021年新宙邦实现了营业收入69.5亿元,同比增长134.8%;2022年上半年实现营业收入为49.9亿元,同比增长95.2%。2022年上半年营业成本为33亿元,同比增长95.5%。

2016-2022年H1锂离子电池材料行业重点企业营业收入对比图

数据来源:公司年报,华经产业研究院整理

2016-2022年H1锂离子电池材料行业重点企业营业成本对比图

数据来源:公司年报,华经产业研究院整理

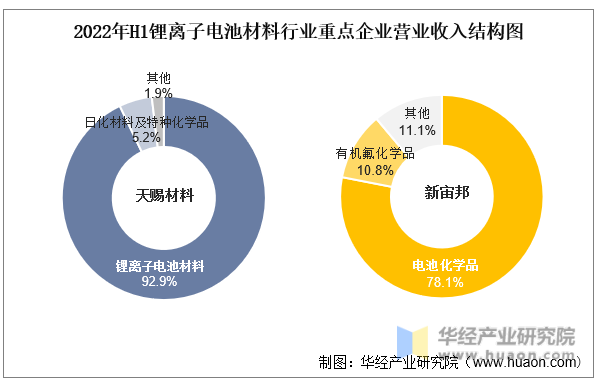

3、企业营收结构

2022年上半年天赐材料的主要产品有锂离子电池材料和日化材料及特种化学品等,其中锂离子电池材料的营收占比为92.9%,在该企业主营产品中排名第1;新宙邦的主要产品有电池化学品和有机氟化学品等,电池化学品的营收占比为78.1%。

2022年H1锂离子电池材料行业重点企业营业收入结构图

数据来源:公司年报,华经产业研究院整理

4、企业净利润

2021年天赐材料实现归属于上市公司股东的净利润为22.1亿元,同比增长314.4%;2022年上半年的净利润为29.1亿元,同比增长271.3%。2022年上半年新宙邦实现归属于上市公司股东的净利润为10亿元,同比增长129.8%。

2016-2022年H1锂离子电池材料行业重点企业归属母公司净利润对比图

数据来源:公司年报,华经产业研究院整理

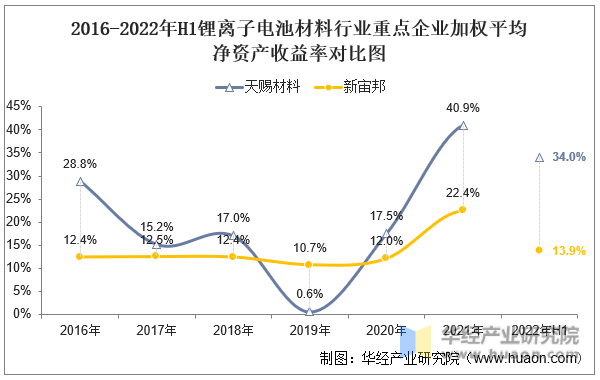

5、企业ROE

从盈利能力来看,2016-2021年期间,天赐材料平均每年的加权平均净资产收益率为20%;新宙邦平均每年的加权平均净资产收益率为13.7%。2022年上半年,天赐材料的加权平均净资产收益率较高,说明该企业在经营期单位净资产创造利润能力相对较强。

2016-2022年H1锂离子电池材料行业重点企业加权平均净资产收益率对比图

数据来源:公司年报,华经产业研究院整理

相关报告:华经产业研究院发布的《2023-2028年中国锂离子电池材料市场竞争态势及行业投资潜力预测报告》

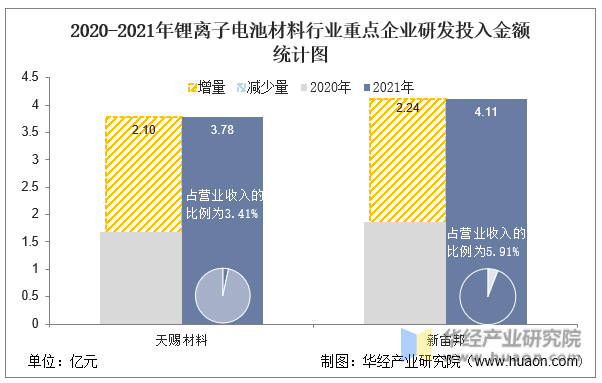

6、企业研发投入对比

2021年天赐材料和新宙邦的研发费用分别为3.78亿元和4.11亿元,研发投入占营业收入的比例分别为3.41%和5.91%。比较2021年和2020年的研发投入增量,天赐材料研发费用较上年增加2.1亿元,研发费用率较上年减少了0.68个百分点。2021年新宙邦研发费用较上年增加2.24亿元,研发投入占营业收入的比例减少了0.39个百分点。

2020-2021年锂离子电池材料行业重点企业研发投入金额统计图

数据来源:公司年报,华经产业研究院整理

四、重点企业锂离子电池材料产品经营情况对比

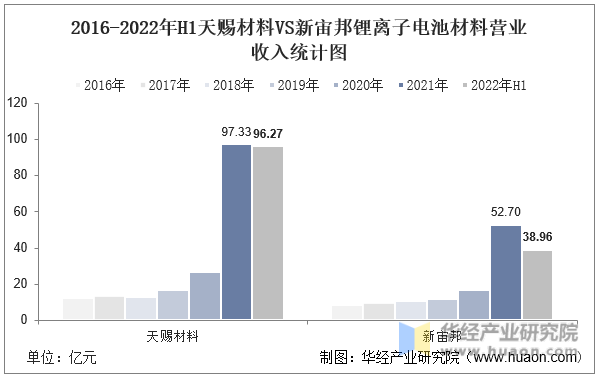

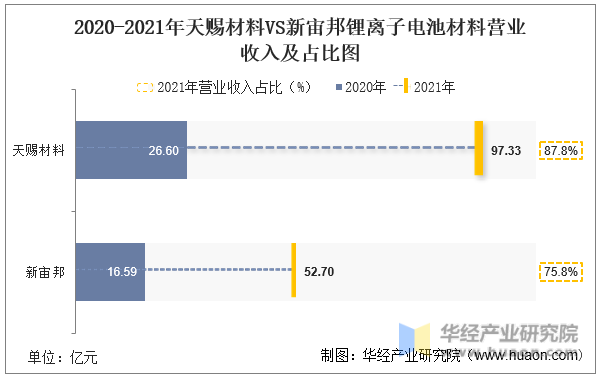

1、锂离子电池材料产品营业收入和营业成本

从各企业每年的锂离子电池材料的营业收入来看,天赐材料的成绩都相对较好。2022年上半年天赐材料锂离子电池材料实现营业收入96.27亿元,同比增长206.4%。2022年上半年新宙邦的锂离子电池材料实现营业收入38.96亿元,同比增长120.1%。

2016-2022年H1天赐材料VS新宙邦锂离子电池材料营业收入统计图

数据来源:公司年报,华经产业研究院整理

2020-2021年天赐材料VS新宙邦锂离子电池材料营业收入及占比图

数据来源:公司年报,华经产业研究院整理

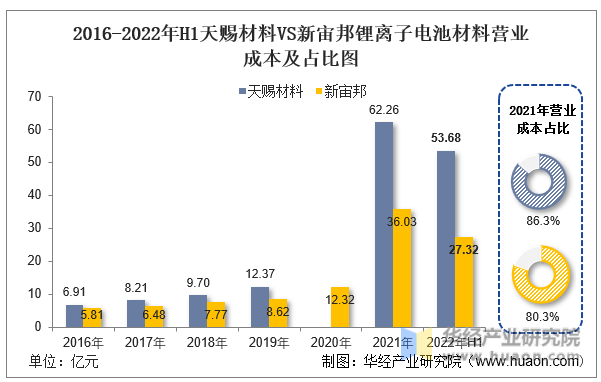

2021年天赐材料在锂离子电池材料产品上的营业成本为62.26亿元,同比增长223.4%。2021年新宙邦在锂离子电池材料产品上的营业成本为36.03亿元,同比增长192.5%。

2016-2022年H1天赐材料VS新宙邦锂离子电池材料营业成本及占比图

数据来源:公司年报,华经产业研究院整理

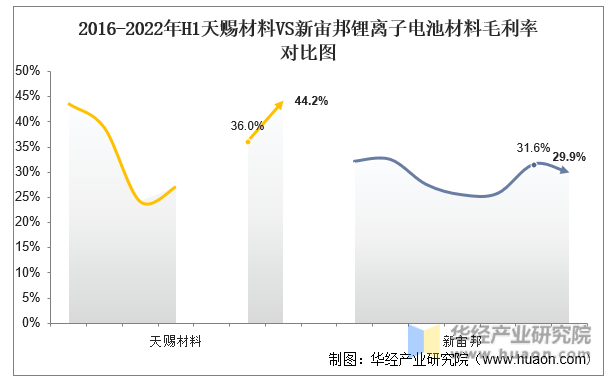

2、锂离子电池材料产品毛利率

2021年天赐材料在锂离子电池材料产品上的毛利率为36.0%,较上年同期增加8.42个百分点。新宙邦在锂离子电池材料产品上的毛利率为31.6%,较上年同期增加5.8个百分点。

2022年上半年天赐材料和新宙邦在锂离子电池材料产品上的毛利率分别为44.2%和29.9%,分别较上年同期增加8.06和2.5个百分点。

2016-2022年H1天赐材料VS新宙邦锂离子电池材料毛利率对比图

数据来源:公司年报,华经产业研究院整理

华经产业研究院对中国锂离子电池材料行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国锂离子电池材料市场竞争态势及行业投资潜力预测报告》。