近日,多位澳洲经济学家对即将出现的“僵尸贷款”发出预警——一场大规模的金融危机或将从澳洲金融界爆发,而在澳洲股市中占比接近30%的澳洲银行板块,又可能引发整个澳洲股市的巨大震荡。

澳洲是否会出现大规模违约浪潮?而被誉为澳洲内部经济支柱的银行系统,是否会面临3月初美国硅谷银行暴雷事件一样的风险呢?

我们今天就来捋一捋这场潜在风暴的可能性。

首先,所谓“僵尸贷款(zombie mortgage)”,是指被消费者已经遗忘,但却仍然存在的债务,和僵尸一样,以为已经消失,却在月黑风高之夜出现在火辣女主角的浴室。

对当事人来说,是惊吓,对吃瓜群众来说,是叹为观止。

那么这些“僵尸贷款”是从哪里来的呢?

答案非常简单,就是在2020年新冠疫情袭击全球,造成各经济体流动性枯竭,成千上万的岗位面临消失的危急关头,各国央行迅速采取降息和量化宽松政策而产生的。

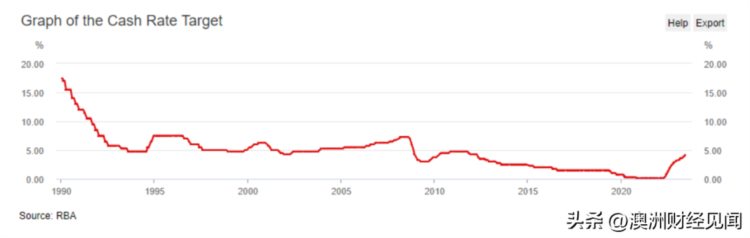

以澳洲为例,澳联储(RBA)将官方利率从2019年末的0.75%迅速下调到了2020年11月份的0.10%,成为澳洲有史以来最低水平。

在极度宽松的利率环境中,消费者开始以极低的贷款成本进行借贷和消费。

另一个促使澳洲居民大肆贷款的原因,就是常年上涨的澳洲房价,终于在疫情期间出现了下跌,那么之前一直没有能力入市的居民,就趁机大批量入场,以历史最低位的利率获得贷款,成为了有房一族。

“看你们还敢不敢说我是没房子的屌丝!”正是澳洲年轻一代长期无法挤入房市的呐喊。

确实,在极度宽松的利率环境下,人人都是高富帅白富美,因为随着央行利率的下调,商业银行向央行借钱的成本(隔夜拆借利率)也随之降低,商业银行又以极低的成本进行放贷(外加一定的利润空间),造成了经济体内充满大量流动性(钱)的局面。

但是,大量的流动性也造成了33年来未见的恶性通胀(物价飞涨),这又迫使澳联储在2022年5月开始迅速提高利率,将官方利率从0.10%的历史最低水平抬升至目前的4.10%。

13个月内拍板12次,澳联储加息的频率已经逼近打地鼠,让整个澳洲社会头晕目眩。

结果是什么呢?以澳联储和澳大利亚慎监局(APRA)的数据为例,一份价值75万澳元贷款的年化成本已经上升高达2万澳元。

以悉尼的中位房价105.2万澳元为例,每年的还贷成本就已经上升2.8万澳元。

而对于绝大多数家庭来说,2.8万澳元绝不是一笔小数目。

一头是通货膨胀带来的生活成本上升,另一头是澳联储“关门放狗”咬死通胀的决心(加息)。夹在中间的,就是澳洲百姓。

但是问题来了:如果加息的威力如此巨大,那么澳洲为什么还没有出现大规模违约潮呢?

答案其实也不复杂,因为在澳联储开始加息前,许多精明的贷款人已经选择了锁定贷款利率。

和浮动利率(variable/floating interest rate)不同,固定利率(fixed rate)是贷款方和借贷人之间以固定利率,在固定周期内履行还贷义务的协议。

简单来说,在短期内,选择固定利率的贷款人其实完全不受央行加息的困扰,因为他们可以根据锁定时的利率继续履行还贷义务,所以也不存在突如其来的违约风险。

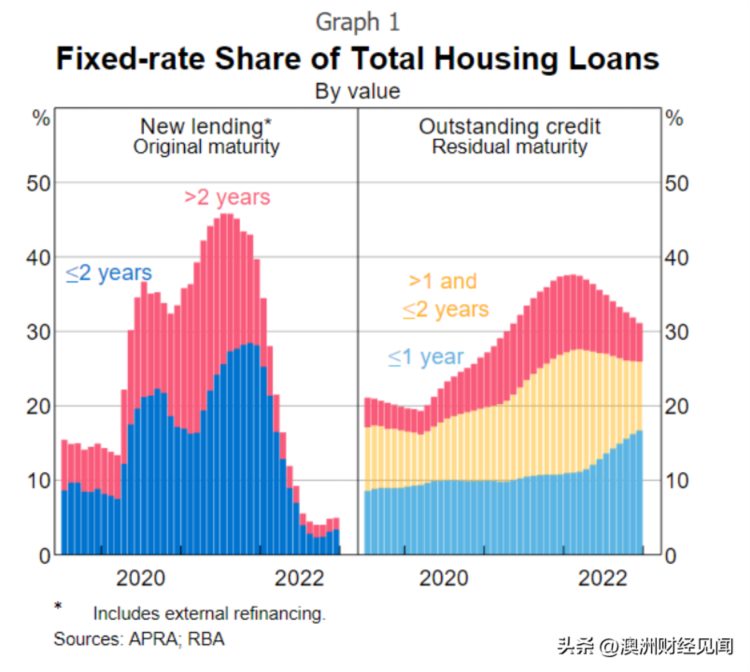

那么有多少份贷款被锁定了利率呢?这些贷款又被锁定了多久呢?

根据澳联储(RBA)在今年第一季度的报告,我们会发现“绝大多数澳洲家庭的锁定周期在3年以内”。

如果我们继续刨澳联储数据,我们还会发现全澳固定利率贷款的比例在疫情期间出现的激增,也将在未来一年内全部回吐——固定利率贷款比例从2020年初的15%左右暴涨至2021年下半年的45%,但是随着锁定周期的到期,这些贷款即将进入浮动利率合约。

具体来看,88万份固定利率合约将在2023年到期,另有45万份将在2024年到期。

换句话说,一共133万份贷款将面临大幅的还贷成本暴增。这就是经济学家一直担心的“贷款悬崖(Mortgage Cliff)”。

按照全澳约600万份房屋贷款为基数计算,133万份即将跌落悬崖的贷款占到了22.16%。

当然,说了半天,“贷款悬崖”其实和“僵尸贷款”就是同一个概念——那些锁定低利率的家庭,在享受了长达3年的低利率之后,是否已经忘记了还有债务呢?

这就回到了一开始澳洲经济学家们最担心的事情:有价值仅2,700亿澳元的贷款已经被评估为“高危贷款(high risk loans)”,也就是说存在极高的违约风险。

那么这些贷款一旦出现骨牌式的违约,就有可能带来美国2008年次贷危机的效果——银行收回抵押物(地产)并将其拍卖,但是由于违约规模巨大,房市在短期出现了过剩的供给,导致同一条街道上相同的房子价格大相径庭(银行收回的地产在市场上抛售,所以价格极低)。

那些原本辛辛苦苦上班赚钱还贷的贷款人,在看到邻居家的房价只有自己家的一半时,也果断选择性违约——“都白菜价了,傻瓜才继续还贷呢!”

而持有这些债务的投行、商业银行以及各类金融机构,只能面临泡沫的爆裂。

但是,在澳洲出现这种毁灭性结果的概率并不高,因为此刻的澳洲和当年的美国有一个巨大的差别:澳洲的房市仍然远远供不应求。

这也就是说,即便银行收回了违约的资产,再拿到市场上拍卖,那么银行很有可能会因此而赚一笔,而不是产生账面亏损。

至于违约的规模,其核心仍然取决于澳联储在“贷款悬崖”真正断裂前,究竟还会加息多少次。

如果为了吸引海外资金而效仿美联储(预计年内还有两次加息),那么澳联储的峰值利率也将逼近4.85%。

当然,能够坚持度过寒冬,迎来暖春的(降息周期),才会是真正的赢家。