(报告出品方/分析师:天风证券 吴立 陈潇 林逸丹)

1. 公司概要:兽用金霉素龙头企业,有望迎业绩拐点

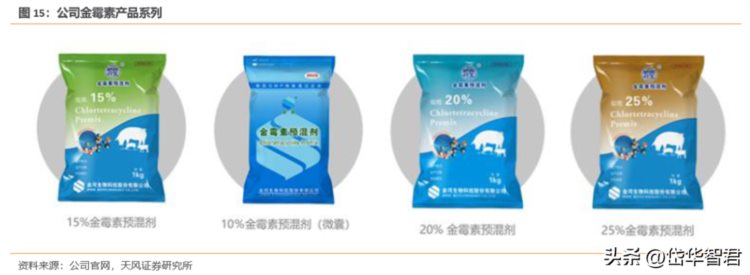

公司专业从事动物保健品生产、销售、研发及服务,是兽用金霉素行业的龙头企业。现有业务包括动物保健品业务、环保污水处理及玉米加工业务,产品种类涵盖兽用化药、兽用疫苗、动物营养品、玉米淀粉及工业污水处理服务。其核心产品金霉素预混剂年综合产能5.5万吨,为品牌优势突出的动保产品,占据全球产能的一半左右,其中70%左右出口到美国、加拿大、欧盟、东南亚、拉丁美洲等国家和地区。

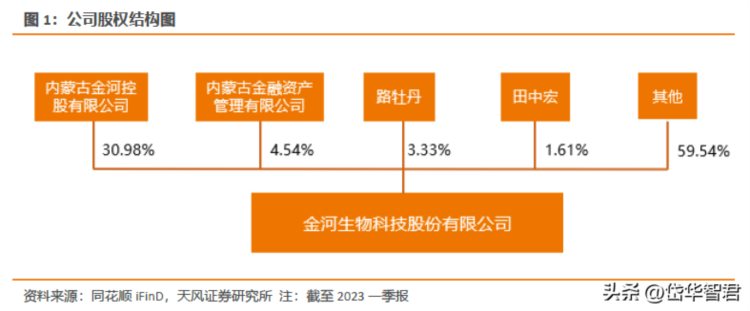

1.1.股权结构:内蒙古金河控股有限公司为第一股东

从股权结构来看,内蒙古金河控股有限公司为公司第一大股东,持股比例为30.98%,其他前四大股东分别为内蒙古金融资产管理有限公司、路牡丹、田中宏和招商银行股份有限公司-浙商智选价值混合型证券投资基金,持股比例分别为4.54%、3.33%、1.61%和1.28%。

进一步穿透来看,王东晓、路牡丹夫妻二人分别持有内蒙古金河控股有限公司82%和18%的股权。两人直接或间接持有金河生物25.40%和8.91%的股权,是公司的实控人。

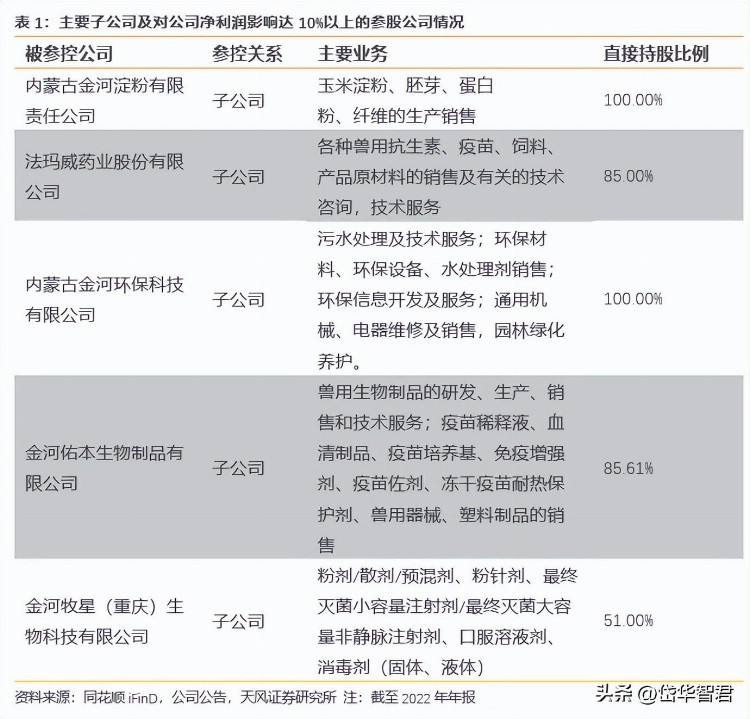

公司共有16家子公司,形成了包括“兽用原料药、动保制剂、动物疫苗、动物营养、玉米淀粉及副产品、环保综合治理”在内的“动保、环保、农产品加工”三大板块、六大领域齐头并进的发展新格局。

1.2. 基本财务:营收稳中有升,近三年业绩承压期待拐点

营业收入稳中有增,近三年来受原材料价格、下游养殖低迷等因素影响业绩承压。公司营业收入从2017年的14.58亿元上升至2022年的21.23亿元,复合增长率为7.80%。

近三年来归母净利润逐年下滑,主要原因系:

1)主要原材料玉米价格高位运行;

2)国内猪肉市场不景气给养殖业造成较大冲击,行业亏损较严重,对动保产品采购意愿降低;海外市场受经济下行、通货膨胀影响,兽用化学药品销量有所下滑;

3)美元升值幅度较大,公司与境外子公司间的债权债务存量因汇率波动范围扩大而产生的汇兑收益增加。

毛利率和净利率整体呈现下降趋势。

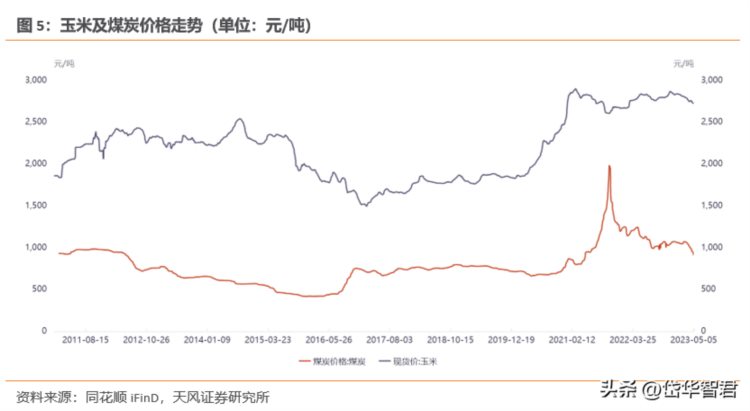

2017-2022年公司销售毛利率和销售净利率分别下降9.39pct和1.99pct,原因是金霉素的主要原料,玉米的采购价格持续上扬,主要能源煤炭、电力价格仍呈上涨趋势,拉动成本继续攀升。

而受制于下游市场不景气,主要产品金霉素成本的上涨无法向下游传导,公司利润空间进一步被压缩。2023年,煤炭、玉米价格回落,公司生产成本或趋于下降,公司利润有望修复!

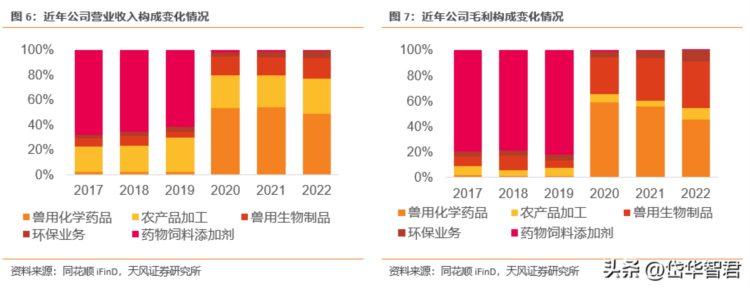

兽用化药、兽用生物制剂贡献主要营收与毛利。

2020年起,公司毛利主要来源于生产销售兽用化药和兽用生物制剂两部分,占据总毛利的80%以上。其中兽用化药贡献五成左右营收,为公司最大的收入来源。

伴随着疫苗产品质量的不断改善与技术水平不断上升,兽用生物制剂业务贡献的营收比例稳中有升,由2017年的6.47%上升至2022年的15.55%。

其中兽用化药、药物饲料添加剂2019年后大幅波动,主要系公司生产销售的金霉素系列产品的批准文号自2020年1月1日起由“兽药添字”转为“兽药字”,统计口径由原来的“药物饲料添加剂”调整到“兽用化学药品”所致。

2. 动保行业:新版GMP出台推动兽药供给侧改革,饲料全面禁抗进入第三年,金霉素消费有望提升

2.1. 新版GMP实施,兽药行业供给侧改革,集中度有望提升!

《兽药生产质量管理规范(2020年修订)》(农业农村部令〔2020〕第3号)已于2020年4月21日发布,自2020年6月1日起施行。据《管理规范》,所有兽药生产企业均应在2022年6月1日前达到新版兽药GMP要求,行业格局或面临再洗牌,头部企业有望显著受益。

《兽药生产质量管理规范》主要针对于解决当前行业准入门槛过低的现象。

旧兽药GMP准入门槛低,导致兽药生产企业的数量繁多、生产不专业、效益较低、种类多、质量不一等现象。同时大量的低水平企业的建设导致的浪费和产能剩余,大量低端同质化竞争阻碍产业集中化和规模化。

具体实施上,新兽药GMP主要通过:

1)提高对洁净级别及监测的要求;2)提高企业关键管理人员的素质和技能要求;3)引入风险管理和变更控制等概念;4)提高硬件设施要求;5)提高兽用生物制品企业生物安全防护要求;6)强调与兽药注册等环节的有效衔接;7)引入委托检验的概念。从多个方面提升我国兽药行业的规范性与专一性。

具体影响上,新施行标准显著抬升了基础设施、技术、管理、人力等多方面的要求,将促进我国兽药行业与国际全面接轨,进一步提高产品质量控制水平,同时对于我国当前存在的高同质化的低端兽药产品输出企业产生影响,预期或能有效遏制低水平重复建设,提高产业集中度;对缺乏竞争实力的中小企业而言,生存空间将进一步缩减,其产品市场占有率或将持续减少。对于规模化、技术领先、管理规范、资金场地等资源充沛的大型企业,未来头部企业对市场占有率有望显著提升。

2.2. 饲料全面禁抗,长期来看利好金霉素

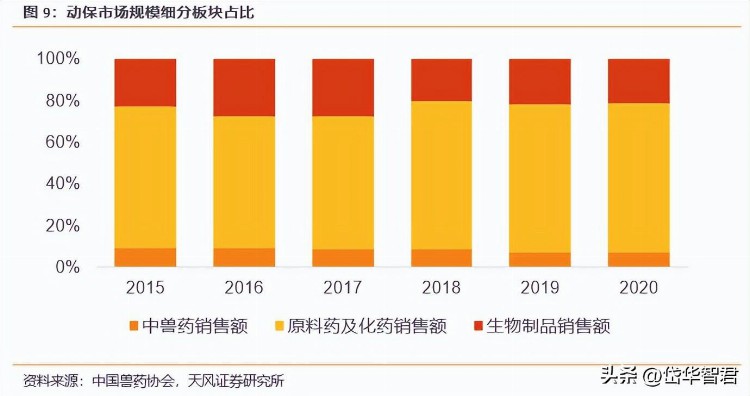

动物保健品是指专门用于防治动物疾病和保证动物健康的产品,化药为最大组成部分。我国动物保健品分为兽用生物制品、兽用化学药品及中兽药。

其中兽用生物制品以动物疫苗和病毒性疫苗为主;兽用化学药品中抗微生物药物占大部分;中兽药则分为促生长类、抗菌类以及驱虫类药品。

从结构上看,动保产品以兽用化药、兽用生物制品为主,其次是中兽药,其中兽用化药市场占比达70%左右,生物制品占比超20%。

金霉素优势突出,是最常用的兽用抗生素之一。

兽用化药中抗菌药物是最大的细分领域,占比约为70%,其中四环素类占据最多市场份额,主要产品主要包括金霉素,土霉素和多西环素。全球金霉素市场需求较为稳定,2021年全球产能11万吨左右。

金霉素的主要特点包括:

(1)生产工艺成熟,效价高,使用成本相对较低;(2)抗菌谱广,对革兰氏阴性菌、革兰氏阳性菌都有较强的抑制作用;(3)人畜不交叉使用,避免了交叉耐药。在治疗人类疾病方面,金霉素的口服和注射制剂均已被淘汰,仅保留外用制剂用于治疗结膜炎和沙眼等疾患;(4)使用安全性高,低剂量长期使用不会引起药物残留;(5)对其他药物饲料添加剂或兽药很少有配伍禁忌的问题,因此,经常被用作为饲料配方中的基础药物与其他兽药配制成复合添加剂。

2020 年饲料全面禁抗,长期来看金霉素需求有望持续增加。

我国从2015年开始陆续出台“限抗”相关政策,2019年7月,农业农村部发布第194号公告,决定停止生产、进口、经营、使用除中药外的抗菌药物饲料添加剂。2020 年1 月1 日起,农业农村部废止了土霉素、黄霉素等15 个仅有促生长用途的药物饲料添加剂等品种质量标准,558个兽药产品被注销,只有金霉素和吉它霉素两种化学抗菌药物产品批准文号由“兽药添字”变为“兽药字”在养殖行业继续使用,或将利好金霉素。

具体体现在:

1)金霉素可以加速对被禁品种的替代。

2)禁抗政策实施后,公司产品饲料金霉素的行业监管模式从“兽药添字”转为“兽药字”,金霉素使用方式从由饲料企业直接添加变更为养殖企业根据兽医处方使用。饲料禁抗政策推行之前,饲料促生长添加标准为25-75PPM,金霉素较低剂量添加在饲料里。而按照新法规在养殖厂处方使用,金霉素需求有望提升。因此新法规下,金霉素作为抗生素,在养殖厂的用量有望增加。

3)国际金霉素呈双寡头的竞争格局,饲料禁抗政策推行后,金霉素生产企业不再对接饲料企业,而将直接面向下游生猪养殖企业进行推广,头部公司有望凭借自身的优势地位加强定价能力,提高金霉素终端产品的销售价格。

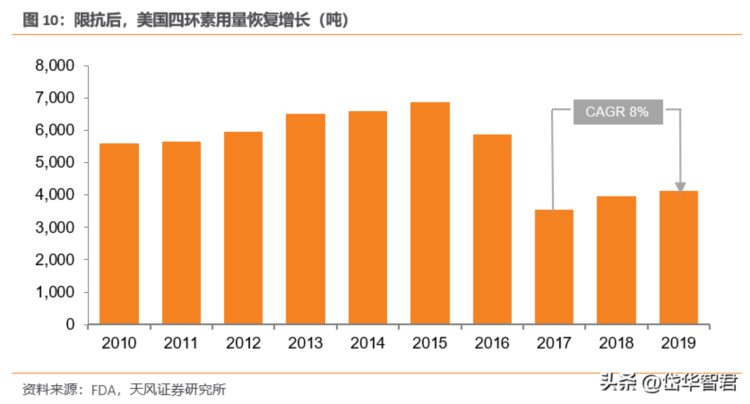

从长期来看,金霉素内销市场有望出现类似美国限抗政策推出后的短期冲击、长期增长的走势。公司通过转变营销模式,由原来饲料线营销模式转变为养殖线营销加技术服务模式,适应新的监管体制和市场环境。随着公司营销力度的加大与深入,养殖线已开始逐渐认可并使用金霉素产品,在一定时间的磨合期后,金霉素产品的内销市场将重新恢复增长。

2.3. 非瘟疫苗打开新市场空间

非洲猪瘟(ASF)是由非洲猪瘟病毒(ASFV)感染家猪和各种野猪引起的一种急性、出血性、死亡率高达100%的烈性传染病。2018年在我国爆发以来,对行业产能造成明显损失,2019年2月27日,中国农业部138号文件指定国家指定级非瘟研究机构。

2021年3月,农业农村部发布针对非瘟应急实施方案的征求意见。2021年4月印发《非洲猪瘟疫情应急实施方案(第五版)》。

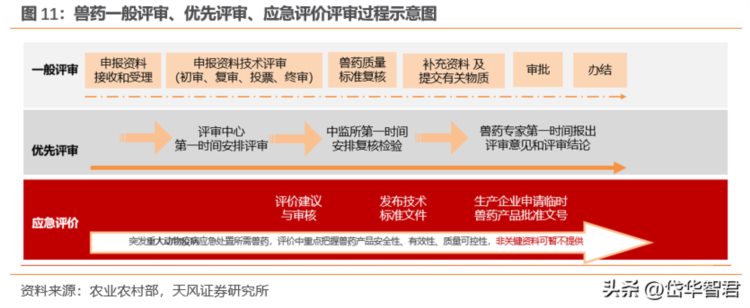

根据中华人民共和国农业农村部第392号公告(《兽药注册评审工作程序》),兽药评审有一般评审、优先评审、应急评价、备案审查四种评审方式:一般评审(申报临床、临床试验、注册);优先评审(流程一样,进度更快);应急评价(非关键资料可暂不提供,速度预计大幅加快),达到标准的产品即可进入报药环节。

农业农村部已开通非洲猪瘟疫苗应急评价绿色通道,可以加快后期审批速度。

农村农业部坚持两个原则:一是高标准,安全、有效、质量可控三个标准不降低。二是努力追求高效率,提高审批效率,加快后期审批推进工作。2022年初,农业农村部对非洲猪瘟亚单位应急评价征求了两轮意见。

我们认为:非洲猪瘟疾病给养殖场带来较大的防疫压力(包括物资投入、人员投入等),保护率高、安全性好的非洲猪瘟疫苗预计有广阔市场。受此前疫苗毒等因素的影响,非洲猪瘟疫苗接受度预计有逐步提升的过程,推出前期部分养殖场可能存在观望态度,规模化养殖场进行小范围试用,这些均是影响非洲猪瘟疫苗推开后渗透率提升的因素。

随着“先打后补”政策逐步过渡,我们认为非洲猪瘟疫苗大概率采用市场定价方式销售,鉴于非洲猪瘟研发难度较大且需求较旺盛,定价预计高于圆环、口蹄疫等疫苗市场价。

亚单位路线或率先突破推向市场,但是并不意味着其他产品路线研发会终止,腺病毒载体疫苗、mRNA疫苗等多条路线也有望持续推进。具备持续创新能力的公司有望在非洲猪瘟疫苗市场上保持领先。

3. 公司优势:金霉素龙头地位稳固,兽用疫苗贡献新的利润增长点

3.1. 金霉素寡头,龙头地位稳固

3.1.1. 区位优势和规模效应保证较低生产成本

区位优势保证了较低的原材料和能源成本。生产金霉素需要的主要原材料包括玉米、豆粕等,原材料在成本中的占比超过50%;此外金霉素的发酵是一个高耗能的过程,主要使用的能源就是电和煤炭,能源成本占比约为16%。

公司所在地和周边旗县的主要农作物是玉米,公司地处黄河之滨的托克托县,毗邻准格尔煤田和亚洲最大的火力发电厂之一大唐国际托克托电厂。丰富的资源使公司原材料和能源成本较低且供应充足。

此外,发酵过程对气候要求比较高,气候过热会增加电力成本。而华北地区干燥凉爽的气候也适宜生物发酵的规模化生产,有利于产品发酵水平的提高。

规模效应进一步降低生产成本。

金霉素市场呈现双寡头竞争格局,金河生物和正大国际占据九成市场份额。从总量看,2021年全球金霉素产能11万吨左右,2022年公司金霉素年产能 5.5 万吨左右,正大企业国际年产能5.0万吨。从增量看,金河占据绝对优势。

金霉素在正大集团所属的板块很小,在市场中主要采用保守姿态,大概率不会再增加产能,而公司年产52000吨兽药级高效金霉素1000吨盐酸金霉素原料药项目预计今年四季度试生产,届时规模优势将进一步扩大,正式投产后,产品的单位成本与边际成本将进一步降低。

3.1.2. 生产工艺领先,销售网络辐射国内外重点市场

工艺技术领先,产品质量得到多重认证。公司在近三十年饲用金霉素专业生产的基础上,掌握了行业先进的发酵工艺、积累了丰富的实践经验,建立了符合国际规范的技术开发、生产工艺标准。

产品生产工艺和装备先进、自动化程度高、制造成本竞争力突出。由于拥有先进的生产工艺及技术,公司兽用金霉素产品质量稳定,多次通过农业部兽药 GMP 认证、美国 FDA 审验及欧洲 EDQM 认证。

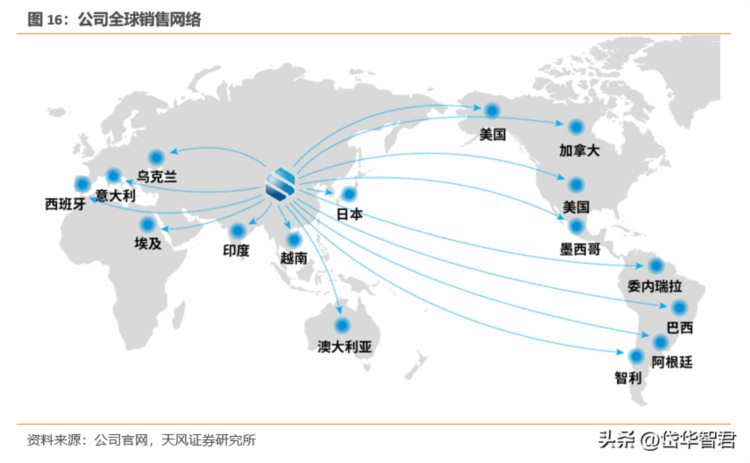

营销网络辐射国内外重点市场。

公司目前已建立起全球销售网络,国际营销中心与美国法玛威公司通过设立销售分公司、建立代理商等渠道,初步形成了辐射全球重点市场的销售网络。产品销往美国、加拿大、拉美、澳大利亚、欧洲、东南亚等国家和地区。

国内营销中心在全国设立了六个大区,大区下辖十几个分属区域,形成了覆盖全国的销售网络,能为客户提供优质快捷的产品服务和技术咨询。

3.2. 兽药疫苗业务有望成为未来新增长点

公司通过并购杭州佑本、美国普泰克公司迅速进入兽用疫苗行业。2014年金河生物并购美国潘菲尔德,药物添加剂产品得以通过旗下的美国公司直接进入美国养殖业终端市场;2016年,又通过金河佑本和美国公司先后在国内和美国并购了杭州佑本疫苗公司和普泰克公司,形成了国内、国外两个动物疫苗平台。

多款疫苗产品取得突破性进展。通过加强业务整合,以市场化为导向,加强技术创新和产品升级,提升公司核心竞争力。

目前公司有四大技术平台:抗原工业化量产技术平台、基因工程亚单位抗原构建技术平台、抗原纯化技术平台、抗原定量检测技术平台,利用上述技术优势进行多款产品升级改造,已取得突破性进展。

此外,公司积极加大疫苗业务的科研投入和技术创新,与多个科研院所、知名高校、行业企业合作,改造产品生产工艺,提高公司产品质量。

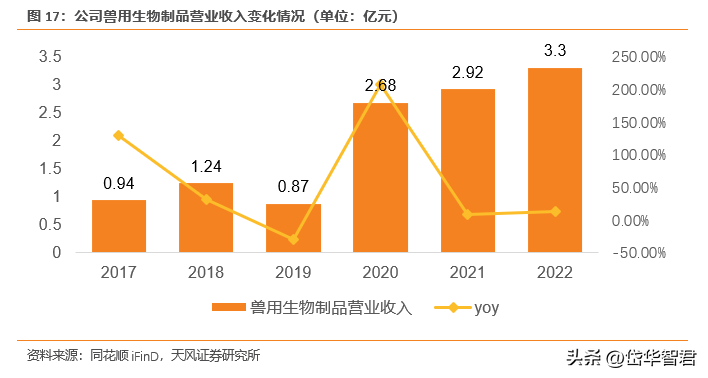

近年来公司的疫苗板块增长势头迅猛,兽用生物制品的营业收入由2017年的0.94亿元上升至2022年的3.30亿元,复合增长率为28.55%。

新产品储备丰富,支撑长期成长。

公司不断加大研发与注册工作力度,于2020年获得猪口蹄疫合成肽疫苗(PO98+PA13)新兽药证书,2021年获得美国法玛威生物制品股份有限公司猪支原体肺炎灭活疫苗(P株)(双针型)、猪支原体肺炎灭活疫苗(P株)(一针型)、猪圆环、肺炎支原体二联灭活疫苗(P株+P株)三个进口兽药注册证书,2022年公司获得了猪传染性胃肠炎、流行性腹泻灭活疫苗生产批准文号,2023年4月获得猪流感二价灭活疫苗(H1N1 L株+H3N2 S株)新兽药证书和猪圆环病毒2型灭活疫苗(ZJ/C株)(悬浮培养)批准文号,布病活疫苗(BA0711株)已完成复核检验,公司预计今年可获新兽药注册证书和产品批准文号。

猪乙脑灭活苗正在申请新兽药注册。随着未来几年新产品逐步投放市场,公司生产的兽用疫苗有望进入行业前沿。

3.3. 收购吉林百思万可60%股权,战略布局猪瘟防控及疫苗产研领域

2023年5月24日,金河生物控股子公司金河佑本生物制品有限公司以股权转让及增资方式收购吉林百思万可生物科技有限公司60%股权,交易作价合计为2.88亿元。

吉林百思万可成立于2021年,主要从事生物技术的开发、转让、咨询服务;动物用疫苗及佐剂、转移因子、抗体等生物制品及原辅料的研发、生产及经营等。

吉林百思万可非洲猪瘟疫苗产品未来市场预期良好,未来将作为金河佑本疫苗板块非洲猪瘟等产品的运营主体。

吉林百思万可与国内知名企业合作研发、联合申报了非洲猪瘟冻干灭活疫苗,目前处于农业农村部应急评价评审中,疫苗实验结果显示安全有效。

目前全球尚无有效防治非洲猪瘟的疫苗和药物,也没有企业敢断言其所研发的非洲猪瘟疫苗具有绝对的有效性。

由于灭活疫苗本身的特性,难以刺激机体产生高水平的细胞免疫,比如越南做非洲猪瘟灭活疫苗已经失败了,百思万可在研的冻干疫苗或是奥妙所在。同时,百思万可在吉林省长春市辉南县在建非洲猪瘟疫苗生产线,公司预计2024 年可投入使用。

本次交易符合公司大动保生态圈总体战略发展规划,旨在进一步布局非洲猪瘟疫苗赛道。

有助于实现金河生物在非洲猪瘟防控及疫苗产研领域的战略布局,提升非洲猪瘟疫苗产研转化速度,并依托公司在动物疫苗领域成熟的研发、生产、销售、管理等优势,在收购吉林百思万可后,有利于扩大公司在动物用疫苗领域的市场占有率、强化在非洲猪瘟疫苗领域的研发力量、增强公司核心竞争力。

4. 盈利预测和估值

综上所述,我们预计:

1、 未来随着养殖行业经营状况的好转,对动保产品需求加大。兽用化药和兽用疫苗销量保持提升,其中金霉素在2024-2025年有望因新产能建成获得明显增加。

2、 未来随着国家各项政策逐步落地降低煤炭成本,预计化药经营成本随之下降,毛利率上升,公司盈利能力进一步提升。

3、 强力霉素价格较高,公司1000吨产能今年四季度试生产,预计在2023-2025年为公司带来较高收入。

我们预计公司2023-2025年营业收入为29.74、34.94、40.84亿元,同比增长40.1%、 17.5%、16.9%;归母净利润为1.45、1.95、2.27亿元,同比增长91.3%、34.8%、16.7%。

金霉素行业需求偏刚性且优势明显,公司龙头地位稳固,拥有定价权;同时,公司积极布局兽用疫苗业务,未来有望成为公司业绩增长的另一驱动力。

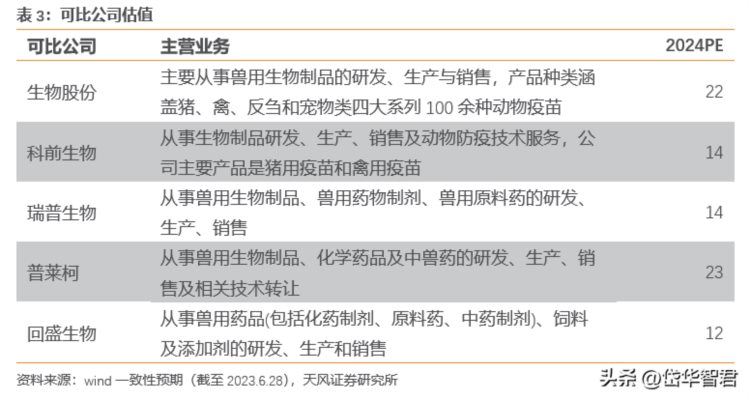

公司所处板块属于“动物保健”,我们选取同类公司比较,我们认为金河生物和同板块的以下公司的发展阶段和行业地位有相似之处,可参考其2024年PE。

以上5家公司2024年PE的最高值为23倍,最低值为12倍。我们认为公司行业地位稳固、业务拓展有序,参考可比公司估值,我们给予公司2024年23倍PE,目标价为5.75元。

5.风险提示:

1、行业政策变动的风险

2019年3月初,农业农村部畜牧兽医局发布了《药物饲料添加剂退出计划(征求意见稿)》。该政策实施后,公司产品饲料金霉素的行业监管模式从“兽药添字”转为“兽药字”,金霉素使用方式从由饲料企业直接添加变更为养殖企业根据兽医处方使用。美国FDA从2017年即开始对金霉素的使用采取与中国相似的管理模式。

从美国市场的情况来看,饲料金霉素使用方式的改变,会对产品销售带来一定的影响,2017年美国市场销量下滑,但自2018年起美国市场逐步回升。借鉴美国市场的经验,公司已从产品储备、营销模式的改变等方面采取措施,应对市场变化。

2、非洲猪瘟对下游养殖行业的长期影响

公司目前疫苗产品主要为猪用疫苗,下游需求的减少对疫苗销售带来不利影响。公司积极关注行业变化,调整产品结构和销售策略,努力拓展市场。

3、 新产品市场开发不达预期的风险

公司不断加大动保系列产品的研发,研发

下一篇:学习K线这一篇就够了