虽然宁波银行股价从年初34元一路跌至目前的25元,但其总市值依然高达1670亿元,力压杭州银行一头。杭州银行股价从年初13.6元跌至目前的11.7元,目前总市值约694亿元。两家银行最新的市盈率分别为:杭州银行5.5、宁波银行6.95。

值得注意的是,无论从营业收入、净利润对比,杭州银行虽与宁波银行差距明显,但杭州银行增速更快。从不良率、拨备覆盖率来看,杭州银行与宁波银行基本接近。

同样是城商行“优等生”,资本为何更看好宁波银行?或许有两方面原因。

一是宁波银行不良率更低。目前两家银行不良率相差无几,但杭州银行不良率一直在下降,2018-2022年,杭州银行不良率分别为1.45%、1.34%、1.07%、0.86%、0.77%,而宁波银行不良率始终保持低位水平。二是,宁波银行赚钱效率更高。根据上表计算,宁波银行的净利润率为39.87%,而杭州银行的净利润率为35.46%。注:净利润率=(净利润÷主营业务收入)×100%

宁波银行的赚钱效率为何更高?不良率真的有这么低吗?我们从两篇有关宁波银行的裁判文书中能找到一些蛛丝马迹。

近日,中国裁判文书网发布的《宁波银行股份有限公司与吴某金融借款合同纠纷一审民事判决书》显示:被告吴某通过原告宁波银行APP注册账号申请贷款,双方于2018年2月6日签署了《白领通专用最高额借款合同》,合同有效期限为2018年2月6日至2022年5月2日。注:合同约定,如被告未按月偿还本金及利息,原告可自逾期之日起按逾期天数对照贷款本息按照贷款利率上浮50%计收逾期罚息及复利。

2018年5月3日,原告根据被告的提款申请向被告发放贷款10万元,贷款期限从2018年5月3日至2019年4月30日,正常执行利率为年利率11.80%,逾期年利率17.70%,借款用途为装修,还款方式为利随本清。借款到期后,被告未按期归还借款本息,截至2022年7月20日,尚欠原告借款本金10万元,借款期间利息11865.56元,罚息57918.33元,本息合计169783.89元。

根据上述裁判文书,被告吴某在宁波银行借款10万元,到法院一审判决(2022年11月9日)本金一分未还。不过,这并不影响宁波银行在收回10万本金,同时还能收回近7万元的利息(含罚息)。

另一篇判决文书显示,宁波银行直销银行曾以投融资平台开展类“P2P模式”的融资借贷业务。

中国裁判文书网发布的《深圳市深担增信融资担保有限公司、若某国追偿权纠纷民事一审民事判决书》显示:

一审法院认定事实:2022年8月8日,若某国因个人需求通过“宁波银行直销银行”投融资平台进行融资借贷。平台提示,若某贵在阅读并通过网络页面点击确认方式接受《直销银行平台服务协议(融资人版)》后,即按照协议内容履行。协议约定:若某国同意由平台指定的担保机构为协议项下借款提供担保,融资人若某国为被担保人。

随即,若某国在平台进行确认并发布融资项目,融资借款5万元。同日,深圳市深担增信融资担保有限公司(简称“深担融担”)即若某国与投资人王某晶通过平台达成《借款及担保协议》,约定若某国向投资人王某晶借款5万元,还款方式为到期一次性还本付息,借款期限为2022年8月8日至2023年1月20日。当日,宁波银行向若某国账户转账存入5万元。

因若某国未按时归还贷款本息,“深担融担”于2023年1月31日为其代偿50922.22元。

根据一审法院认定的事实,开甲财经整理各方关系如下图:

根据上述裁判文书,若某国在“宁波银行直销银行”投融资平台融资借款5万元后,先后又通过该平台借了3笔款,借款金额分别为9000元、2万元、2万元。

还是2022年8月8日,若某国在“宁波银行直销银行”投融资平台融资借款9000元(出借人/投资人:刘某琴)。当日,宁波银行向若某国账户转账存入9000万元。因若某国未按约归还贷款本息,“深担融担”于2023年1月31日为其代偿9168元。

2022年3月1日,若某国在“宁波银行直销银行”投融资平台融资借款2万元(出借人/投资人:忻某飞)。同日,宁波银行向若某国账户转账存入2万元。因若某国未按约归还贷款本息,“深担融担”于2023年1月31日为其代偿20765.32元。

2022年3月4日,若某国在“宁波银行直销银行”投融资平台融资借款2万元(出借人/投资人:虞某香)。同日,宁波银行向若某国账户转账存入2万元。因若某国未按约归还贷款本息,“深担融担”于2023年1月31日为其代偿20763元。

上述事实由“深担融担”提供的支付证明、借款及担保协议,代偿申请书等证据予以证实,一审法院予以确认。一审判决结果:若某国于本判决生效之日起十日内偿还原告“深担融担”代偿款101618.54元及利息(按全国银行间同业拆借中心公布的一年期贷款市场报价利率计算)。

开甲财经注意到,在中国裁判文书网已选“宁波银行”和“深圳市深担增信融资担保有限公司”两个条件的情况下,共检索到260篇裁判文书。小编翻阅多篇裁判文书发现,这些借款时间主要发生在2020-2022年之间。

根据上述裁判文书描述,“宁波银行直销银行”投融资平台与定位“网络借贷信息中介”的P2P平台极为相似。

在整个融资贷款过程中,融资人/借款人通过宁波银行直销银行投融资平台与出借人/投资人完成“融资贷款”交易,宁波银行引入深圳市深担增信融资担保有限公司为出借人/投资人提供担保服务,这与P2P平台引入担保机构为出借人/投资人提供担保完全一致。

百科资料显示,P2P,是英文peer to peer lending(个人对个人放贷)的缩写,又称点对点网络借款,是一种将小额资金聚集起来借贷给有资金需求人群的一种民间小额借贷模式。P2P平台又称网络借贷信息中介,高峰时期全国有5000家平台。2020年11月中旬,全国实际运营的P2P平台完全归零。

据此计算,在5000家P2P清零20个月后,宁波银行竟还在开展“P2P”业务(2020年11月15日——2022年8月8日)。

如今,P2P早已淡出互联网金融领域,就连互联网金融也逐渐被“金融科技”、“消费金融”、“云服务”等该名词/概念代替。

谁能想到,被誉为城商行“优等生”的宁波银行,竟在去年还在开展“P2P”业务。值得注意的是,由于“P2P”业务是个人对个人的贷款,这块业务自然不会并入宁波银行年报。

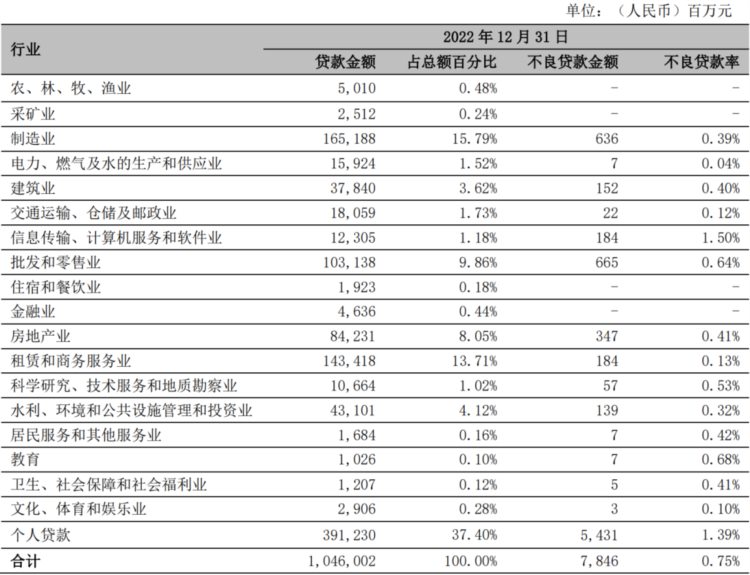

宁波银行2022年年度报告披露,截至报告期末,该行企业贷款和垫款余额5653.83亿元,占总贷款的54.05%。其中,企业贷款和垫款余额6547.72亿元,占贷款总额的62.6%。企业贷款占比最高的四个行业分别为制造业1651.88亿元、租赁和商务服务业1434.18亿元、批发和零售业1031.38亿元、房地产业842.31亿元。

个人贷款和垫款余额3912.30亿元,占贷款总额的37.40%。个人贷款包括个人消费贷款2433.48亿元、个人经营贷款835.99亿元、个人住房贷款642.83亿元。

截至 2022 年末,宁波银行不良贷款余额为 78.46 亿元,不良贷款率为 0.75%。在存量不良贷款中,企业不良占全行不良总额的 30.78%,不良主要集中在批发零售业和制造业,分别占全行不良总额的 8.48%和 8.11%;个人不良占全行不良总额的 69.22%,不良率较年初上升 0.15 个百分点至 1.39%,主要为个人消费类贷款。

事实上,如果宁波银行将“P2P”业务并入年报,其个人贷款不良率可能比1.39%更高。

截至发稿前,开甲财经尝试注册“宁波银行直销银行”APP,但页面提示“您所在区域不支持开立我行账户”。小编致电宁波银行全国统一客服,咨询宁波银行直销银行“投融资平台”借款业务,对方回复“系统显示该业务在升级无法办理”。

这也意味着,宁波银行已停止“P2P”业务。