范泛谈:货拉拉IPO,又是一场资本套现逃亡大戏

今年3月,国内市场占比最高的同城物流平台货拉拉正式向港交所提交了上市申请和招股说明书。经过3个月的准备,如今正式发行在即。

事实上,货拉拉在向港交所正式提交上市申请时,行业人士都认为其上市时机选择不当。因为,在其主要竞争对手快狗打车上市不到一年就跌破发行价超90%的背景下,货拉拉虽贵为行业龙头,但多少会受此影响,能否顺利发行上市,特别是发行能否达到预期融资目标及上市后股价将破发到什么程度,都引起了行业的关心与关注。

首先就会体现在发行价格上。因为货拉拉最后一轮融资时估值已达到128亿美元,如果发行价对应的发行市值低于最后一轮融资估值,估计参与最后一轮融资的投资人不会答应。如今快狗打车的市值仅8.2亿港币,折成美元计算仅1.05亿美元,虽然货拉拉2022年营收是快狗打车的10倍,但市值不可能是快狗的120倍以上。

有人会说货拉拉去年盈利了5000多万美元,而快狗打车扣除股份费用外还亏损了2亿多港币。但需要说明的是货拉拉和快狗打车这两个同城物流平台,自成立至今事实上每年都是亏损的。货拉拉2022年录得5000多万美元的利润,完全是财务调整的结果。因为2020年货拉拉仅亏损1亿多美元,2021年亏损一下子暴增至6亿多美元,再到2022盈利5000多万美元,明眼人一看便知是为适应上市需要将2022年财务报表做成财务盈利。而在2021财年将不该摊销的做了一次性摊销,不该计入的损失,比如逾期应收款或坏账准备,做了一次性损失处理,使2023年可轻装上阵而已。

图源:货拉拉招股书

2022年10月还对外宣称没有上市计划,到今年3月货拉拉就提交了上市申请,显得有些急不可耐,这难道是偶然的,其背后有哪些深层原因?

一、首要原因就是估值重构促使其背后的资本投资人急于套现离场

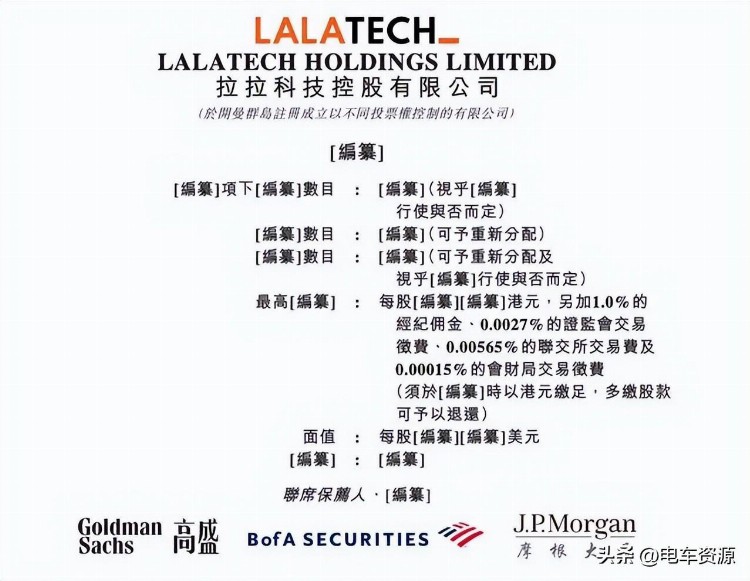

根据货拉拉的招股说明书,其上市保荐人为美林证券.高盛和摩根大通等知名投行。如其上市直接目的为了公开募资,则应按不低于5%的公开发行比例募资,本次发行按不低于最后一轮估值128亿美元算,需要公开募集6.736亿美元。问题是这一融资目标现在能否顺利达成。

因为行业中满帮在美国上市两年,股价从发行价19美元,跌到现在的6.42美元,发行市值跌去了2/3。另一主要竞争对手快狗打车的股价从发行价21.6港币仅上市一年就跌到1.3港币,发行市值也跌掉了90%以上。

货拉拉与满帮及快狗打车一样,都是互联网平台。受早期互联网平台经济倍受资本追捧的影响,所有平台发展模式都是先烧钱引流,后通过流量变现实现盈利,期间会有一轮轮巨额融资。在2020年前互联网平台倍受资本追捧时,这些都不存在问题,一轮轮融资中每后一轮相对于前一轮都在快速抬高其企业的估值。货拉拉自2013年成立共完成11轮融资,估值从最早的5500万美元到最后一轮128亿美元,股价从0.32美元到最后一轮的76.16美元,8年估值升了237倍。

早期参与并不断跟投货拉拉的有:顺为资本、高瓴资本、红杉资本、清流资本、概念资本、富卫香港、中银香港、老虎环球基金、知名私募基金基汇以及诸多知名个人投资者。可谓是明星投资人荟萃。到目前,在这些投资人中,顺为资本、高瓴资本、红杉资本都获得了几倍的溢价;后期参与的腾讯和中国平安也有将近一倍的溢价。只是参与最后一轮瀜资的美团5000万美元的投资,可能将要遭遇巨额亏损风险。因为随着互联网平台经济热度的退潮,持续巨额亏损的平台其估值体系已然发生了快速重构。新的估值体系下,各平台目前的业务模式和营收状况根本就无法支撑起如此高的溢价。这一状况已在满帮和快狗打车这两家公司在资本市场的表现中得到充分应验。

货拉拉从没有上市计划到急不可耐地寻求上市,其背后的资本在极力推动是显而易见的。因为这些早期投资资本着急上市套现,以避免估值体系重构后投资标的公司市值进一步贬损。毕竟这些资本参与投资早,持股成本低,只要可以上市流通,哪怕深度破发,他们依然可以获得可观的回报。

而如果按最后一轮估值发行,破发将不可避免,美团作为最后一轮投资参与者,投资亏损也就不可避免,谁认购公开发行的股份谁就将跟美团同行,明知认购就会亏损,货拉拉能顺利发行吗?

如果为了融资而上市,按公开发行5%,募资超6亿美元,这显然不现实,谁会为这6亿多美元将发生的巨额亏损买单?而为了上市流通,方便老股东套现离场,公开发行不超过1%,募资不超过1亿美元则比较可能。因为货拉拉这么多早期投资者中,目前投资浮盈过亿的投资人也不在少数,互相出出力抬抬轿,协议相关主体将这点公开发行的股份买了,以换取其持有的更多股份得以上市流通以打通套现离场通道,这笔亏损买卖还是值得做的。

这样抄作业都有现成的模板。满帮发行估值200亿美元,而公共发行募资也不到1亿美元,相对于其上市前最后一轮战融17亿美元可以说是忽略不计了,而快狗按135亿港币市值发行,公开发行比例也就5%,即3120万股,募资不到1亿美元。所以,货拉拉上市也不是为了融资,而更多的是为了给投资人套现离场提供便利。

二、资本为何急于抛弃货拉拉?

现在我们再来分析第二个深层次问题,如果货拉拉急于上市是为早期投资人打通套现渠道,那么为什么这些投资人不再看好货拉拉?

毕竟货拉拉去年10月还在否认上市计划,难道去年资本就没有想套现离场的需求,而今年这一需求就一下子冒出来了吗?我想不是,主要还是资本对货拉拉业务结构及未来发展已然缺乏信心。主要体现为货拉拉目前主营业务已扩展乏力,延伸业务尚无建树,而欲新拓业务又风险巨大,盈利无期。

1、现有业务扩展乏力

货拉拉目前三大主要业务,即同城货运平台、物流服务及增值服务。虽然货拉拉在十几个国家和地区的400多个城市开展业务,但国内营收占了其总营收的90%。其中,同城货运平台营收入又占了其营收的半数以上。货运平台为商户和注册司机提供即时物流搓合平台,主要营收也是通过向注册司机收取不同等级会费和对应不同比例运费抽成。目前货拉拉营收中为B端客户提供物流服务营收与增值业务营收合计占比仅1/3左右。

也就是货拉拉的主要收入来源就是同城货运司机群体,这一群体虽然数量庞大,货拉拉占比也高。但他们毕竟是社会底层收入群体,这个群体通过辛苦跑货运赚取不高的收入维持生计。而货拉拉商业模式设计的收入主要来源于他们,其商业模式设计本身就是一个巨大的缺陷。因为赚有钱人的钱容易,要赚社会底层收入人的钱就会非常困难,不仅金额有限且对利益调整高度敏感。

货拉拉为了改善营收,自2016年至今前后有四次会费与抽佣比调整,还有一次为低价争取商户推出特惠顺路业务。其每一次调整会费或抽佣比提高自己收入的同时,也就减少了注册司机的收入,一旦注册司机觉得自己现实经济利益受损,就会引起他们强烈反弹。这个群体数量又庞大,在信息高度发达的今天,经常出现聚集性对抗事件就会难以避免。而由此引发的社会维稳事件,使得货拉拉前后多次被交通部相关部门约谈,严重影响了货拉拉的市场形象,也持续恶化了货拉拉与其司机群体的关系。

从货拉拉现有营收结构来看,其要想改善其财务状况,不可避免地要不断调整其收费模式和相关比例。这也将导致货拉拉与注册司机群体的对抗大剧还会不断上演。

货拉拉与注册司机群体关系的恶化直接导致的恶果就是注册司机服务质量的下降,商户投诉的暴增。司机无故取消订单,到地搬运坐地起价,与客户沟通态度恶劣等已是屡见不鲜,而且货拉拉还无法有效控制。使得货拉拉现在的商户的增速远低于注册司机的增速,导致的结果就是僧更多而粥更少,进而使得注册司机接单数和月收入更少,注册司机更容易离心离德。只要有其他实力平台介入,这些注册司机和商户大面积改换门庭也就是顺理成章的事。

而事实上,其他实力平台正在大举进入国内同城物流市场。早期的快狗打车的市场主要在香港和东南亚,满帮的市场原来主要在干线物流,而滴滴还主要在网约车市场,如今都全面进入国内同城货运物流市场,顺丰、京东和美团也已在该领域布局。自2022年9月后,货拉拉的月单量和活跃注册司机数都在不增反降,市场竞争压力剧增。货拉拉2022年虽有高达58%的毛利也仅有一点微利,其运营的三费(管理费、营业费和财务费)不可谓不高,只能说其巨额的市场推广费用换来的营收越来越少了。其主营业务在市场竞争越来越剧烈的情况下,增长会越来越乏力。

2、货拉拉近年新拓业务尚无建树

主营业务增长乏力,货拉拉一直在拓展新的领域,但也未见成效。

货拉拉近些年业务主要拓展三个领城,一是跨城货运平台业务,与满帮直接交锋。二是即时送跑腿业务,进入了美团、饿了么、闪送、顺丰等跑腿业务原始玩家的领地。三是新能源物流车经销和包销业务。

首先在跨城货运领域,难撼满帮地位。跨城货运与同城货运存在三个方面的显著差异。一是车型不同,同城货运主要以微面、中面和4.2米及以内轻、微卡为主。而跨城货运车型最短是6.8米,以7.6米、9.6米和13.5米货车为主,且全是油车。二是驾驶员群体不同,同城货运太多都是持C1驾照的司机,每月收入在6000元以上就基本满意了。而跨城货运都是B照以上司机,每月基本收入至少8000-10000元以上才基本满意。三是商户不同,同城货运商户承运的货物大多是少量,小件货物,按车型和里程计价比较简单;而跨城货运即使是即时拼单和零担业务其计费标准和服务质量判定都比较复杂,商户还是愿意选择稳定可靠的老客户平台,切换平台的可能性很小。而在干线货运领域由运满满和货车帮两家老牌干线货运平台合并而来的满帮就是绝对市场控制权的存在。货拉拉要进入满帮的市场领地不容易,而满帮要切入同城货运市场就简单得多。

B照司机开城配车没有任何问题,一些年龄大的或不想长年在路上跑的干线货运司机都可转同城货运业务,而跑同城货运业务的C1照司机却不能驾驶需B照才能驾驶的车辆。

在货源上,本质上同城货运主要的货源都来自于干线运输到达目的城市后的分拣中心和转运中心,只有计划(合同)物流还是即时物流的差别而已。满帮完全可以承接此同城配送物流业务,安排自己注册的司机定时定点去完成配送,而后再向其派送即时物流单,稳定其收入。

所以,尽管货拉拉前期为跨城货运业务准备了一些车辆,但市场表现并没有掀起波澜。

图源:IC Photo

其次同样的状况还在货拉拉新进入的即时送跑腿业务上。2022年3月货拉拉宣布率先在上海和深圳进入跑腿业务并招聘骑手。在半年促销期内0抽佣。虽然跑腿市场有相当市场需求,但美团、饿了么、闪送、顺丰已耕耘多年,拥有庞大的骑手团队和强大的品牌影响力与稳定的用户群体,这不是对骑手半年免佣就可以替代的。除非货拉拉再烧重金补贴下单用户,减免其运费,让免抽佣的骑手有单可接,且跑腿单价不减。恐怕货拉拉已烧不起这笔钱。

更何况在这一领地,韵达等快递公司,滴滴、哈啰出行、曹操出行等出行企业也纷纷推出跑腿服务,狭小的市场已然诸候争霸,一片红海。货拉拉在管理庞大的同城货运注册司机群体已然问题百出矛盾尖锐了,如再加一庞大的骑手团队,货拉拉的管理成本更是会高上天。

再次货拉拉拓展的第三片新业务就是对部分新能源物流车进行经销和包销,虽赚了点钱但丢了口碑。这几年货拉拉经销和包销的车新能源物流车包括瑞驰、开瑞等微面、微卡和部分轻卡车型。从2019年至今,虽然赚了些钱,但也留下了后遗症。货拉拉被注册司机群体认为,买了货拉拉卖的物流车就有优先派单权,为卖车损害平台的公平性。尽管货拉拉一直在否认此指控,但质疑声一直不断。这一情况跟滴滴定制销售网约车市场负面反应是一样的。

三、货拉拉造车计划风险巨大,将彻底改变其互联网平台的性质

如果说货拉拉在三片新拓展业务上还属于互联网货运平台的延伸业务,虽不成功,但也无可厚非。而货拉拉要下场造车成为互联网新能源商用车的造车新势力则完全不同。

虽然没有官宣,但依然有蛛丝马迹可循。2021年5月,货拉拉开始大量招聘新能源货车整车研发、制造及产品规划相关岗位;到2022年7月,货拉拉总投资105亿元拟在重庆高新区直管园范围内设立汽车中国总部,布局建设包括整车研究院、智能网联中心、供应链及大制造协同中心等部门。这些举动都进一步坐实了货拉拉造车计划。

造车是一项技术和资金密集型项目。如果说造新能源乘用车以200亿投入为起步,那么新能源商用车按正向开发的要求也至少投入30亿为起步。如果货拉拉造车还是从油改电开始,就不该再下场,现实的竞品就会将其撕得粉碎,而真正从其主要使用场景正向开发数款产品,因为没有任何行业积累与沉淀其研发投入的时间和验证的过程会非常长,投入大且产出后市场表现都不确定。这与中国新能源乘用车的造车新势力一样,50多个品牌,现勉强生存下来的不到10%,绝大多数都是折戟沉沙。

目前,新能源货车市场在市场渗透率上远不如新能源乘用车,在有限的市场容量下,几十家车企数百个车型在反复冲杀,异常内卷。即使正向开发的产品如开瑞的海豚、江豚,远程星享V6E,江铃的E路达,东风的铱星虽比油改电的竞品市场表现好一点,但也没有明显的优势。一向立志专注于新能源货车领域造车的造车新势力上海前晨汽车和成都金琥汽车已累计投入三年以上,正向开发的新车依然没见量产上市。

即使货拉拉成功研发出新车,又将面临一个生产资质问题。买资质需一大笔费用,委托代工生产还要打上代工工厂的牌子。如果是常规生产工艺共线即可生产也就罢了,如生产工艺有很大的不同,需要建新工厂来生产,则货拉拉要么出钱建产线,要么承诺产量。生产的车当然可在其平台自行消化一部分,但如此产量自身不可能完全消化,需要外售,如果卖不动呢?且目前新能源物流车厂商无论大小都还没有盈利,只是亏损幅度大小而已。

货拉拉自2013年成立至今已累计亏损十年,近三年累计就亏损230亿港币,经调整也有58亿港币,仅2022年经调整录得了一点盈利。如果其未来新拓业务还是持续亏损,货拉拉可能由一个轻资产的互联网平台变成一个重资产的造车平台。两种商业模式估值方式完全不同。

跟货拉拉创始人周胜馥全港十优毕业生,善于德州扑克,精于计算又赌性十足相比,早期热捧他的马化腾、雷军、沈南鹏、张磊、王兴等一众互联网或资本大佬,估计此次也不敢继续赌下去了,早点上市套现走人。

尾声:不难看出,货拉拉上市大概率会拉开早期投资人出逃的大戏,破发是肯定的,只是在快速破发深跌后谁又着急去做接盘侠和成为下一轮韭菜而已。

另善意提醒诸如美团类的投资人,明星项目虽然好,但常有晕轮效应加持的风险,再好的明星项目估值高了都不值得投,当年摩拜如此,如今货拉拉也如此。希望美团能长记性。(本文仅代表作者个人观点,不代表电车资源。)