观点

国内经济:政策预期聚焦在财政、地产、消费等领域

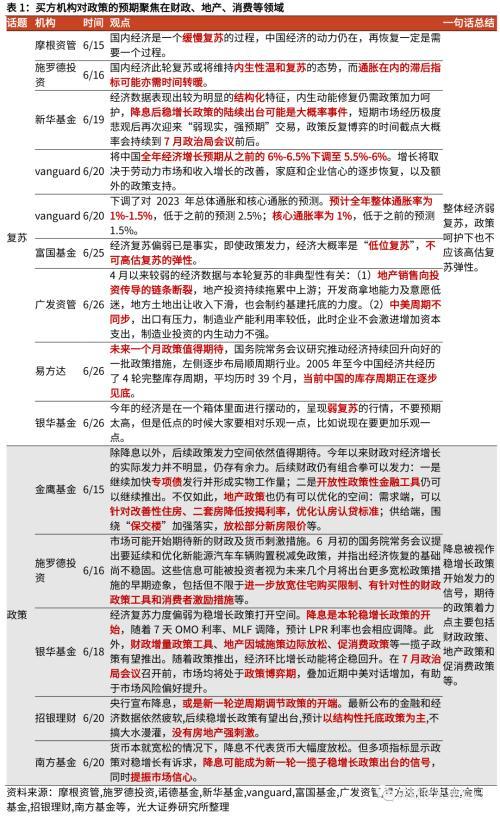

6月以来,市场对于稳增长政策加码的期待大幅抬升,降息被视作是新一轮逆周期调节政策开始的信号。关于政策刺激的力度,多数买方机构认为,强刺激的概率不高,可能以托底政策为主,刺激措施的幅度将小于之前的宽松周期;方向上,买方机构预期政策可能聚焦在财政增量政策、针对性的房地产放松政策以及促消费政策上;节奏上,7月政治局会议被看作一个关键节点,政策落地前市场可能持续博弈。

A股:基本面有支撑、向上弹性高

近期A股主要指数波动有所加剧,但买方机构情绪较之前更显乐观。从估值层面看,当前市场具有较高性价比,向下空间有限,向上弹性较高。从盈利层面,买方机构对A股盈利增速仍有信心,企业盈利改善的过程可能仍在继续。短期看,当前的市场对不利因素的计价或已较为充分,存在超跌反弹的机会。中长期视角看,买方机构对于降息以及后续可能出台的稳增长政策并不盲目乐观,认为政策的实际力度和落实效果仍有待观察,可能仍以结构性机会为主。

港股:较为乐观,“港币-人民币双柜台模式”或有助于估值修复

6月中下旬,港股主要指数回撤,但考虑到中美关系阶段性缓和、国内政策预期较高、全球流动性环境边际改善,港股股价有支撑。对于“港币-人民币双柜台模式”的落地,部分机构认为这有助于港股估值修复,同时有机构认为,“港币-人民币双柜台模式”启动初期的交易体量可能较小,短期对市场的催化或有限。

债市:“上有顶,下有底”,稳增长政策效果有待观察

对于利率未来走势,多数买方机构偏向于“上有顶,下有底”,一方面,当前债券市场估值已接近历史高位,降息短期或有利于债市表现,但利率下行空间已然不大,部分资金有止盈倾向;另一方面,经济增长动力偏弱,强刺激政策可能性较小,政策落地效果尚不确定,经济增速大幅向上预期不高,因此买方机构认为债市或有调整风险,但大幅转向概率不高。

海外宏观:预期衰退时点推迟,7月加息预期升温

对比6月之前,买方机构关于美联储加息节奏以及衰退时点的预期发生了明显变化,且对7月再次加息的预期升温,多家买方机构预测美联储将在7月再次加息25个基点;考虑到美国经济韧性超出预期,部分买方机构开始预期衰退可能推迟到2024年。

美股:买方机构的表态较此前更显乐观

部分买方机构在半年度展望中的表态较此前更为乐观,在美国经济韧性超预期、投资者风险偏好强劲、美国企业资产负债表较为健康的背景下,表示“增持”或者“结束低配”美股;也有买方机构认为美股波动加剧以及股价走弱的风险仍在。

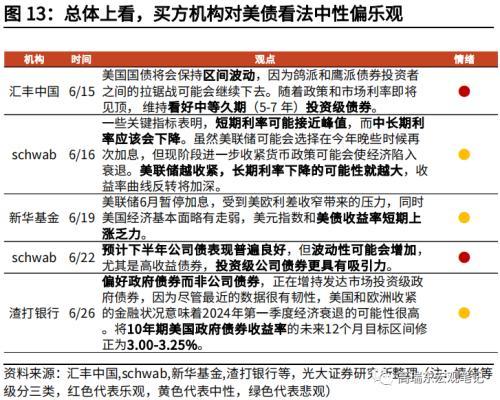

美债:总体看法偏乐观,波动性或保持高位

多数买方机构对美债利率未来走势偏乐观积极,但美联储加息路径仍存在不确定性,未来再次加息预期升温,短期关于美债利率的博弈可能持续,中长期看,美债长端利率的走势或取决于美国经济衰退是否发生以及衰退幅度。

风险提示:美国通胀超预期,国内经济恢复程度不及预期,疫情反复情况超预期。

一、国内经济:政策预期聚焦在财政、地产、消费等领域

在较强的政策预期下,多数买方机构对经济增长的预期仍是弱复苏,政策刺激或有限,不应高估复苏弹性。部分买方机构下调了对中国经济增速预期,但仍高于5%。

二、A股:基本面有支撑、向上弹性高

板块方面,TMT仍是热度最高的主题板块,短期可能存在一定压力,但中长期视角看,人工智能作为产业趋势,蕴含较大潜力,中长期维度仍是较为确定的市场主线,算力相关的基础设施确定性更高,下一阶段的催化或是商业产品落地。其他关注度较高的板块包括AI相关的光模块、复苏相关的消费、“中特估”主题等。

三、港股:较为乐观,“港币-人民币双柜台模式”或有助于估值修复

6月上旬,港股主要指数明显反弹,但整体上买方机构对于港股向上的信心仍然不强;6月中下旬,港股主要指数明显回撤,但考虑到中美关系阶段性缓和、国内政策预期较高、全球流动性环境边际改善,港股股价有支撑。对于“港币-人民币双柜台模式”的落地,买方机构的看法稍显分歧,部分机构认为这有助于港股估值修复,同时有机构认为,“港币-人民币双柜台模式”启动初期的交易体量可能较小,短期对市场的催化或有限。

四、债市:“上有顶,下有底”,稳增长政策效果有待观察

10年期国债利率在6月14日触及阶段性低点2.61%后小幅抬升,6月下旬在2.67%附近反复震荡,对于利率未来走势,多数买方机构偏向于“上有顶,下有底”,一方面,当前债券市场估值已接近历史高位,降息短期或有利于债市表现,但利率下行空间已然不大,部分资金有止盈倾向;另一方面,经济增长动力偏弱,强刺激政策可能性较小,政策落地效果尚不确定,经济增速大幅向上预期不高,因此买方机构认为债市或有调整风险,但大幅转向概率不高。

五、海外宏观:预期衰退时点推迟,7月加息预期升温

从当前时点看,对比6月之前,买方机构关于美联储加息节奏以及衰退时点的预期发生了明显变化。

加息:6月之前,市场主流观点认为,5月或是美联储此轮加息周期中的最后一次加息。6月上旬,买方机构普遍预期6月应会暂停加息,但对7月是否加息仍无定论。6月中下旬,买方机构对7月再次加息的预期升温,多家买方机构预测美联储将在7月再次加息25个基点。

降息:关于降息的观点无明显变化,多数买方机构认为年内降息概率较低。

衰退:与此前普遍预期的美国或于2023年下半年迎来温和衰退不同,考虑到美国经济韧性超出预期,部分买方机构开始预期衰退可能推迟到2024年。

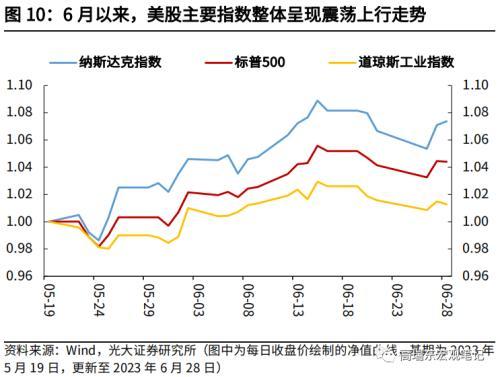

六、美股:买方机构的表态较此前更显乐观

6月以来,美国主要股指呈震荡上行走势,关于美股未来走势,买方机构观点存在一定分歧,部分买方机构在半年度展望中的表态较此前更为乐观,在美国经济韧性超出预期、投资者风险偏好强劲、美国企业资产负债表较为健康的背景下,表示“增持”或者“结束低配”美股;部分买方机构仍然认为,衰退风险难言消退,投资者情绪存在泡沫化风险,预计美联储将高水平利率维持更长时间,美股波动加剧以及股价走弱的可能性仍在。

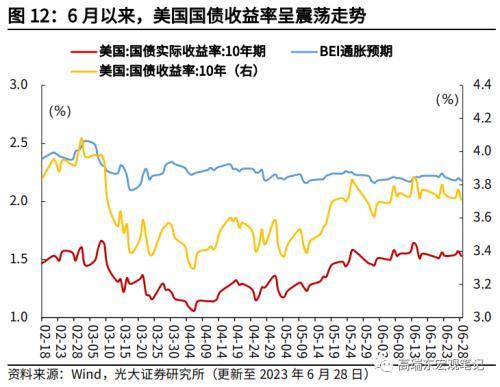

七、美债:总体看法偏乐观,部分机构调高长端利率预期

6月以来,美债利率区间震荡,多数买方机构对美债利率未来走势偏乐观积极,但美联储加息路径仍存在不确定性,未来再次加息预期升温,短期关于美债利率的博弈可能持续,中长期看,美债长端利率的走势或取决于美国经济衰退是否发生以及衰退幅度,部分机构认为,美联储货币政策收紧幅度越深,长端利率下行可能性越大,对美国经济增长更为乐观的机构则相应调高了10年期美债利率未来12个月的目标区间(如,6月2日渣打银行预期10年期美债利率将在12个月内跌破3%,6月26日修正为3%-3.25%)。

八、风险提示

美国通胀下行速度慢于预期,国内经济恢复程度不及预期,疫情反复情况超预期。

本文源自券商研报精选