今年7月1日,印度最大私营银行HDFC银行并购自己的母公司、印度最大按揭贷款公司——住房发展金融公司的交易正式落地。

根据报道,这笔价值达640亿美元的全换股交易,也是印度有史以来金额最高的并购案。每25股住房发展金融公司的股票,能够换成42股HDFC银行的股票,住房发展金融公司将在7月13日正式从印度证券交易所摘牌。

根据7月3日的收盘价格,这两家上市公司加起来的市值接近1800亿美元。在全球范围内,这个体量大致相当于第五大银行股,只低于摩根大通(4250亿美元)、中国工商银行(以A股股价计算,总市值折合2390亿美元)、美国银行(2326亿美元)和中国建设银行(以A股计算折合2178亿美元),与农业银行(折合1731亿美元)大致处于同一个位置。

18家券商共享100万美元佣金

当然,这篇文章并不是讨论这笔并购如何重要,而是在这笔交易背后,投资银行家在印度展业的真实状况。

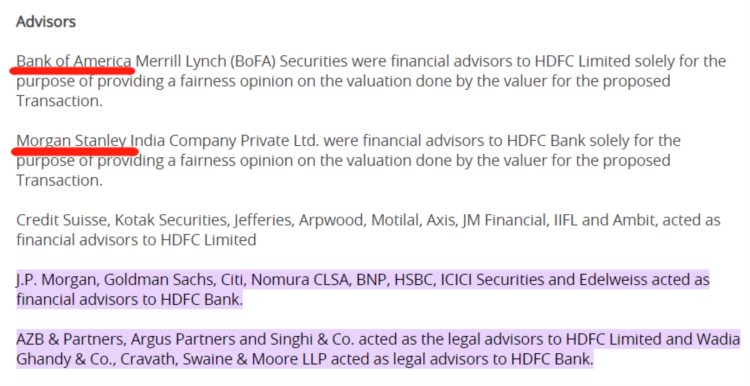

据媒体周二援引知情人士报道,在这笔载入印度金融史的交易中,两边将近18家提供咨询服务的投行加起来一共获得“略超100万美元的佣金”,其中摩根士丹利和美国银行将拿走佣金池中的绝对大头,剩下的机构只能象征性地拿一点。

(合并公告中的位置也展现出投行们在这笔交易中的位置,来源:HDFC)

这份公告也显示,包括摩根大通、花旗、高盛、杰富瑞,以及印度本土的头部投行Kotak Mahindra、Axis Capital都在咨询顾问的名单中。

知情人士表示,这次交易的佣金池“不成比例得小”,主要原因是由HDFC董事长迪帕克·帕勒克领衔的管理团队,推动了整个合并的进程,这些投行顾问起到的作用非常有限。摩根士丹利和美银拿大头的原因,是因为他们在交易过程中提供了估值方面的意见。其他许多投行根本就没有起到什么作用,有些甚至是交易官宣前一天,才刚刚知道有这么一回事。

对于这件事情,交易数据平台Prime Database Group的董事总经理Pranav Haldea解读称,从费率的角度来看,印度是非常困难的市场。投行要么可以提供具有附加值的服务,或者有能力构建复杂的交易,才能拿到较高佣金。印度是一个对价格极其敏感的市场,人们总是需要控制成本。

当然,在印度发生的事情,某种意义上也是全球金融圈的缩影。根据统计,今年上半年全球并购和IPO的交易量仅为1.3万亿美元,较去年同期下降了42%。扣除2020年上半年因疫情因素的扰动外,今年的交易额已经是近十年来的最低值,也要低于过去20年的平均水平(1.5万亿美元)。缺乏便宜的资金,以及价格谈不拢是交易额骤降的主要原因。

受此影响,包括摩根大通、高盛、花旗、摩根士丹利都在今年裁减了投资银行部门的部分岗位。不过这些投资银行在南亚的咨询部门基本没有受到影响,不过主要原因是这些地区的团队规模已经非常小,成本也非常有限。

本文源自财联社