(报告出品方/作者:国海证券,许可、胡国鹏)

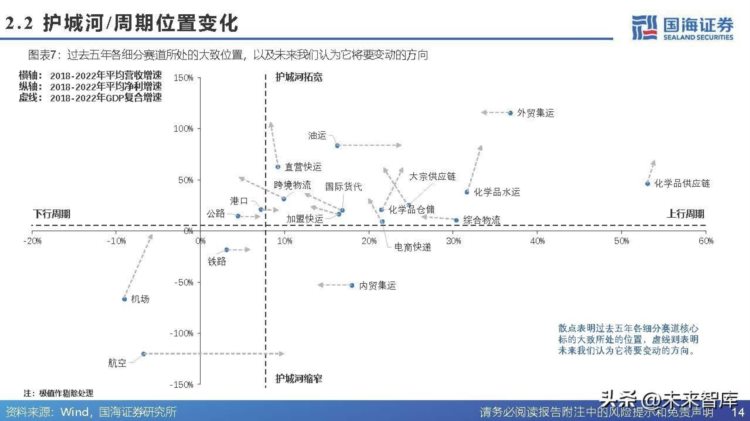

一、交运行业在时空中所处位置

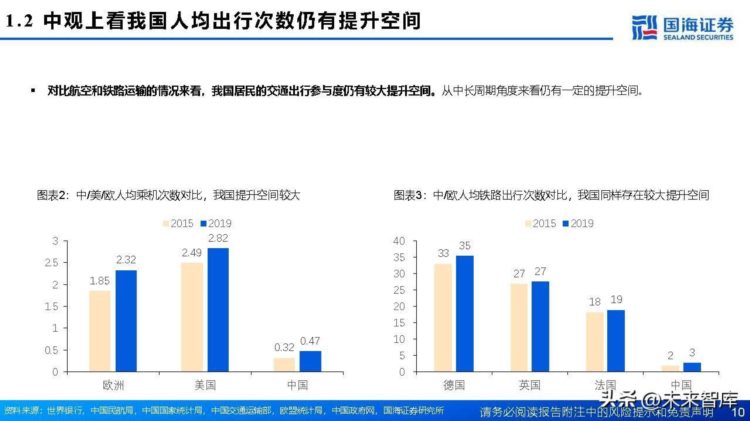

中观上看我国人均出行次数仍有提升空间

对比航空和铁路运输的情况来看,我国居民的交通出行参与度仍有较大提升空间。从中长周期角度来看仍有一定的提升空间。

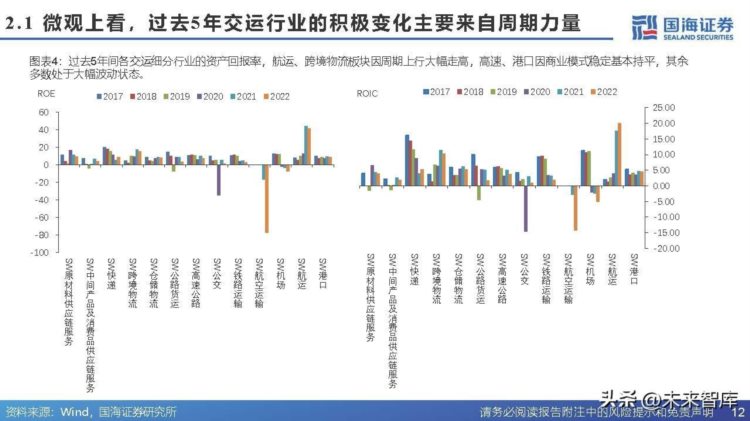

二、过去复盘:

快递:行业虽降速,集中度加速提升

疫情扰动,行业降速:回顾过去5年,2018-2021年行业增速维持30%左右,2022年疫情封控等外部因素的影响下,行业业务量增速 降至个位数。但随着疫情放开,供需两侧回暖,行业增速也有望回暖。需求增速放缓的背景下,行业加速分化:2022年,快递行业业务量CR3达到53.79%,同比提升0.94pcts,业务量CR5达到75.51%, 同比提升2.71pcts。虽然行业整体降速,但集中度却加速提升,头部企业或仍将保持高速增长。

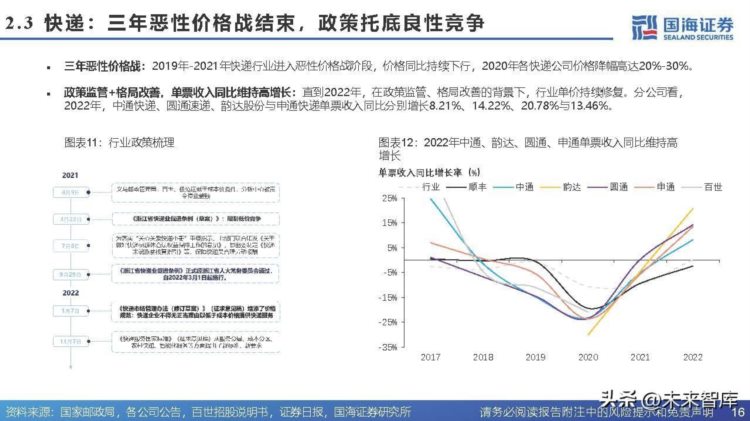

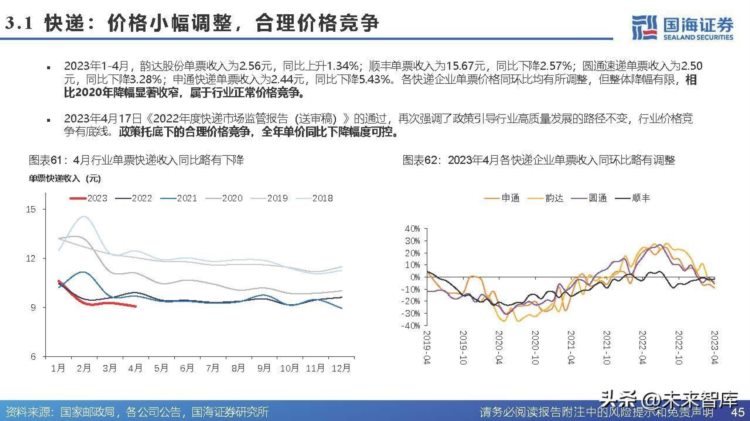

三年恶性价格战:2019年-2021年快递行业进入恶性价格战阶段,价格同比持续下行,2020年各快递公司价格降幅高达20%-30%。政策监管+格局改善,单票收入同比维持高增长:直到2022年,在政策监管、格局改善的背景下,行业单价持续修复。分公司看, 2022年,中通快递、圆通速递、韵达股份与申通快递单票收入同比分别增长8.21%、14.22%、20.78%与13.46%。

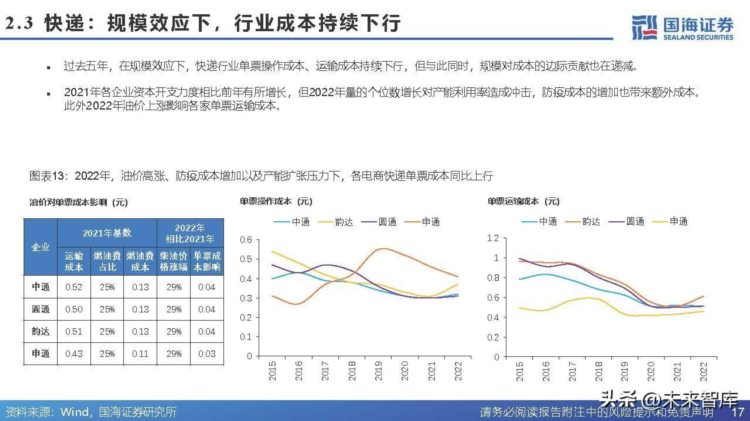

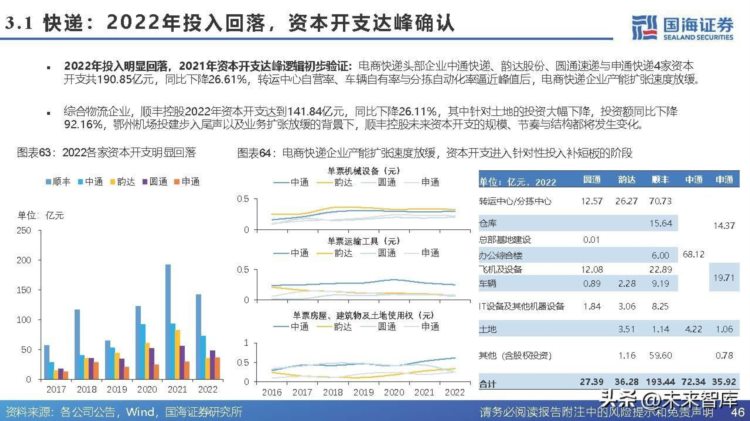

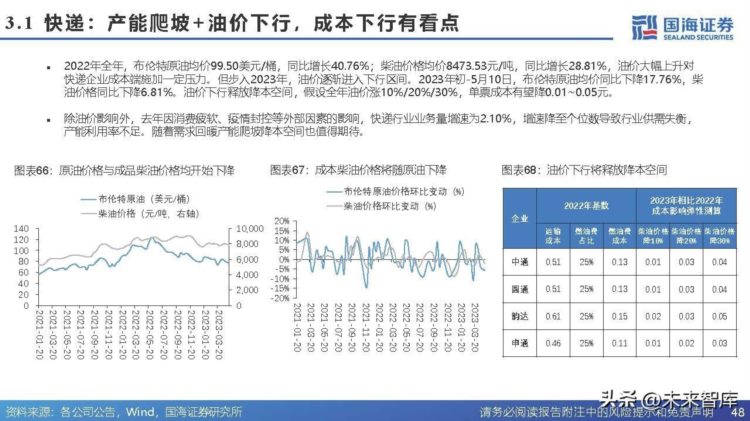

过去五年,在规模效应下,快递行业单票操作成本、运输成本持续下行,但与此同时,规模对成本的边际贡献也在递减。2021年各企业资本开支力度相比前年有所增长,但2022年量的个位数增长对产能利用率造成冲击,防疫成本的增加也带来额外成本。 此外2022年油价上涨影响各家单票运输成本。

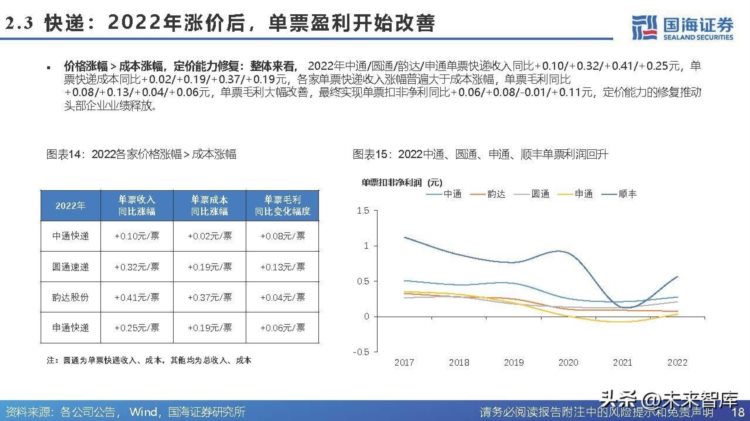

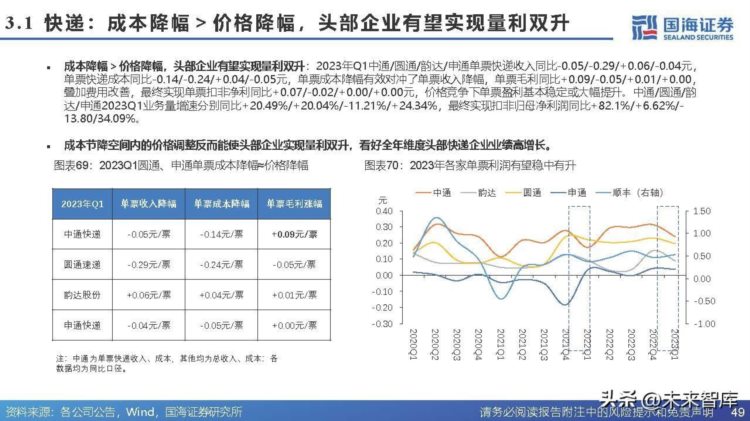

价格涨幅>成本涨幅,定价能力修复:整体来看, 2022年中通/圆通/韵达/申通单票快递收入同比+0.10/+0.32/+0.41/+0.25元,单 票快递成本同比+0.02/+0.19/+0.37/+0.19元,各家单票快递收入涨幅普遍大于成本涨幅,单票毛利同比 +0.08/+0.13/+0.04/+0.06元,单票毛利大幅改善,最终实现单票扣非净利同比+0.06/+0.08/-0.01/+0.11元,定价能力的修复推动 头部企业业绩释放。

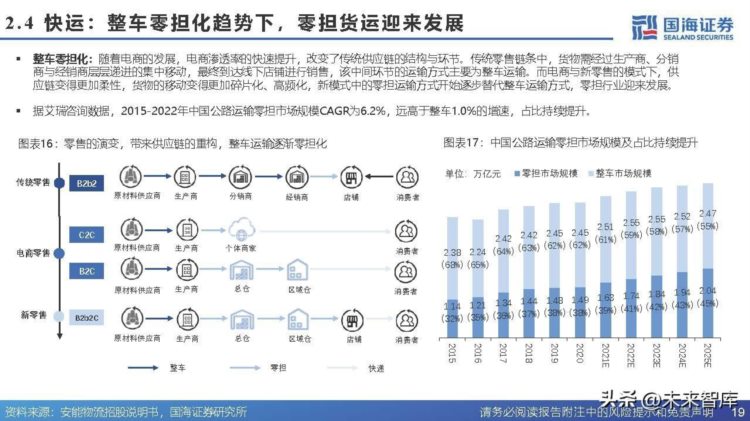

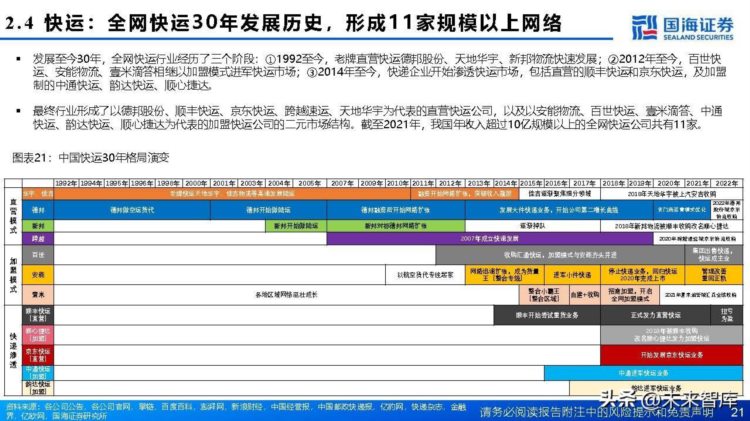

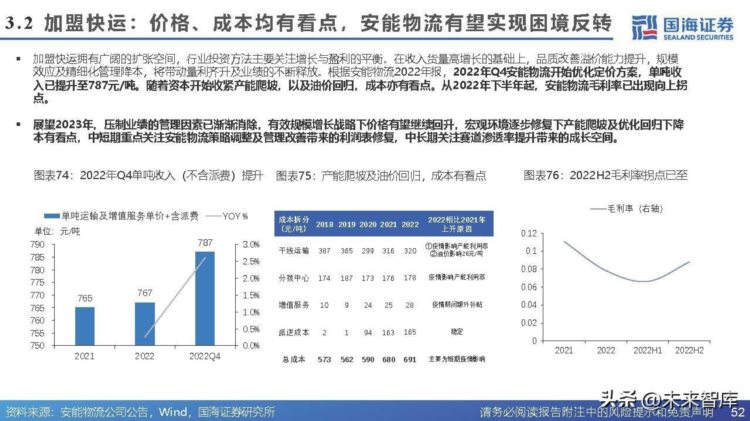

快运:整车零担化趋势下,零担货运迎来发展

整车零担化:随着电商的发展,电商渗透率的快速提升,改变了传统供应链的结构与环节。传统零售链条中,货物需经过生产商、分销 商与经销商层层递进的集中移动,最终到达线下店铺进行销售,该中间环节的运输方式主要为整车运输。而电商与新零售的模式下,供 应链变得更加柔性,货物的移动变得更加碎片化、高频化,新模式中的零担运输方式开始逐步替代整车运输方式,零担行业迎来发展。 据艾瑞咨询数据,2015-2022年中国公路运输零担市场规模CAGR为6.2%,远高于整车1.0%的增速,占比持续提升。

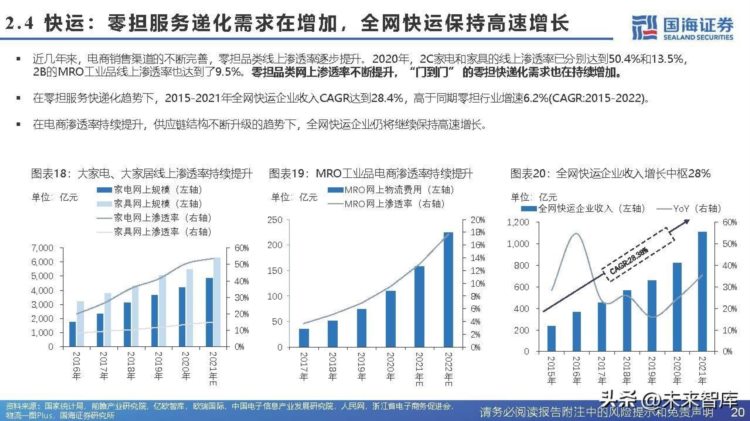

近几年来,电商销售渠道的不断完善,零担品类线上渗透率逐步提升。2020年,2C家电和家具的线上渗透率已分别达到50.4%和13.5%, 2B的MRO工业品线上渗透率也达到了9.5%。零担品类网上渗透率不断提升,“门到门” 的零担快递化需求也在持续增加。 在零担服务快递化趋势下,2015-2021年全网快运企业收入CAGR达到28.4%,高于同期零担行业增速6.2%(CAGR:2015-2022)。 在电商渗透率持续提升,供应链结构不断升级的趋势下,全网快运企业仍将继续保持高速增长。

2021年,根据运联智库及公司披露数据显示,货量方面,TOP2的顺丰快运与安能物流,货量是排名5-10名的1.5-10倍,是10名外的10-20 倍;收入方面,TOP2的德邦股份和顺丰快运是5-10名的4-7倍,是10名外的10-30倍。排名前列的快运企业与其他企业已出现明显分化,并 相继完成上市或关键融资。

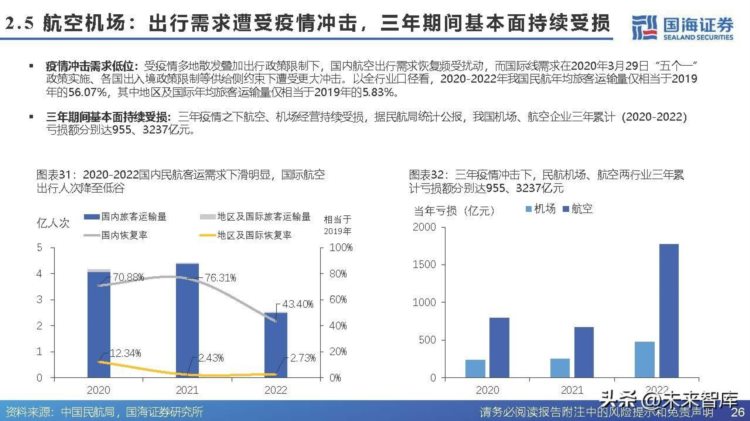

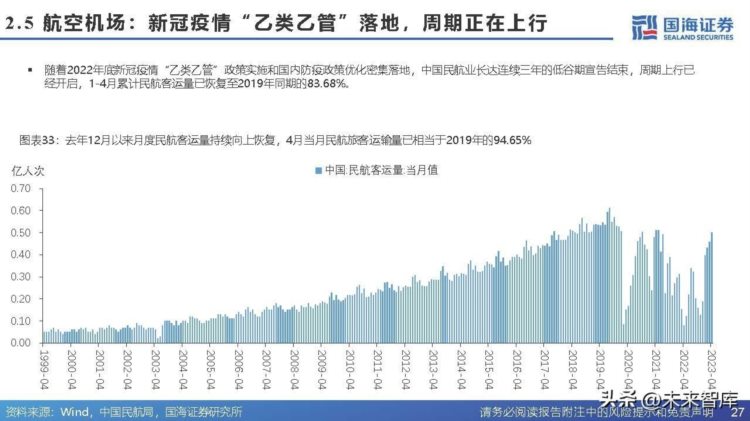

航空机场:出行需求遭受疫情冲击,三年期间基本面持续受损

疫情冲击需求低位:受疫情多地散发叠加出行政策限制下,国内航空出行需求恢复频受扰动,而国际线需求在2020年3月29日“五个一” 政策实施、各国出入境政策限制等供给侧约束下遭受更大冲击。以全行业口径看,2020-2022年我国民航年均旅客运输量仅相当于2019 年的56.07%,其中地区及国际年均旅客运输量仅相当于2019年的5.83%。 三年期间基本面持续受损:三年疫情之下航空、机场经营持续受损,据民航局统计公报,我国机场、航空企业三年累计(2020-2022) 亏损额分别达955、3237亿元。

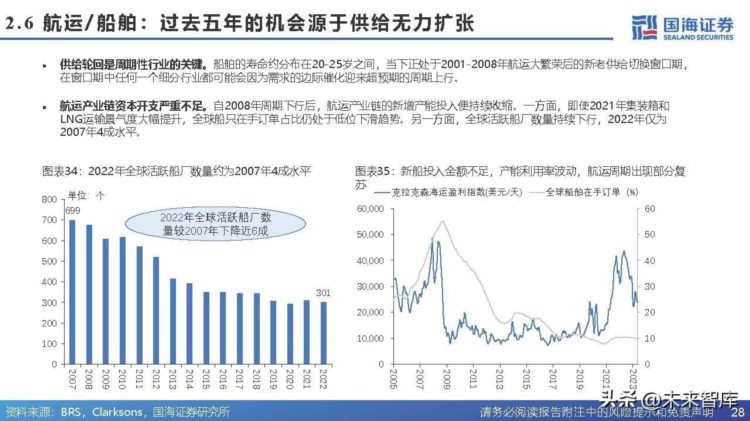

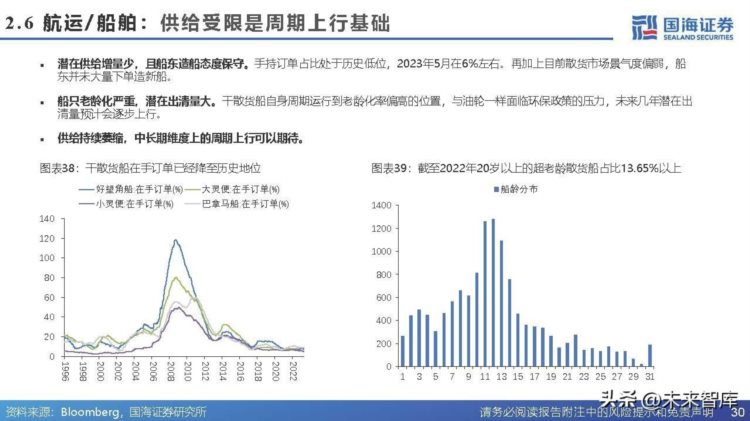

航运/船舶:过去五年的机会源于供给无力扩张

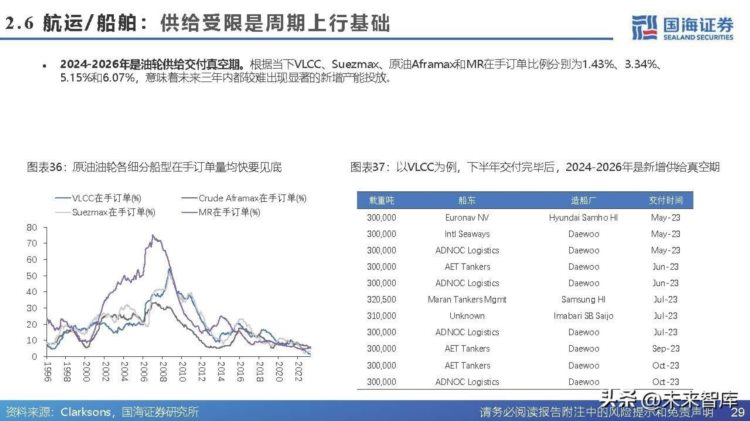

供给轮回是周期性行业的关键。船舶的寿命约分布在20-25岁之间,当下正处于2001-2008年航运大繁荣后的新老供给切换窗口期, 在窗口期中任何一个细分行业都可能会因为需求的边际催化迎来超预期的周期上行。 航运产业链资本开支严重不足。自2008年周期下行后,航运产业链的新增产能投入便持续收缩。一方面,即使2021年集装箱和 LNG运输景气度大幅提升,全球船只在手订单占比仍处于低位下滑趋势。另一方面,全球活跃船厂数量持续下行,2022年仅为 2007年4成水平。

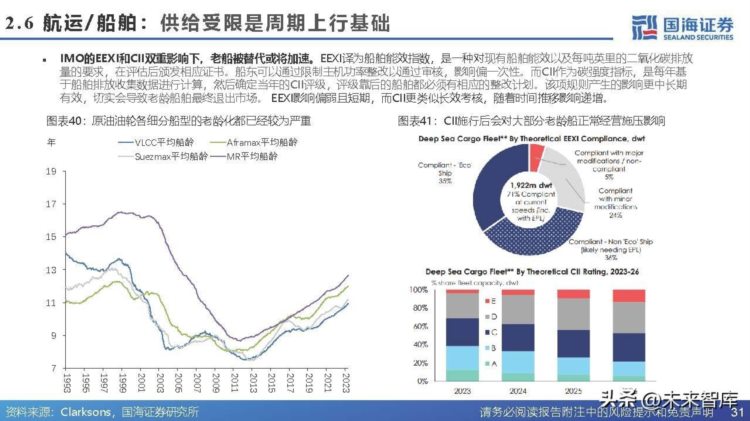

2024-2026年是油轮供给交付真空期。根据当下VLCC、Suezmax、原油Aframax和MR在手订单比例分别为1.43%、3.34%、 5.15%和6.07%,意味着未来三年内都较难出现显著的新增产能投放。

IMO的EEXI和CII双重影响下,老船被替代或将加速。EEXI译为船舶能效指数,是一种对现有船舶能效以及每吨英里的二氧化碳排放 量的要求,在评估后颁发相应证书。船东可以通过限制主机功率整改以通过审核,影响偏一次性。而CII作为碳强度指标,是每年基 于船舶排放收集数据进行计算,然后确定当年的CII评级,评级靠后的船舶都必须有相应的整改计划。该项规则产生的影响更中长期 有效,切实会导致老龄船舶最终退出市场。 EEXI影响偏弱且短期,而CII更类似长效考核,随着时间推移影响递增。

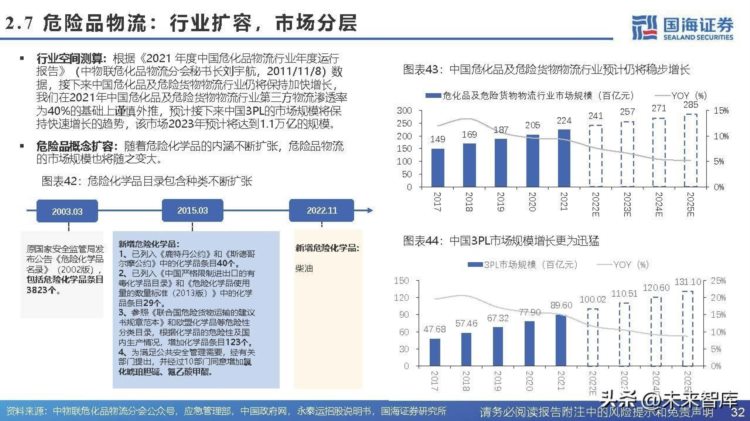

危险品物流:行业扩容,市场分层

行业空间测算:根据《2021 年度中国危化品物流行业年度运行 报告》(中物联危化品物流分会秘书长刘宇航,2011/11/8)数 据,接下来中国危化品及危险货物物流行业仍将保持加快增长, 我们在2021年中国危化品及危险货物物流行业第三方物流渗透率 为40%的基础上谨慎外推,预计接下来中国3PL的市场规模将保 持快速增长的趋势,该市场2023年预计将达到1.1万亿的规模。 危险品概念扩容:随着危险化学品的内涵不断扩张,危险品物流 的市场规模也将随之变大。

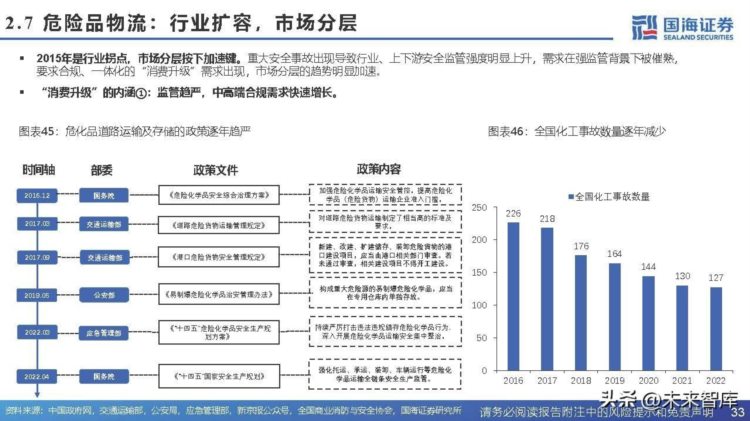

“消费升级”的内涵②:品类扩张,中高端一体化需求快速增长。随着大石油公司业务链条拉长至精细化工和新材料领域, 其产品矩阵逐渐丰 富。但品类的快速扩张会导致供应链管理难度呈指数型增长,供应链外包的诉求出现,中高端一体化需求快速增长。

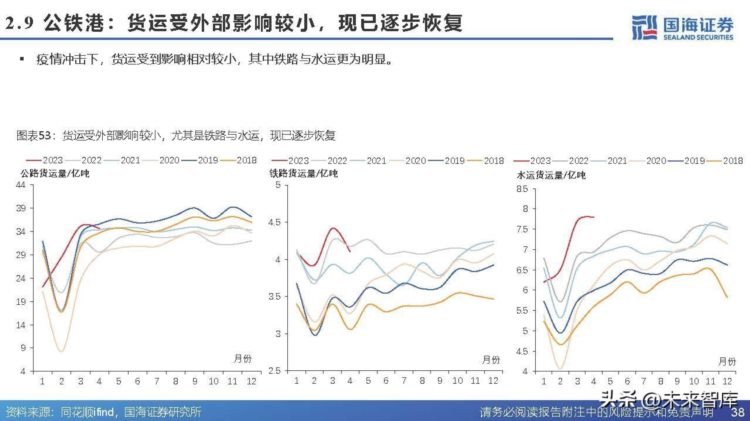

公铁港:疫情中铁路客运更具韧性

客运受疫情冲击严重:铁路与航空共同构成远途出行的两大主要交通工具,且铁路区别于航空的特点在于其主要服务国内运输 大市场,在疫情冲击之下,铁路客运的业务量及恢复表现更有韧性,2020-2022年铁路客运量分别达到2019年的60.2%、 71.36%、45.71%。

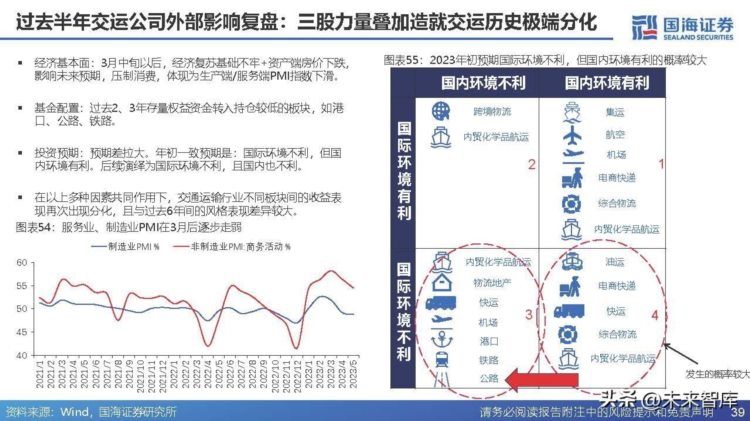

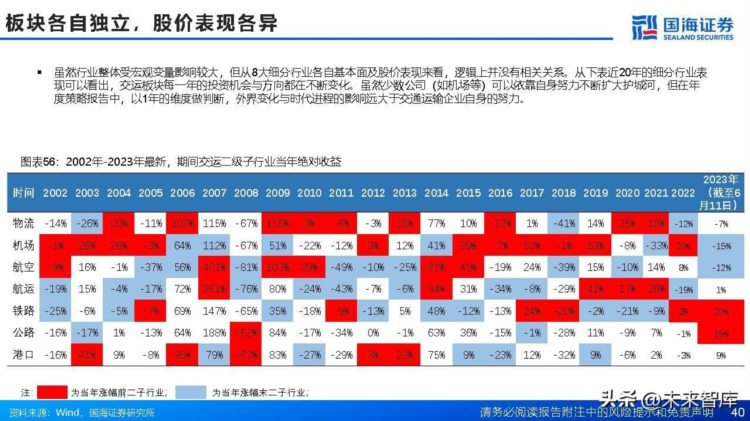

板块各自独立,股价表现各异

虽然行业整体受宏观变量影响较大,但从8大细分行业各自基本面及股价表现来看,逻辑上并没有相关关系。从下表近20年的细分行业表 现可以看出,交运板块每一年的投资机会与方向都在不断变化。虽然少数公司(如机场等)可以依靠自身努力不断扩大护城河,但在年 度策略报告中,以1年的维度做判断,外界变化与时代进程的影响远大于交通运输企业自身的努力。

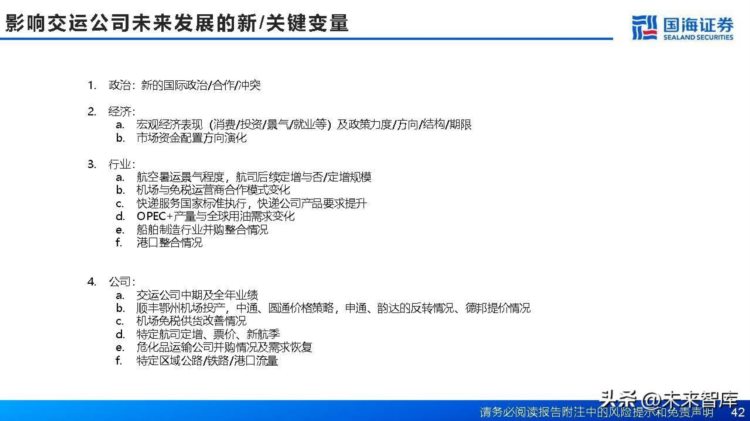

三、未来展望

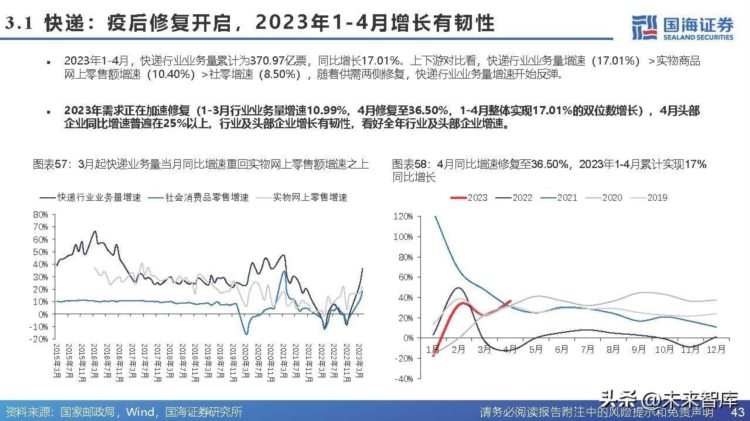

快递:疫后修复开启,2023年1-4月增长有韧性

2023年1-4月,快递行业业务量累计为370.97亿票,同比增长17.01%。上下游对比看,快递行业业务量增速(17.01%) >实物商品 网上零售额增速(10.40%)>社零增速(8.50%),随着供需两侧修复,快递行业业务量增速开始反弹。2023年需求正在加速修复(1-3月行业业务量增速10.99%,4月修复至36.50%,1-4月整体实现17.01%的双位数增长),4月头部 企业同比增速普遍在25%以上,行业及头部企业增长有韧性,看好全年行业及头部企业增速。

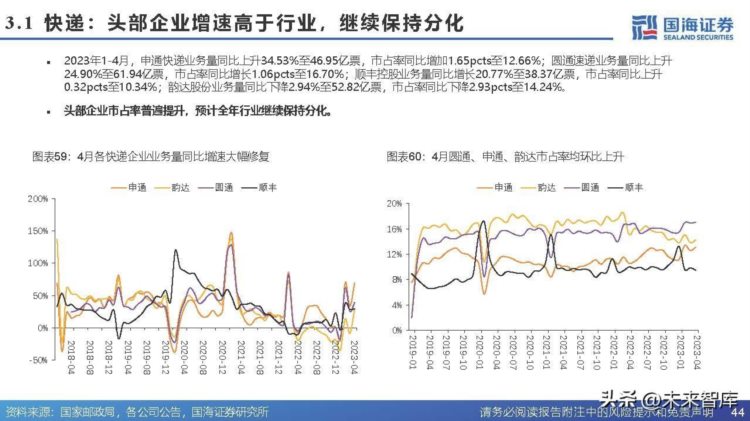

2023年1-4月,申通快递业务量同比上升34.53%至46.95亿票,市占率同比增加1.65pcts至12.66%;圆通速递业务量同比上升 24.90%至61.94亿票,市占率同比增长1.06pcts至16.70%;顺丰控股业务量同比增长20.77%至38.37亿票,市占率同比上升 0.32pcts至10.34%;韵达股份业务量同比下降2.94%至52.82亿票,市占率同比下降2.93pcts至14.24%。

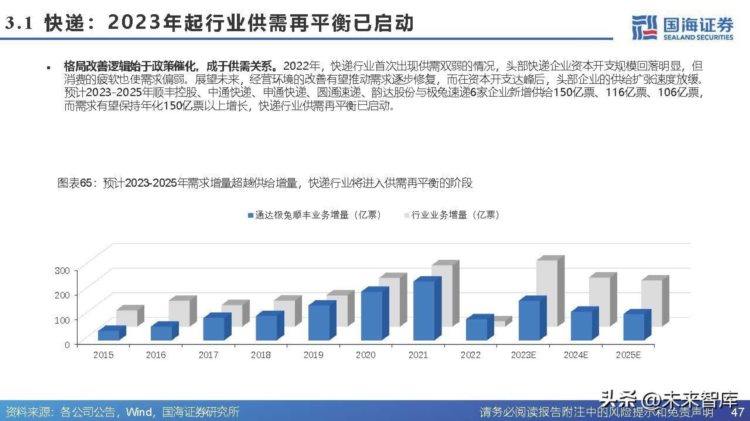

格局改善逻辑始于政策催化,成于供需关系。2022年,快递行业首次出现供需双弱的情况,头部快递企业资本开支规模回落明显,但 消费的疲软也使需求偏弱。展望未来,经营环境的改善有望推动需求逐步修复,而在资本开支达峰后,头部企业的供给扩张速度放缓。 预计2023-2025年顺丰控股、中通快递、申通快递、圆通速递、韵达股份与极兔速递6家企业新增供给150亿票、116亿票、106亿票, 而需求有望保持年化150亿票以上增长,快递行业供需再平衡已启动。

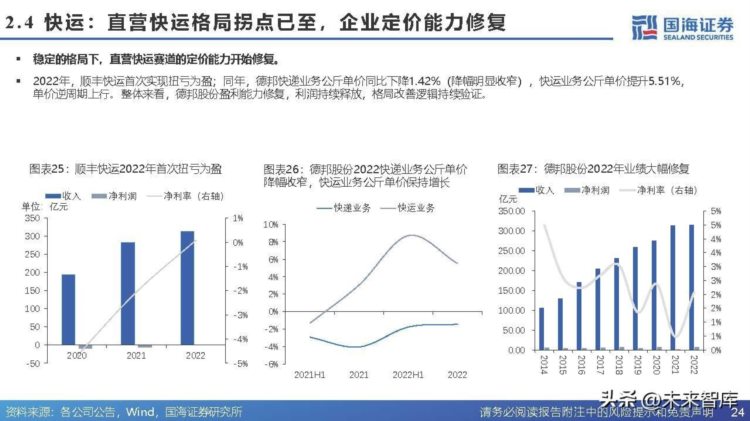

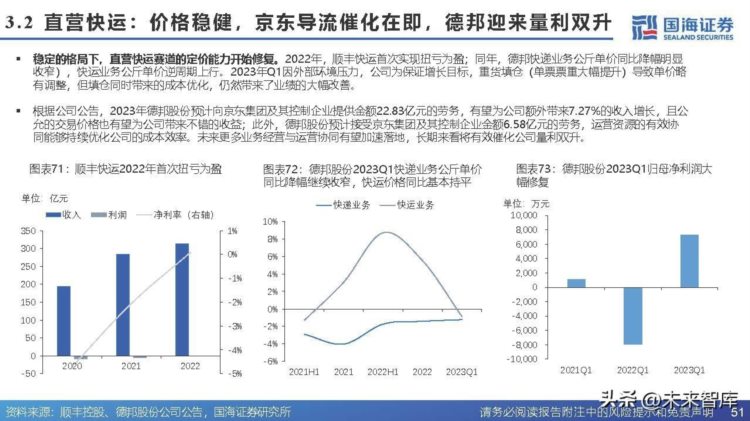

直营快运:价格稳健,京东导流催化在即,德邦迎来量利双升

稳定的格局下,直营快运赛道的定价能力开始修复。2022年,顺丰快运首次实现扭亏为盈;同年,德邦快递业务公斤单价同比降幅明显 收窄),快运业务公斤单价逆周期上行。2023年Q1因外部环境压力,公司为保证增长目标,重货填仓(单票票重大幅提升)导致单价略 有调整,但填仓同时带来的成本优化,仍然带来了业绩的大幅改善。

根据公司公告,2023年德邦股份预计向京东集团及其控制企业提供金额22.83亿元的劳务,有望为公司额外带来7.27%的收入增长,且公 允的交易价格也有望为公司带来不错的收益;此外,德邦股份预计接受京东集团及其控制企业金额6.58亿元的劳务,运营资源的有效协 同能够持续优化公司的成本效率。未来更多业务经营与运营协同有望加速落地,长期来看将有效催化公司量利双升。

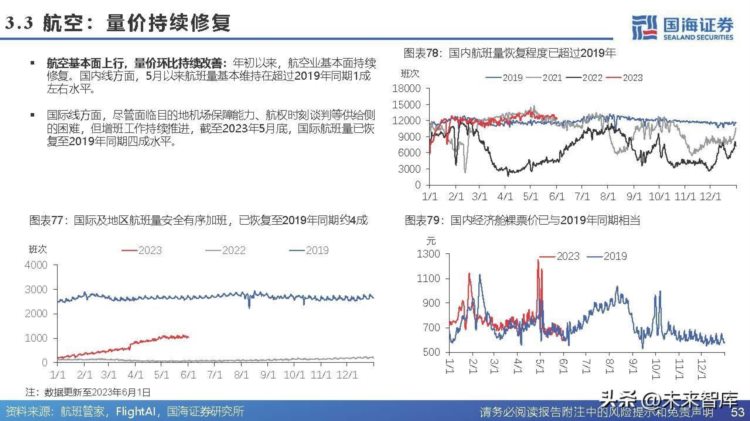

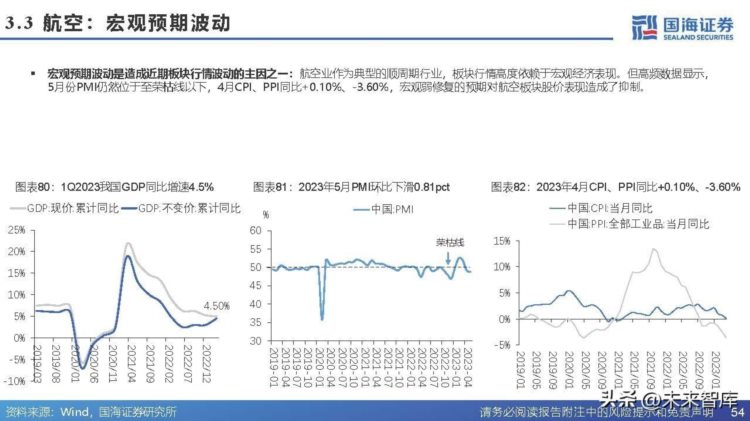

航空:宏观预期波动

宏观预期波动是造成近期板块行情波动的主因之一:航空业作为典型的顺周期行业,板块行情高度依赖于宏观经济表现。但高频数据显示, 5月份PMI仍然位于至荣枯线以下,4月CPI、PPI同比+0.10%、-3.60%,宏观弱修复的预期对航空板块股价表现造成了抑制。

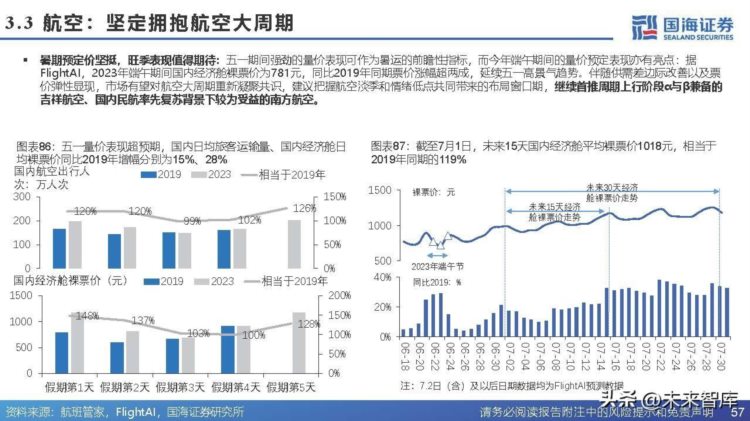

但本轮大周期逻辑基础依旧坚实,首次出现供需双兑现:①受“伤疤效应”影响,潜在需求并未得到完全显现,但五一航空量价强势的表 现已给予初步验证;②供给端新增运力引进仍保持历史低位水平,2022年我国净增客机86架,2020-2022全行业客运飞机年均增速下滑 至2.65%。

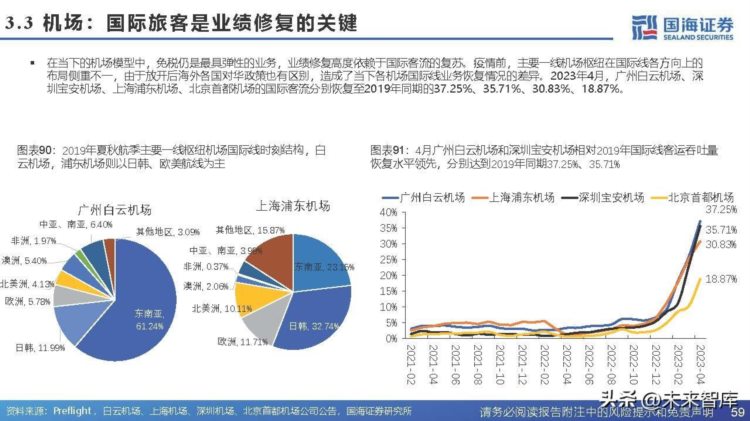

机场:流量平台本质依旧

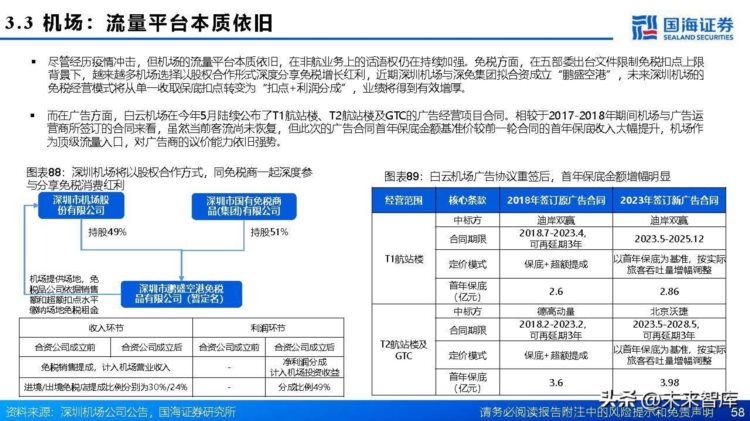

尽管经历疫情冲击,但机场的流量平台本质依旧,在非航业务上的话语权仍在持续加强。免税方面,在五部委出台文件限制免税扣点上限 背景下,越来越多机场选择以股权合作形式深度分享免税增长红利,近期深圳机场与深免集团拟合资成立“鹏盛空港”,未来深圳机场的 免税经营模式将从单一收取保底扣点转变为“扣点+利润分成”,业绩将得到有效增厚。

而在广告方面,白云机场在今年5月陆续公布了T1航站楼、T2航站楼及GTC的广告经营项目合同。相较于2017-2018年期间机场与广告运 营商所签订的合同来看,虽然当前客流尚未恢复,但此次的广告合同首年保底金额基准价较前一轮合同的首年保底收入大幅提升,机场作 为顶级流量入口,对广告商的议价能力依旧强势。

航运船舶:中短期看好油运,中长期看好船舶,干散货运

在下半年,我们将重点关注油运和造船板块的景气上行机会。中短期内,我们更加关注景气中枢不断抬升且相对低估的油运龙头, 具体标的有中远海能、招商轮船和招商南油。而在中长期内,我们则更加关注景气爬坡更久也更稳的造船行业,关注中国造船业的 佼佼者,包括中国船舶、中船防务、中国重工和扬子江。

我们预计2023年中国复苏有望成为VLCC需求端主要拉动力。(1)中国需求向来是VLCC市场的重要组成部分,中国的VLCC进口量 跟全球原油运输量相关性非常高;(2)2023年中国经济正常复苏,尤其是交通运输需求的同比增长,是相对大概率的事件。这种情 况下,全球用油需求有望在中国的拉动下,继续同比增长,且下半年的需求量将显著高于上半年。

华贸物流&嘉友国际:商业模式升级与复制,等待逻辑持续兑现

当前华贸物流与嘉友国际均进入逻辑逐步验证的阶段:华贸物流直客战略不断推进;嘉友国际成熟模式快速复制,并已有项目开始 落地。往后关注跨境物流企业逻辑演进斜率的超预期变化,底部布局成长机会。

公铁港:疫后客运需求快速修复

疫情防控措施全面放开后,铁路客运量快速修复。2023年4月,铁路客运量达3.29亿人次,相当于2019年同期的107.74%;1-4月累计 客运量达11.18亿人次,相当于2019年同期的96.54%。

物流地产:高股息+低估值,价值防御属性标的配置性价比凸显

基本面确定性修复:深圳航空进入负债经营后,已不会对深圳国际利润表产生影响;2023Q1,深高速主要线路车流量基本实现两 位数正增长,高速板块业绩修复开启,叠加物流园与地产项目利润的正常进表,深圳国际基本面进入基本面确定性修复阶段。

高股息+低估值,价值防御配置性价比佳:2020-2022年,深圳国际平均股息率可达到10.89%。深圳国际2023年6月30日市值对 应PB仅为0.53倍。向后展望,压制业绩与估值的因素逐渐减弱,2018-2022年深国际平均分红率达到51.63%,公司股东回报可观 且估值弹性可期。

报告节选: