天禄科技去年净利降7成 拟向实控人定增2021上市募4亿

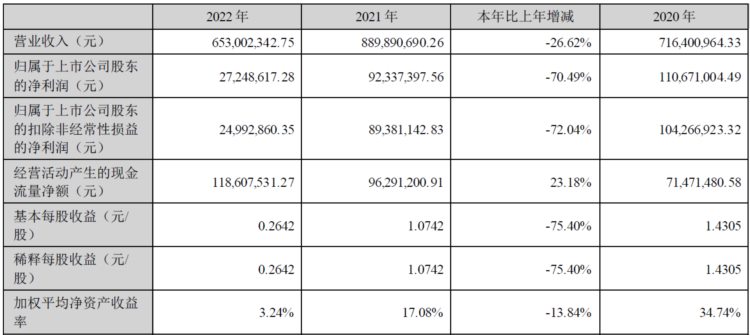

中国经济网北京4月24日讯 天禄科技(301045.SZ)近日披露2022年年度报告,去年公司实现营业收入6.53亿元,同比下降26.62%;归属于上市公司股东的净利润为2724.86万元,同比下降70.49%;归属于上市公司股东的扣非净利润2499.29万元,同比下降72.04%;经营活动产生的现金流量净额为1.19亿元,同比增长23.18%。

2022年天禄科技的基本每股收益为0.2642元,同比下降75.40%;加权平均净资产收益率3.24%,比上年同期下降13.84个百分点。

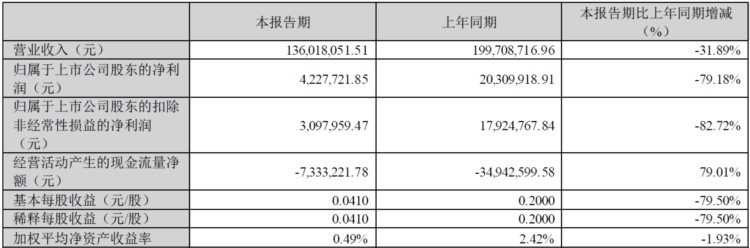

同时,天禄科技公布2023年一季度报告,今年一季度公司营业收入1.36亿元,同比下降31.89%;归属于上市公司股东的净利润422.77万元,同比下降79.18%;归属于上市公司股东的扣非净利润309.80万元,同比下降82.72%;基本每股收益0.0410元,同比下降79.50%;加权平均净资产收益率0.49%,同比下降1.93个百分点。

天禄科技2021年8月13日在深交所创业板上市,公开发行股票数量为2579.00万股,占发行后总股本的比例为25.00%,发行价格为15.81元/股,保荐机构为中泰证券股份有限公司,保荐代表人为王飞、潘世海。

该股上市首日报收39.42元,涨幅149.34%,盘中创下上市最高价48.95元,此后该股股价一路震荡下跌。

天禄科技首次公开发行募集资金总额为4.08亿元,扣除发行费用后,实际募集资金净额为3.62亿元。天禄科技最终募集资金净额比原计划少2.11亿元。天禄科技于2021年8月10日披露的招股说明书显示,公司拟募集资金5.73亿元,拟分别用于扩建中大尺寸导光板项目、新建光学板材项目和补充流动资金项目。

天禄科技上市发行费用为4573.69万元,其中保荐机构中泰证券股份有限公司获得保荐费用、承销费用累计2744.65万元,大华会计师事务所(特殊普通合伙)获得审计及验资费用896.23万元,江苏世纪同仁律师事务所获得律师费450.52万元。

2023年3月16日,禄科技发布2023年度向特定对象发行股票预案。本次向特定对象发行股票预计募集资金不超过人民币1.47亿元,扣除发行费用后的募集资金全部用于补充流动资金。

本次发行股票的发行对象为梅坦,其以现金认购本次发行的股票。梅坦系公司的控股股东、实际控制人之一。梅坦认购本次向特定对象发行的股份构成关联交易。

本次向特定对象发行股票的定价基准日为第三届董事会第六次会议决议公告日。本次发行价格为定价基准日前20个交易日公司股票交易均价的80%,即16.34元/股。本次向特定对象发行不超过900万股(含本数),不超过发行前公司总股本的30%,最终发行数量以中国证监会同意注册发行的股票数量为准。