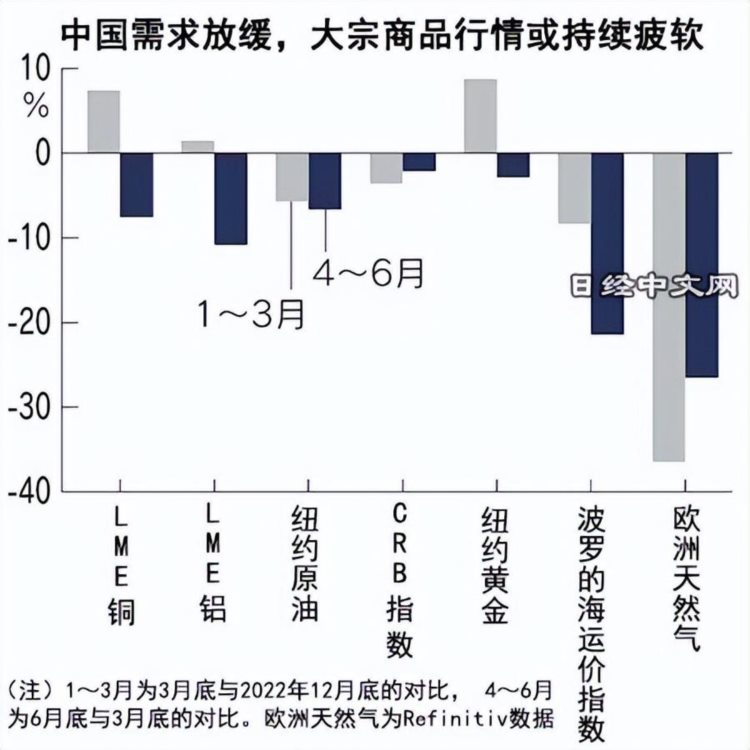

4~6月的大宗商品行情显示,从铜、铝等有色金属到资源,价格均出现下跌。很大一部分原因在于主要需求方中国的经济复苏缓慢,投机资金也开始流出。世界经济的脚步也十分沉重,一段时间内行情疲软的局面或将持续。

从广泛用于很多行业的铜来看,伦敦金属交易所(LME)3个月期货的6月底收盘价为8315.5美元/吨,比3月底下跌8%。5月下旬曾一度跌至7867美元/吨,创下约半年来的最低价。

用于汽车和建筑材料的铝相较于3月底下跌11%,徘徊在9个月以来的低位。锌价在5月下旬一度创下两年零10个月以来的低点,截至6月底的价格也比3月底下跌18%。遭到抛售的主要原因是中国需求减退。

中国占有色金属全球消费量的比例很大,有色金属行情容易受到中国经济的影响。中国的铜和铝消费量占世界的一半以上,锌消费量也大约占到5成。

由于市场对转变防疫措施后中国经济复苏充满期待,有色金属行情在今年1月之前一直处于上涨趋势。但4月以后,低于市场期待的经济指标接连公布,对经济前景的担忧一下子高涨。中国没有出台大规模的经济政策,这也增加了不安程度。

日本石油天然气金属矿物资源机构(JOGMEC)首席经济学家野神隆之认为:“中国制造业的复苏不太理想,服务业的活跃局面也告一段落”。

供应体制的改善也导致价格下跌。铝和锌在冶炼时需要消耗大量电力。由于能源价格高涨局面暂停,之前因电费高企而被迫停产或减产的欧洲冶炼厂正在恢复生产。在需求疲软的情况下,供应却有望增加,这也是导致价格下跌的原因之一。

代表资源价格的原油行情也疲软。美国原油期货指标WTI(西德克萨斯轻质原油)6月底为70.64美元/桶。比3月底下跌7%,5月一度跌至63美元/桶区间,创下自2021年12月大约1年5个月以来的新低。

由石油输出国组织(OPEC)和非加盟国俄罗斯等加入的“OPEC+”的8个国家从5月开始联合减产,减产量相当于世界需求的1%。沙特阿拉伯也开始自主的大幅减产,很多观点认为,相对于减产效果,更主要的是意识到中国需求的减少。

市场上纷纷出现了慎重的预测。美国高盛集团6月中旬将2023年底的北海布伦特价格预测由原来的95美元/桶下调至86美元/桶,WTI也由89美元/桶下调至81美元/桶。

投机商也趋于减少。美国商品期货交易委员会(CFTC)的周报数据显示,最近6月27日投机商的WTI期货买超额约为13万8000枚(1枚=1000桶)。创下自2012年7月大约11年以来的低点。

很多声音认为,7月以后商品行情也会继续疲软。主要原因是中国需求仍然不旺盛。丸红经济研究所首席分析师李雪连分析称,住宅市场的低迷拖累了家电及汽车等耐用品的销售,如果整体经济不能良性循环,市场行情很难好转。

以欧美为首的发达国家需求低迷也将产生影响。随着各国为了控制通货膨胀而纷纷收紧货币政策,经济出现减速。据分析很难覆盖中国需求的下滑。

乐天证券经济研究所大宗商品分析师吉田哲表示:“中国的复苏难以预测,持续大幅加息的欧美也离经济恢复很遥远。由于需求衰退和美元升值,目前的商品行情容易面临下行压力”。

日本经济新闻(中文版:日经中文网)荒川信一、古贺雄大

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。日经中文网 https://cn.nikkei.com