从“两票制”到药品集中带量采购再到近期的医药反腐,本质在于挤掉药企的价格泡沫,消除利益回扣等腐败现象。医改的持续推进,一定程度上与医药行业高企的医药销售费用密切相关。

随着相关贪腐案件不断披露,反腐风暴已波及资本市场,医药板块股价出现波动,部分药企受该因素的影响股价出现持续下跌,而港股的和黄医药(00013)股价却迎来近30个交易日的新高。

那么在行业情绪承压的情况下,和黄医药又能走多远呢?

核心产品增速放缓,靠里程碑收入扭亏为盈

智通财经APP了解到,和黄医药成立于2000年,与港股生物医药板块众多未盈利公司不同,两票制之前,和黄医药收入主要来源于商业平台处方药业务,不过由于两票制等政策的影响,目前公司收入主要来源于创新药造血。

尽管和黄医药目前已有4款创新药进入商业化阶段,但是从其近期披露的上半年业绩来看,公司的核心产品爱优特(呋喹替尼)以及沃瑞沙(赛沃替尼)增长放缓。

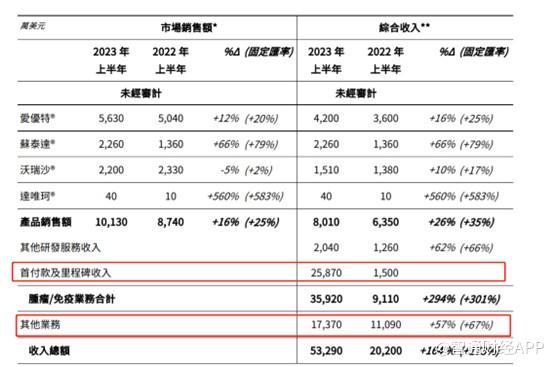

据智通财经APP了解,2023上半年和黄医药总营收达5.33亿美元,同比增长164%(按固定汇率计算为173%),肿瘤/免疫业务综合收入3.59亿美元,同比增长294%(按固定汇率计算为301%),公司应占净收益约1.69亿美元,去年同期净亏损约1.63亿美元。

分产品来看,呋喹替尼2023上半年销售收入5630万美元,同比增长 12%(按固定汇率计算为 20%);索凡替尼收入2260万美元,同比增长 66%(按固定汇率计算为79%);赛沃替尼收入2200万美元,同比减少5%(按固定汇率计算为增长2%),主要受国家医保药品目录较迟生效以及约38%的降价影响;被纳入医保后,赛沃替尼销量增加明显,2023年第二季度的销量较2022年第二季度增长84%。

值得一提的是,上半年和黄医药接近一半的收入来自于首付款及里程碑收入,这部分收入为2.59亿美金,其他业务收入达到1.74亿美金。上述两项业务收入占和黄医药上半年比重的81.24%。如此看来,和黄医药的创新药的商业化进展并不顺利。

虽然和黄医药的创新药商业化进展不顺,但近期被市场诟病的医药高销售费用在和黄医药上却体现的淋漓尽致。上半年和黄医药的销售、一般和行政开支为6830万美元,而其4款创新肿瘤产品收入也仅1.01亿美元,若销售费用的支出大部分投入在这四款产品的商业化上,和黄医药的销售费用率则高达67.42%。如此高的销售费用率,在高强度的医药反腐下,和黄医药亦难独善其身。

研发费用下滑,拳头产品后续竞争激烈

除了创新药肿瘤药物销售增长并不亮眼外,和黄医药的核心产品也经不起推敲。

据智通财经APP了解,和黄医药核心赛道为肿瘤和免疫治疗量大领域,目前公司已有3款产品被纳入国家医保药品目录,7种候选药物的超过15项注册研究正在推进中。

在肿瘤治疗领域,和黄医药选择了乳腺癌、胃癌、结直肠癌、胆管癌等实体瘤适应症;在靶点方面,和黄医药并没有选择十分火热的靶点,而是选择了MET、VEGFR1/2/3、PI3K等靶点。Syk抑制剂、PI3Kδ抑制剂、FGFR1/2/3抑制剂和IDH1/2双重抑制剂是和黄医药重点布局产品。

上半年和黄医药的研发支出为1.44亿美元,同比减少20%,主要由于公司对管线产品进行战略有限排序所致。在持续的研发投入下,和黄医药的核心产品实现多个重要里程碑事件。

先看公司的核心产品之一呋喹替尼。上半年公司与武田完成呋喹替尼的美国新药上市申请的滚动提交,PDUFA日期为2023年11月30日;呋喹替尼欧洲的上市许可申请于2023年6月获得确认,同时和黄与武田计划于2023年完成向日本PMDA提交呋喹替尼在日本的新药上市申请。呋喹替尼+化疗二线胃癌中国新适应症补充申请于2023年4月已获受理,产若品顺利获批则有望在大适应症患者人群中实现新增长。呋喹替尼+信迪利单抗(PD-1)二线子宫内膜癌适应症于2023年7月纳入中国突破性治疗品种。

目前呋喹替尼获批的适应症为三线以上结直肠癌。结直肠癌是全球第三大最常见的癌症死亡原因,Leah H. Biller 等人在美国医学会杂志发表的论 文称全球每年有 185 万人被诊断为结直肠癌,其中20%的患者被诊断为转移性结直肠癌患者。转移性结直肠癌患者通常根据 KRAS 突变状态采用不同的治疗方式。呋喹替尼的获批治疗适应症是转移性结直肠癌的三线或后线系统治疗,目前获得FDA批准用于不可切除转移性结直肠癌患者的三线(四线)疗法药物还有FDA于2012年批准的瑞戈非尼和2017年批准的TAS-102。

虽然结直肠癌是常见癌种,但是市场竞争也十分激烈,药智数据显示,针对结直肠癌这一适应症,中国临床试验有778条,可想而知其市场竞争程度。

不仅如此,和黄医药的呋喹替尼还是针对三线或后线系统治疗,大大压缩了市场空间。

除了结直肠癌以外,和黄医药的呋喹替尼还开展了乳癌、三阴性乳癌、实体瘤、胃癌、NSCLC等适应症,虽然适应症众多,但多为热门适应症,市场竞争均十分激烈。

再看赛沃替尼。赛沃替尼是一种强效、高选择性的口服MET酪氨酸激酶抑制剂。c-MET通路异常激活主要与肿瘤患者治疗过程中使用的治疗方法例如放疗、化疗以及EGFR抑制剂、VEGFR抑制剂等耐药性有关,主要包括MET外显子14跳跃突变、MET基因扩增和c-MET蛋白过表达3种类型。

MET靶点是一个泛靶点,大多数的肿瘤类型中都可能会出现MET基因突变,例如消化道癌、肺癌、肝癌、脑癌等。MET的异常活化虽然在单一瘤种中发生率较低,但由于其跨瘤种的特点,使得c-MET抑制剂赛沃替尼的目标患者人群进一步扩大。

2021年6月赛沃替尼被获批用于治疗MET外显子14跳变的非小细胞肺癌(NSCLC),成为在中国获批的首个选择性MET抑制剂,也是全球获批的第3款MET抑制剂。

目前赛沃替尼针对2,3 线MET阳性/泰瑞沙耐药性非小细胞肺癌患者的全球临床已于2022年9月完成首例患者入组,若试验顺利则药物有望于2024年向 FDA 提交 NDA;药物针对2线MET阳性胃癌和2线MET扩增/EGFR TKI 难治性非小细胞肺癌患者的2项临床试验均已完成首例患者入组,若进展顺利则有望于2024年向NMPA递交NDA。

在商业化方面,和黄医药选择与在肺癌领域有丰富的产品布局的阿斯利康合作,如奥西替尼、英飞凡等,因此其在肺癌产品的市场推广方面颇具经验,阿斯利康的肺癌商业化团队超过2000人。和黄医药负责赛沃替尼在中国的临床开发、上市许可、生产和供应,阿斯利康负责产品商业化。根据公司公告,阿斯利康根据赛沃替尼在中国的全部销售额向和黄医药支付30%的固定特许权使用费,在中国以外地区支付9%-18%的固定特许权使用费,若未来赛沃替尼PRCC适应症开发成功,阿斯利康支付给和黄医药中国以外地区的固定特许权使用费将提升至14%-18%。

阿斯利康的强销售团队,加上和黄医药的赛沃替尼为国内首家上市的产品,能较快开拓市场份额,但是后续的市场竞争亦不容乐观。据Insight数据库显示,FDA目前共批准两款针对METex14跳变的MET选择性小分子抑制剂,分别是诺华的卡马替尼 (Capmatinib)和默克的特泊替尼(Tepotinib),两者均作为优先推荐的一线治疗方案被纳入NCCN 指南。国内方面,赛沃替尼在2021年首次获批,海和药业的谷美替尼于2023年3月获得批准用于METex14跳变的NSCLC治疗;特泊替尼在国内的上市申请2022年3月获得CDE受理;浦润奥生物的伯瑞替尼的上市申请在2022 年被纳入优先审评程序;2023年2月卡马替尼的NDA申请获得CDE受理。

尽管和黄医药的赛沃替尼目前领先市场,但是后续国内已有多家产品跟上,难免又是一场价格战。

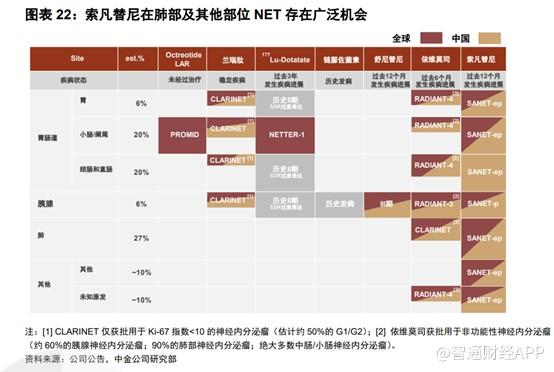

在和黄医药的三款核心产品中,索凡替尼是唯一维持高速增长的品种,2021年在中国上市,用于治疗晚期神经内分泌瘤患者。

神经内分泌肿瘤起源于遍布全身的弥漫性神经内分泌细胞,主要分布在胃肠道、胰腺中的胰岛和支气管肺系统。根据病灶来源将神经内分泌瘤分类,其中胰腺NET占比约6%,胃肠NET占比约47%,肺部NET占比约27%,其他部位占比约20%。生长抑素类似物常用作G1/2期患者的一线治疗药物,疾病进一步进展后的治疗选择包括以舒尼替尼和依维莫司为代表的抗血管生成的靶向药物和传统的化疗药物。依维莫司仅获批用于治疗G1/2晚期非功能性神经内分泌瘤,舒尼替尼仅获批用于治疗G1/2晚期胰腺神经内分泌肿瘤。索凡替尼可治疗不分病灶来源的所有G1/2级晚期神经内分瘤患者,是在肺部及其他部位也可使用的靶向药物。

在国内上市后,索凡替尼被纳入医保,尽管其价格也大幅下降,但依旧获得不错的增长。另外,由于索凡替尼可广泛应用于多个靶点,并且和黄医药拥有全球权益,若其后续开发取得不错的成绩,将有望给和黄医药带来不错的收益。

除了上述三大核心产品外,上半年和黄医药血液肿瘤管线亦有所进展。索乐匹尼布二线免疫性血小板减少症患者的3期临床试验已于2022年12月完成入组,若试验顺利则药物有望于2023年下半年向NMPA提交NDA。安迪利塞三线滤泡性淋巴瘤患者的注册临床已于 2023年2月完成入组,若进展顺利则药物有望于2023年下半年向NMPA提交NDA。

由于血液瘤进展相对缓慢,患者用药时间较长,加上全球每年新发血液瘤患者人数近128万,因此治疗药物市场空间广阔。

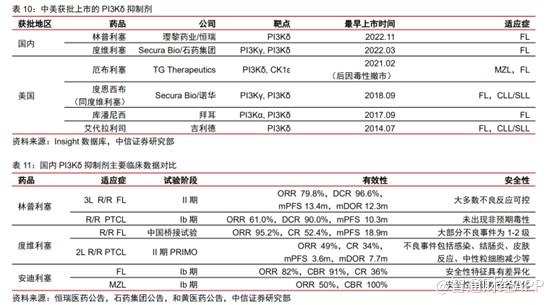

不过血液瘤治疗领域竞争也十分激烈。就PI3Kδ抑制剂而言,2022年在国内获批上市用于治疗滤泡性淋巴瘤,分别为恒瑞医药和石药集团的林普利塞及度维利塞;FDA共批准四款 PI3Kδ抑制剂,其中厄布利塞在2021年上市后因毒性问题撤市。

此外,Incyte 与信达生物合作的帕萨利司及拜耳的库潘尼西在国内的上市申请已经递 交,拟用于治疗骨髓纤维化和非霍奇金淋巴瘤(NHL)。正大天晴、圣和药业、百济神州、征祥医药及公司的安迪利塞均在推进II期临床。

和黄医药的安迪利塞即使研究进展顺利,竞争激烈的市场也不见得能分多少蛋糕。

综上来看,尽管上半年和黄医药的收入大增,但其核心抗肿瘤产品收入增长一般,大部分收入来自于授权费以及其他业务收入,而这些收入均属于一次性收入,后续能否持续高增仍看公司的核心产品。在和黄医药商业化的4款产品中,核心的仍旧是呋喹替尼、赛沃替尼以及索凡替尼,但这三款核心产品在适应症方面多有重叠,并且不少适应症市场竞争十分激烈,后续成长性也存疑。

上一篇:“消失”的导游