被房地产反噬的银行。

1

风波不断

多事之秋。

这个词,可以用来形容民生银行当下的处境。

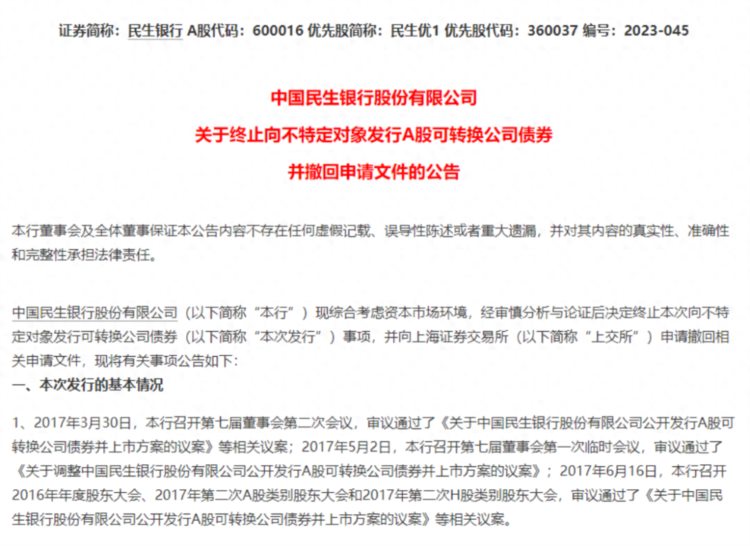

时间回到8月11日晚,民生银行公告称,综合考虑资本市场环境,经审慎分析与论证后决定终止本次向不特定对象发行可转换公司债券事项,并向上海证券交易所申请撤回相关申请文件。

也就是说,酝酿了6年多的500亿可转债发行融资申请,最终还是被民生银行撤回了。

遥想2017年3月30日,民生银行审议通过发行可转债的议案。中国证监会受理申请并出具反馈意见,而后发行申请平移到交易所。

在上交所的问询中,反复提及的关键词是融资是否必要、规模是否合理、房地产贷款情况如何。

权衡再三之后,民生银行终究还是放弃了历经6年的“补血计划”。根据民生银行此前的披露,该次拟发行可转债总额为不超过500亿元,用于补充发行人核心一级资本。根据测算,为满足发行人未来三年的资本充足率目标,预计于2025年末核心一级资本缺口将达到 493.39 亿元。

屋漏偏逢连夜雨,“补血计划”落空之后,大额罚单接连而至。

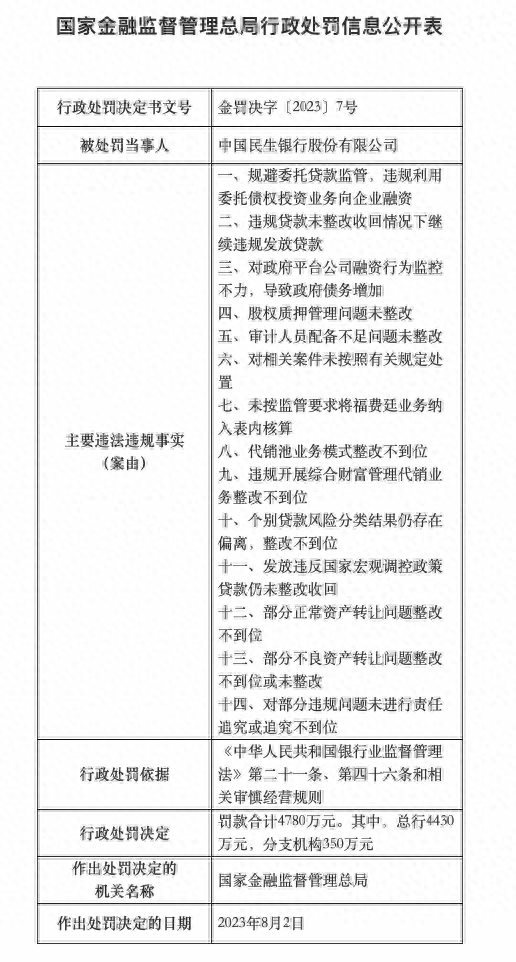

8月18日,国家金融监管总局发布的信息显示,民生银行因规避委托贷款监管,违规利用委托债权投资业务向企业融资等“十四宗罪”被合计罚款4780万元,时任民生银行董事会秘书白丹被给予警告。

这不是民生银行第一次被罚。今年2月,民生银行被原银保监会共计罚款8970万元。算下来,两次累计共被罚超1.3亿元。

如果把时间再拉长一点,据媒体不完全统计,仅2020年-2022年,民生银行累计收到超3亿元罚单。

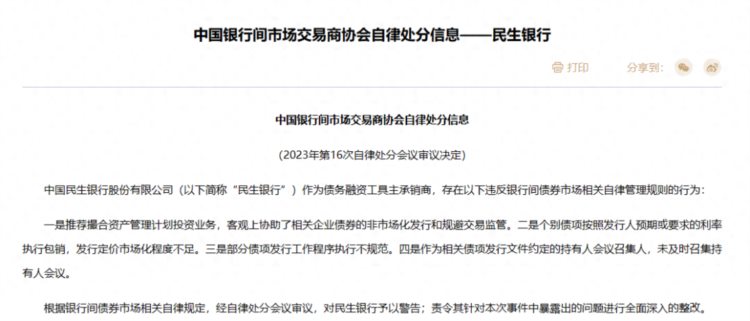

此外,就在8月24日,交易商协会官网公布的一份自律处分信息显示,民生银行作为债务融资工具的主承销商,存在多项违反银行间债券市场相关自律管理规则的行为。

刚被国家金融监管总局开出大罚单,又被交易商协会点名警告,民生银行的确有点“水逆”。

2

大股东的“提款机”?

民生银行成立于1996年,是中国大陆第一家由民间资本设立的全国性商业银行,名字有“国计民生”之意。

1996年正式成立时,民生银行的创始股东有59家,股权极为分散。新希望集团、泛海集团、东方集团都是民生的重要股东。

▲资料来源:天眼查

民生银行的成立是一项创举,但其也有着天然的弊端。由于股权分散且没有实际控股的股东,民生银行十分容易发生关联交易——给股东发放天量贷款,或以股东为担保为其他企业贷款。

一个经典的例子是2013年,刘永好、张宏伟、卢志强三位民生银行董事搭伙成立民生电商,民生银行随即授信20亿元。

还有泛海集团。民生银行的投资者群体中曾流传过一个故事——

部分小股东使用10亿资金,通过高杠杆借贷60亿,合计70亿买入4-5%的股份,成为第一大股东,掌控贷款规模4万亿的民生银行,随便给自己批贷300-500亿,而且是低息贷款。从500亿中,拿出60亿偿还高杠杆贷款,实际掌控在自己手里就有440亿元现金和70亿股票,用440亿注入自己的公司去赌博。

在外界看来,所谓的“小股东”正是泛海集团。

这几年,在接连踩雷之后,卢志强掌舵的泛海系摇摇欲坠,深陷流动性泥潭。

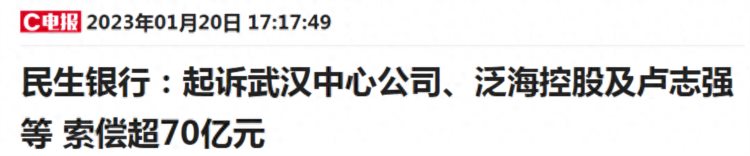

2023年初,民生银行一纸诉状将第六大股东泛海控股及其实际控制人卢志强一并告上了法庭,索偿“泛海系”70亿元。外界直言,民生银行和大股东“泛海系”撕破脸了。

在此之前,民生银行一直在给陷入困境的泛海控股“输血”,眼看着泛海控股没有好转的苗头,民生银行终究是忍不住了。

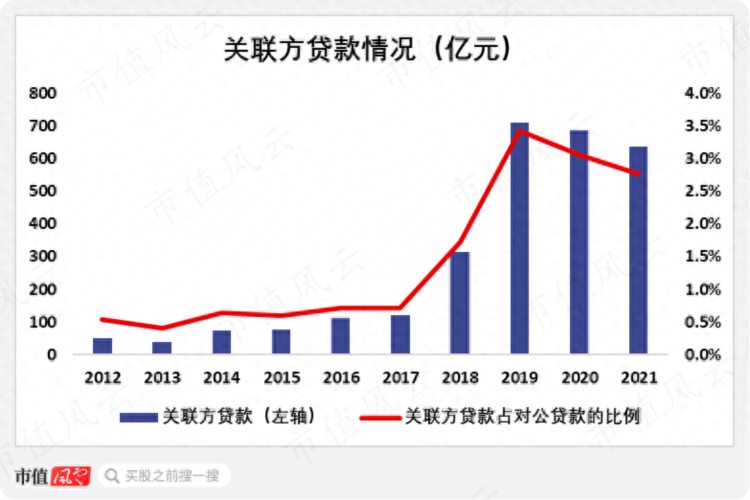

事实上,在外界看来,民生银行长期是大股东们的“提款机”。根据市值风云的梳理,近十年来民生银行的关联贷款敞口,从2012年的49亿元逐年提高,到2017年已达到122亿元。到了2021年,民生银行的关联方贷款金额更是达到637亿元。

▲图源:市值风云

这不禁令人疑惑,打着“国计民生”招牌的民生银行,难道只是大股东的“后花园”?

3

被房地产拖累

更多的隐忧还在浮现。

中国银行业协会发布的《2022年中国银行业100强榜单》显示,民生银行位于第十一位,其核心一级资本金额为4865.52亿元,资产规模69527.86亿元。成本收入比为29.17%,不良贷款率1.79%——

为前25名中最高。

这背后,房地产是一个不可忽视的因素。公开资料显示,截至2022年底,民生银行对公房地产业不良贷款余额155.45亿元,不良贷款率4.28%。

此前,上交所的问询中,就重点提到了涉房业务的安全合规问题。花旗曾在2021年出具过一份研报,认为民生银行对高风险房地产开发商的风险敞口约为1300亿元人民币,占一级资本的27%,是国内大型银行中占比最高的。

据此推断,民生银行很可能会成为这轮房地产债务危机的最大受害者之一。

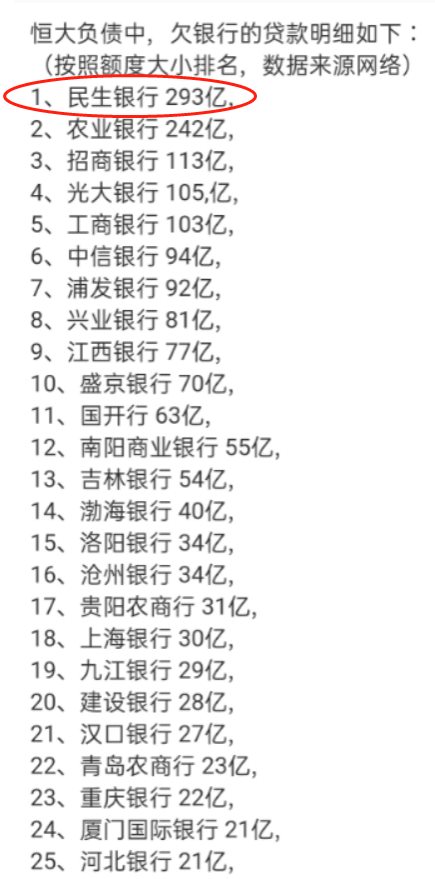

民生银行一度是房地产行业的得利者。从2015年开始,民生银行就同国内房地产企业频繁合作。蓝莓财经梳理的资料显示,在2018-2019年间,民生银行就至少和18家房企签订了战略合作协议,包括正荣、阳光城、金科、佳兆业、蓝光等。除此之外,民生银行还为泛海控股与恒大提供了大量贷款,这两个企业加起来就超过了500亿。

▲图源网络

如今再看看这些房企,不是已经暴雷就是在暴雷的路上。说起来,房企们的高杠杆狂奔,也离不开民生银行们的推波助澜。

这一切,可以追溯到2017年开始的去杠杆大潮。飙车久了,有些人已经忘记了怎么踩刹车。

那个靠着资源就能无限加杠杆的野蛮时代,已经过去了。这一点,无论是地产商还是银行,都感受到了。有一句话,放在他们身上一样适用——

雪山崩塌的时候,没有一片雪花是无辜的。