图源自视觉中国

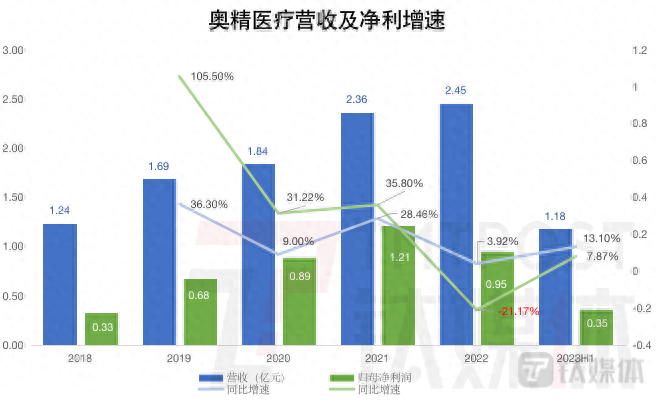

8月22日,奥精医疗(688613.SH)发布的2023年中期业绩数据显示,期内营1.18亿元,同比增长13.10%,归母净利润0.35亿元,同比增长7.87%。

营收增长提速、利润增速转正,但对比以往的奥精医疗,动辄就有双位数增长的营收和利润。

钛媒体App制图,数据来源:招股书及财报

拆分成季度表现来看,更是一言难尽。

今年二季度,奥精医疗营收同比增长20.1%至0.7亿元,归母净利润同比下滑14.12%至0.17亿元,公司盈利能力再减弱。往前追溯,公司在2022年也交上了归母近利润同比下滑21.17%的差成绩。

如此看来,压在奥精医疗身上的财务压力尚未解除,半年报发布后次日(8月23日),其股价收跌3.67%,25日盘中股价深探至21.26元,与其股价洼地21.23元仅毫厘之差。

股价表现不如人意在奥精医疗身上已经司空见惯,回想该股科创板挂牌当日近480%暴涨冲高、上市一周即达到135.86元的股价峰顶,但自那之后就一路俯冲向下,当前股价堪堪20元出头,市值更是较高位蒸发超8成,对比惨烈。

奥精医疗截至去年末有员工151名,今年7月被认定为第五批国家级专精特新“小巨人”企业称号。原本这一认定是典型的利好消息,但从过去一年多来公司大股东频繁减持的举动来看,却透露出“用脚投票”的意味。

据钛媒体App梳理,2022年5月至今,奥精医疗已经发布33份减持相关公告,这种减持密度在整个资本市场都较为罕见。

此种局面让奥精医疗倍显“小而不美”,不仅减持不断,眼下身处医疗反腐重点关注的医械领域,它还不得不直面政策环境变化带来的最新压力,让其严重依赖的经销商销售模式再受考验。

同时,公司一边是家族经营,另一边又持股分散,与前高管持续了8个多月的“天价”劳动仲裁也让外界哗然,这一系列的阴云密布,让奥精医疗接下来的“小巨人”之路难言稳健。

增长驱动力单一

奧精医疗是一家人工骨修复材料企业,主营矿化胶原人工骨产品。公司旗下有骨科修复产品“骼金”、口腔或整形外科修复产品“齿贝”、神经外科复产品“颅瑞”,

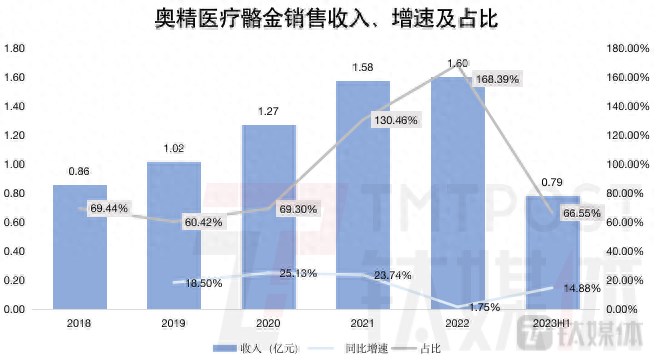

从过往财报来看,骼金是其收入支柱产品,2018年至今,收入占比均在60%以上。但是,骼金的收入增速在2022年几乎停滞,同比仅增1.75%。

钛媒体App制图,数据来源:招股书及财报

拳头产品增长不济,直接导致公司整体营收增长止步不前,2022年其总营收增幅仅3.92%,甚至低于受到疫情影响的2020年,该年公司营收增速为9%。

彼时,公司解释称,其产品应用场景为植入手术,主要集中在高等级医院,受疫情医疗机构集中资源抗击疫情影响,其他医疗相关活动被推迟。

不可否认的是,2022年疫情影响仍在持续,只是情况在今年有所改善。

奥精医疗8月表示,公司产品应用到的相关手术量基本恢复到了疫情之前的正常状态。今年上半年,骼金销售收入增速恢复至14.88%,但这还比不上2020年的表现。

其实纵观奥精医疗旗下产品,多有独到之处,但兑现到业绩上,却都差强人意。

在骨科产品板块,骼金之外,奥精医疗还拥有一款面向美国市场的产品BonGold,2018年在美推出,2022年成为国内首个获得美国FDA 510(k)市场准入许可的国产人工骨修复产品。

一款“荣誉加身”的产品,却收入惨淡。

2021年,BonGold生产0盒,销售1盒,到2022年,BonGold收入为0元,产销均为0盒。

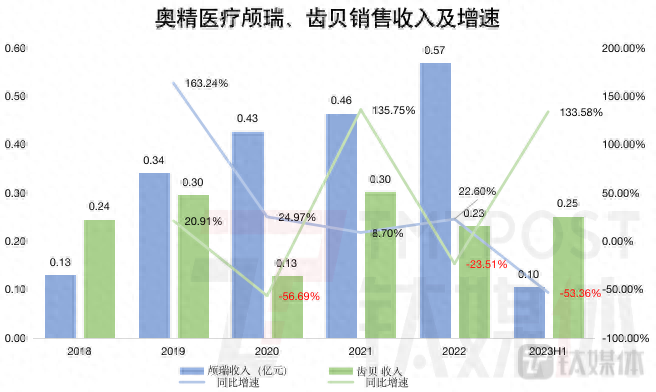

在神经外科产品领域,颅瑞是主要用于神经外科颅骨缺损的填充和再生修复,属于填补国内空白市场的产品,但过往三年销售收入分别为0.43亿元、0.46亿元、0.57亿元,今年上半年同比下降53.36%至0.1亿元。

第三款是口腔或整形外科产品齿贝,处于“银牙”赛道的上游,齿贝的销售情极其不稳定,收入增速在-56.69%到135.75%之间巨幅波动。

钛媒体App制图,数据来源:招股书及财报

追究销售不佳的根源,疫情影响之外,还要考量行业规模及技术迭代因素。奥精医疗的三大产品均为矿化胶原人工骨产品,是人工骨修复材料领域的前沿技术产物。

比如在神经外科,PEEK(聚醚醚酮)材料正在逐步取代进口主导的钛材料,成为国产替代的受益耗材,而奥精医疗的“颅瑞”在2019年仅占颅骨修补市场3%的份额,属于前景可期的产品。

卡位在前沿技术节点,奥精医疗的产品市占率也不高。2019年,齿贝在中国口腔科骨植入材料行业的市占率仅为2.4%。

奥精医疗卡位的三条细分赛道,本身规模也不大。根据南方所此前的预测的2023年市场规模数据,中国骨科骨缺损修复材料市场是53.4亿元,口腔科骨植入材料市场是 26.0 亿元,神经外科颅骨缺损修复材料市场是17.5亿元。

在“迷你”的赛道中,产品市占率不高,材料技术又偏前沿,奥精医疗光鲜的产品贡献了贫瘠的收入。此外,其销售模式又十分敏感于政策环境的变化,奥精医疗当下重压在身。

经销商“依赖症”与政策环境波动

身处骨科耗材领域,奥精医疗的产品曾一度受集采政策落地的波及,但短期来看,集采带来的益处更大。

目前纳入集采的骨科高值耗材主要是传统且应用普遍的耗材,在此背景之下,创新型骨修复材料价值得以凸显,也因为创新型骨修复材料市场规模较小,暂时的政策风险较小。

对奥精医疗来说,“两票制”政策的全面落地及当前的医疗反腐风暴,影响更为突出,这主要源于其本身长期依赖的经销商销售模式。

根据钛媒体App梳理,2018年至2023年上半年,奥精医疗经销模式收入占比一直在93%以上。

钛媒体App制图,数据来源:招股书及财报

截至2023年上半年末,奥精医疗合作的经销商已经多达600家,在2020年还只有200家。令人唏嘘的是,两年半经销商数量翻了3倍,公司收入规模却没有同步攀涨。

经销商模式之下,“两票制”的落地让奥精医疗已经历了一轮政策考验,要保证落实公司向经销商开具一次发票,经销商向医疗机构开具一次发票,就必须在经销商管理上要花费更多精力与金钱,加强对营销团队,特别是对“两票制”区域销售人员的培训。

自2021年起,其销售费用就有了较大的增幅,当年同比增长100.66%至2308.34万元,其中职工薪酬增长70.53%。

一方面,医械行业作为近期医疗反腐重点关注的领域,让奥精医疗这家骨科企业的销售模式风险系数骤然上升,因为不论是入院方式还是售后服务,经销商的推进路径并不十分透明,公司也没法对经销商实际运营直接管控。

另一方面,奥精医疗在“两票制”后也直言要扩充营销队伍,直接与终端医疗机构建立对接。2021年,公司翻倍增长的销售费用中,市场推广费占比44.97%,增速达418.68%。到2023年上半年,其市场推广费同比增长342.93%,占销售费用总额的比例已经升至62.26%。

市场推广的投入力度增大,公司直接向医院等医疗机构直销的收入同步增长,2022年收入同比增长387.90%至543.20万元,2023年上半年收入同比增长94.0%至403.81万元。不过,这对奥精医疗的整体增长来说杯水车薪,反而是高频次的学术活动暗藏的医疗反腐风险急速膨胀。

就营销能力未来的加码上,奥精医疗的处境颇有点进退两难,进有医疗反腐对销售费用的高度关注,退有依赖经销模式的经营风险增长。

不仅业绩表现和经营模式多有微瑕,奥精医疗在二级市场也处境不佳。

减持,步履不停

日前,奥精医疗发布了第33份与股东减持相关的公告,但即便如此,也还未抵达其重要股东的减持终点。

根据公司最新发布的减持计划完成公告,今年4月12日至8月12日,嘉兴华控累计减持股份占比为0.7817%,当前持股比例为4.3582%。

但是按照奥精医疗3月份的公告披露,嘉兴华控原计划进行100%清仓式减持,出手彼时持有的全部股份,共计685.31万股。

嘉兴华控为奥精医疗的早期投资人,曾在2017年受让原始股东股份入股公司,同年进行再次增资,是公司2021年5月上市后的第一大股东,当时持股9.73%。

经过三轮减持后,嘉兴华控目前持股已经在5%以下,这也意味着,后续再有减持,不必进行公告披露。

与嘉兴华控同步进行密集减持的还有奇伦天佑、BioVeda。前者于2009 年以增资及受让原股东股份形式入股,后者于2013 年以增资及受让原股东股份形式入,并在2015 年再次增资。奥精医疗上市后,奇伦天佑、BioVeda分别持股9.07%、8.82%。

作为陪伴公司多年的前三大股东,奇伦天佑、BioVeda、嘉兴华控在奥精医疗上会稿中郑重声明并承诺,它们系财务投资机构,对奥精医疗的投资以获取投资收益为目的,并不谋取奥精医疗的控制权。

这也意味着,过去一年多的连续减持,其实早有端倪。

2022年5月23,奥精医疗首批股份解禁,嘉兴华控及奇伦天佑、BioVeda三大股东就开始走上减持道路,15个月时间,三大股东已分别完成三轮减持,累计减持比例超10%。

钛媒体App制图,数据来源:Wind、公司公告

目前,奇伦天佑、BioVeda仍是公司持股5%以上的股东,分别持股6.351%、5.6883%,奥精医疗的减持公告数量或将继续增多。而对于投资者来说,股东减持消息,很难和利好挂钩。

值得注意的是,曾占有奥精医疗前十大股东席位的上海百奥、同创成长、创和精选其实也在减持之列,其中,上海百奥也在公司首批股份解禁之际就迅即减持。

截至2023年6月3日,在奥精医疗的股东版图上,持股5%以上的股东还有Eric Gang Hu(胡刚),持股7.12%,以及员工持股平台北京银河九天北京银河九天信息咨询中心(有限合伙),持股5.82%。

随着三大股东及其他股东通过减持降低持股比例,其前十大股东持股比例已经从64.15%降至49.47%,奥精医疗的持股集中度还在继续下降。

此外,公司管理层的经营能力或许也要打上问号。

天价劳动争议案折射运营力短板

从历年来的公开信息可见,奥精医疗是一家家族管理特征显著的企业。

公司创始人崔福斋持股4.75%,担任首席科学家职务,公司董事黄晚兰为崔福斋的妻子,二人的女儿Helen Han Cui(崔菡)是公司核心技术人员,任美国奥精的技术总监职务,其丈夫Eric Gang Hu(胡刚)为奥精医疗董事长。

虽然奥精医疗的管理权在崔氏家族手中,但其家族持股比例并不高。

上市前,公司实际控制人胡刚、崔福斋、黄晚兰及一致行动人合计持股比例为28.07%,上市后稀释至21%,不及彼时前三大机构股东的合计持股占比。

这样“特殊”股权分布及管理结构,稍有不慎就会为公司的日常运营能力搭建带来隐患。

回溯一年前奥精医疗与前高管的“天价”赔偿纠纷,已经隐隐折射出问题。

2022年8月5日,奥精医疗公告称,因工作调整变动,于秀荣拟不再担任公司副总经理、财务负责人职务,卸任后于秀荣仍在公司担任其他职务。在聘任新的财务负责人之前,公司董事、副总经理黄晚兰担任财务负责人,履行财务负责人职责。

于秀荣卸任财务负责人职务的时间点引起市场关注。

首先,2019年4月起,于秀荣就担任了奥精医疗财务负责人,任期截止日为2022年11月12日。于秀荣任职期间,公司成功上市。前述人事变动比任职期结束提前了三个月。

其次,在8月末,奥精医疗2022年半年报发布,当中的会计主管负责人已经是黄晚兰。

直到9月6日,奥精医疗公告称收到劳动争议仲裁申请书,申请人于秀荣要求公司支付工资差额、汽油补助、项目奖金、加班费等,各项费用合计4546.14万元。

劳动仲裁公告发布后,奥精医疗连续两日下跌4%以上。

去年10月,奥精医疗公告聘任王玲为公司财务负责人。今年5月,公司再度披露上述劳动仲裁进展,称双方协商未达成一致,公司需向于秀荣支付各项款项共计58.13万元,裁决驳回了于秀荣其他仲裁请求。

一场“闹剧”暂时落幕,两大问题不可忽视。

一方面,超出公司2022年上半年净利润、几十倍于薪酬的“天价”索赔金额,让外界震惊;另一方面,陪伴公司走向上市的“元老功臣”提前卸任,转而由家族管理者接替职位,令人不解。一般而言,这可能折射出了核心管理层内部存在“矛盾”。

在这样或许暗藏“矛盾”的运营管理之下,加之长达一年多的大股东密集减持、超过两年的股价持续走低,以及公司业绩的疲软,奥精医疗前路会否稳健,有待观望。(本文首发于钛媒体App 作者丨杨亚茹 编辑丨刘敏)