界面新闻记者 | 李昊

界面新闻编辑 |

调味品行业龙头海天味业(603288.SH)增长乏力。上市近十年,公司2022年首次出现净利润下滑,今年上半年更是营收净利双降。

8月29日晚,海天味业发布2023年半年报,期内公司实现营业收入129.66亿元,同比下滑4.19%;实现归属于上市公司股东的净利润30.96亿元,同比下滑8.76%。

海天味业主要从事调味品的研发、生产与营销,产品涵盖酱油、蚝油、酱、醋、料酒、调味汁、鸡精、鸡粉等十几大系列百余品种500多规格,年产值超过两百亿元。海天调味品的产销量连续26年名列全国第一。

调味品行业的景气度很大程度上受餐饮行业影响。中国食品产业分析师朱丹蓬向界面新闻表示,“餐饮行业好,调味品就好,这几年人员成本、物流成本、供应链成本都大幅上升。未来食品饮料企业有望迎来自2020年以来的利好,调味品行业同样受益”。

今年上半年,餐饮行业经营有所好转,但海天味业仍然面临挑战。

海天味业曾在2022年年报中表示,全球政治经济环境不确定性在加剧,公司经营成本高企的周期在延长,让人措手不及的舆情冲击余波仍未平……当种种挑战以叠加效应横亘于前时,这可能是数十年来环境最为复杂的一年。

到了今年上半年,海天味业表示,各业生产经营的外部环境开始逐步走向全面正常化,餐饮行业的复苏为调味品行业的发展注入了新的活力。尽管如此,公司仍然面临着餐饮逐步恢复尚需时间、行业内企业竞争愈发激烈、部分原材料价格依然处于高位的经营环境。

从销售端来看,今年上半年海天味业最主要的三类产品营收均面临不同程度的下滑。其中,销售额最高的酱油产品营收同比下滑9.28%,调味酱产品营收下滑5.96%,蚝油产品营收下滑0.53%。

值得注意的是,海天味业主打线下渠道,线上渠道销售乏力。期内,公司线下渠道占营业收入比重高达96.12%,线上渠道营收占比仅为3.88%。

也就是说,海天味业的线下门店数量与销量深度绑定,公司在门店未能覆盖的地区销售难度极大。然而今年上半年,公司经销商数量大幅下滑。

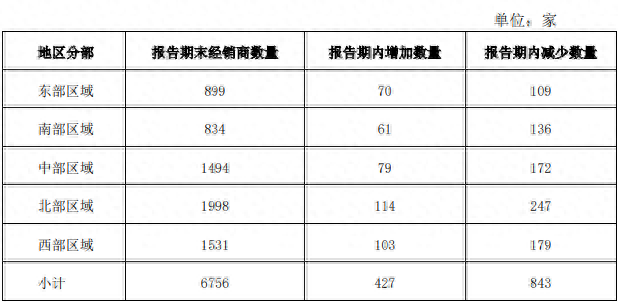

截至今年6月末,海天味业有6756家经销商。今年上半年新增427家经销商、减少843家经销商,净减少416家。五大地区经销商数量均有所下滑。

朱丹蓬指出,减少经销商数量是海天味业价格体系管控的重要举措。因为经销商过多造成整个价格体系崩盘,所以海天味业减少经销商的目的就是为了稳定价盘。但由于公司约95%的营业收入都来自线下,因此减少经销商数量不可避免地影响公司收入。

从成本端来看,海天味业直接材料为最主要成本,约占全部成本的80%。酱油的原材料包括大豆、豆粕、小麦、麸皮、面粉等。

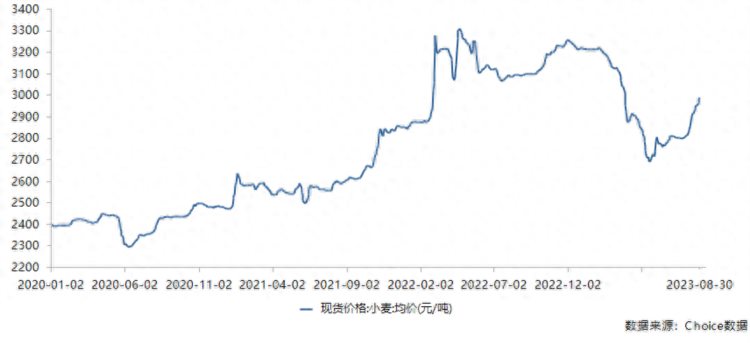

今年上半年海天味业的原材料等各项成本虽依然处于高位,但是价格走势向下,一定程度上缓解了成本压力。以小麦价格为例,2022年全年小麦国内均价超过3300元/吨,为三年最高位;今年以来小麦价格有所下降,但较往年依旧处于高位。

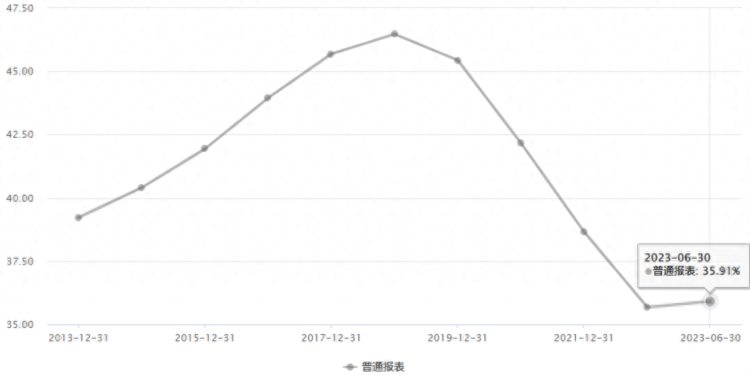

受此影响,海天味业成本上涨、毛利率下滑。iChoice数据显示,海天味业上半年毛利率为35.91%,较2022年略增。然而2022年公司销售毛利率创下自2012年以来的新低。

中国银河证券8月29日研报指出,海天味业持续挖潜对冲成本承压,盈利能力仍在减弱。总体看,利润端随收入端环比提速增长,但盈利能力仍持续承压,主要系原料价格上涨所致。毛利率下降幅度小于竞争对手,主要系大豆、包材等原料价格上涨所致,提价难以全部对冲。

海天味业也在半年报中表示,外部销售环境发生了巨大变化,越来越碎片化的需求,对公司过往积累的优势是一个挑战,因此公司需要加快在产品、渠道、终端建设等全面变革。

细分赛道或将是海天味业的发力重点。产品方面,随着市场渠道和竞争的加剧,虽然酱油、蚝油等核心品类依然保持领先,但是明显感受到市场在细分,竞争在加剧,公司正在着力在品种,口味、规格等细分赛道上发力。

朱丹蓬认为,海天味业定位是大众化品牌,公司并没有把太多的精力、资源配置放在中高端酱油的推广上,因此很难改变大众化的定位。对于急于寻找第二增长曲线的海天味业而言,要在细分赛道、细分口味发力,充满不确定性。现有的调味品企业拥有的供应链优势,海天并不具备。

展望未来,中国银河证券研报指出,短期看,餐饮端需求有望环比改善;三季度低基数效应+提价红利仍存; 2023年春节日期较早。中长期看,公司作为调味品龙头仍有较大成长空间。

从二级市场表现来看,8月30日海天味业股价跌0.45%。近期公司股价已触及自2019年5月的新低。

十大股东方面,今年二季度香港中央结算有限公司(北向资金)减持海天味业1.23%股份。