土地财政问题表面上看是政府从土地出让中取得多少财政收入问题,似乎比较简单,但仔细剖析一下,可以发现它是很多问题的交汇点,甚至用土地财政这个词来概括都不太合适。土地在地方既起到了弥补地方财政收入的作用,还起到了土地招商,促进经济发展的作用。同时对地方债的发行、地方融资环境的改善也起到了重要作用。所以土地是很多问题交织在一起的。

一、土地收入计算

地方财政有四本账:一般公共预算收入、社保基金收入、政府性基金收入、国有资本经营收入。政府性基金收入大概70%来自于土地出让收入。因此,有观点认为土地财政收入在地方财政当中起了重要作用。事实是否如此呢?不能简单地这样分析。因为地方政府的土地出让收入并不是净收入。据官方统计,土地出让收入是75%,也就是3/4左右是成本性支出,以此推断土地出让净收入只有1/4。但社会观感是地方财政对土地出让收入依赖度是很大的,到底土地出让收入多少是政府可用的财力?这个问题实际上没有得到清晰回答,它影响到中国宏观税负的判断。在国际货币基金组织对中国宏观税负分析中,土地出让收入是不计算进来的,而很多研究是将土地出让收入全计算为政府收入。在土地出让收入中,政府要拿出一部分用于成本性支出,例如征地拆迁补偿支出、补助被征地农民支出等,但是2019年后我们不再公布这些支出项目。即使是2019年前数据,由于每个支出项目的实际支出和实际用途不够明细,使得我们很难判断出真实成本性支出有多少,也就是说,很难判断出政府从土地出让中取得多少净收益。

二、土地对地方财政的支持作用无可比拟

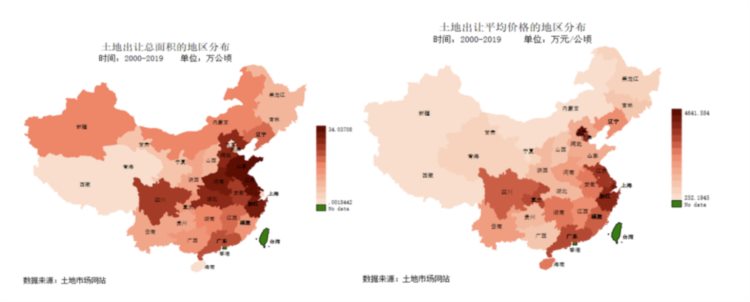

近十来年,全国土地出让面积保持在较大规模且稳定的状态,但平均来说,土地出让价格年年攀升。统计表明,土地出让面积、价格在地区分布图上主要集中在发达地区,价格高的也是在江浙沪这些发达地区。

被政府垄断供应的土地,根据其在生产中的作用分为两类。其中一些土地与物质生产紧密联系在一起,并作为要素投入生产之中,这样的土地可以称之为城镇生产用地。如工业厂房的所在土地,他们与资本和劳动一起创造产出。另外的土地并不直接进入物质生产,却能根据其承载的建筑目的不同来直接满足不同居民需求(如住宅,游乐场,理发店,停车场等),这些土地则可以称之为城镇非生产用地。生产用地主要通过协议出让的形式体现,非生产用地主要以拍卖出让的形式体现。协议出让土地价格较低,拍卖出让价格较高,地方政府的土地出让收入主要来自拍卖土地的出让收入。

三、土地不同管理模式

从对全国土地出让的行业分布看,它主要用于房地产业和制造业。房地产业和制造业,一个是用来抓钱的,一个用来抓发展的;一个是与土地财政问题联系在一起,一个是与土地引资问题联系在一起。所以说土地财政这个词有点局限性,完整地说应该是土地制度。土地问题与房地产市场的发展以及对房地产市场的治理有密切关系,从土地出让价格可以很明显看到,在租赁与商务服务业、房地产业、金融业,所取得的土地价格都是比较高的,它们以拍卖出让形式体现出来。而在制造业,价格就比较低,因为它是以协议形式体现出来的。

土地制度深刻地影响着地方的经济发展模式与地方财政的状况。1994年分税制改革一个重大的改变,就是把地方分享的财政收入由原来的隶属税改为按属地征税。因所属的企业大量是国有企业,就催生了地方保护主义,影响了社会主义市场经济体制的建立和发展。分税制将按照隶属关系划分的税收改为按属地原则征税,这是重大的改变,它将地方政府的行为动机从保护政府所属企业转为积极招商引资。第二个改变就是税收分享的方式原来采用大量定额包干的形式,现在改为税收以分成为主,地方政府能从税源扩大中获得相应的税收分成收入。

政府行为跟私人行为有点类似,财政收入来自哪里其行为就会体现在哪里。比如说,如果地方财政收入来自于制造业,就会大力发展制造业;如果地方财政收入来自服务业,就会大力发展服务业。分税制改革后,税收和土地出让收入给地方政府带来滚滚财源,它们支持了地方政府支出增长,它们就可以用于土地开发以及城市治理、城市优化改善,这会进一步带来土地升值,土地升值反过来带来土地出让收入的增长。一方面是政府支出增长带来正外部性,比如当地的交通改善,这就带来企业产出的扩大,同时工业用地以协议方式增加土地供给,土地作为生产要素进入到企业生产当中,就推动企业产出扩大。两个综合在一起,推动当地经济增长目标的实现。

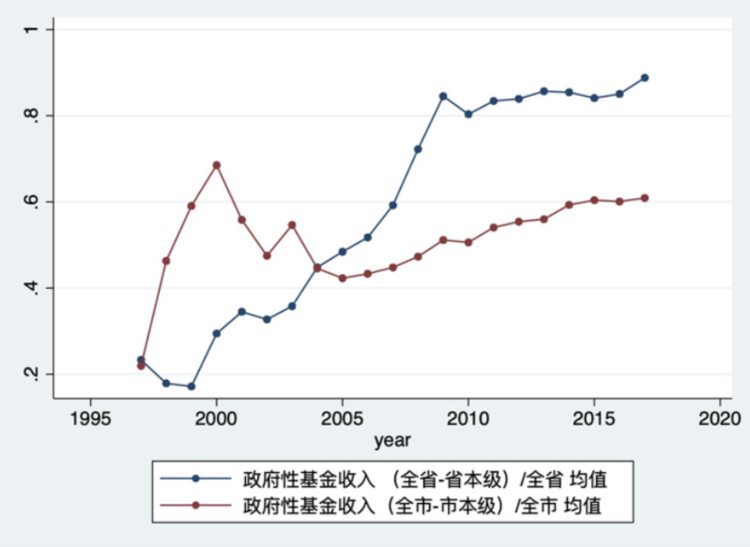

政府性基金分配体制也会刺激土地出让收入的增长。在政府性基金分配体制中,省地级市之间逐步向地级市倾斜,市县之间向县这一级倾斜。这种体制刺激地县级政府高价出让土地,以此增加财政收入。因此说,地方财政收入来自于哪里,就决定了行为体现在哪里。

四、利弊分析

分税制与土地制度结合,会对地方政府产生很强的财政激励,由此推动经济增长。这种经济发展模式利弊并存。

从有利一面看,土地制度既推动了地方经济增长,也解决了地方财政缺口问题。地方政府通过协议低价出让城镇生产用地,通过税收返还形式扩大地方生产性税基,两者结合引发地方政府激烈竞争,推动了地方经济增长。同时,地方政府通过高价出让城镇非生产用地,又可弥补了地方财力缺口。

从不利的一面看,它不利于经济高质量发展,也不利于缩小地区差距。它会带来粗放式经济增长方式的蔓延,很多地方为了吸引这样企业,用税收返还、低价出让土地的方式,人为地改变资本要素回报率,让市场在资源配置发挥决定作用受到影响。这会使得经济增长方式偏向粗放式经济增长,甚至还有些是环境非友好型的增长。同时这种方式也扩大了地区差距,因为生产性税基的地区分布是非常不均匀的,发达地区土地出让价格远高于欠发达地区。

五、如何改革?

当前中国两个重要问题是经济高质量发展和财政体制改革,根据以上分析,这两个问题是结合在一起的。财政体制改革历来是各项改革的难点,它包括政府间财政事权与责任的调整、政府间税收分配关系的调整、地方税的设置、转移支付体系的完善、财政管理的规范等等。每个问题都需要专题进行研究,每个问题都存在大量的改革争议。这里,我只针对房地产税设置问题谈一下个人看法。

根据以上分析,房地产市场发展与土地财政问题高度相关,普遍认为,房地产税的开征会对土地出让制度和房地产市场产生重要影响。土地出让收入本质上是土地使用权租金收入,很多人期待着把土地财政从一次性汲取财政收入,变成持续的收入流,变为房地产税。但我认为,房地产税有其内在的税收逻辑,要慎重考虑。我们在房地产税改革上寄托了太多的希望:筹集财政收入、调节房地产分配、实现房住不炒以及促进地方治理。经常说“一鹰不搏二兔”,要房地产税同时承担这四个功能,就像是让一个老鹰抓四个兔子,几乎是不可能的。这要结合中国国情,对房地产税的功能有取有舍。

近些年我一直强调,中国式的房地产税在中短期内应该是中央税,采用累进税,在全国范围内选择大中型城市的中心城区,不触及一般家庭,注重发挥其调节分配作用。这种改革方案会大大减少改革阻力,并且会将房产投机与刚需分离出来,实现房住不炒的目标并改善房产分配。这种方案会促进房地产市场健康发展,进而对土地财政、地方经济发展模式等重要问题产生良性影响,可以是促进经济高质量发展和财政体制改革的“牛鼻子”。但目前大多数改革设计是囿于房地产税是地方税的思路,导致房地产税无论怎么设计,均存在一些根本性的难题难以克服,使得房地产税长期处于难产状态。对此,何不尝试将房地产税定位中央税、累进税、选择性征税的思路?

(本文作者吕冰洋系中国人民大学财政金融学院教授、中国宏观经济论坛主要成员,中国人民大学财税研究所执行所长,中国人民大学重阳金融研究院高级研究员,本文转自中国宏观经济论坛CMF,系吕冰洋教授在CMF宏观经济热点问题研讨会(第64期)上的发言。欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)