美国劳工部数据显示,8月份不包括食品和能源的核心CPI环比上涨0.3%,略高于道琼斯调查经济学家预期的0.2%的涨幅。该数字较去年同期增长4.3%,符合预期。上个月整体数据上涨0.6%,与道琼斯的预期一致。总体价格同比上涨3.7%,高于经济学家预期的3.6%。核心消费者价格指数环比为六个月来首次加速。

通胀时代,高股息成为一个重要避风港,而煤炭公司就具备这样的属性。

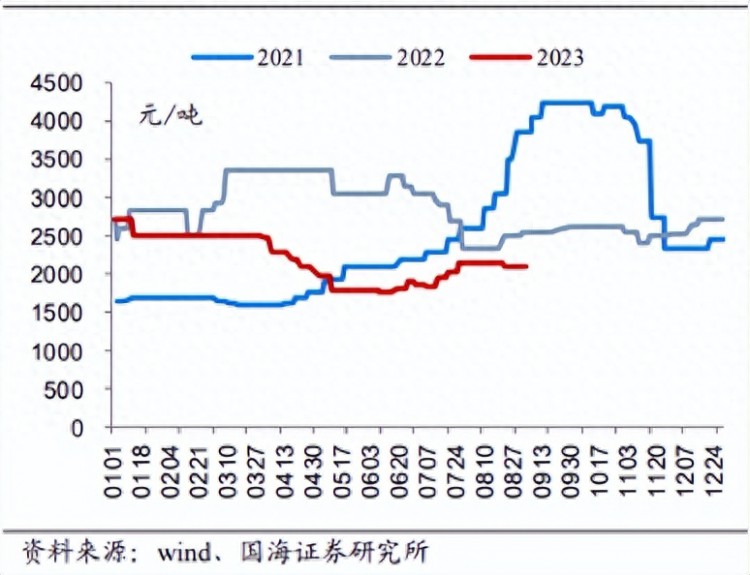

图:京唐港主焦煤价格走势

2023年Q2煤炭开采行业公募基金重仓股持仓分析:基金持仓煤炭占投资总市值为0.39%,环比-0.12pct,但仍高于2021年平均水平(0.33%),其中持有中国神华、陕西煤业、山煤国际、兖矿能源、中国神华(HK)的基金数量位列前5名。

动力煤方面,本周坑口发运到港口成本继续倒挂,港口库存持续回落,环渤海九港库存为2078.8万吨,周环比下降116.1万吨,回落至中等偏低位置;产地库存也在持续下降,动力煤生产企业库存量为1387.3万吨,周环比下降4.6万吨。非电行业的动力煤需求进入旺季,近期国内生产及海外进口收紧明显,港口库存持续回落,港口动力煤价环比持续上涨,预计短期煤价偏强波动。

炼焦煤方面,本周焦企出现亏损,短期焦企采购积极性较弱,但下游生铁产量维持在高位,宏观预期向好钢价有所提涨,提振整体产业链。考虑到竞争品动力煤价格表现偏强,且下游钢厂持续处于高位,我们预计近期国内焦煤价格平稳偏强。近期煤炭板块表现抢眼,我们认为是基本面、政策面、资金面三方面共振的结果。

长期来看,在能源转型过程中,需要对能源系统平稳运行进行保驾护航,安全稳定和成本低廉的煤电无疑是最佳选择。中长期来看,火力发电在发电领域主体地位不会改变,遇到极端情况下地位还会进一步强化,“十四五”期间火电新装机组同比明显提升,火电生产仍呈现不断增长的势头,对煤炭需求拉动具有决定性作用。

然而开采煤矿手续复杂、建设和生产周期长,新建矿井成本大幅抬升,主流煤企新建矿井意愿仍然很弱,行业在产产能基本达到高负荷状态,经历过去两年产能核增后,核增空间已经大幅减少,叠加东部等地区资源枯竭矿井不断退出,行业供给能力的约束依然没变。