二季度对外经济部门体检报告

管涛

9月28日,国家外汇管理局公布了2023年二季度国际收支平衡表正式数和2023年二季度末国际投资头寸表。结合现有数据对二季度我国国际收支状况分析如下。

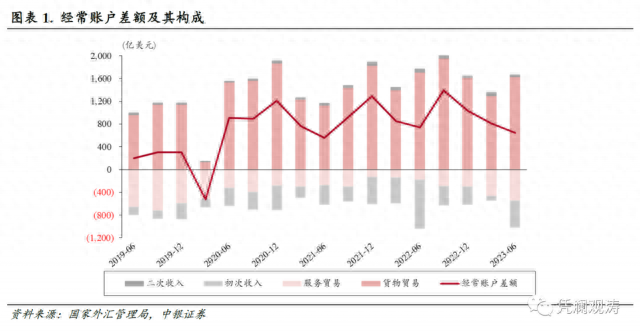

一、经常账户顺差收敛,净出口对当季经济增长延续负拉动

货物顺差减少、服务贸易逆差扩大,经常账户顺差收敛。二季度,我国经常账户顺差647亿美元,同比下降12%,减少90亿美元。分项来看,货物贸易顺差同比下降5%,服务贸易逆差扩大1.95倍,二次收入顺差下降47%,三项合计顺差减少469亿美元。此外,由于雇员报酬顺差增加、投资收益逆差减少,初次收入逆差收窄部分抵消了贸易和二次收入顺差的减少(见图表1)。当季,运输和旅行支出增加带动服务贸易逆差扩大,运输逆差相当于疫情前五年季均的164%,旅行逆差恢复至疫情前五年季均水平的81%,预计随着跨境旅行有序恢复,服务逆差趋于继续增加。

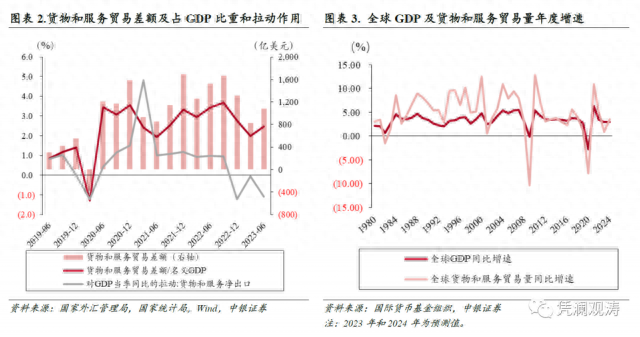

贸易顺差缩小,净出口连续三个季度对经济增长负拉动。二季度,货物和服务贸易顺差1083亿美元,同比下降29%,占名义GDP比重为1.5%,回落0.2个百分点,净出口对当季GDP同比增速为负拉动1.1个百分点,负贡献17.3%。自去年四季度起,净出口连续三个季度对GDP增长为负拉动(见图表2)。截至8月份,海关口径的出口金额(美元计价)已连续四个月负增长,累计同比降幅较二季度末扩大2.2个百分点至5.6%,预计三季度净出口或延续对经济增长负贡献。10月10日,国际货币基金组织(IMF)更新《世界经济展望》,预计2023年和2024年全球经济增速为3.0%、2.9%,分别同比下降0.5、0.1个百分点,远低于3.8%的历史(2000-2019年)平均水平;预计2023年全球贸易量仅增长0.9%,同比下降4.3个百分点,为2000年以来的第四低(见图3)。

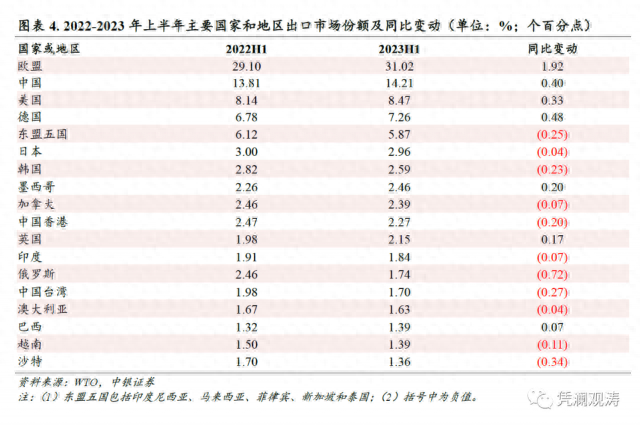

外需下行带动出口回落,但出口份额表现出一定韧性。二季度,国际收支口径的货物出口和进口金额同比分别下降5.8%和6.1%,贸易顺差下降4.5%。世界贸易组织(WTO)统计数据显示,2023年上半年我国出口市场份额为14.2%,同比上升0.4个百分点,一季度和二季度出口份额分别为13.8%和14.6%,分别上升0.29和0.53个百分点,结束了之前的同比“四连跌”。一方面,这可能由于一季度中国经济疫后重启,生产供给能力恢复,短期订单回补;另一方面,上半年国际能源价格总体下跌,能源出口市场份额下降,制成品出口份额上升。资源出口国如俄罗斯、沙特、加拿大和澳大利亚上半年出口市场份额分别同比回落0.72、0.34、0.07和0.04个百分点(见图表4)。同时,这也表明,尽管近岸贸易、友岸外包引发的全球产业链供应链重塑,导致我国对一些传统市场的出口份额有所下降,但是我国通过发展多元化的对外经贸关系,巩固和增强了我国在全球产业链供应链中的地位。

二、资本账户逆差收窄,内资回流缓解了外资流出压力

二季度,资本账户(含净误差与遗漏,下同)逆差485亿美元,同比和环比分别下降48%、14%,占当季名义GDP比重为-1.1%,负值同比回落1个百分点。其中,直接投资净流出322亿美元,同比和环比分别增加455亿、28亿美元,短期资本净流出(即证券投资、金融衍生工具、其他投资和净误差与遗漏合计)163亿美元,同比和环比分别减少898亿、104亿美元,下降85%、39%。这显示,当季短期资本净流出减少完全对冲了直接投资净流出增加(见图表5)。

从资产和负债方来看,当季非储备性质账户逆差341亿美元,环比减少167亿美元,其中资产方(内资)净流出环比减少567亿美元,下降76%,同时负债方(外资)由上季度的净流入转为净流出,环比净流出增加399亿美元(见图表6)。不同于一季度外资净流入驱动人民币汇率反弹的情况,二季度外资流出增加驱动人民币汇率再度调整。当季,人民币汇率兑美元中间价与境内下午四点半收盘价分别下跌4.9%和5.4%,离岸(CNH)相对在岸(CNY)人民币汇率继续偏贬值方向,日均差价为+108个基点,环比扩大37个基点,显示当季人民币汇率调整仍由离岸市场驱动。

直接投资连续四个季度净流出,外来直接投资降至历史低位。二季度,对外直接投资389亿美元,同比增加57%,对外股权和债权(即关联企业债务)投资分别增加43%和90%;外来直接投资67亿美元,同比下降82%,为2000年二季度以来单季最低,外来股权和债权投资分别下降85%和68%(见图表7)。自2022年三季度起,直接投资已连续四个季度出现逆差,为历史首次,季均逆差261亿美元,略高于2016年连续三个季度逆差均值251亿美元的规模。8月14日,国务院推出《关于进一步优化外商投资环境 加大吸引外商投资力度的意见》,提出6方面24条政策措施,为外国投资者提供更加优化的投资环境,提振外商投资信心。

二季度,基础国际收支顺差(即经常账户与直接投资差额合计)为325亿美元,同比和环比分别下降63%和38%,主要由于直接投资净流出扩大和经常账户顺差下降,二者分别贡献了同比降幅的83%和17%。同期,短期资本净流出同比和环比分别下降85%和39%,与基础国际收支顺差之比为-50%,负值同比和环比分别回落71.8和1.1个百分点(见图表8)。这也反映二季度人民币汇率重新走弱,不完全是市场情绪驱动的短期资本外流冲击,还有基本面驱动的基础国际收支顺差大幅减少。

证券投资净流出压力缓和,对外投资规模下降,外资转为净增持。二季度,证券投资逆差59亿美元,同比和环比均大幅减少92%和90%(见图表9)。其中,对外证券投资同比下降67%,外来证券投资由净减持转为净增持84亿美元,主要是由于外来债权投资结束连续五个季度净减持,转为小幅净增持18亿美元。从高频的债券通数据来看,二季度外资净增持境内债券682亿元人民币,其中6月份单月净增持905亿元人民币,为2021年2月以来月度最高净增持规模。其中,同业存单是外资净增持的主要品种,净增持494亿元人民币,记账式国债和政策性银行债合计净增持327亿元(见图表10)。国际货币基金组织(IMF)公布的全球外储数据显示,二季度全球人民币外汇储备余额下降142亿美元(人民币计值为下降6亿元[1]),份额下降0.13个百分点,为连续五个季度回落。这一方面反映了人民币贬值的影响,另一方面反映当季增持境内人民币债券的主力或为私人投资者。

其他投资顺差减少,主要由于外资净流出增加。二季度,其他投资顺差84亿美元,同比和环比均下降75%,净流出同比增加255亿美元。其中,资产方(内资)净流入同比增加113亿美元,负债方(外资)净流出增加369亿美元(见图表11)。分项来看,货币和存款净流出同比增加294亿美元,贡献了其他投资顺差减少的115%,主要由于负债方(外资)由上年同期的净流入转为净流出,同比增加319亿美元。不过,内资回流部分缓解了外资外流的压力,反映了“藏汇于民”的“防火墙”作用[2]。二季度,银行业对外金融资产中存贷款环比减少714亿美元,对应着其他投资中货币和存款以及贷款项资产方合计净流入555亿美元(见图表12)。

三、交易因素引起的储备资产增加,央行连续三个季度增持黄金储备

二季度,交易引起的外汇储备资产增加150亿美元,央行公布的外汇储备二季度末余额3.19万亿美元,较一季度末增加91亿美元,二者差值主要反映了汇率和资产价格折算的负估值效应59亿美元(见图表13)。

当季,美元指数上涨0.8%,非美元货币兑美元汇率涨跌不一,日元下跌8.7%,欧元和英镑分别上升0.6%和3.0%。资产方面,股债表现有别,由于全球通胀连续下行,主要央行加息接近尾声,市场风险偏好改善,全球主要股指以上涨为主,标普500指数和日经225指数涨幅较大,分别上涨8.3%和18.4%。由于二季度以来美国经济韧性超预期,加之美债供给大量增加,当季10年期美债收益率累计上行33个基点,以美元标价的已对冲全球债券指数微涨0.1%(见图表14)。

二季度,交易引起黄金储备资产增加29亿美元,为连续第三个季度增加。截至2023年二季度末,我国黄金储备资产价值较一季度末下降17亿美元,主要反映了国际金价回落的影响,负估值因素46亿美元,占国际储备资产比重为3.84%,较2023年一季度末小幅回落0.06个百分点,较2022年三季度末上升0.56个百分点,显示我国储备资产多元化仍在进行之中。

四、人民币汇率贬值减记对外金融负债,对外净资产规模创历史新高

截至2023年二季度末,我国对外金融资产和负债均环比减少,但对外金融负债下降较多,其中非交易因素(汇率和资产价格折算等因素)贡献了负债下降的94%,国际投资净头寸为对外净资产27758亿美元,环比增加2105亿美元,对外净资产规模创历史新高(见图表15)。

二季度,人民币兑美元汇率中间价累计贬值4.9%,导致外商股权投资的汇兑损失1538亿美元,境外机构和个人持有人民币股票资产的汇兑损失237亿美元,本币外债的汇兑损失538亿美元,三者合计2313亿美元[3],贡献了同期非交易因素引起的对外负债降幅的85%。与之相对,2023年一季度,人民币汇率小幅升值1.4%,对我国对外金融负债产生正估值效应646亿美元,推升了对外金融负债。可见,人民币汇率双向波动弹性增加,有助于发挥吸收内外部冲击的“减震器”作用。

截至2023年二季度末,我国民间对外净负债(不含储备资产)6091亿美元,环比减少2046亿美元(见图表16),与年化名义GDP之比为-3.6%,负值环比回落了1个百分点,较2015年二季度末(“8.11”汇改前夕)减少17642亿美元、回落18.2个百分点。这反映民间部门货币错配大幅减轻、对外金融韧性增强,是人民币汇率宽幅震荡的过程中,境内外汇市场平稳运行的重要微观保障。

五、非交易因素推动证券和其他投资资产占比下降,其他投资负债占比微升

从对外金融资产结构来看,二季度,由于非交易因素导致证券投资和其他投资(含金融衍生工具,下同)降幅较大,储备和直接投资资产占对外金融资产比重分别环比上升0.36和0.23个百分点至36.1%和30.2%,证券投资和其他投资资产分别下降0.1和0.4个百分点至11.5%和22.1%(见图表17),这主要反映了非交易因素带来的负估值效应,以及内资回流导致其他投资资产减少。

从对外金融负债结构来看,二季度,由于外来直接投资增速放缓、境内股市震荡下跌叠加人民币汇率调整,直接投资和证券投资负债占对外金融负债比重各环比微降0.1个百分点至51.3%和26.6%,相应,其他投资负债占比微升0.2个百分点至22.1%(见图表18)。尽管其他投资负债方(外资)转为净流出,但由于非交易因素推动直接和证券投资负债降幅大于其他投资降幅,使得前两者占比下降,后者占比微升。

六、银行和其他部门对外负债减少带动外债余额下降,汇率浮动调节本币外债负担

截至2023年二季度末,我国具有契约性偿还义务的外债余额24338亿美元,较一季度末减少571亿美元,主要贡献来自银行部门和其他部门(含关联公司间贷款),外债规模分别较一季度末减少193亿、205亿美元(见图表19)。银行部门中,短期债务的货币与存款和贷款合计环比减少276亿美元,这与同期银行业对外负债中变动情况一致,当季银行业对外负债较一季度末减少373亿美元,其中存贷款减少499亿美元(见图表20)。

从币种结构看,截至二季度末,外币和本币外债余额分别为1.35万亿、1.08万亿美元,较一季度末减少248亿、323亿美元;本币外债占比较一季度末下降0.3个百分点至44.4%(见图表21)。同期,以人民币计值的本币外债余额增加了1604亿元,按季末汇率中间价折算为222亿美元,而美元计值的本币外债下降323亿美元,二者差额为545亿美元,占到当季外债余额降幅的95%。这反映了当季人民币贬值减记以美元计值的对外负债,体现了汇率浮动对本币外债负担的调节作用,同时也彰显了在扩大金融开放过程中保持汇率灵活的重要性。

从期限结构看,截至二季度末,短期和中长期外债余额分别为1.37万亿、1.06万亿美元,较一季度末减少267亿、304亿美元;短期外债占比56.4%,环比上升了0.22个百分点。当季,由于短期外债规模下降同时外汇储备余额增加,短期外债占外汇储备比例为43%,较一季度末下降1个百分点,远低于100%的国际警戒线,表明我国短期外债偿付能力增强,外债风险总体可控(见图表22)。

不过,外汇储备不是外债刚兑的保证,随着海外利率不断上行,叠加人民币汇率调整,这可能加大涉外主体偿债压力和再融资成本。对外借债主体需提前做好债务规划,防范海外高利率环境下可能诱发的偿债风险。

风险提示:海外金融风险及货币紧缩超预期,地缘政治局势发展超预期,国内经济复苏不及预期。

注释:

[1] 将IMF公布的美元计值的人民币外储余额乘以美元兑人民币汇率中间价季末值。

[2] 详见《管涛:五重保护与“降准”的信号作用》,网易研究局,2022年4月26日[3] 分别将2023年一季度末和2023年二季度末外商直接投资中的股权投资、境外机构和个人持有境内人民币股票资产、美元计值的本币外债余额的平均值乘以二季度人民币汇率中间价变动幅度计算得到。

(管涛为中银证券全球首席经济学家)