华尔街著名交易员的独白:用最简单方式去炒股,你将赚到怀疑人生

有个故事,说有一个父亲,他有两个儿子。哥哥自以为有点儿小聪明,总喜欢偷懒。弟弟虽不是呆傻木讷之人,却也好不到哪里去。这兄弟俩差别实在是太大了,一天父亲突发奇想,想检验一下两个儿子的智商,就拿出了两块铁,一块如同鹅卵石,另一块坑坑洼洼,薄厚不均,有的地方十分锋利,甚至可以砍柴。他对两个儿子说:“这两块铁,你们一人挑一个,拿它去砍三天的柴,谁砍得多,我就把我家的作为奖励。记住,磨刀不成砍柴工。”

哥哥一看,砍柴刀当然是越锋利越好,于是拿走了那块坑坑洼洼的铁,虽然早就知道“磨刀不误砍柴工”,但是既然它可以砍柴,也就索性不去磨它了,结果越用越钝,三天下来,只砍了一担柴。

话说哥哥拿走了锋利的那块铁,弟弟就把鹅卵石似的铁拿走了,他反复琢磨父亲的话,终于想明白父亲是让他把铁磨成刀,然后去砍柴。第一天他一点儿柴也没砍,只是把刀子磨锋利了,但在第二天,第三天,他每天都砍了两担柴,结果获得了奖励。

其实想想我们自己的小聪明,不也正像那块坑洼洼的铁一样吗在看似锋利的外表下,隐藏着不为人知的本质? - 浮华只有像故事中的弟弟那样,认真地磨磨自己的才智,才能获得大智慧,成为一个成功的人。

我们都亲身体验过抛硬币的游戏吧,大多数人认为抛出的硬币得到正面与反面的可能性相同。结果怎样呢?往往不是这样。

世界首富沃伦·巴菲特曾经打过一个比喻,他说:“好比打牌,如果你在玩了一阵子后还看不出这场牌局里的凯子是谁,那么,这个凯子肯定就是你“也就是说,如果在入市时,你搞不清谁将成为输家,那么肯定输家就是你。

股市中,别人没有输,你的赢也是假象;要想赢别人,你必须在一定高位把手中的股票卖给他实际上作为弱小的多数人,你买的股票上涨概率不会超过25%的。特别是你预想着不管先前买入的那只股票如何变化,必须等到上涨多少再卖出,但果真是这样吗?不是!你的行动往往与预想大相径庭,即使低位买进,不知道为什么又会卖出,而且又会在最高点买入。你竟然为自己的预期买了单。

在这个世界上,只要时间与数字存在,它俩就有机会操纵扭曲每次抛出硬币的角力。所以你千万要时刻保持清醒,知道那个凯子是谁,现在又转到谁。否则你作为中小散户永远都是赚钱的时候少,而赔钱或套牢的时候多。

所以我们参与博傻游戏中,必须培养自己认准两类“傻人”的超强能力一种傻子就是迫不及待想把相对便宜的股票卖给你的人;一种是想以相对较高价格买你手中股票的人。如果找不到这两种人,你自己往往就会成为他人眼中的“傻子”股民。

因此,成功的交易也就是找到“傻子”的艺术,应学会顺势抢弱势散户的钱。从理论上讲,我们和庄家应力求在一个位置上。

新手重价,老手重量,高手重势。

股价一涨,就满心欢喜,股价一跌,就万分紧张,这就叫新手重价。他们看不懂股价波动的内在原因,只看到股价波动的外在表象,这样一来只会越看越糊涂,很容易陷入主力布下的陷阱中去。

尤其是每一天的分时走势,基本上完全是一种随机波动的过程。不能说毫无规律可言,但试图从中找出必然性的规律实在是一件费脑伤神的差事,而且还保证不了准确率。

如果每天盯着盘面看价格跳跃,试图找出波动的规律,真的能让人晕死,因为这根本就没有意义,不是我们不够勤奋,而是方法错了。

经典的量价关系是,当股价处于上升趋势时,要求股价上涨能够放量,下跌能够缩量;当股价处于下降趋势时,则往往呈现下跌放量或下跌无量。

放量表明多空分歧较大,抛盘和买盘都很多,此时如果K线收阳,表明多方资金处于主动买入的低位,总体上是资金在进场,如果K线收阴,则表明空方占据主导地位,主要资金在大力度的从场中撤离。

缩量表明多空分歧较小,抛盘和买盘都甚少,此时K线收阴还是收阳通常来说意义不大,更为关键的是股价所处的趋势,如果在下跌趋势中,缩量下跌表明根本没有资金看好当前的行情,寻底的过程将持续下去。如果在上升趋势中,缩量上涨一般来说还是比较健康的,因为它至少说明庄家没有出货,缩量调整则表明浮筹的清洗工作已近尾声,可能拉升就在眼前。

老手们看盘时紧紧抓住了市场波动的根本因素——资金流向这个因素,通过对股票量价配合的分析,从而能在股价的起涨阶段及时入场,在调整阶段不为所惧,在见顶阶段及时离场,这是一个根本性的好方法,凭借它已经能够应付股市中大部分的问题了,能做到这一层已经相当不易了。

成交量分析方法最为致命的弱点就是无法对关于调整的幅度和时间长度的问题进行很好的判断。

抱着成交量方法持股的投资者,一波下来,恐怕都变得人比黄花瘦了,在调整问题的判断上,成交量分析的方法确实显得捉襟见肘。

K线形态圆润而流畅,没有太多的长上影和下影,K线前后之间衔接完好,没有发生上下跳跃、变动无常的能量外泄,上涨的角度大,透出一股凌厉之气,这是强势上涨的典型特征。这些特征透露出庄家实力强大,控盘有力,拉升有诚意,做盘有章法。

有些K线走势总是带着长长的上下影线,同时阳线之间夹杂着实体不等的阴线,K线特征显得喑呜叱诧,很不流畅,外观上呈现一种大奸大恶之相。虽然也可能股价大幅上涨,但却很难把握。

如果K线总体上很不流畅,显得杂乱无比,这是庄家实力不济,控盘无方的典型表现。

安全区间属于可操作区间,是行情中真正赚钱的时段,这个区间胆子要足够大,持股心态上要保持足够的耐心。风险区间是属于不可操作区间,股价在这个区间也许还在一个劲的涨,但原则上对于这点涨幅和收益要主动做到战略放弃。

蓄势的过程其实就是一个典型的挖坑形态,股价的整个上涨过程无非就是蓄势与突破交替展开的过程,这样以来一切就变得简单起来了,大家如果想在蓄势的底部买入,那就借用本文对于坑的方法进行抄底操作,如果想在股价打开上升空间之后买入,那就借用对于突破的分析方法进行追涨操作。应当说,抄底的方法风险相对较低,但可能上涨较慢,追涨的方式风险是略高了一点,但获利的速度可能要快得多。此二者形成了一个完整的操作体系,其取舍只是取决于大家对资金安全与效率的偏好。

至此,笔者技术体系的核心概念都基本到位了:蓄势+突破+挖坑+出坑+上涨,这些概念从一种宏观的角度覆盖了牛市中股价上涨的全部过程。

说到底,还是那句话,我们要专注于做自己能看懂的行情,这是最核心的价值所在。

机不至,剑不出,每出剑,必杀人。秉此剑法,值得出剑的机会不是多了,而是太少了。

集中精力和财力来捕捉股市里出现的战略性机会。对于时间有限的上涨行情和数量有限的资金投入来说,利润最大化的办法只有一个,那就是抓大放小,要积极抓取战略性机会,主动放弃非战略性就会,这才是股市中真正的大智慧。

真正高效的交易系统提示的卖点应当尽可能简单,卖点信号不出现,则稳定持股,一出现,则无条件离场。

学剑的人要牢记一些剑谱,学棋的人也要背诵一定的棋谱,对于股票来说,也有一些经典的股谱。只有先把这些经典的股谱琢磨透了,弄熟练了,才能逐渐达到一叶知秋、一览无余的高度,接近形神合一的境界。

有一句话叫“为学日益,为道日损”,意思是指,为学的过程要用加法,信息量越学越多,为道的过程要用减法,有用的信息量越减越少。

在我们的操作当中会遇到很多不同的行情,类似于“超跌行情,短线追涨行情,中线稳定持股行情”等,在不同的行情下我们要有不同的操作手法去面对以及及时做好应对措施!

牢记以下战法,足以让你应对各种行情:

(注意:因篇幅问题,战法图看不清晰的可以找我要高清图片以及学习)

巧用月均线精准买卖

在技术分析中,市场成本原理非常重要,它是趋势产生的基础,市场中的趋势之所以能够维持,是因为市场成本的推动力,例如:在上升趋势里,市场的成本是逐渐上升的,下降趋势里,市场的成本是逐渐下移的。成本的变化导致了趋势的延续。均线代表了一定时期内的市场平均成本变化。均线是重要的技术分析基础。下面要为大家讲述的是如何运用月均线系统。

图形特征:由5日、10日、和20日价格平均线组成的均线簇称为月均线系统。

市场意义:(1)把每日收盘价用线条连接起来成为单日价格走势图,由于波动较大,很难发现股价运动的方向。(2)采用5日、10日和20日价格平均线组成的均线簇,实际上采用一周、两周和一个月的价格平均线簇,比较符合交易时间单位。通过他们各自的走势和相互的关系,能找出某些有规律的图案,以指导操作。

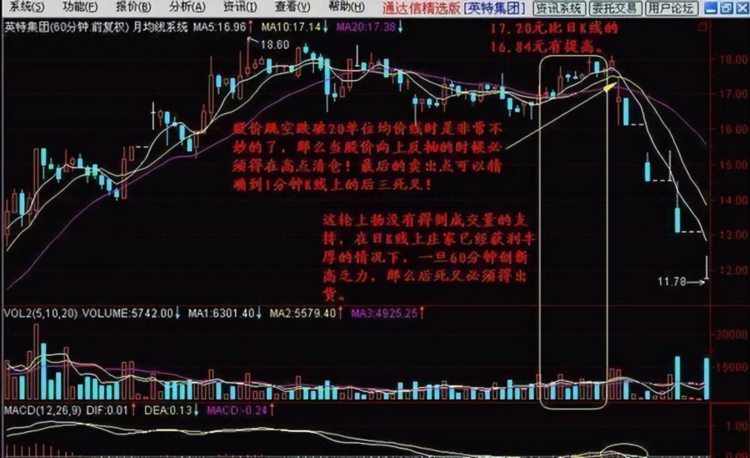

操作方法:(1)5日价格平均线为一周价格平均线,能灵敏地反映股价短线波动趋势,适合短线操作。(2)20日价格平均线为一月价格平均线,能稳定地反映股价中线波动趋势,适合中线操作。(3)10日价格平均线为两周价格平均线,反映的股价波动趋势既有5日均线的灵敏性又有20日均线的稳定性,适合中短线操作。(4)月均线系统常用来监视股价头部,与60分钟K线图结合使用有更灵敏的效果。(5)月均线系统与季均线系统结合使用,对监视股价底部状态有较好的效果。

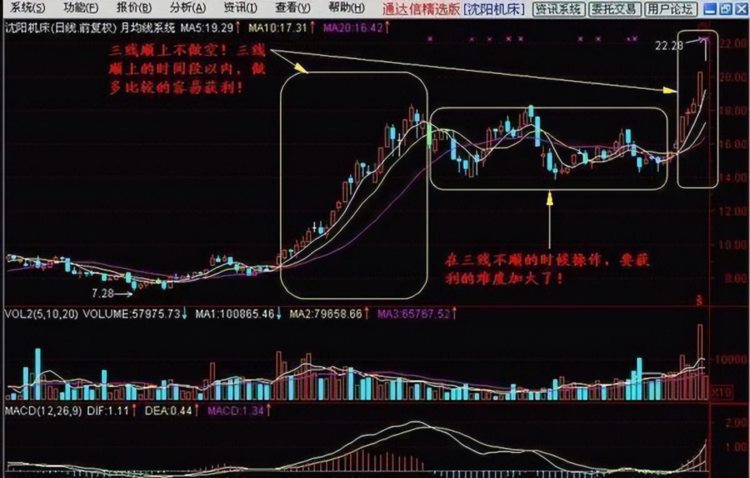

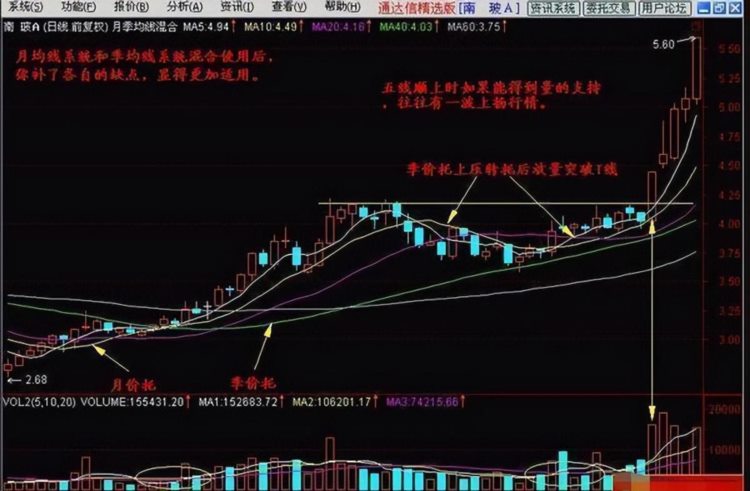

请看(图1-1)中的月均线系统,该均线系统对中短线投资者的操作参考。

图1-1在月均线系统的使用原则上有很重要的一条就是:三线顺上不做空!见(图1-2)所示。

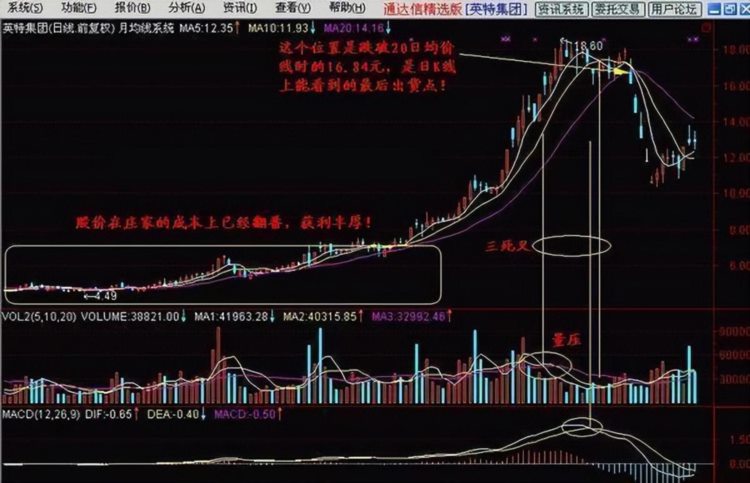

图1-2下面是使用月均线系统与60分钟K线系统配合寻找股价头部区间的案例。见(图1-3)与(图1-4)

图1-3

图1-4下面是月均线系统与季均线系统结合使用研判底部的案例。见(图1-5)、(图1-6)。

图1-5

图1-6

小结:无论是月均线系统还是两者混合使用的系统,都有一个不变的原则,那就是所有的均线方向向上的时候,如果有成交量的配合,往往有一波上扬行情。

三线粘合战法

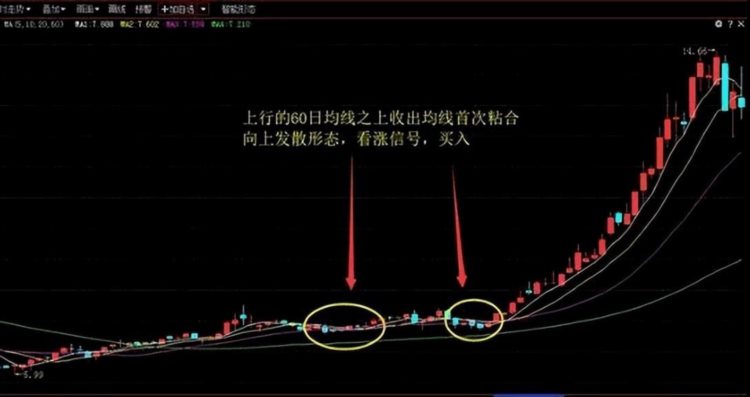

(1)均线首次粘合向上发散

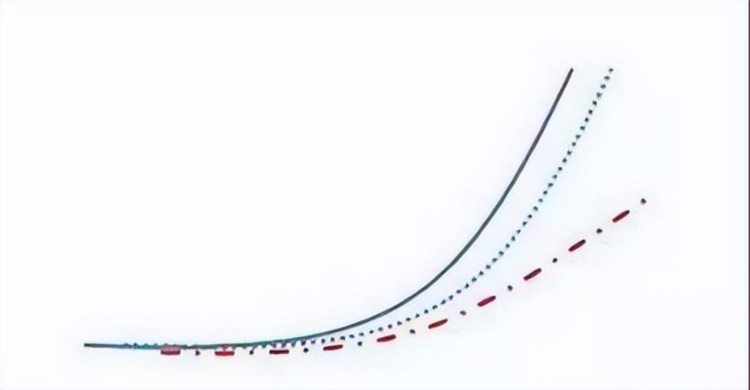

均线首次粘合向上发散大多出现在长期下降趋势末期和长期上升趋势初期,是指股价在筑底或盘整时,5日、10日和20日均线逐渐收敛,相互缠绕,形成均线粘合形态,然后股价或指数向,上突破均线粘合形态,各条均线向上多头发散。

均线首次粘合向上发散的技术特征有以下几点:

(1)出现在长期下降趋势末期或长期上升趋势初期。

(2)5日、10日和20日均线收敛,形成均线粘合形态。

(3)股价或指数向.上突破均线粘合形态,均线向上多头发散。

均线首次粘合向上发散的技术含义:看涨信号,买进。

均线首次粘合向上发散大多出现在长期下降趋势末期以及长期上升趋势初期,主要是主力进场吸货所致。当股价或指数向上突破后,往往都会有一-段可观的涨幅。

从平均成本的角度看,均线粘合表示市场内各均线周期的平均持仓成本相同,粘合的时间越久,平均成本相同的筹码就越多。一旦股价向上突破,一方面说明所有持仓都出现盈利,没有足够的盈利,投资者是不会大量抛出的,因此持仓比较稳定。另一方面表明场外的交易者愿意出更高的价格买入,甚至不惜让堆积得如此多的筹码全部获利,多方的实力和决心非同一般。

均线首饮粘合向上发散的买入点在股价或指数向上突破均线粘合形态,以及均线多头发散的初期。

操作要点:

(1)均线粘合的时间越长,股价或指数突破后,上涨的力度就越大。

(2)股价或指数向,上突破均线粘合形态,以及均线向,上发散初期,如果成交量同步放大,那么信号的可靠性更强一-些。

(3)在下行的60日均线之下出现均线首次粘合向上发散形态,有可能是长期下降趋势的中期反弹行情,交易者买入时要控制仓位。等到股价或指数向上突破60日均线,60日均线上.行时再加仓买入。

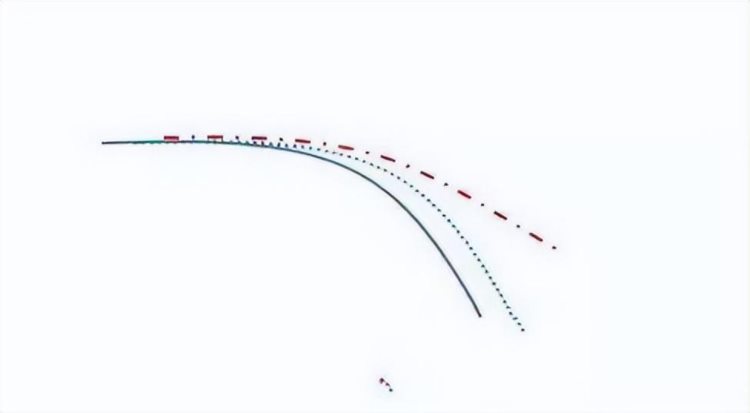

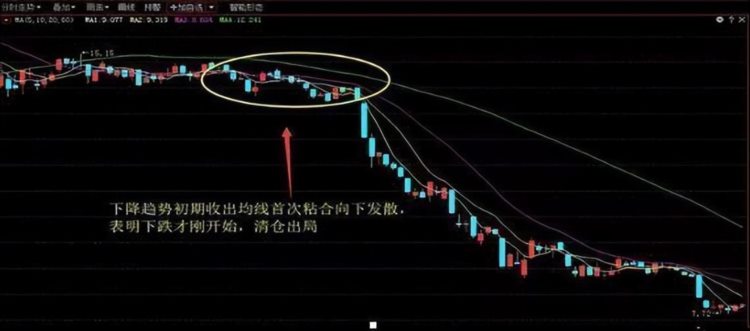

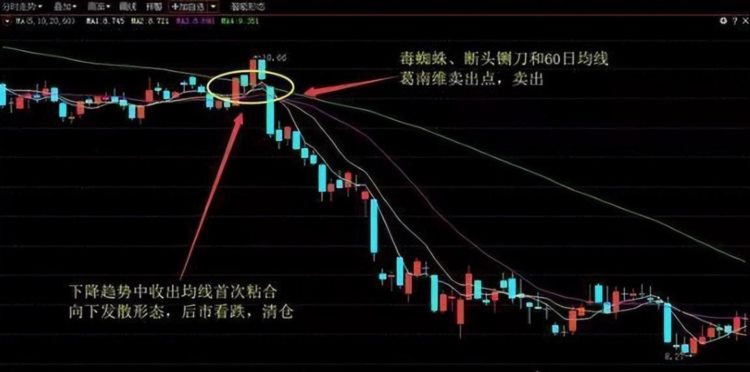

(2)均线首次粘合向下发散

均线首次粘合向下发散大多出现在长期下降趋势初期和长期上升趋势末期,是指股价在筑顶或盘整时,5日、10日和20日均线逐渐收敛并相互缠绕,形成均线粘合形态,然后股价或指数向下跌破均线粘合形态,各条均线向下空头发散。

均线首次粘合向下发散的技术特征如下:

(1)出现在长期下降趋势初期或长期上升趋势末期。

(2)5日、10日和20日均线收敛,形成均线粘合形态。

(3)股价或指数向下跌破均线粘合形态,均线向下空头发散。均线首次粘合向下发散的技术含义:看跌信号,卖出。

均线首次粘合向下发散大多出现在长期下降趋势初期以及长期上升趋势末期,是主力和交易者兑现利润所致。之所以会在高位形成均线粘合形态,原因有两点:一是主力尚有大量筹码未抛出,因此继续维系股价不大幅下跌,以便卖出好价钱;二是大量的场外交易者依然沉浸在牛市的狂热和激情中,不计成本地疯狂涌入,将理性交易者的抛盘悉数承接。无论是哪一种原因,一旦股价或指数向下跌破粘合形态,供求关系就会失衡,很容易引发恐慌性抛盘,使后市出现急跌走势。

操作要点:

(1)均线粘合的时间越长,股价或指数跌破后,下跌的力度就越大。

(2)股价或指数跌破粘合形态,以及均线向下发散初期,无需成交量配合。

(3)在上升趋势中出现均线首次粘合向下发散形态,虽然有可能是长期上升趋势的中期调整行情,但因为均线首次粘合向下发散形态看跌的作用很强,所以即便是中期调整行情,中长线交易减仓的力度也一定要大,哪怕直接清仓,做错的概率也会很小。

交易是一场局,看清局内人

在这场局里,随机游荡的k线和无序的涨跌,很容易把自己变成人性弱点的俘虏,即使开局之前再明确的交易规则在恐惧和贪婪面前也变得一文不值,没有了一致性的交易规则还怎么谈一致性的获利,如果获利变成了侥幸,亏损变成了必然,那么对交易者来说这注定了是一场败局。

每一朵能力之花实际上都是磨砺在心灵上留下的伤疤

其实,对于市场行为的分析,没有必要分析的那么深奥,因为大部分的市场参与者尽管拥有丰厚的知识,但是在开盘的时候所有的知识和技巧都会被丢到九霄云外去,凭借的几乎都是人的本能,交易经验的累加,并不是单纯交易技术的突进,尤其在交易几年之后,对于技术和理论的理解几乎都处于一种停滞不前的状态,但是交易行为的自我约束和精进则是没有上限的,这种由交易行为上的谨慎传导的交易心态的谨慎和稳定,则会是交易者的整体素质不断提高,所有优秀的交易者在别的地方也会体现出不一样的优秀。

甚至,站在周期性的角度来看,所有交易者的观点都是对的,行情终归会上涨,行情也终归会上涨,但是这个前提是周期,所有的分析都必须放在某个市场大势的某个小的时间节点上来说才有意义,但交易者不是分析师,不是简单的说上涨或是下跌就可以,而是必须找到时间与空间的统一才会有赚钱的机会,否则说的再多也没有意义,时间点就是机会。

离开了时间点,谈论任何涨跌都没有意义

这个等待机会出现的能力,并不是刻意靠模拟多少次就可以学会的,而是每一个身处场内的交易者在经历过多少次懊悔,甚至恼怒而又不甘心放弃之后凝结出来的,每一朵能力之花实际上都是磨砺在心灵上留下的伤疤。

行情每时每刻都在涨跌,但是属于自己的机会并不多,这是交易者应该学会的第一课,更不要想什么可以每次都能从低点抓到高点,这样的市场永远都不会存在,因为作为你的对手,也就是“别人”是肯定不会答应的。

等待机会,也就是等待你和别人谁先犯错

所以,等待就成了交易者必须要学会的能力,等待机会,也就是等待你和别人谁先犯错,也就是你和别人谁先跟自己的人性弱点变成了敌人,所以盈利的程度并不取决于你,而是取决于你对手的犯错程度,每次开仓之前,先问自己两个最简单的问题,在这个地方来仓,一是,我和我的对手谁在犯错?而是自己是否已经被人性的弱点俘虏了?

最后

等待不是一个抽象的概念,等的是一个交易信号,每一个交易者都应该有一套属于自己的交易系统这是前提,等待是抽象的,但是盈利和亏损都是真实的,这个交易信号也不会绝对的盈利,可能你隐忍着等来的却是一次亏损,放掉的却是一次盈利,虽然感觉会很懊恼,但这确实是交易的一种常态。

我们能做的就是接受,信任自己的交易系统,坚守自己的交易信念,决然没有必要给自己设定一个非生即死绝对的目标,只要我们控制住自己的人性,仔细打磨进出场规则和资金管理规则,剩下的就看自己和对手谁先犯错,对错之间往往就是那么棋差一招,这才是高手过招应有的态度。