恒大“后遗症”。

1

剥离

盛京银行(HK.02066)正在积极自救。

一个月前,盛京银行发布公告称,拟依法依规对部分信贷资产进行出售,购买方为辽宁资产管理公司。

按照公告,盛京银行将以1760亿元的对价,向辽宁资产管理公司转让自己所持有的1837亿元债权类资产。

有意思的是,作为接盘方,辽宁资产的支付方式是向盛京银行定向发行专项票据。根据约定,专项票据初始期限为15年(经双方协商可进行延期)或于该债务期限内发行人偿还本金金额为止,辽宁资产(或其指定人士)须按2.25%的年利率向盛京银行每年支付利息。

啥意思?估计有朋友看得迷糊,简单概括下就是——

你卖给我东西,东西我要了但没钱付给你,就从你那里借钱支付,15年内只支付利息,15年后本金再给你。

按公告的意思,这样一波操作下来,辽宁资产没花啥钱就把盛京银行的资产处置了。万一15年后这些资产升值了,还能赚一笔。

不得不说,这算盘打得很好。作为专业处理不良资产的AMC公司,辽宁资产的这波操作,被业界看做是“又一模式创新”。

对盛京银行来说,这算是雪中送炭,这家银行太需要缓口气了。

财报显示,截至2023年6月30日,盛京银行资产总额人民币10,951.65亿元,较上年末增幅1.2%。同期,盛京银行发放贷款和垫款总额为6203亿元。

按这个数据算,1760亿的拟出售资产包大约相当其表内贷款余额的28.37%,接近1/3。

从资本充足水平来看,自2019年以来,盛京银行资本充足率从14.54%降至去年末的11.52%,一级资本充足率则从11.07%降至9.86%。

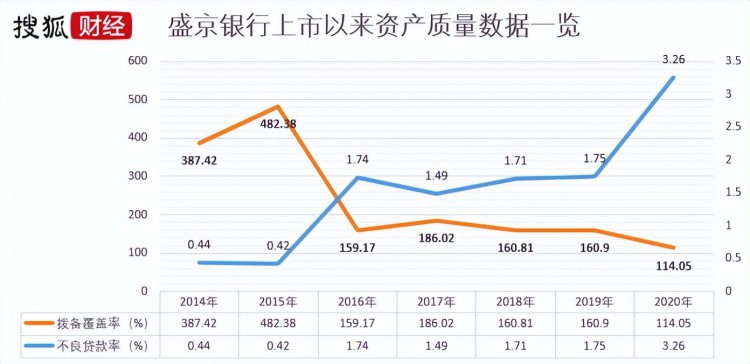

此外,盛京银行拨备覆盖率为142.90%,较上年末上升2.60个百分点,但远低于2023年二季度商业银行平均拨备覆盖率206.13%。

更令人关注的是资产质量。盛京银行不良贷款率在2020年由1.75%跳升至3.26%,之后一直维持在3%以上,这个数据远高于行业平均水平。根据金融监管总局数据,2023年二季度末,商业银行平均不良贷款率为1.62%。

▲图源:搜狐财经

如果要探究盛京银行这种境况的根源,离不开一个关键角色——恒大。

2

拖累

盛京银行与恒大的交集可以追溯到2016年。

盛京银行前身是沈阳市商业银行,2014年12月在香港联合交易所主板上市。

2016年,盛京银行上市两年不到,恒大通过二级市场、市场外大宗交易及收购等方式,合计斥资超139亿元购得盛京银行15.79亿股股份,成为盛京银行大股东。到了2019年,通过继续增持,恒大股份占比超过35%,真正成为盛京银行的控股股东。

打那之后,盛京银行的房地产贷款开始攀升。2019年的时候,盛京银行房地产业贷款总额为352.8亿元,到了2020年底,这一数据就增至700.5亿元。其房地产业不良贷款率也从2018年末的0.29%飙升到2021年末的1.98%。

这些贷款的主要流向,当然就是恒大。2022年11月,中国恒大的公告显示,2020年至2021年期间,盛京银行曾向其提供资金总额达到325.95亿元。

要知道,2021年盛京银行的营收只有154.67亿元,净利润是4.02亿元。

这么说吧,盛京银行借给恒大的钱,相当于其2年的营收,或者过去十几年的净利润总和。

也正因此,在外界看来,盛京银行一度成为恒大的“钱袋子”。

近两年来,在沈阳国资的不断增持下,盛京银行已经与恒大彻底剥离。但由此带来的拖累和坏账,并没有消失。

财报显示,2020年-2023上半年,盛京银行资产减值分别达到106.25亿元,95.08亿、91.72亿元、36.71亿元。最新的中报里,盛京银行前十名贷款客户中,房地产行业依然占据四席。

2023上半年,盛京银行实现营收71.44亿元,同比下降11.6%;归属净利润7.38亿元,同比下降21.8%,营收净利双双大幅下跌。

此外,同期盛京银行的非利息净收入更是较2022年同比减少8.59亿元,同比下降42.4%。

在资本市场,截至2023年10月27日,盛京银行的股价是1.85港元/股,相比之前的高点足足跌去85%!这已经不是什么腰斩,而是把腿肚子以上全给砍了。

被恒大拖累到这个地步,难怪有人把盛京银行称为“最惨银行”。

3

后遗症

被恒大拖累的银行,远不止盛京。

恒大爆雷后,一张名单迅速流传开来。一众熟悉的银行,都是恒大事件的“受害者”。

▲图源网络

以民生银行为例,蓝莓财经梳理的资料显示,在2018-2019年间,民生银行至少和18家房企签订了战略合作协议,包括正荣、阳光城、金科、佳兆业、蓝光等。民生银行光是给泛海控股和恒大提供的贷款,就超过了500亿。

公开资料显示,截至2022年底,民生银行对公房地产业不良贷款余额155.45亿元,不良贷款率4.28%。

把视野再放大一点,被恒大伤到的,也不止这些银行。

此前,上市公司中甚至涌现出了一个特殊的群体:恒大受害股。这个群体规模庞大,A+H股就有超过30家。它们有的是供应商,有的是股东。有做地产的,有做家具的,有做涂料的,有做瓷砖的,也有卖酒的……

它们有一个共同点:都是恒大爆发危机后的受累企业。对它们中的大部分企业来说,恒大一度是最重要的甲方,但如今,大金主的商票反成了最大的“坏账”。

有个叫嘉寓股份的企业,是国内的幕墙龙头。由于涉及恒大商业承兑汇票的持票或背书,这家公司及部分子公司合计商票敞口金额一度达到13.16亿元。要知道,2007年—2021三季度,这家公司的累计净利润只有8.03亿元——

踩了一个雷,过去15年赚的钱都亏没了。

面对这种情况,恒大是指望不上了,很多企业只能自救。

拿盛京银行来说,在与恒大彻底剥离之后,其又进行了管理层的“大换血”,董事长、执行董事、行长、监事长等核心高管都换了一遍。如今,随着千亿级不良资产的转让,盛京银行正在逐步回到正轨。

不知道其他企业,是否能有同样的幸运?毕竟,有一句话依然没有过时——

房地产是现阶段我国金融风险方面最大的“灰犀牛”。