美的集团控股子公司美智光电IPO出现新进展。

4月20日晚间,美的集团披露公告称,子公司美智光电科技股份有限公司(简称“美智光电”)创业板上市申请4月19日获深交所受理,IPO重新启动。

据公开资料显示,这是美智光电第二次冲刺创业板IPO,其最早于2020年筹备上市,于去年7月申请终止撤回IPO申请,并于同年9月重启上市辅导。

对于彼时主动终止撤回IPO申请,美智光电董秘办人士曾表示,这是出于自身发展规划及上市节奏的考虑。

拟募资总额约5.06亿元

主要用于生产基地、研发中心建设项目

据美智光电的官网信息显示,其主营业务为照明及智能前装产品、方案设计、研发、生产和销售,主营产品品类包括智能照明、智能浴霸、智能门锁、智能开关面板、智能晾衣架等智能家居场景产品。

根据招股书内容披露,此次发行拟募资投资总额约5.06亿元,分别用于智能前装产品生产基地建设项目、品质测试中心建设项目、研发中心建设项目和渠道建设项目。募集资金拟投入额分别约为1.606亿元、7872.5万元、1.465亿元、1.2049亿元。可以看出,美智光电对于研发中心的建设投入仅次于生产基地建设的投入。

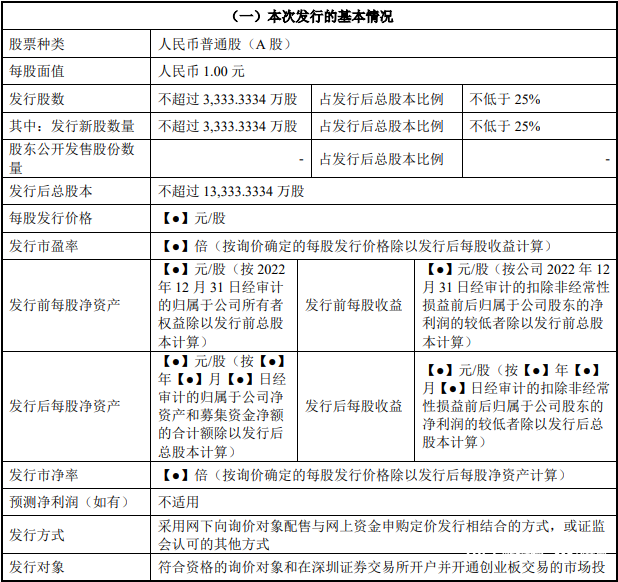

本次发行的基本情况

对于研发上的投入,美智光电也在招股书提到,公司所在行业技术发展迅速、产品创新迭代速度快、市场参与企业较多,公司需要紧密结合市场需求和行业变化,持续加大技术研发投入,保持产品创新迭代速度,保持产品、方案的市场竞争力。如公司在研发上投入不足、研发创新未能准确及时把握未来市场需求,不能及时跟上行业内新技术和产品的发展趋势,则可能导致新产品的市场接受度不如预期,从而对公司的业绩带来不利影响。

营收利润趋于增速放缓态势

超六成营收为家用照明业务

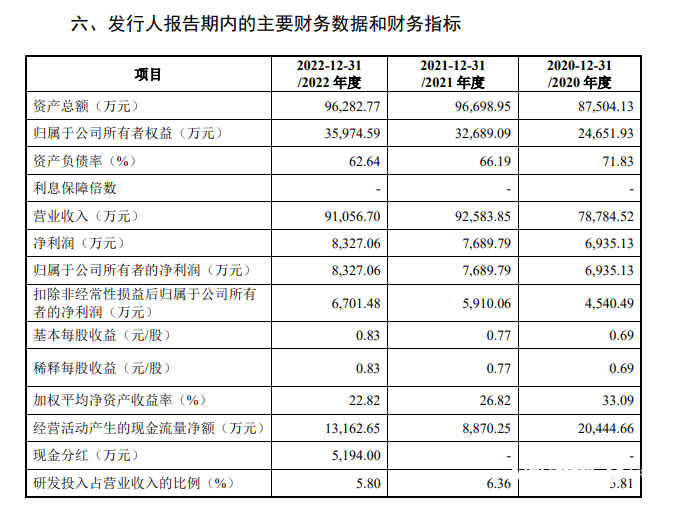

根据招股书中的数据显示,2020年至2022年,美智光电营业收入分别为7.88亿元、9.26亿元、9.11亿元;对应净利润分别为6935.13万元、7689.79万元、8327.06万元,营收利润趋于增速放缓态势。

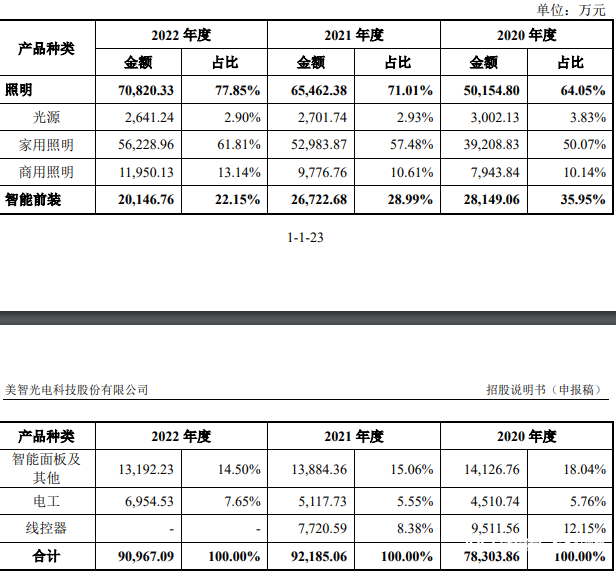

从主营业务收入的比重来看,2020年至2022年期间,其照明产品收入占主营业务收入的比例分别为64.05%、71.01%及77.85%,智能前装产品占主营业务收入的比例分别为 35.95%、28.99%及 22.15%。

可以看出,美智光电在照明业务板块的营收占比在逐年提升,其中家用照明业务的占比也在逐年递增,2022年期间,家用照明业务的营收由2020年的3.92亿元增长至2022年的5.62亿元,占总营收的61.81%,占照明业务板块近八成的营收量,而光源产品报告期内收入规模逐年下降。

对此情况,美智光电称,家用照明产品报告期内收入规模逐年上升,主要得益于报告期内浴霸品类市场占有率逐步提高,销售规模的大幅提升,而光源产品相对传统,技术含量及利润空间有限,基于资源配置效率的考量,主动进行产品迭代与优化升级,逐步减少光源等低技术含量、低附加值产品的生产与销售规模。

而相对应的,在照明业务营收占比上升的同时,美智光电的智能前装产品营收在报告期内则出现了下滑的现象,这也是导致公司2022年营收下滑的原因。其中智能面板及其他收入占比从2020年的18.04%逐年降至14.5%,线控器产品因2022年停产未产生收入,该产品2020年和2021年的收入分别为9511.56万元、7720.59万元。

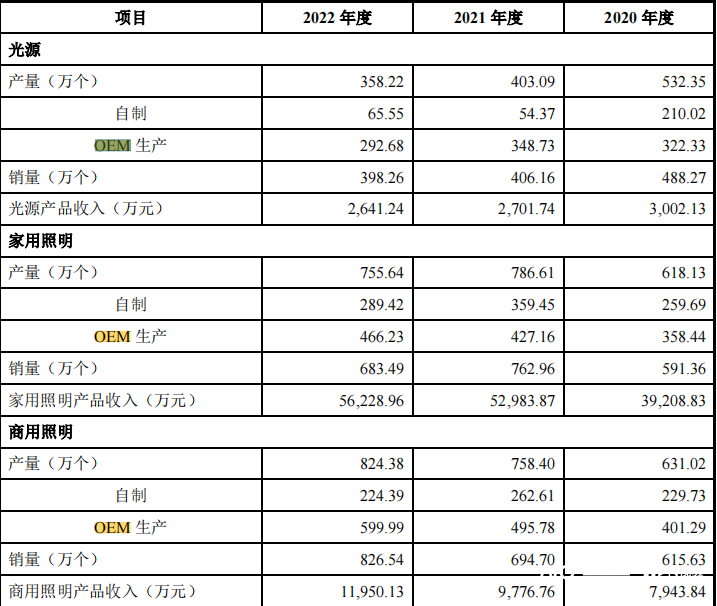

此外,美智光电提到,报告期内公司除线控器产品均为自制、电工产品均为OEM 生产外,其余产品均采用自制及OEM 生产相结合的方式进行生产。而南都湾财社记者观察到,其各类产品的OEM生产产量是自制产量的一倍至数倍不等,换而言之,其大部分产品是属于OEM生产产品。

部分产品OEM产量和自制产量

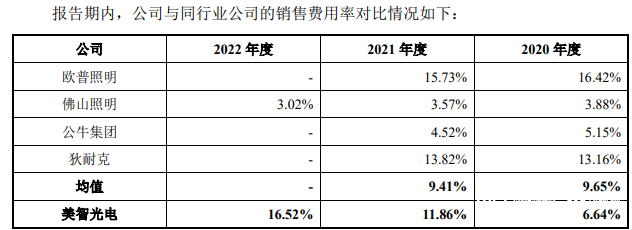

此外,虽然家用照明产品收入增长,但成本方面也出现了大幅增长。报告期内,美智光电的销售费用分别为5228.35万元、1.1亿元及1.5亿元,销售费用占比从2020年的6.64%增至2022年的16.52%。其中,公司促销推广费从2020年的1761.21万元增至2022年的8014.47万元,增长了3倍。

与同行业可比公司相比,美智光电的销售费用率高于行业均值,报告期各期分别为6.64%、11.86%及16.52%,而2020年、2021年可比公司的销售费用率均值分别为9.65%、9.41%,已披露2022年财报数据的佛山照明2022年的销售费用率也仅为3.02%。

降低与美的集团关联销售金额

强调自身独立性

然而,为何13个月前美智光电会突然终止撤回IPO申请呢?

有业内人士指出,分拆上市因其独特性,为防范出现不合理的利益输送与操纵股价的风险,在分拆上市过程中,监管机构特别关注分拆上市子公司的合规性、独立性与同业竞争情况。

而此次重新冲刺IPO的美智光电又做了哪些方面的准备来应对企业分拆上市受阻的问题呢?

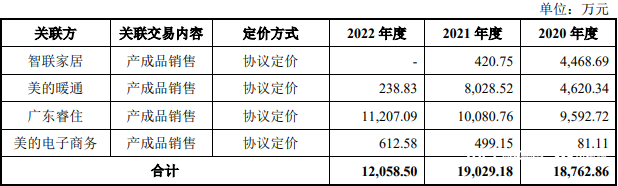

根据招股书内容披露,在关联销售方面,美智光电与美的暖通的销售金额分别由2020年以及2021年的4620.34万元和8028.52万元,降至2022年的238.83万元。

而与美的电子商务的销售金额虽然有所上涨,但是美智光电表示报告期内,公司通过美的集团官方商城进行销售,因此与美的电子商务发生的关联销售金额占对应期间营业收入的比例分别为0.10%、0.54%和 0.67%,整体比例较小,预计未来双方将继续发生经常性关联交易。

同时,美智光电在宣传推广方面也表示,2021-2022年度,美的电子商务策划的产品推广活动不再包含公司产品,转为由公司自主决定推广方式并支付相应费用。

在商标方面,美智光电同样指出报告期内,公司使用美的集团商标进行商品销售,并按照规定向美的集团支付商标使用费,且该等费率与消费、制造行业上市公司商标授权使用费率不存在显著差异。

而IT方面则表示截至本招股说明书签署日,公司IT系统已与美的集团进行完全独立,预计未来将不会发生IT系统使用费,此前生产经营、财务等所使用的美的集团所有的IT系统,已按照主营业务收入的0.4%向美的集团支付IT系统使用费,该等费率与消费、制造行业上市公司商标授权使用费率不存在显著差异。

此外,此前对于IPO终止的原因,其中或也涵盖了因其对终端地产客户等传统大客户的依赖。对于,此次最新招股书内容披露重也显示,报告期各期,美智光电的主营业务中实际销往美的置业的金额分别为1.31亿元、1.31亿元及1.29亿元,占对应期间主营业务收入的比例分别为 16.78%、14.30%及14.21%;实际销往碧桂园的金额分别为1.58亿元、1.59亿元和9229.31万元,占对应期间主营业务收入的比例分别为 20.26%、17.30%及 10.15%。

可以看出,美智光电为减少对于传统大客户的依赖性,已在逐步减少其营收占比。美智光电在招股书中表示,虽然公司建立战略合作及实际供货的终端地产客户数量较多,但与大部分终端地产客户仍处于早期合作阶段,交易金额整体较小,主要终端地产客户较为集中。

但值得注意的是,尽管这一类传统大客户的营收占比在下降,但其依赖性依旧存在,其营收占比仍较大,美智光电也表示,虽然公司与主要地产终端客户合作时间较长、历史合作情况良好且在手订单充足,但如其大幅减少对公司的采购,将在短期内对公司业绩构成较大的不利影响。

整体而言,可以看出,美智光电此次为了提高自身作为子公司的独立性以及解决同业竞争问题,不仅降低了与美的集团的关联销售占比,也逐步在降低对于传统地产大客户的依赖性。美智光电在也招股书中表示,报告期内与美的集团的关联采购,主要为商标、IT 系统及平台管理服务,并强调自身的独立性。

据了解,从当时被受理到终止IPO的近13个月里,美智光电经历了三轮审核问询,主要涉及关联交易、同业竞争、终端客户等。对于主动撤回上市申请的原因,美智光电董秘办人士曾表示,这是出于自身发展规划及上市节奏的考虑。

全联并购公会信用管理委员会专家安光勇在接受媒体采访时也表示,“从招股书可见,美智光电独立性有所增强,可见其对关联交易、同业竞争及增长空间等问题的重视。此外,美智光电竞争差异性仍有待体现,智能前装产品较传统照明产品需要更高且持续的研发投入,以保持产品不断迭代。”

采写:南都·湾财社见习记者 邱康正