中国中铁研究报告:大基建守正出奇,矿产开发异军突起

(报告出品方/作者:中信建投证券,竺劲、王介超、尹欢科)

一、交通基建龙头,股权激励再度推升发展动力

1.1 我国交通基础设施建设领域的“开路先锋”

公司是我国交通基建领域的“开路先锋”,实控人为国资委。公司最早可以追溯到 1894 年中国第一个桥梁 制造工厂——山海关造桥厂。1950 年铁道部工程总局和设计总局成立,后于 1958 年合并为铁道部基本建设总 局,形成公司前身;2000 年,与铁道部实行政企分开,于 2007 年成功在沪港两地上市。

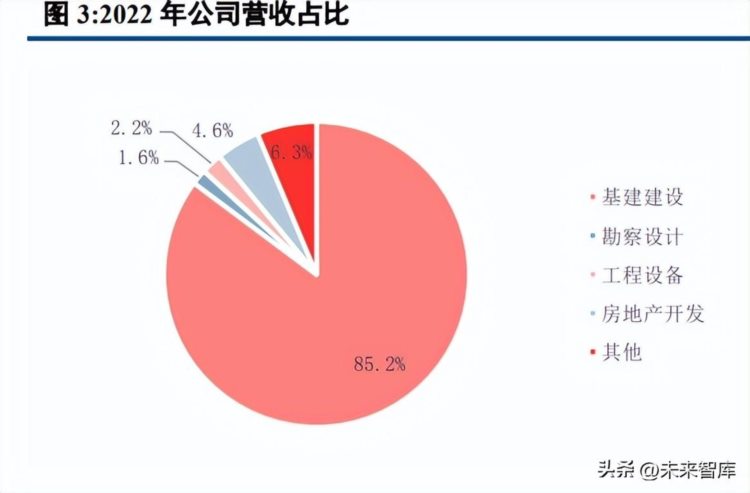

公司实际控制人为国资委,控股股东为中国铁路工程集团有限公司。作为全球最大交通基建工程承包商, 公司集基建建设、勘察设计与咨询服务、工程设备和零部件制造、房地产开发、海外业务以及其他业务于一体, 实施有限相关多元化战略,位列《财富》世界 500 强第 35 位,ENR 最大 250 家全球承包商第 2 位。 围绕基础设施建设打造“建筑纵向一体化”,资源业务表现不俗。2022 年,公司实现主营业务收入 11543.6 亿元,同比增长 7.6%,实现毛利 1155.7 亿元,毛利率 10.0%。其中,基础设施建设板块实现营收 9835 亿元, 实现毛利 827.8 亿元,占比分别为 85.2%和 71.6%,毛利率为 8.4%,是公司的核心产业。除了基建板块,公司 围绕建筑主业,打造勘探设计、装备制造和地产业务,形成“建筑纵向一体化”和“主业突出、相关多元”的 产业布局,2022 年勘探设计、装备制造和地产业务营收占比为 1.6%、2.2%和 4.6%,毛利率分别为 28.3%、20.6% 和 17.1%,毛利占比分别为 4.6%、4.6%和 11.9%。值得一体的是,公司资源开发板块铜、钴、钼保有储量在国 内同行业处于领先地位,矿山自产铜、钼产能已居国内同行业前列,2022 年实现营收 75.0 亿元,营收占比 0.7%, 毛利占比 3.6%,毛利率高达 55.6%。

营收、归母净利润和新签合同额等多项指标均位居行业前列,盈利能力稳步提升。公司是全球规模最大的 基础设施建设集团,2022 年实现营收 11543.6 亿元,实现归母净利润 312.8 亿元,新签合同 30323.9 亿元,均位 列建筑央企前列。2012-2013 年,公司营收从 5604 亿元增长至 11536.4 亿元,CAGR 为 8.4%,归母净利润从 93.7 亿元增长至 312.8 亿元,CAGR 为 14.3%,利润增速高于营收增速,盈利能力稳步提升。

1.2 股权激励定高业绩目标,将创建世界一流专精特新示范企业

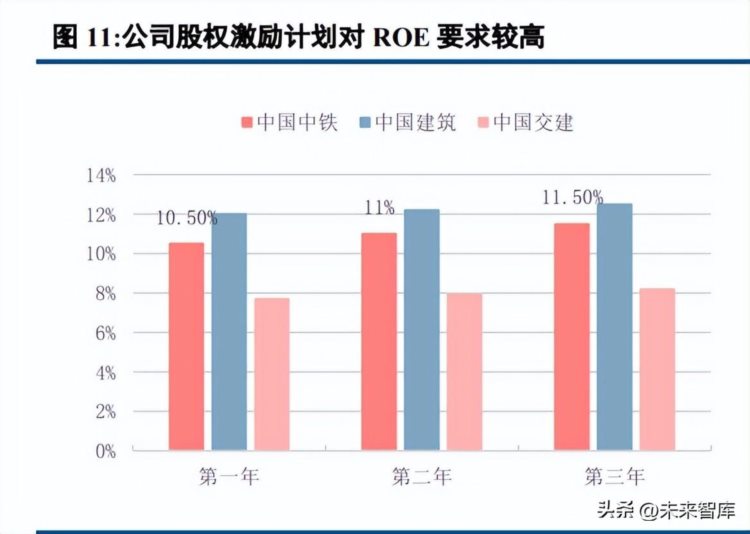

股权激励促进公司效益提升,高解锁标准彰显公司信心。2022 年 1 月公司向公司管理层、中层管理人员及 核心骨干人员合计 732 人以 3.55 元/股的价格授予 1.78 亿股,约占公司 A 股总股本的 0.98%,进一步建立、健 全公司长效激励机制。在以房建、基建为主业的建筑央企中,公司的股权激励解锁要求对业绩增速要求最高, 彰显公司对高速稳健发展的信心:1、2022/2023/2024 年扣非加权平均净资产收益率不低于 10.5%/11.0%/11.5%; 2、以 2020 年为基准,到 2022/2023/2024 年的扣非净利润复合增长率均不得低于 12%;3、以上两项指标不低于 同行业平均业绩水平或对标企业 75 分位值水平;4、完成国务院国资委经济增加值(EVA)考核目标。

在交通基建方面技术实力雄厚,3 家子公司入选创建世界一流专精特新示范企业名单。公司技术实力雄厚, 尤其在隧道施工开发、桥梁建设和电气化铁路建设方面达到世界领先水平,是相关领域建设的主力军。2023 年 2 月 28 日,国资委在前期创建世界一流示范企业试点工作的基础上,开展创建世界一流示范企业和专精特新示 范企业“双示范”行动,中国中铁子公司中,中铁工业、中铁大桥局和中铁电气化局凭借专精领域的经验、技 术实力成功入选,未来有望进一步加强相关领域内的技术和实力优势。

1.3 业绩长期稳健,ROE 处于同业较高水平

在手合同充沛,新签合同平稳增长。2022 年,公司总在手合同合计 49311 亿元,同比增长 8.4%,对公司营 收保障倍数达 4.4,为公司未来业绩稳健增长打下充实的基础。2022 年公司实现新签合同额 30323.9 亿元,同比 增长 11.1%,其中基建、设计、制造、房地产和其他板块新签合同额分别为 26659 亿元、279 亿元、632 亿元、 752 亿元和 2001 亿元,整体保持平稳增长。

毛利率长期保持平稳,净利率保持上升趋势,盈利能力提升。2022 年公司毛利率 10.0%,受地产毛利率大 幅下降影响,较 2021 年下降 0.2 个百分点,过去十年均在 9.1%-11.2%的区间内,基建建设/勘探设计/工程设备/ 地产/其他业务 2022 年毛利率分别为 8.4%/28.3%/20.6%/17.1%18.0%,除地产外其他业务板块毛利率均无大幅波 动。2013-2022 年公司净利率从 1.8%上升至 3.0%,归母净利率 CAGR 达 14.3%,比营收 CAGR 高出 5.9 个百分 点,盈利能力得到极大提升。十年间,期间费用率从 5.06%上升至 5.41%,但资产减值的减少和所得税率下降保 证了净利率的持续提升。

公司 ROE 处于同业较高水平,现金流优于同业平均,国资委考核导向变化使得经营质量有望进一步提升。 受益于利润率提升,公司 2022 年加权平均 ROE 为 12.1%,较 2021 年提升 0.5 个百分点,在同业中处于较高水 平,高于同是以基建建设为主业的中国铁建、中国交建和中国中冶。2023 年 1 月国资委将央企考核指标从“两 利四率”调整为“一利五率”,新增营业现金比率和 ROE 两项指标,更加关注央企的经营质量和盈利能力,在 国资委考核引导下,公司经营质量有望得到进一步提升。

二、大基建板块守正出奇,房地产开发板块迎来发展机遇

2.1 大基建板块受益于国内基建投资持续发力和“一带一路”政治环境改善

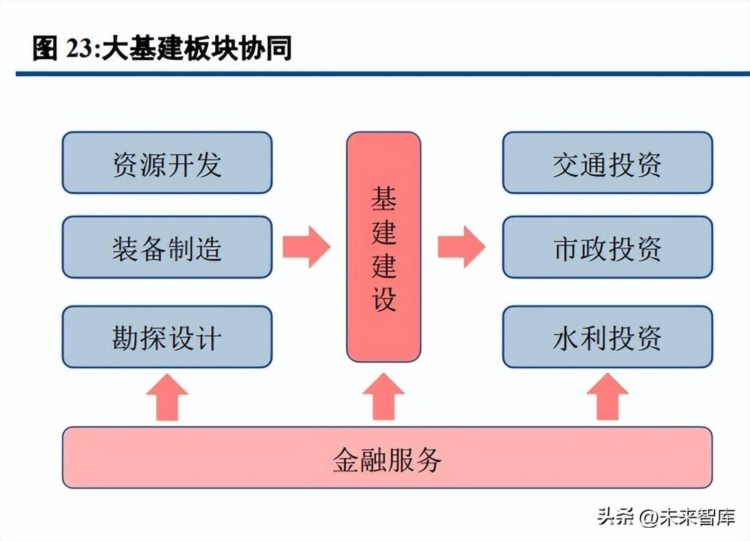

领先的基础设施承包商,围绕基础设施建设成功打造纵向一体化的大基建板块。公司始终在中国基础设施 建设行业处于领先地位,是全球最大的建筑工程承包商之一,设业务涉及铁路、公路、市政、房建、城市轨道 交通、水利水电、港口航道、机场码头等工程领域。公司围绕基础设施建设这一核心板块,向上游延申资源开 采、钢结构制造、勘探设计和装备制造,向下游拓展投资运营项目,实现“投建营”一体化,以 BT、PPP、BOT 等模式投资建设了大批基础设施项目,成功实现“一个板块经营,多个板块受益”的经营理念。

充分受益于基建投资持续发力,预计 2023 年基建投资增速+10%。2023 年政府工作报告指出,今年 GDP 增长目标约为 5%,2022 年全国共发行新增专项债超 4 万亿,投放政策性金融工具近 7400 亿元,以 20%的项目 资本金比例计算,最高可撬动超 7 万亿资金投向基建,新增相关信贷超过 5.9 万亿元。2023 年财政部提前下达 新增专项债额度 2.19 万亿,较去年增长 50%,2023 年专项债额度 3.8 万亿元,同比增长 4.1%,为基建稳增长注 入蓬勃动力;2023 年一季度地方政府共发行新增专项债 13568 亿元,发行规模处于较高水平。我们认为,受资 金来源充沛拉动,2023 年基建投资增速仍将维持高位,达到约 10%的增速。

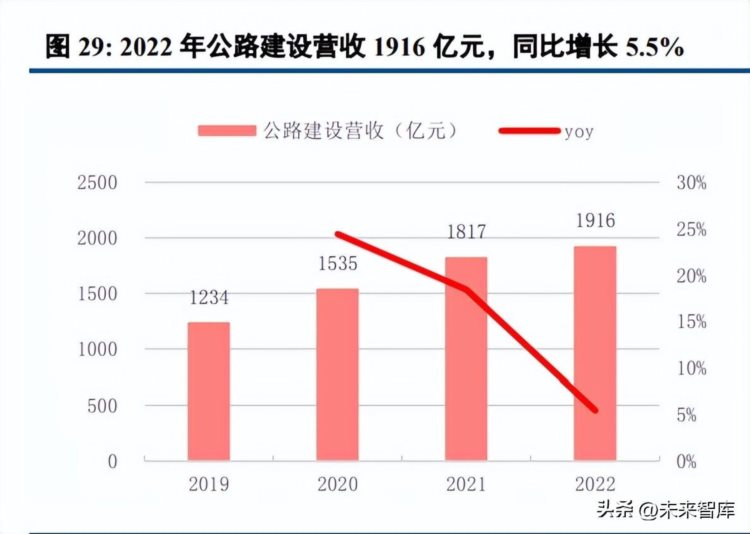

交通基建业务地位稳固,在手订单充沛。公司作为我国铁路建设的“开路先锋”,在铁路、公路建设上保 持极为稳固的地位,2022 年铁路建设实现营收 2369.5 亿元,同比增长 9.7%,市场份额维持在 45%以上,新签 合同 5157.8 亿元,同比增长 19.0%;公路建设实现营收 1916.4 亿元,同比增长 5.5%,高速公路市场份额约 10%, 新签合同 3483.1 亿元,同比增长 18.0%;城市轨道交通市占率维持在 35%以上。

交通基建相关高端装备制造领域处于领先地位。在长期的经验积累和持之以恒的努力下,公司在交通基建 相关的装备制造领域竞争力突出,是全球销量最大的盾构机/TBM 研发制造商,是全球最大的道岔和桥梁钢结 构制造商、国内最大的铁路专用施工设备制造商。公司在技术含量较高的高速道岔(250 公里时速以上)市场 占有率 64%、普速道岔市场占有率 46%、重载道岔市场占有率 56%、城轨交通道岔市场占有率 70%,大型钢结 构桥梁市场的占有率为 60%以上,高速铁路接触网零部件市场的占有率为 60%以上,城市轨道交通供电产品市 场占有率约 50%。

“一带一路”建设背景下海外工程有望持续高增长。2022 年公司实现海外业务收入 584.4 亿元,同比增长 6.7%,海外新签合同金额 1837.8 亿元,同比增长 21.1%;新签合同金额占比达到 6.1%,高于 5.1%的营收占比; 海外在建项目合同总金额 3354.8 亿元,占总在建项目 8.0%,公司的海外工程业务正处于快速过程中。2023 年 恰逢“一带一路”十周年,在第三届“一带一路”国际高峰论坛和沙特、伊朗历史性和解的催化下,公司海外 工程业务有望延续高速增长态势,尤其是在传统优势的非洲地区取得亮眼的表现。

2.2 积极谋求新增长点,发力市政、水利水电工程等领域

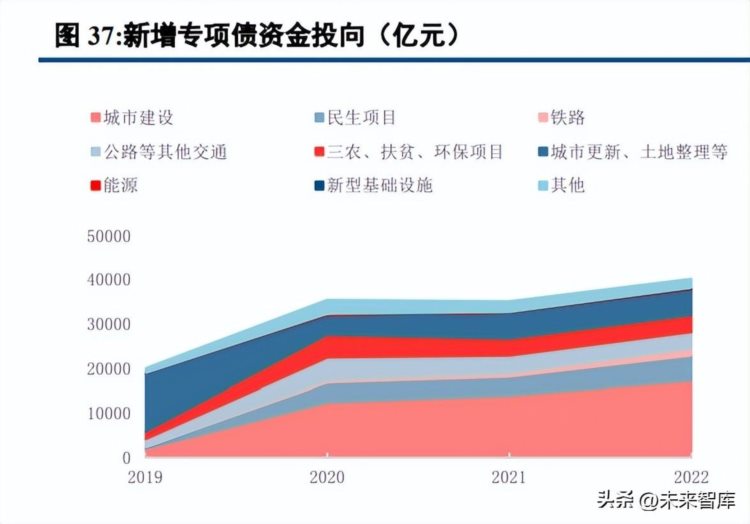

资金来源充足,市政及其他业务带动公司营收、新签双增长。“十四五”期间,我国城市基础设施投资将 达到全社会固定资产投资的 8%以上,从 2019-2022 年专项债资金来看,城市建设投资强度在不断增强,从 2019 年的 1927 亿上升至 2022 年的 17271 亿,占全年专项债投资金额比例从 10%提升至 43%,2022 年撬动总投资高 达 15 万亿(专项债投向城市建设项目合计投资额)。公司持续深耕城市综合开发领域经营,市政业务成为公司 基建建设业务营收和新签合同金额增长的主要来源,2019-2022 年,公司基建建设业务营收增量 2520 亿元,其 中市政及其他业务贡献 1702 亿元,占比达 68%,新签合同额增量 8713 亿元,市政及其他业务贡献 6275 亿元, 占比达 72%。

布局“第二曲线”增量市场成果喜人,新签合同额同增 81.2%。除了传统优势基建领域外,为增强竞争力, 打造新增长极,主要包括水利水电、生态环保和清洁能源三大业务。2022 年公司该板块新签合同额 3018.9 亿元, 同比高增达 81.2%,其中,水利水电新签合同 985.6 亿元,同比增长 223.3%;生态环保新签合同 752.2 亿元,清 洁能源板块新签合同超 400 亿元。

发力大水电,把握水利发展机遇期。2022 年全年我国完成水利建设投资 10893 亿元,增长 43.8%,一批重 大战略性工程前期工作加快推进,积极构建国家水网和省市级水网,同时,受新能源装机容量大幅增加、双碳 目标驱动,我国有一大批抽水蓄能电站开工建设。公司着重发力水利水电业务,于 2020 年收购了江西省水利规 划设计研究院,重组为中铁水利集团,收购滇中引水公司股权,发力大水电业务,打造“第二曲线“,2022 年 新签合同也取得了同增超 200%的成绩。

2.3 房地产开发板块逆势增长,未来受益行业供给侧出清

房地产开发业务实现逆势增长。2022 年,公司房地产开发业务实现新签合同额 751.9 亿元,同比增长 29.6%, 在行业下行周期实现逆势增长,新获取土储面积 130.6 万平。营收方面,2022 年房地产业务实现营收 534.6 亿 元,同比增长 6.4%,结转毛利率 17.1%,同比下降 5.1 个百分点,受房价下行和低毛利项目进入结转期影响较 大。

未来有望受益于行业供给侧出清。2022 年我国商品住宅销售金额为 11.7 万亿元,同比下降 28.3%,克而瑞 百强房企总销售金额 7.3 万亿元,同比下滑 46.7%,受风险事件影响,房地产开发行业正经历结构性变革,月度 销售超百亿企业从 50 家下降至不足 20 家,国企和央企地产价值凸显。公司凭借雄厚的实力和信用,在行业供 给侧出清的背景下有望充分受益,一方面竞争弱化带来盈利能力提升,另一方面市占率也将有所上升。

三、矿产资源开发板块异军突起,有望成为重要利润增长点

“工程换资源”模式下,资源业务与工程项目有机联动,矿产资源板块异军突起。中铁资源集团有限公司 成立于 2007 年,公司之初即坚持资源先行战略,通过风险勘查、合作勘查、投资收购等多种形式获取矿产资源, 实现了保有资源储量的高速增长。目前公司拥有/控制的铜、钴、钼的资源储量已处于国内矿业企业的前列,其 中铜约 769.4 万吨、钴约 58.6 万吨、钼约 64.2 万吨(截至 2022 年年报)。集团公司矿业资产主要分布在刚果 (金)、蒙古等国家和国内的黑龙江、内蒙古等资源大省。

铜钼价格上涨,资源业务有望高增。营收端,2022 年中铁资源集团营收达到 248.91 亿元,同比增长 28%, 2022 年净利润为 56.31 亿,同比增长 63.7%,2022 年归母净利为 50.79 亿,同比增长 68.6%。2020 年以来,公 司主营的矿产品铜、钼价格整体处于震荡上升通道,2023 年钼、铜年平均价格较 2022 年增长 71.3%、1.7%,资 源板块业绩高增确定性较强。

3.1 铜:铜矿稀缺性逐渐凸显,远期价格空间打开

1)供给:矿端带动精炼铜增长见顶回落,稀缺性逐渐凸显

铜矿成本上升,铜价刺激不足,铜矿渐入短缺。地壳中铜元素含量约 0.01%,铜矿勘探平均品位 0.5%左右, 铜矿开采品位过去 100 年时间里从 2%逐渐下滑到 0.43%,从大自然中提取原矿富集成铜精矿的成本越来越高。 同时,智利、秘鲁等主要矿产国的天气条件、社区冲突有所恶化,铜矿开采干扰率及不确定性因素上升,也使 得铜矿获得成本增加。 2015-2020 年铜价重心围绕 6000 美元波动,对铜矿企业做主动性资本性开支的刺激有限,年度资本性开支在 480-630 亿美元水平,铜矿产能增长滞后资本性开支约 5 年,2018-2019 年投资达峰对应铜矿增量在 2023 年 达到峰值 83 万吨,增速 3.7%。2024-2026 年铜矿增量面临腰斩,分别为 48 万吨、24 万吨、32 万吨,对应增速 2.1%、1.0%、1.4%。这无法满足在化石能源向电能升级潮流中扮演重要角色,消费中枢上移至 2.5%之上的全球 铜需求增长,铜矿资源的稀缺性日益明显。 冶炼利用率提升,瓶颈有望打开,精炼铜增速 2023 年见顶。全球粗炼和精炼有效产能均在 2022 年达到顶 峰,尽管 2023-2026 年分别有 518 万吨和 385 万吨的粗炼及精炼产能在建拟投产,但基本够填补老产能的退出, 以产能利用率提升来满足精炼铜产量提升需求。2022 年粗炼环节受新投产能推迟,在产产能干扰率提升,粗炼 存一定瓶颈,不能完全将 61 万吨铜矿增量完全转为粗铜增量,精炼铜增量也不及预期。2023 年冶炼端瓶颈有 望打开,铜矿增量能往下传导,预计精炼铜产量达 2555 万吨,增速 3.3%,增速为未来 5 年最高,与铜矿增速 达峰一致。

2)需求:新旧消费动能转换,消费中枢有望上移,供需格局持续向好

全球铜消费分散在建筑(28%)、电力电网(28%)、消费品(21%)、交通(12%)、机械(11%)等领 域,与海外相比,我国用铜结构集中在电力电网(49%)、空调制冷(16)、建筑(8%),有较大的优化空间。 现有的新能源相关的光伏、风电、新能源汽车等用铜新领域正在高速发展,新消费扩展有望弱化电力电网、地 产在消费中的占比。到 2026 年光伏、风电、新能源汽车领域用铜量分别达 126 万吨、106 万吨、198 万吨,三 者构成的新能源在精炼铜消费的占比从 2021 年的 8%提升至 2025 年的 15%。同时,将全球的精炼铜消费中枢推 至 2.5%之上,全球精炼铜供需格局在 2023 年之后持续向好,2025-2026 年缺口在 22 万吨、52 万吨。

3.2 钼:制造业及军工材料升级重要添加剂

1)供给:钼资源分布高度集中,全球供给约束刚性

双重供给风险扰动支撑钼价未来成长性有保障。钼二元供给结构由海外铜钼伴生矿和国内原生矿构成,海 外多个铜钼伴生矿矿山受品位下滑不可抗力影响,海外钼供给呈现收缩态势,国内产能较为稳定,新增产能无 法弥补现有产能下滑,全球钼供给呈现刚性。

钼需求对应我国制造业升级大周期,本质是由“铁元素”消费(基建地产为主要驱动)升级到“合金元素” 消费,钼下游需求大多是较高景气领域主要集中在军工航天、汽车、新能源设备(例如碳酸锂、氢氧化锂反应 釜)、风电铸件、石油石化天然气管道、LNG 储罐及船舶制造,需求前景较好。

供给端收缩,消费端扩张,全球钼市供不应求的局面延续,预计 2023 年全球钼市场供需缺口将达到 2.17 万吨。

四、盈利预测

我们预测 2023-2025 年公司归母净利润分别为 361/398/430 亿元,对应 EPS 分别为 1.46/1.61/1.74 元, 2022-2024 年公司归母净资产分别为 3309/3627/3970 亿元,对应 BPS 分别为 11.52/12.81/14.20 元。我们对公司 2023-2025 年盈利预测做如下主要假设:

1)考虑到境内基建工程资金来源充沛,海外工程可期,我们预计公司 2023-2025 年的新签合同增速为 7.3%/6.6%/6.3%,其中基建建设业务新签合同增速为 7.3%/6.6%/6.3%,保持平稳增长,勘探设计新签合同 增速为 5%/30%/10%,装备制造业务新签合同增速为 15%/20%/20%,疏浚业务新签合同增速为 15%/10%/10%。 2)2019-2022 年,公司新签合同增速分别为 28%/20%/5%/11%,在手合同充沛,我们预计公司 2023~2025 年的营收增速为 7.6%/7.6%/7.5%。 3)毛利率保持平稳,受矿产资源开发运营影响小幅提升,2023-2025 年公司毛利率分别为 10.1%/10.3%/10.3%。 4)近年来公司成本管控效果显著,我们预计公司 2023-2025 年管理费用率、销售费用率维持在 2.7%的水 平。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」