文 | 华商韬略 600

凭借特斯拉,马斯克已经多次登上全球首富,但最大的赢家并非只有马斯克。

一位被称为“女版巴菲特”的凯瑟琳·伍德(Cathrine Wood)就曾因重仓特斯拉一年狂赚690.97%而名噪华尔街。

事实上凯瑟琳早已不算什么投资新人,她已经在投资行业深耕约40年。在58岁前她一直是个勤勤恳恳的“打工人”,直到2014年她才创立了以主动型基金为主的方舟投资(ARK Invest Management)。

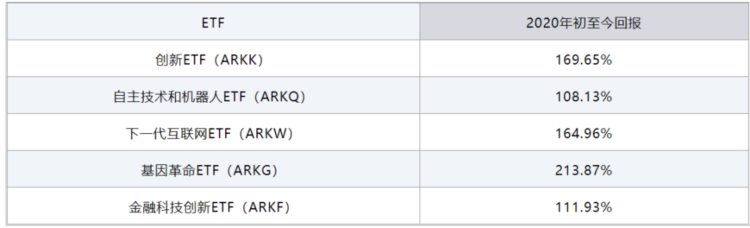

2020年方舟投资旗下的5支基金收益率均超过100%,同期标普500指数仅为16.26%。

其中规模最大的主动管理型基金ARKK总资产规模超179亿美元,2020年净值暴涨170%,近5年平均年化回报率超过40%,该成绩是巴菲特过往平均水平的两倍!这也让方舟投资成为当前美国最风光的投资公司之一。

和巴菲特一样,凯瑟琳的封神之路也是从投资一家被低估的公司开始,且都是长期价值投资的信奉者,因此被称为“女版巴菲特”,但凯瑟琳与巴菲特的投资方向却截然不同。

巴菲特非常热衷实业投资,而凯瑟琳投资的行业几乎都是金融科技和基因学等创新型颠覆性领域。

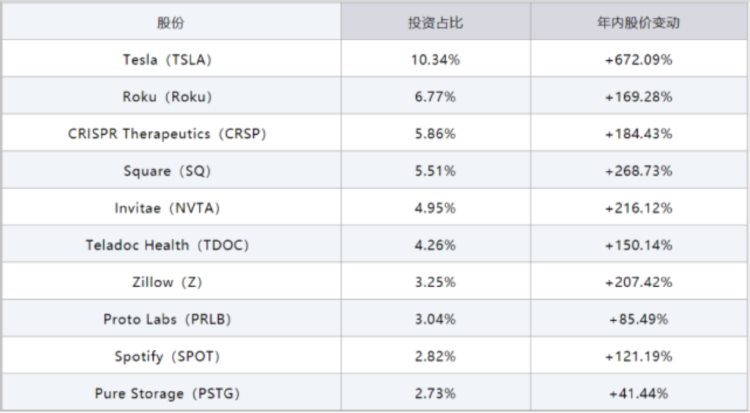

在方舟投资持仓的公司当中,当然不只有特斯拉这样的科技成长股,还有基因编译公司CRISPR Therapeutics、流媒体新贵Roku、移动支付公司Square、基因测序公司Invitae、以及美国最大线上医疗平台Teladoc等极具创新的企业。

这些企业的股价在去年都实现了大幅增长,这也印证了凯瑟琳投资逻辑的合理性。

凯瑟琳•伍德最成功的投资标的当属特斯拉。早在方舟投资创立之初,凯瑟琳就持续重仓买入不被分析师看好的特斯拉股票。

2016年-2018年,特斯拉经历了多次暴跌,濒临绝望边缘的马斯克甚至发布推文:“考虑让特斯拉以420美元一股的价格私有化,以获得资金。”

当时持有特斯拉58万股股票(价值约1.64亿美元)的凯瑟琳立即发表公开信,她认为特斯拉的股价将在5年内达到4000美元,因此私有化将是一个错误的决定。

“科技创新的价值被低估了,特斯拉是资本错配的缩影。当市场明白这一点时,特斯拉的股价会上涨,到时投资者们将会为现在的短视后悔莫及。”

这句话不过两年时间就被市场验证了。

在2020年3月,特斯拉股价探底后回升,直到2021年1月7日达到816美元,换算成拆分前的价格(2020年特斯拉股票以5比1的比例拆分,降低对个人投资者的门槛),即为4080美元。

坚定持有特斯拉的凯瑟琳自然也是赚得盆满钵满。

曾经在一次采访中,凯瑟琳解释了她之所以看好特斯拉的三个原因,那就是特斯拉的电池成本、人工智能芯片和自动驾驶数据。

因此,与其说凯瑟琳在投资股票,不如说她是在对科技浪潮进行投资。

在巴菲特已经成为一种定义的当下,凯瑟琳无意开启了一种新的态势。

——END——

欢迎关注【华商韬略】,识风云人物,读韬略传奇。

版权所有,禁止私自转载!

部分图片来源于网络

如涉及侵权,请联系删除