核心观点

事项:2023年4月30日,国家统计局发布4月中国采购经理指数运行情况。

1、制造业收缩vs服务业扩张,全球共此凉热。4月中国制造业景气水平显著回落,而服务业仍然供需两旺。正如我们在分析一季度经济数据时指出的,当前中国经济复苏在较大程度上依赖于防疫放开后的服务业恢复性增长,以及人工智能发展带动的数字经济加速增长,而工业面临需求偏弱和投资放缓迹象,增长的可持续性存疑。事实上,目前全球经济也呈现出服务业较快扩张、制造业景气收缩的特征。在全球制造业缺乏景气共振的情况下,或许对中国制造业增长不宜报过高期待。

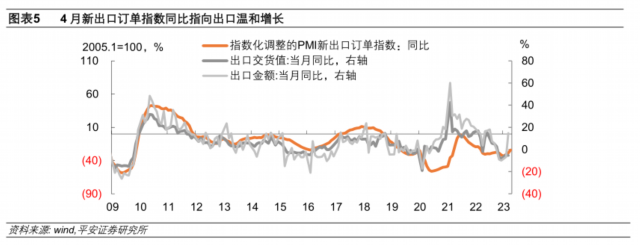

2、制造业新出口订单指数指向中国出口温和增长。我们对新出口订单指数做定基调整后,考察其同比与中国出口金额同比之间的相关性,发现在新冠疫情之前二者表现出相当稳定的同步性,而在疫情之后PMI新出口订单的表现系统性偏弱。2020年该指数持续处于低位,直到2021年2月才开始滞后体现2020下半年开始的出口持续转强。新出口订单同比自2021年7月见顶回落,对出口景气度的体现还是比较有效的。今年2月以来,新出口订单指数同比持续温和回升,不同于3月出口增速跳升的表现。

3、制造业的主要矛盾在于需求不足,PPI继续驶向通缩。1)4月制造业产成品库存指数处于2012年以来的92%分位水平,而采购量指数处于13%分位水平,指向制造业“被动累库存”。2)制造业供货商配送时间指数仍处扩张区间和历史较高水平,指向制造业面临的需求约束大于供给约束。3)制造业在手订单指数回落幅度小于新订单指数,且处于2012年以来91%分位水平。这意味着制造业面临需求放缓压力,而过往订单仍对当前景气度构成支撑。4)制造业主要原材料购进价格指数继续下滑,从其与PPI环比之间的相关性预测,4月PPI同比或进一步下降至-3.1%。5)制造业生产经营活动预期指数已回到历史中等偏低水平,指向制造业投资信心尚不稳。

4、建筑业活动扩张速度仍快,但就业吸纳明显减少。1)4月建筑业新订单指数重新加速扩张,但仅处历史中等水平。在房地产新开工未见起色的情况下,仍需关注基建项目的落地强度。2)建筑业销售价格指数和服务业投入品价格、销售价格指数均在温和扩张,意味着经济并非全面通缩。3)建筑业从业人员指数连续第二个月大幅回落,仅处于2012年7月有数据以来的8%分位水平。这可能与我国劳动力供给结构的变化有关:2022年从事建筑业的农民工比重为17.7%,比上年下降1.3个百分点。随着人口老龄化的加速,愿意从事建筑业的工人数量可能面临明显收缩。与此形成对照,服务业的相对高景气和制造业的政策支持加强,使得二者在就业吸纳中担当了更重要角色。不过,4月三大行业的从业人员指数均处于收缩区间,反映出当前稳就业压力仍然较大。

国家统计局发布数据显示,4月综合PMI产出指数为54.4%,比上月下降2.6个百分点,仍位于较高运行水平,表明我国企业生产经营总体持续扩张。从各项指标数据来看,指向4月中国经济运行呈现以下特征:

1、制造业收缩vs服务业扩张,全球共此凉热。

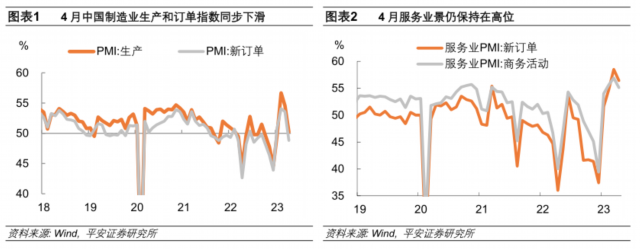

4月中国制造业PMI为49.2%,较上月大幅下滑2.7个百分点,制造业景气水平显著回落,且生产和新订单指数同步下滑。4月服务业商务活动指数为55.1%,较上月小幅下降1.8个百分点,仍处于历史高位,服务业新订单扩张幅度仍比商务活动更快,体现了供需两旺的局面。

正如我们在分析一季度经济数据时指出的,当前中国经济复苏在较大程度上依赖于防疫放开后的服务业恢复性增长,以及人工智能发展带动的数字经济加速增长,而工业增长面临需求偏弱和投资放缓迹象,增长的可持续性存疑。从4月PMI数据看,服务业恢复性扩张与制造业增长不确定性增强的状况进一步凸显。

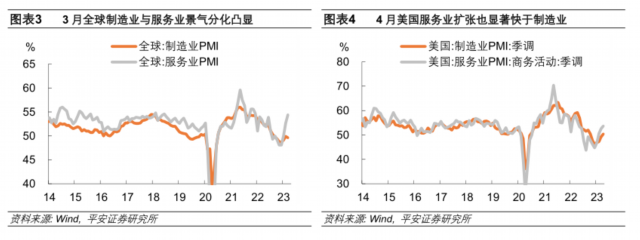

事实上,目前全球经济也呈现出服务业较快扩张、制造业景气收缩的特征。3月全球制造业PMI为49.6%,而服务业PMI为54.4%,二者景气分化突出。从美国PMI数据来看,尽管4月制造业和服务业均回到扩张区间,但二者仍呈明显的景气分化。在全球制造业缺乏景气共振的情况下,或许对中国制造业增长不宜报过高期待。

2、制造业新出口订单指数指向中国出口温和增长。

2020年疫情以来,制造业PMI的新出口订单指数在多数时间里处于收缩区间,与中国出口在多数时间里表现出韧性出现背离。我们对新出口订单指数做定基调整(以2005年1月为基期)后,考察其同比与中国出口金额同比之间的相关性,发现在新冠疫情之前二者表现出相当稳定的同步性,而在疫情之后PMI新出口订单的表现系统性偏弱。2020年新出口订单指数同步持续处于低位,2020下半年开始中国出口持续转强,但直到2021年2月才在该指标上开始体现。新出口订单同比自2021年7月见顶回落,对出口景气度的体现还是比较有效的。今年2月以来,新出口订单指数同比持续温和回升,不同于3月出口增速跳升的表现,意味着4月中国出口需求或有进一步修复,但同比增速可能高位回落。

3、制造业的主要矛盾在于需求不足,PPI继续驶向通缩。

这体现在以下分项指标上:

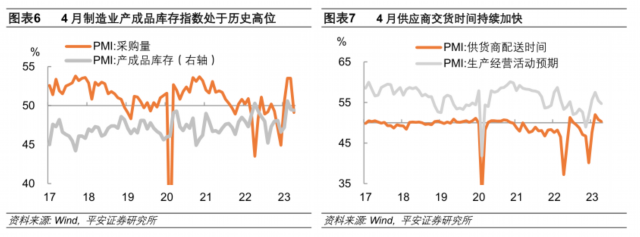

4月制造业产成品库存指数处于2012年以来的92%分位水平,而采购量指数处于13%分位水平,指向制造业整体“被动累库存”。

4月制造业供货商配送时间指数较上月小幅回落,但仍处于扩张区间和历史较高水平,指向制造业原材料供应商交货时间持续加快,制造业面临的需求约束大于供给约束。

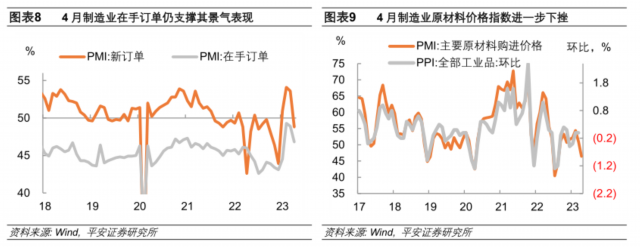

4月制造业在手订单指数回落幅度小于新订单指数,且处于2012年以来91%分位水平,意味着制造业面临需求放缓压力,而过往订单仍对当前景气构成支撑。

4月制造业主要原材料购进价格指数继续显著下滑,从其与PPI环比之间的相关性推断,我们预测4月PPI环比可能降至-0.6%,对应PPI同比从上月-2.5%进一步下降至-3.1%,工业品价格进一步驶向通缩。

需求不足状况下,4月制造业生产经营活动预期指数连续第二个月回落,已回到历史中等偏低水平,指向制造业投资信心尚不稳。

4、建筑业活动扩张速度仍快,但就业吸纳明显减少,就业向服务业、制造业转移。

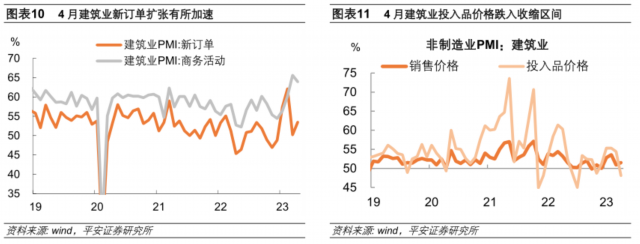

4月建筑业商务活动指数小幅回落,但仍处历史高位;建筑业新订单指数继上月大幅下滑后,重新加速扩张,但仅处于2012年以来的历史中等水平上。在房地产新开工未见起色的情况下,仍需关注基建项目的落地强度。

4月建筑业投入品价格指数受工业品价格下跌拖累,回到收缩区间。但建筑业销售价格指数和服务业投入品价格、销售价格指数均在温和扩张,意味着经济并非全面通缩。

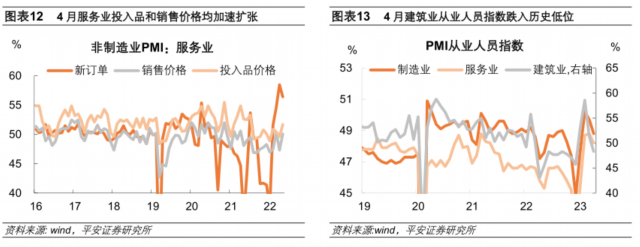

尤其值得关注的是,建筑业从业人员指数连续第二个月大幅回落,4月仅处于2012年7月有数据以来的8%分位水平,与建筑业快速扩张的情况相背离。

这可能与我国劳动力供给结构的变化有关:4月28日公布的2022年农民工监测调查报告显示,从事建筑业的农民工比重为17.7%,比上年下降1.3个百分点;从事建筑业农民工月均收入5358元,比上年增长4.2%,比整体农民工收入增速快0.1个百分点。随着中国人口老龄化的加快,愿意从事建筑业的工人数量可能面临明显收缩。

与此形成对照,4月服务业从业人员指数回落幅度较小,处于历史39%分位,制造业从业人员指数处于历史54%分位,服务业的高景气度和制造业的政策支持加强,使得二者在就业吸纳中担当了更重要角色。不过,4月三大行业的从业人员指数均处收缩区间,反映出当前稳就业压力仍然较大。

(钟正生系中国首席经济学家论坛理事、平安证券首席经济学家)