来源:【矿业界】

铝元素是自然界中含量最高的金属元素,铝金属是产量仅次于钢铁的第二大金属,其具有特殊的物理化学特性,是国民经济发展的重要基础原材料。近50年来,铝已成为世界上应用最为广泛的金属之一,超九成的铝土矿用于生产金属铝,而近六成的铝金属用于建筑业、交通运输业和包装业。铝产业链具有生产原料单一、生产工艺单一两大特征。

01

全球铝土矿定价与市场基本情况

01 现货市场定价是当前全球铝土矿的主要定价机制

一是全球铝土矿价格呈现多中心化和多样化的特征,各主要矿产国价格受产地、矿石品质、运输距离和关税影响。

二是当前全球铝土矿定价机制是长协定价和现货市场价格并存。

全球铝土矿贸易一般采用长期协议确定数量、品种、价格,定价模式一般为基准价+浮动价;这种定价模式对贸易双方而言可有效规避风险。近年来,由于长协定价存在价格形成机制不透明、协议约束能力有限和调价机制不灵活等问题,部分铝土矿贸易商逐步开始转向使用现货市场价格。

三是综合来看,供需关系是铝土矿价格的决定因素。近3年,全球铝土矿价格总体呈先跌后涨的变化趋势。

近3年,全球主要三水铝矿价格呈现震荡的先跌后涨的变化趋势,且不同产地价格变化具有一定的同步性。2019年,全球铝土矿供应过剩,价格走低,而后受疫情影响,铝土矿需求骤降叠加疫情前产能过剩,价格持续低迷;2020年底至今,全球经济复苏,铝土矿需求释放,价格总体呈震荡上升的趋势。澳矿价格波动幅度不大,但其价格中心同样呈现先跌后涨的变化趋势。

近三年全球主要铝土矿价格 来源:MySteel

02 全球铝土矿供给端集中度高,重要矿产国在贸易中有较大影响力,且价格易受矿产地地缘政治影响

一是全球铝土矿资源丰富、分布广泛但集中度高,近60%位于几内亚、澳大利亚和越南。

据美国地质调查局数据,2021年全球铝土矿总资源量为550亿~750亿t,其中非洲、大洋洲和南美洲资源量占全球的76%;全球铝土矿探明储量320亿吨,主要集中在几内亚、越南、澳大利亚、巴西和牙买加,五国探明储量合计占比72.5%。按照2020年3.9亿吨/年的生产速度,可保障生产至少82年。

二是全球铝土矿生产集中度高,澳大利亚、中国和几内亚三国合计占比超72%,产量前十的企业合计占比超62%。

据美国地质调查局数据,2020年全球铝土矿生产总量为3.91亿吨,排名前三的生产国为澳大利亚、中国和几内亚,三国产量合计占比72.3%。2019年全球铝土矿产量前十的企业总产量占全球总产量的62.8%,其中力拓、美铝和赢联盟三大企业铝土矿产量占全球的36.9%,集中度较高。

三是几内亚铝土矿资源禀赋好,作为目前全球铝土矿第三大生产国和第一大出口国,拥有大量优质项目,在供给侧有一定资源优势。

几内亚铝土矿生产占全球总产量的22%,储量约占全球总资源储量的23%。同时凭借其矿石品位高、易于开采和大型优质项目多的优点,几内亚在全球铝土矿供给侧具有重要地位。2019年,全球资源量排名前十的铝土矿项目中,几内亚占据六席,且单个项目资源量大;几内亚前十大铝土矿项目资源量196.5亿吨,占全球总资源量的26%~36%。

四是重要铝土矿产地的地缘政治形势及政策变化可能影响国际贸易市场上铝土矿的价格。

几内亚、澳大利亚和印尼等国家是主要的铝土矿出口国,在全球铝土矿供应链上有举足轻重的地位,主要矿产地地缘政治形势有很大可能影响全球铝土矿供应稳定,进而影响短期国际铝土矿贸易价格。

03 全球铝土矿需求持续增长,且集中度高,中国作为全球最大的铝土矿消费国和进口国,在需求端具有一定的议价优势

一是全球铝土矿消费量总体持续增长,且主要集中在中国、澳大利亚和巴西,中国占总量的一半以上。

全球铝土矿消费的90%以上用于生产氧化铝,因此可以用氧化铝的产量等效观测铝土矿需求量的情况。1982年到2021年,全球氧化铝生产量累计增长超520%;排名前三的生产国为中国、澳大利亚和巴西,三国产量合计占比76.6%。

二是全球铝土矿贸易量总体呈增长态势,中国是当今全球铝土矿进口量最多的国家。

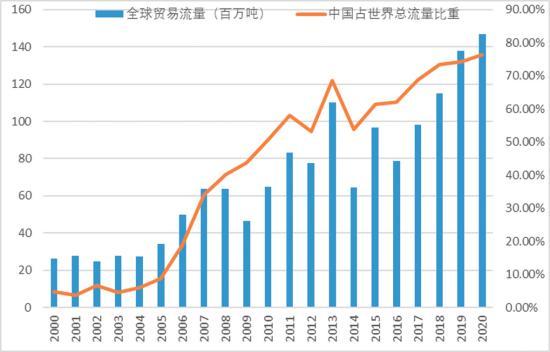

2000年以来,全球铝土矿贸易流量和中国占比总体呈震荡上升趋势。2000年至2020年,全球铝土矿贸易流量增长461%,中国进口量增长约276倍。2020年,中国铝土矿贸易总量占全球比例增加到76.49%,是世界第一大进口国,在全球铝土矿贸易中居于重要地位。

2000年-2020年全球铝土矿贸易流量及中国占比,来源:ResourceTrade.earth

04 铝期现货合约在一定程度上引导全球铝土矿贸易价格走势;海运费与铝土矿贸易价格呈正相关

一是铝期现货合约对铝土矿交易价格有一定的引导作用,沪铝期货表现出不弱于伦铝的价格发现能力。

由于铝土矿价格较低的特点,原铝期现货合约价格对铝土矿交易价格的影响易被地缘政治形势和海运费上涨等其他因素干扰。沪铝期货价格对全球铝交易市场的价格发现能力越来越强,综合影响力不输甚至胜过伦铝,在部分价格变动时期引领全球价格变化,表现出极高的影响力。

二是铝土矿主要运输方式为海运,近年来海运费的上涨助推铝土矿价格的涨势。

2017年以来,海运费均价总体上升,近3年海运费波动频繁而剧烈。海运作为铝土矿的主要运输通道,对铝土矿的定价有重要影响,如2021年8-10月份,国际海运费上涨,直接导致进口铝土矿价格增长,推动国产铝土矿价格稳中上行。

05 全球铝土矿价格受铝产业链的影响

一是铝上游产业链在价格和价格波动率上表现出较强的联动性。

自上而下看,氧化铝和电解铝生产中原料占比均为30%~40%,价格联动性较强。以国内为例,三者的价格变动基本保持同向,仅涨跌节奏上略有差异。

二是铝产业链下游的铝制品需求持续增长,带动铝土矿需求和价格上涨。

我国是铝压延加工大国。根据国家统计局的数据,2010年~2020年,我国铝材产量年均复合增长率为9.94%。

三是铝材下游行业需求强劲,带动铝土矿需求稳定增长,并呈现较强的抗周期属性。

铝材下游需求增速常年保持在6%~7%的水平,呈现较强的抗周期属性。近年来,以汽车轻量化用铝、轨交用铝为代表的交通运输用铝增长势头强劲,下游增长潜力大。

四是在政策利好的背景下,近年来全球再生铝市场蓬勃发展,其低能耗的特性适应“双碳”背景。

中国及世界再生铝产量均维持在稳定增长状态。此外,再生铝在能耗上较为占优,与电解铝相比,所需碳排放量仅为3%,能源消耗量仅为5%,同时还节省铝土矿资源。国际铝业协会数据显示,2010年~2021年,全球再生铝产量逐年上升,年均复合增速超5%。

02

我国铝土矿市场情况及其对定价权的影响

01 我国国内铝土矿供需缺口大,对外依存度及其集中度高

一是我国铝土矿资源禀赋差,分布高度集中。

据自然资源部数据,截止到2020年底,我国铝土矿储量仅占全球总储量的3.1%,同时我国铝土矿具有储量小、品位低、开采成本高等特征。超92%的铝土矿分布于山西、广西、贵州和河南4省区。

二是近年来我国铝土矿产量和消费量仍稳居世界前列,但总体进入下降期;自产矿难以满足国内需求,供需缺口大,自给率持续下降。

21世纪初到2017年,我国国内铝土矿产量规模呈震荡式增长;2018年以来,我国铝土矿产量持续减少。2021年同比减少7.2%,占世界总产量比例为22%。近几年我国铝土矿需求量虽有所下降,但总体处于高位,中国仍是全球最大的铝土矿消费国。我国铝土矿供需缺口较大,自给率持续下降,2021年我国铝土矿自给率不足45%。

三是我国铝土矿进口规模持续增长,呈现高对外依存度和高集中度的“双高”态势。

2011年~2020年,我国铝土矿进口量年均复合增长率为3.1%;主要进口来源国为几内亚、澳大利亚和印度尼西亚,2020年三国占总比97%以上。

02 我国多措并举,提高在国际铝土矿贸易市场的影响力

一是我国铝土矿库存量较高,风险规避能力强。

我国港口铝土矿库存常年维持在3000万吨左右,可满足全国约4个月的需求。据上海有色网统计,我国氧化铝厂的铝土矿库存达到3-6个月。

二是沪铝期货的价格发现能力和影响力逐渐提高,为我国铝土矿交易提供价格参考。

在我国,沪铝期货的市场价格发现功能比伦铝和COMEX期铝的期货价格发现功能更敏感,效率更高。近年来,沪铝期货市场的影响力逐渐提高,价格发现能力已不弱于伦铝。

三是我国对铝土矿进口实施零关税,以应对对外依存度高和进口矿价格优势弱的现状。

我国作为全球最大的铝土矿进口国,通过零关税来降低铝土矿进口的成本。目前,中国进口铝土矿实行零关税,增值税为17%。

四是我国积极推进产业集群化,有助于消除行业内无序竞争,提升资源综合利用能力。

我国成立中国铝业和一大批铝产业园,依托国内庞大的市场发展迅速:如今,中国铝业是全球第二大氧化铝生产商和第三大原铝生产商;国内铝产业园起步早,发展快,取得了丰硕成果和丰富经验。

五是我国出台一系列政策对再生铝行业发展进行规范和鼓励,再生铝行业高速发展能有效缓解铝土矿供需矛盾,降低我国铝矿资源对外依存度。

在“双碳”背景以及限制“两高”政策下,我国再生铝产量持续上升。2021年我国废铝回收量同比增长31.4%;再生铝产量同比增长3.4%;预计到2025年我国再生铝的产量将达1150万吨,再生铝行业迎来高速发展期。

03 我国能耗“双控”政策改变国内铝产业链供需格局,市场偏好更多地转向能耗和成本更低的再生铝,将影响全球铝土矿供需形势,进一步重塑国际铝贸易结构

我国是全球最大的电解铝生产国,行业年度用电量约占全社会用电总量6.8%。2021年,我国82%的电解铝生产依赖于煤电;同年,在“双控”政策下,我国电解铝行业总产能降幅为4.8%。再生铝的利用既能满足我国对铝的需求,又能起到减排作用,长期来看我国势必将加强再生铝的应用。

03

存在的问题

一是我国铝土矿资源禀赋差但产量长期处于高位,正面临资源耗竭问题。按照2020年产量,我国铝土矿可采年限不足11年。

二是我国铝土矿对外依存度持续提高,预计到2030年进口比例将达到80%,进口国的政策变化和地缘政治风险将极大地影响铝价。

三是我国再生铝行业起步较晚,回收体系尚不完善,行业标准化程度不高。

本文原载于2022年12月23日《中国矿业报》1版

本文来自【矿业界】,仅代表作者观点。全国党媒信息公共平台提供信息发布传播服务。

ID:jrtt