在完成35.36亿募资的2022年,爱尔眼科业绩增速放缓了,这是爱尔眼科上市至今罕见的业绩降速。

这一年,爱尔眼科扩张的脚步加快。募集的35.36亿元,主要投入长沙、湖北、安徽、沈阳、上海、贵州以及南宁七家省会城市医院。爱尔眼科公告里,披露了对顺德爱尔、南漳爱尔、忻州爱尔、西陵爱尔、西安爱尔等30家医院部分股权的收购。

2003年,长沙爱尔眼科医院成立,这成为后来爱尔眼科的前身。作为被称作为“眼茅”的专科医院,爱尔眼科的业务主要包括毛利率较高的屈光业务、白内障业务等。

上市后,爱尔眼科的并购从未间断,成为公司营收增长主要的驱动力。

自2009年上市以来,爱尔眼科的营收一路由6.06亿元增至2021年的150.01亿元,在13年间增长了近24倍。与此同时,其归母净利润也由不足1亿元,一路增长至23.23亿元。

但在2022年不可抗力影响下,随着公司营收增速下滑,爱尔眼科大肆并购的风险有所显露。

一年门诊量1125万人次“眼茅”上市至今营收增速首次降至个位

2022年,爱尔眼科实现营收161.1亿元,同比增长7.39%;实现归属于上市公司股东的净利润25.24亿元,同比增长8.65%。与此同时,公司实现门诊量1125.12万人次,同比增加10.35%;手术量87.07万例,同比增加6.54%。

公司公布了2022年的分红计划。其4月25日发布的2022年权益分派预案显示,公司拟以2022年12月31日的总股本71.76亿股为基数,向全体股东每10股派发现金红利1.00元(含税),合计派发现金7.17亿元;同时,以2022年末公司资本公积向全体股东每10股转增3股,合计转增21.52亿股。

尽管其业绩保持增长,但增长速度明显放缓。Wind数据显示,自2009年上市以来,爱尔眼科的营收增速首次降至个位,与此同时,其归母净利润增速在14年间仅有两年降至个位数,上一次还在2012年。

回顾2021年,爱尔眼科的门诊量也达到了1019.61万人次,同比增长35.07%;手术量81.73万例,同比增长17.64%。

从各季度表现来看,第四季度营收及归母净利润表现不佳,或为其2022年业绩降速的主要原因。第四季度其营收为30.58亿元,环比下降38.15%;归母净利润为1.67亿元,环比下降84.33%。爱尔眼科在年报中表示,2022年,由于外部不可抗力因素影响,多地医院多次限流或停诊,影响患者就医,对其业绩造成影响。

而分产品来看,2022年,其白内障手术和眼前段手术的收入为21.43亿元和13.39亿元,分别同比减少了2.19%和8%。对白内障手术收入的减少,公司亦表示,是由于“外部不可抗力因素影响了白内障患者正常就医”。

随着不可抗力影响消退,其业绩回温,爱尔眼科在年报中表示,“随着外部形势稍缓、眼科需求释放,公司通过线上线下互动融合,实现了业绩的回升;另一方面,得益于品牌影响力持续增强,公司市场占有率持续上升。”

并购对爱尔眼科的营收增长起到了一定的积极作用。2022年,爱尔眼科在东南亚地区、东北地区和华南地区的收入增长较快,期内收入分别同比增长57.77%、20.05%和14.56%,在分析上述三地营收增长的原因时,爱尔眼科均提到存在并购增加的影响。

从收入构成看,华南地区的营收占爱尔眼科总收入比重超过10%。此外,华中地区占29.4%、华东地区占14.33%和西南地区占12.44%,收入分别同比增长0.09%、10.91%和2.49%,仅华东地区保持相对较高的增速。

值得一提的是,作为爱尔眼科“大本营”的华中地区,爱尔眼科的收入规模跟2021年几乎持平的同时,毛利率已经出现下滑,报告期毛利率52.66%,同比下降0.64%。

最赚钱业务毛利超56%,员工人数大增抬高营收成本

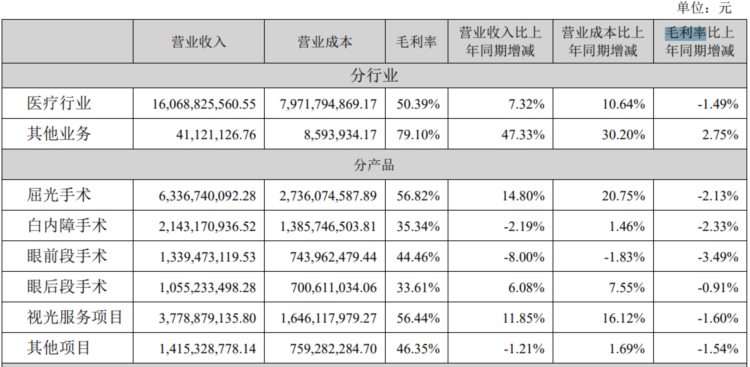

事实上,与同行业可比公司相比,爱尔眼科毛利率表现处于行业前列,2022年毛利率达到50.46%。其中屈光手术成为爱尔眼科最赚钱的业务,毛利率达到了56.82%。

不过,与自身纵向比较,2022年,爱尔眼科的毛利率小幅下降,同比减少1.46个百分点。分产品来看,其主要医疗项目的毛利率在2022年均有所下滑。

2022年爱尔眼科的营收构成(分行业、分产品)

什么因素导致其毛利率出现小幅下滑?从成本构成分析来看,人力工资成为爱尔眼科的主要压力来源。

2022年,医疗行业为爱尔眼科贡献了99.74%的营收,同比增长7.32%。而与此同时,爱尔眼科医疗行业营业成本却同比增长10.64%。主要业务营业成本增速超过了营收增速,也成为毛利率下降的主要原因。

爱尔眼科医疗行业成本中主要包括医用材料、人力工资等项目。2022年,公司医用材料成本同比减少1.45%,同期人力工资增长2.48%,多出了4.43亿元,也成为营业成本上升的主要原因。

这背后,也跟扩张下爱尔眼科版图增加、员工人数增长有关。

年报显示,截至2022年末,爱尔眼科在职员工总人数为32326,较2021年末增加了5356人,按专业构成来看,医疗人员增加了3636人。这样的增加主要在子公司上。截至2022年末,爱尔眼科主要子公司的在职员工增加了5256人。

商誉减值超11亿扩张红利还会持续多久?

在公司营收高速增长期内,其大举并购带来的人力成本攀升或许问题不大,但随着其2022年营收增速的骤降,大举并购带来的红利还会持续多久?

截至2022年12月31日,爱尔眼科在境内有医院215家,门诊部148家。而回顾2009年爱尔眼科上市之初,当时的爱尔眼科仅在全国12个省(直辖市)设立了19家连锁眼科医院。

爱尔眼科的业绩增速和规模扩张紧密关联。2009年-2018年,爱尔眼科始终保持稳定且较快速度的增长,营业收入从6.06亿元增长到80.09亿元,10年增长12.22倍,归属母公司股东的净利润从0.92亿元增长到10.09亿元,10年增长9.97倍,且无一年出现衰退。这种水平,即便放眼整个A股市场,都并不多见。

同样,资本市场也持续为爱尔眼科的扩张赋能。2017年,为了进行眼科医院收购和爱尔总部大厦建设等项目,爱尔眼科募集17亿资金。2020年,为了收购天津中视信等旗下的30家眼科医院,爱尔眼科再次募资7.1亿。

2022年的爱尔眼科,完成上市以来的最大额募资,募集超35亿元。这些资金依然是用于扩张。

2023年第一季度,大规模并购继续为爱尔眼科带来红利。数据显示,爱尔眼科一季度营业收入有50.21亿元,较去年同期增长20.44%。爱尔眼科自述,“主要系公司经营规模扩大,各医院营业收入稳定增长。”

并购同样为爱尔眼科带来商誉减值的风险。2022年,审计机构将爱尔眼科的商誉减值准备确认为关键审计事项。

根据公告,截至2022年年底,爱尔眼科因收购子公司产生的商誉的初始金额为人民币65.85亿元,占资产总额的24.78%,爱尔眼科累计计提商誉减值准备金额为人民币11.27亿元。爱尔眼科年报显示,截至报告期末爱尔眼科仍有商誉54.58亿元。

爱尔眼科4月25日发布的商誉计提减值公告就提到,子公司玉溪爱尔眼科医院有限公司、大连爱尔眼科医院有限公司、上海爱尔睛亮眼科医院有限公司、重庆万州爱尔阳光眼科医院有限公司、重庆永川爱尔眼科医院有限公司、重庆万州爱尔眼科医院有限公司等15家医院的商誉合计减值9533.79万元。

一边是高速扩张,另一边是商誉减值的风险。对于爱尔眼科来说,对旗下医院管理成为关键。爱尔眼科也在年报中提到,连锁经营有利于公司发挥资源充分共享、模式快速复制、规模迅速扩大的优势,“但随着连锁医疗服务网络不断扩大,公司在管理方面将面临较大挑战。”

2023年第一季度,爱尔眼科遭遇机构减持。Wind数据显示,第一季度葛兰管理的中欧医疗健康混合型证券投资基金减持了1357.3万股,中欧医疗创新股票型证券投资基金减持177.01万股,合计减持1534.31万股。张坤管理的易方达蓝筹精选混合型证券投资基金,则在一季度末退出十大流通股东。2022年年末,该基金持股3500万股,参考市值为10.87亿元。

爱尔眼科十大流通股东 数据来自Wind

截至4月28日收盘,爱尔眼科股价报29.46元,跌1.73%。与年内最高点相比,这一收盘价跌15.56%。

新京报贝壳财经记者 丁爽 李云琦

编辑 徐超

校对 陈荻雁