中国大陆领先的特色工艺晶圆代工商——中芯集成

(报告作者:国泰君安分析师 王政之、施怡昀、王思琪)

中芯集成公司是国内领先的特色工艺晶圆代工企业,综合能力在MEMS代工厂中排名第一,晶圆加工收入规模大陆排名第五。

1. 中芯集成:中国大陆领先的特色工艺晶圆代工商

公司是国内领先的特色工艺晶圆代工企业,主要从事 MEMS 和功率器件等领域的晶圆代工及封装测试业务,是目前国内少数提供车规级芯片的晶圆代工企业之一。公司成立于 2018年,成立之初与中芯国际签署知识产权授权协议并不断发展,建立了自有、独立核心技术,发展功率器件代工、MEMS 业务,与中芯国际形成差异化业务发展方向。

目前,公司在车载 IGBT、高压 IGBT、深沟槽超结 MOSFET、射频 MEMS 等中高端领域完全独立的建立了核心技术并拥有稳定客群,是国内少数能够提供全电压范围工艺平台 IGBT 的代工企业。公司是国内少数提供车规级芯片的晶圆代工企业之一,建立了从研发到大规模量产的全流程车规级质量管理体系,通过了 ISO9001、IATF16949 等一系列国际质量管理体系认证。

公司拥有一座 8 英寸晶圆代工厂,截至 2022 年末公司晶圆代工产能为 139 万片/年。此外,公司可提供模组封测服务,实现从晶圆代工到封装测试的一站式代工服务,有效提升产品安全性和可靠性。

根据 Chip Insights 发布的《2021 年全球专属晶圆代工排行榜》,中芯集成的营业收入排名全球第十五,中国大陆第五。根据赛迪顾问发布的《2020年中国 MEMS 制造白皮书》,中芯集成在营收能力、品牌知名度、制造能力、产品能力四个维度的综合能力在中国大陆 MEMS 代工厂中排名第一。

本次 IPO,公司拟投入 66.6 亿元用于二期晶圆制造项目,项目已投入并开通建设,与 2022 年 10 月量产并计划于 2023 年达产,达产后将新增 8 英寸晶圆代工月产能 7 万片。拟投入 15 亿元应用于 MEMS 和功率器件芯片制造及封测生产基地技术改造,改造完成后公司 MEMS 和功率器件芯片月产能将从 4.25 万片扩充至月产 10 万片晶圆,随着公司募投扩产,公司竞争地位有望进一步提升。

新能源及工业智能化快速发展推动功率半导体、MEMS需求提升,国产替代空间广阔。功率器件领域,根据 Yole 统计,2020 年全球 IGBT 市场规模为 54 亿美元,预计 2026 年市场规模将达到 84 亿美元,2020-2026年均复合增长率为 7.6%;全球 MOSFET 市场规模为 76 亿美元,预计2026 年市场规模将达到 95 亿美元,2020-2026 年均复合增长率为3.8%。

而中国目前拥有全球最大的 IGBT 和 MOSFET 消费市场,2020 年我国IGBT、MOSFET 市场规模分别约为 21 亿美元、29 亿美元,分别占全球规模的 39%、38%,但国内 IGBT 和高端 MOSFET 市场仍以国外厂商占据主导地位。随着新能车普及度提升,新能源汽车及充电桩对 IGBT、MOSFET 等功率器件需求大幅提升,工业领域“工业 4.0”和智能电网的持续推进对电机需求不断扩大,从而带动 IGBT、MOSFET 需求提升,未来我国功率器件需求还将保持持续快速增长同时国产替代进程也有望加速。

MEMS 领域,根据 Yole 统计,2020 年全球 MEMS 传感器市场规模为 90 亿美元,预计 2026 年市场规模将达到 128 亿美元,2020-2026年均复合增长率为 6.1%,其中消费电子、汽车电子和工业控制是 MEMS应用最多的三个下游板块,未来随着车用传感器及自动驾驶、物联网和人工智能行业发展,用于信息获取和交互的 MEMS 传感器需求将持续扩张。

2. 主营业务分析及前五大客户

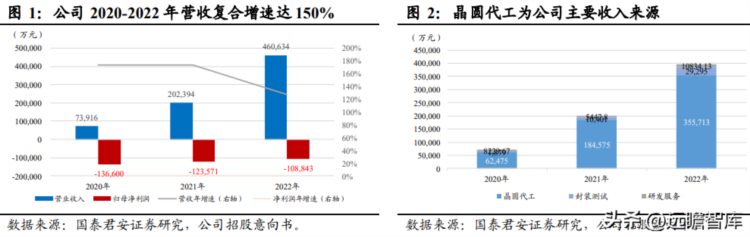

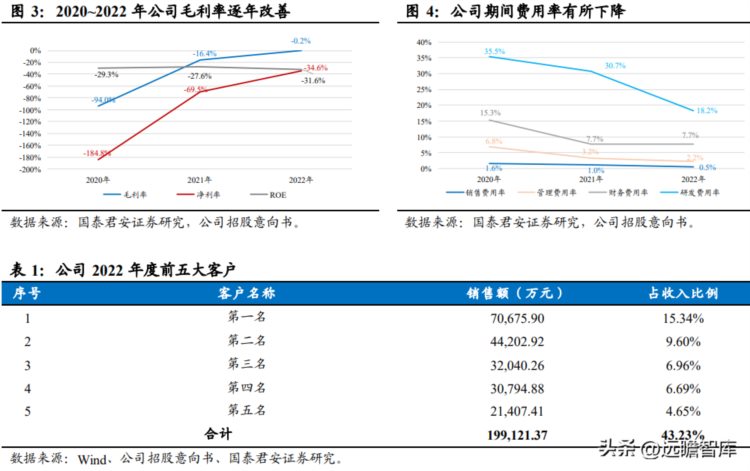

晶圆代工为主要营收来源,因国内市场需求旺盛,营业收入呈快速增长趋势。2020-2022 年,公司营业收入分别为 7.39 亿元、20.23 亿元、46.06亿元,营收复合增速达 149.64%。受公司产线建设及扩产影响,折旧压力较大且研发投入不断增加,公司净利润仍为负,2020~2022 年归母净利润分别为-13.66 亿元、-12.36 亿元、-10.88 亿元。

公司主营业务收入主要来自晶圆代工业务,且随着多元化战略初见成效,封装测试业务收入占比逐年提升。从细分产品来看:1)晶圆代工业务:公司晶圆代工业务收入占比基本在 86%以上,2020~2022 年收入复合增速 139%,受益于新能源汽车的爆发式增长与政策的重点支持,来自晶圆代工领域的收入保持增长,其中功率器件晶圆代工收入逐年提升至 80%以上。2)封装测试业务:2020-2022 年,封装测试业务收入金额分别为 1,878.93 万元、10,401.0 万元、29,295.32 万元,占主营业务收入比重分别为2.59%、5.19%、7.40%,2020~2022 年复合增速达 295%,逐步成为公司收入的重要支撑。

公司的封装测试产线按照车规级质量管理体系标准搭建,可以向下兼容工业级及消费级产品,获得了多个国际主流客户的高度认可,并且与之形成了密切的合作关系。

公司仍处于产能爬坡阶段,晶圆代工及封测业务毛利仍为负,但随着收入快速增长规模效应下亏损逐渐降低。2020-2022 年,公司主营业务毛利率分别为-94.02%、-16.40%、-0.23%。

公司产线投产到产能释放需要一定周期,公司目前仍处于产能爬坡阶段,固定成本相对较高,因此毛利仍为负。具体来看,1)晶圆代工业务领域,新能源汽车市场需求旺盛推动同晶圆代工业务收入快速增长,车载功率器件等相关产品收入占比逐渐上升。规模效应显现,功率器件毛利率呈现快速改善趋势,2022 年毛利率已转正为 1.10%,同时其收入占比持续提升带动公司晶圆代工业务整体毛利率改善,接近转正,2020~2022 年公司晶圆代工业务毛利率分别为-109.28%、-13.94%、-0.09%。2)封装测试业务领域,2020~2022 年公司晶圆代工业务毛利率分别为-77.52%、-75.54%、-10.98%,2022 年公司封测产量逐步增加,规模效应显现下毛利率显著改善。

2020-2022 年,公司期间费用分别为 4.38 亿元、8.64 亿元、13.19 亿元,占营业收入比例分别为 59%、43%、29%,其中研发费用分别为 2.62 亿元、6.21 亿元、8.39 亿元,逐年提升,但公司收入增长规模效应显现,公司期间费用率仍逐年下降。

3. 行业发展及竞争格局

3.1. 受政策支持及下游需求驱动,特色工艺晶圆代工领域国产替代空间广阔

新能源汽车行业需求旺盛及工业智能化推进带动功率器件及MEMS需求提升,国产化趋势下大陆晶圆代工企业将持续受益。随着消费电子、工业及汽车电子应用领域的快速增长,全球 MEMS 行业规模快速提升,根据 Yole 统计,2020 年全球 MEMS 行业市场规模为 120 亿美元,预计2026 年市场规模将达到 183 亿美元,年均复合增长率为 7.3%。

功率器件领域,根据 Yole 统计,2020 年全球 IGBT 市场规模为 54 亿美元,预计 2026年市场规模将达到84 亿美元,2020-2026年均复合增长率为7.6%;2020 年全球 MOSFET 市场规模为 76 亿美元,预计 2026 年市场规模将达到 95 亿美元,2020-2026 年均复合增长率为 3.8%。目前,中国拥有全球最大的 IGBT 与 MOSFET 消费市场,2020 年我国 IGBT 市场规模为21 亿美元,约占全球 IGBT 市场规模的 39%,我国 MOSFET 市场规模为 29 亿美元,约占全球 MOSFET 市场规模的 38%。

MEMS、IGBT 与MOSFET 为特色工艺所制作,被广泛使用于新能源汽车、工业、消费电子等领域,国产化替代趋势下中国大陆晶圆代工企业将持续收益。

3.2. 功率器件国产化替代进程加速

国内功率器件市场仍以国外产品为主导,国产替代进程逐渐加速。IBGT领域,IGBT我国领域,IGBT 行业起步较晚,目前市场主要被国外产品垄断,国内厂商在轨道交通领域已经实现了技术突破。MOSFET 领域,过去国内 MOSFET 的主流产品以平面栅 MOSFET 为主,在专利保护众多、市场竞争激烈、市场份额最大的低压沟槽栅 MOSFET 领域,国内虽有涉足,但多以消费品应用为主,缺乏具有自主知识产权和市场竞争力的高端产品。近年来,国内涌现出一大批以中高端 MOSFET 为主营业务的专业公司,已开始逐渐取代国外产品,国内 MOSFET 产业将迎来飞速发展。

3.3. 公司在全球晶圆代工领域排名第十五,中国大陆排名第五

公司为境内晶圆代工行业龙头企业,营业收入在全球晶圆代工领域排名第十五,中国大陆排名第五,综合能力在中国大陆 MEMS代工厂中排名第一。公司为顾客提供特色工艺晶圆代工与封测一站式服务,公司的工艺平台涵盖超高压、车载、先进工业控制和消费类功率器件及模组,以及车载、工业、消费类传感器,应用领域覆盖智能电网、新能源汽车、风力发电、光伏储能、消费电子、5G 通信、物联网、家用电器等行业。

公司是目前国内少数提供车规级芯片的晶圆代工企业之一,建立了从研发到大规模量产的全流程车规级质量管理体系,通过了 ISO9001(质量管理体系)、ISO26262(道路车辆功能安全体系)、IATF16949(汽车质量管理体系)等一系列国际质量管理体系认证,并已与多家行业内头部企业建立了合作关系。根据 Chip Insights 发布的《2021 年全球专属晶圆代工排行榜》,中芯集成的营业收入排名全球第十五,中国大陆第五。根据赛迪顾问发布的《2020 年中国 MEMS 制造白皮书》,中芯集成在营收能力、品牌知名度、制造能力、产品能力四个维度的综合能力在中国大陆MEMS 代工厂中排名第一。

竞争对手:华润微、士兰微、华微电子、华虹半导体、先进半导体、英飞凌、安森美、德州仪器、意法半导体、安世半导体。

以上内容仅供学习交流,不构成投资建议。详情参阅原报告。