破净的招行银行,内含价值内的平安,10年后的茅台,都是送钱!

这就是一个找喷的话题。

在法币(信用货币)时代,因为(货币供应持续增加)通货膨胀的存在,使得纸币(现金)成了最垃圾的资产。

理论上,你只要持有任意一项能够持续产生利润的资产,无论这个资产的收益率是多少,都比持有现金要强。

要是你持有的这些资产,其内在回报率(资产增值+分红收益)能够超过通货膨胀,那么这就是算得上一项优质资产。

以上,是讨论今天话题的前提,如果理解不了这个,那么下面的内容,就不再有看的价值。

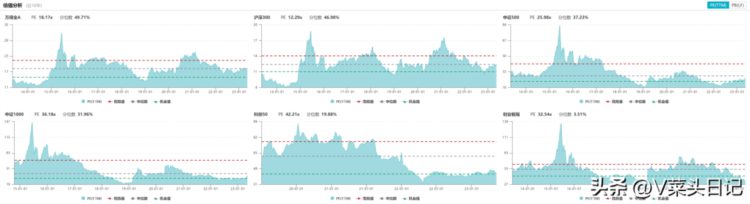

年报之后的消息空仓期,发张图片:

看不清楚可以点击放大观看。

再放一组数据:

当前两市的总市值为84.71万亿,占GDP的比值大约为70%左右,证券化率处于一个理想的状态。

当前的整体市场,无论从整体估值还是证券化率方面来看,都处于一个非常健康和正常的状态。

涨跌皆属正常。

但是,如果我们期待整体有一个大幅上涨的牛市出现,哪怕全A再提升30%,证券化率也会超过100%。

先不谈估值,仅仅是证券化率,都不足以支持股市发动股指的全面大幅上涨。

以当前的市场规模,需要的资金量太大了。

因此,未来的投资机会,长期处于结构性的估值切换或者二八分化的机会之中,选股的难度更大。

之前那些做趋势,赌板块轮动的,未来会更难。

比如今年前5个月,已经在沪深300、蓝筹、AI、半导体、银行、中特估等轮动了好多回了。

存量博弈,几乎没有规律可言,轮动的速度越来越快。

这样一来,大量的基民和散户都还没有切换过来,不断地买入赎回,导致了公募基金也跟踪快速地追涨杀跌。

结果是什么呢?

嗯,证券公司业绩不错,韭菜们贡献了大量的交易手续费和佣金,你看一季报券商的平均业绩,远远高于股市整体的业绩表现。

也从侧面印证了,大多数人,都成给券商打工的韭菜了,包括机构在内。

当前的这种状态,会成为今后的常态。

如果你不改变投资思路,还在之前的供不应求的环境中留下的思维方式去投资炒股,今后只会亏得越来越多。

全面注册制是被严重低估的一次重大的变革,意味着未来的市场会越来越市场化。

无论是香港、伦敦、东京、巴黎还是法兰克福以及最大的金融中心的纽约,都是如此,80%的股票无人问津,20%以内甚至更少的公司持续为大家创造价值。

纳斯达克TOP5的市值占了整个股市的大头,这些都是未来A股演变的方向。

所以,不要XJ8炒了啊。

昨天看到一条留言:

记得论坛里经常出现的一句话,很多人能够忍受股价下跌带来的寂寞,但是却受不了股价上涨带来的减持冲动。

最后大多数人炒股,都变成了一桩为了回本的买卖。

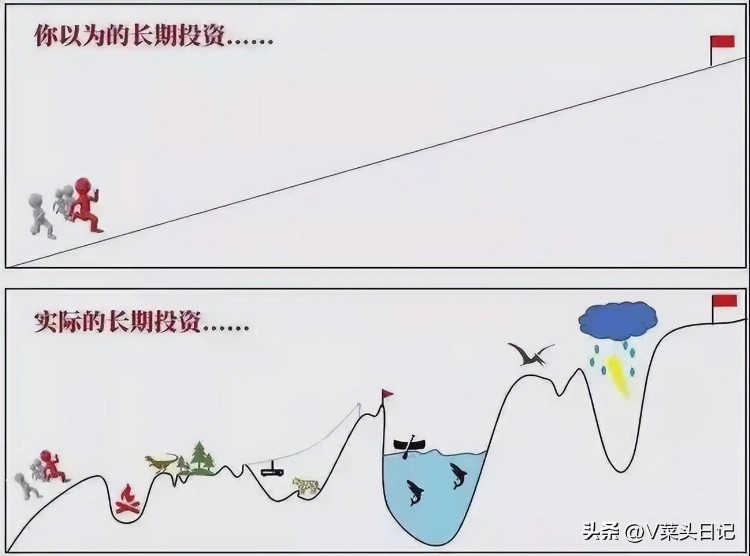

在菜头看来,净资产之下的招行,内涵价值之下的平安,就真的是市场在给你送钱。

毕竟这是一个14亿人口大国,在未来10年就要实现中等发达国家目标的历史转折期,最好的保险和银行,目前不到1万亿的市值,个位数的市盈率给你,还要什么自行车呢?

抛开所有财务指标不谈,只要2035愿景和目标实现,那么你就可以闭着眼睛持有这些行业里面最优质的公司。

哪怕是30倍市盈率的茅台,从这个角度来讲,也是低估的。

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

作者 | 菜头