中新经纬5月16日电 (李自曼)近日,又有保险公司发布保险金信托业务落地的消息。

中新经纬梳理相关资料发现,近年来,保险金信托整体进入了高速增长的阶段,亿元大单频频落地,备受业内关注。

在业内看来,保险金信托正在成为保险公司吸引高净值人群的重要业务之一,或能在一定程度上推动部分保险公司业务转型发展。

30多家寿险公司开展保险金信托业务

今年3月,银保监会出台《关于规范信托公司信托业务分类的通知》(下称《通知》),将保险金信托归入财富管理服务信托,并明确保险金信托是指单一委托人将人身保险合同的相关权利和对应的利益作为信托财产,当保险合同约定的给付条件发生时,保险公司按照保险约定将对应资金划付至对应信托专户,由信托公司按照信托文件管理。

“保险金+信托服务”于1886年在英国出现,2014年该业务首次在中国大陆落地。

目前,多数信托公司要求保险金信托100万元即可设立。能设立保险金信托的主要为终身寿险和大额年金险、两全险等保险产品。

中国信托业协会建议,未来可以探索并推进残障者保险金信托、老年人保险金信托、高风险职业者保险金信托、住院保险金信托、医疗保险金信托等产品。

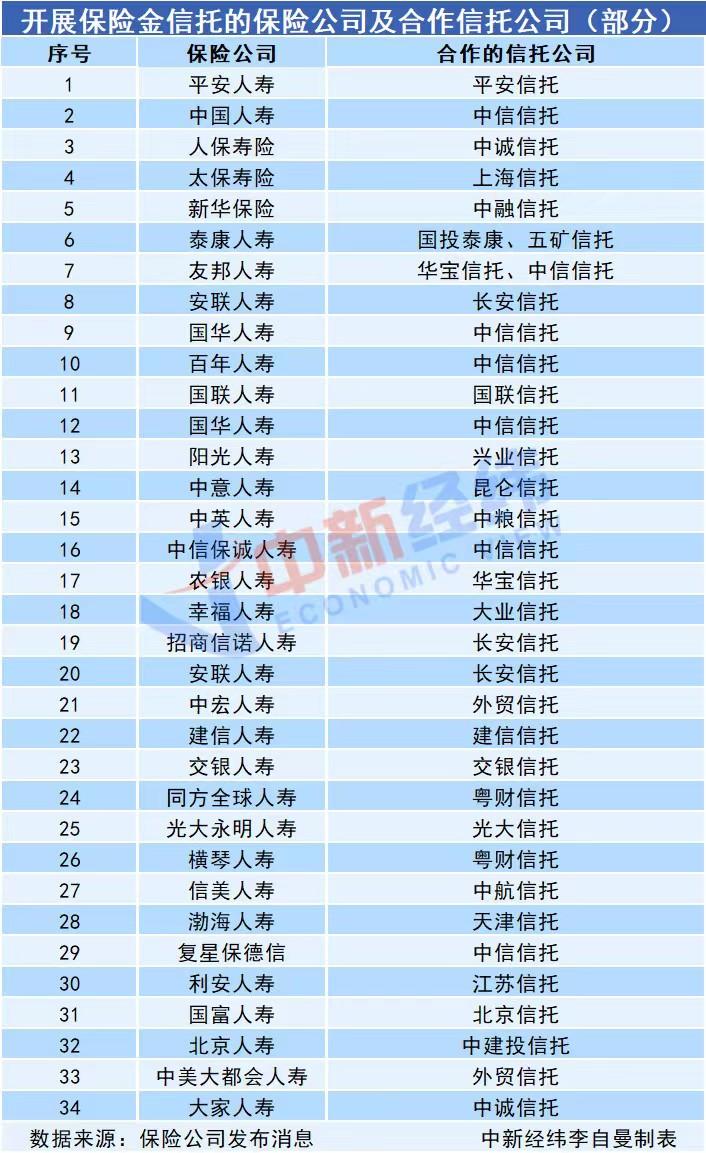

据中新经纬不完全统计,截至目前,平安人寿、泰康人寿、友邦人寿等30多家寿险公司与20多家信托公司合作开展了保险金信托业务。

中国信托登记公司数据显示,今年1月新增保险金信托规模89.74亿元,环比增长67.05%,规模为近11个月新高。

市场规模高速增长背后,保险公司不断拓展相应业务。中国信登数据显示,截至今年4月末,平安保险金信托业务规模已突破1000亿元;根据泰康人寿披露的最新数据,泰康人寿保险金信托成单件数在2022年已经突破2000单,累计总规模保费突破了100亿元。

此外,市场频频传出保险金信托亿元大单成交的消息。今年年初,人保寿险与中诚信托协作签下了2023年首个亿元信托规模的保险金信托大单;中国外贸信托受托设立了总保费达5.4亿元的保险金信托,成为截至目前单笔受托规模最大的保险金信托。

规模攀升之下,保险公司发展保险金信托究竟是何原因?

资深保险精算师徐昱琛对中新经纬表示,保险金信托较一般理财产品复杂。从保险层面来看,有两大优势:一是因为有保险保障基金托底,所以保险公司在金融机构中的刚性兑付能力最强,甚至比银行和证券公司更强一些;二是保险产品的投资周期普遍较长,可以更好地发挥保险的收益杠杆作用,还具有保障功能。而保险产品的劣势是灵活性相对差一些,收益率不是特别高,短期退保损失比较大。从信托来看,保险金加入信托后,能够实现按照委托人的意愿处理资金,具备信托的风险隔离、专业运作等功能。

专家:运作困难、缺失法律法规等基础制度

由上述统计可知,目前除平安人寿、中国人寿等头部公司,不少中小型险企也布局保险金信托业务。

徐昱琛表示,对于以服务高净值人群为主的保险公司来说,发展保险金信托对其具有比较重要的意义,或能推动其业务转型。但是对于本身聚焦传统业务、服务大多数人的保险公司来说,发展保险金信托业务或能带来业务增量,对其整体业务转型作用不大。

用益信托研究员喻智对中新经纬表示保险金信托结合“保险”和“信托”的双重金融属性,满足了高净值人群保值增值、财富传承、税务筹划等多维需求,受到广大高净值客户认可,是潜力较大的一种财富规划方式。

据泰康人寿联合和讯财经研究院发布的《长寿时代城市居民财富管理白皮书》调研数据,财富管理及规划是高净值人群选择保险金信托的主要因素之一,比例达68.9%。

喻智指出,保险金信托因横跨保险和信托两大领域,因此同样面临运作困难。业务的主要难点在于法律法规等基础制度方面的缺失,导致保险金信托业务在理论基础和实操原理存在模糊地带,容易导致保险金业务的风险和不稳定。信托财产不确定、委托人的不确定、家庭法律关系变动的可能、道德风险等多方面因素都可能给保险金信托业务带来相应的风险。信托公司因信托的特殊性,部分情形下难以按照现行法律来处置信托事务,风险难以把控。因此,为了规避相关风险,在保险金信托规模快速膨胀之前,需设立更加明确的专项法律法规进行规范。

那么,中小险企在发展保险金信托业务时该注重哪些问题?如何更好地吸引高净值人群?

徐昱琛表示,从表面上看,保险金信托就是将保险产品嵌入到信托当中去。但在操作中,需要注意多方面的工作:一是要充分了解高端客户的需求,不为了信托功能而简单机械地推销产品;二是保险代理人或经纪人要熟练掌握保险和信托的基本知识,保险公司自身或者保险公司聘请专业第三方,为客户提供包括并不限于财务、税务法律等其他一些综合性的服务;三是要与信托公司形成较好配合,为客户提供专业化服务。

(更多报道线索,请联系本文作者李自曼:liziman@chinanews.com.cn)(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:魏薇 李中元