13家国内乳企2022年财报:局部在韧性增长,亏损已成行业主调

在新生人口持续下跌、新冠疫情反复侵袭、行业集中度不断提升的2022年,各大乳企都面临着巨大的增长挑战,而这也清晰地体现在它们的财报之中。

据粗略统计,截至3月底,国内共有13家上市、挂牌的乳企披露了2022年财报。从中可见,除却头部乳企强者恒强,其余绝大多数的乳企都在亏损。

6家乳企步入“百亿营收阵营”,但净利润上两位数的却仅有2家

2022年,国内共有6家乳企步入“百亿营收阵营”,包括:蒙牛、健合集团(又名:H&H国际控股)、光明乳业、飞鹤、优然牧业、现代牧业分别营收925.93亿元、127.76亿元、282.15亿元、213.11亿元、180.51亿元、122.95亿元。

不过就净利润来看,上两位数的仅有2家,包括蒙牛、飞鹤分别为53.03亿元、49.42亿元。而健合集团、现代牧业、优然牧业、光明乳业分别只有6.12亿元、5.62亿元、4.15亿元、3.61亿元。

需要注意的是,除却蒙牛、健合集团外,其余四家乳企的总收入和净利润,纷纷出现「双减」或「增收不增利」的情况。

尤为值得一提的是,现代牧业和优然牧业这两家上游牧场的净利润“拦腰斩”,一个下滑近五成,一个下滑超七成。

而对于业绩的不佳表现,二者给出的原因大同小异:疫情及国际形势影响,玉米、豆粕等饲料价格大幅上涨,同时原料奶售价回落,导致毛利率下降。

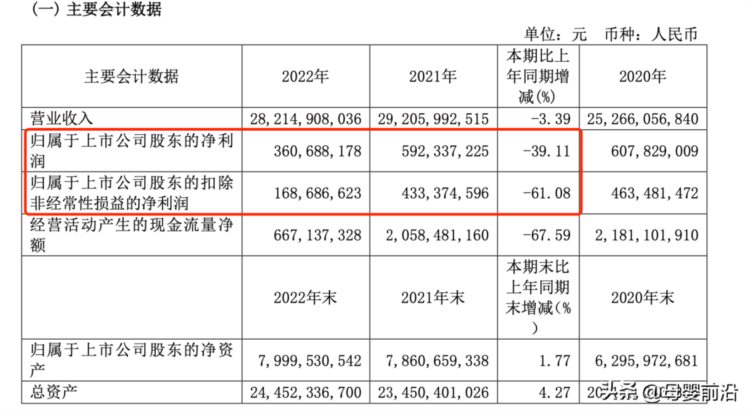

光明乳业财报

另外,光明乳业也迎来了至暗时刻。扣除经常性损益后净利润仅有1.69亿元,同比减少61.08%。若不扣除,与去年同比也下降了近四成。

而这与其做出的2022年经营计划,即“总营收达到317.77亿元,净利润达到6.7亿元”相差甚远。

对于本期未完成经营计划的原因,光明乳业将问题归咎于:①乳制品消费增长趋缓;②市场竞争加剧;③液态奶、其他乳制品收入同比下降。(ps:报告期内,光明乳业液态奶收入160.91亿元,同比减少5.90%;其他乳制品收入80亿元,同比减少5.66%。)

在本次财报中,光明乳业还披露了2023年经营计划,即:争取实现营业总收入320.5亿元、归母净利润6.8亿元。

然而,从2021年开始,光明乳业净利润就一头扎进了下坡路。虽然各行各业的经济在2023年开始回暖,但这能让光明乳业带来好消息吗?

另外,飞鹤和健合集团展现出强大的经营韧性和增长潜力。从财报中可见,前者的核心业务为婴配粉,并在本报告期对总营收贡献占比高达93.5%。

但众所周知,受新生人口持续下降的大环境影响,该品类已进入存量竞争周期,行业增长整体承压。

而飞鹤却在2022年下半年营收增长反弹显著至116.4亿元,实现同比3.6%的增长,环比增长20.3%。

需要强调的是,作为中国婴幼儿配方奶粉市场的先锋军,飞鹤的领先品牌势能正持续扩大。相关数据显示,截至2023年1月,飞鹤市占率为21.5%,稳占市场第一。

后者健合集团则凭借多品类战略拉升业绩,因为光靠婴配粉根本无法让其财报如此出彩。在报告期内,该业务收入51.80亿元,同比微增0.65%。而益生菌业务、成人营养与护理用品业务(ANC)、宠物营养与护理用品业务(PNC)则均实现双位数增长。

在乳粉行业品牌集中度越来越高的趋势下,头部乳企强者恒强。因此,蒙牛也毫无悬念地领跑了一众企业。随着其将雅士利私有化退市,会进一步夯实龙头地位。

头部乳企增长承压

说起雅士利,2022年其总营收为37.38亿元,股东应占溢利亏损2.31亿元。从业务分部来看,奶粉产品销量不佳、代工减少是拖累其业绩的主要原因。

而这背后是受新冠疫情局部反弹影响,国内消费市场面临挑战,叠加近年国内新出生人口呈下降趋势,致使中国乳粉市场发展未如预期。

不过对于奶粉行业,雅士利依旧有信心。因为随着新国标与二次产品注册的全面实施,国产婴配品牌市场份额将有望持续攀升。而且随着国民健康意识的提升,儿童乳粉和成人乳粉或将成为行业增长新机会。

而澳优也展现出强大的品牌实力,在2022年实现总营收77.96亿元,净利润2.17亿元。在财报中,澳优表示:“受复杂国际形势、海外供应链面临诸多困难、中国婴配行业整体发展趋缓以及全球通货膨胀等因素影响,公司在2022年遇到了一些挑战……但仍以坚韧不拔的毅力和不畏艰险的勇气走过了这一年。”

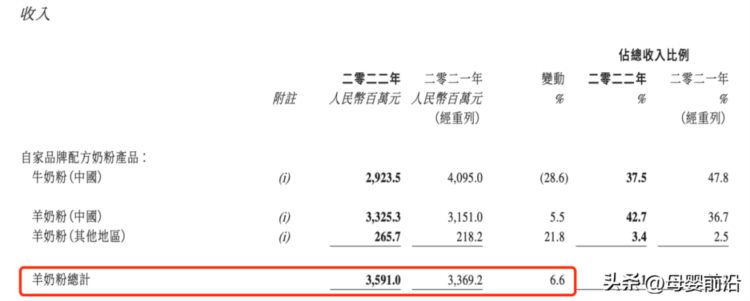

佳贝艾特财报

从具体业务上来看,澳优旗下羊奶粉品牌佳贝艾特全年持续增长6.6%至35.91亿元,在中国市场下半年销售更是达到双位数增长。

在欧洲、美国、中东、独联体及墨西哥等海外市场,佳贝艾特营收增幅也高达21.8%。根据尼尔森IQ的市场研究报告显示,2018年至2022年,佳贝艾特已经连续五年在中国进口婴幼儿羊奶粉中销售份额超过60%。

而在牛奶粉方面,2022年实现营收29.24亿元。根据尼尔森IQ数据显示,2022年海普诺凯1897的市场份额同比提升0.2个百分点。

上游牧场均陷入“增收不增利”的怪圈

近年来,受原料奶价格波动和乳企发展需求等因素影响,让上游牧场在产业链条布局中成为了名副其实的“香饽饽”。然而,翻阅财报可知,在2022年上游牧场集体陷入“增收不增利”的怪圈。

无论是原生态牧业,还是澳亚集团,抑或是中国圣牧,在报告期内营收均实现不同程度的增长,分别为20.90亿元、5.63亿美元、31.76亿元。

可与之完全相反的是,它们的净利润同比减少85.45%、77.63%、11.71%,至2284万元、2339.4万美元、4.16亿元。

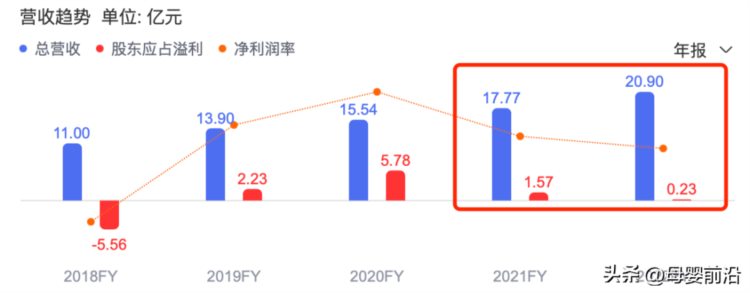

原生态牧业财报

在这之中,原生态牧业已经连续两年净利润下滑了。2021年,股东应占溢利1.57亿元,同比减少72.84%。

从2022年财报中可知,原生态牧业主要为飞鹤、蒙牛、伊利供应原料奶产品,并且来自这三大客户的收益占本集团总收益约99%。

然而,去年国内原料奶价格持续下跌,但干草饲料价格却上涨,所以挤压了原生态牧业的利润空间。

目前,原生态牧业也在寻找破局之道,通过优化调整原料奶产品结构,增加有机乳、A2乳等优质原料乳比重,令原料奶售价上涨,较去年同期上涨6.3%。但从业绩上来看,该举措收效甚微。

同样受此影响的还有澳亚集团,财报显示:2022年,澳亚集团每千克原料奶的饲料成本上涨了16%,但原料奶的平均售价同比下降7.4%至688美元/吨或人民币4650元/吨。正因此,澳亚集团业务的毛利下降了25.7%。

而说到现代牧业,全靠蒙牛为其兜底。财报显示:2022年,其原料奶业务收入99.45亿元,而大客户A一家就包销92.02亿,占比达到92.5%。

但即使有这样的靠山在,也抵不住行业大盘的不景气。去年,现代牧业原料奶平均售价为4.27元/公斤,同比略降3.2%。

为了降本增效,现代牧业向上求解。自2021年开始,先是收购富源国际,同步控股美国草业巨头HayKingdom,主要生产及销售优质苜蓿草。而后与中粮饲料达成合作,成立现代饲料。但从业绩上来看,此战略布局还未显现出其的威力。

区域型乳企,几家欢喜几家愁

在此次披露的区域乳企中,燕塘乳业和天润乳业的业绩表现可谓是天差地别。前者总营收18.75亿元,同比下降5.52%;净利润9936万元,同比下降37.01%。后者总营收24.10亿元,同比增长14.25%;净利润1.97亿元,同比增长31.33%。

对于此次的下滑,燕塘乳业表示主要有两方面原因:1.我国经济发展面临需求收缩、供给冲击、预期转弱三重压力;2.受消费需求个性化、品质化升级、上游成本增加等因素影响,行业内部产业链整合与一体化进程加快,行业竞争态势依旧激烈。

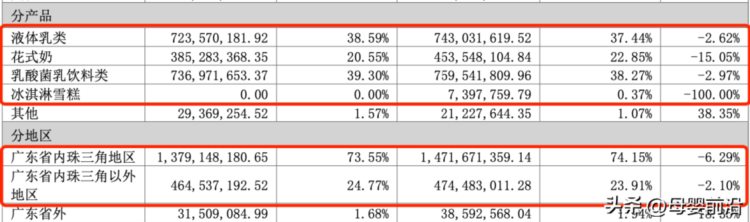

值得关注的是,从产品端来看,燕塘乳业四大业务均是下滑的。其中,液体乳类收入7.24亿元,同比减少2.62%;花式奶收入3.85亿元,同比下降15.05%;乳酸菌乳饮料类收入7.37亿元,同比下降2.97%;冰淇淋雪糕已停售,同比下降100%。这也意味着,燕塘乳业没有一个强势业务能够支撑其增长。

燕塘乳业财报

并且从财报中可见,燕塘乳业过分依赖广东市场。2022年,广东省内(珠三角地区及以外地区)产生的营收在其总营收中的占比高达98.06%。

而天润乳业此次的增长在于进一步巩固新疆市场大本营的同时,也在稳步拓展疆外市场,占营业收入总额比例达到43.04%;积极参与天猫、京东、抖音、快手等线上电商平台各节点性推广活动,推动线上销售收入提升;而且其对奶啤产品,积极开发饮料行业客户。在此之下,给予了该乳企发展的重要动力。

综上不难看出,受疫情冲击、人口红利消失,以及全球经济持续波动的影响,几乎让所有乳企都面对着业绩下滑的局面。

但是物竞天择,适者生存,这是自然界一个颠扑不破的真理。所以处于当下之境,乳企更需要拿出足够厚的实力和积极的态度,才能在大浪淘沙下保持身位。