伴随着各大险企2023年一季度偿付能力报告相继出炉,保险公司经营业绩和偿付能力也成为了业内外关注的焦点。

据不完全统计,截至目前,共有175家险企在中国保险业协会网站披露了2023年一季度偿付能力报告,其中,包括83家财险公司、78家寿险公司以及14家再保险公司。

不论从保费收入还是净利润来看,都有明显的向好趋势。其中,83家财险公司净利润同比增加6%至169.5亿元;78家寿险公司今年一季度净利润同比增长超12%至537.94亿元。

不过,值得注意的是,仍有多家财险公司和寿险公司出现了偿付能力不达标的情况,甚至有险企至今未披露最新偿付能力报告。

寿险“老七家”保费收入均超500亿

平安人寿净利润175亿居首

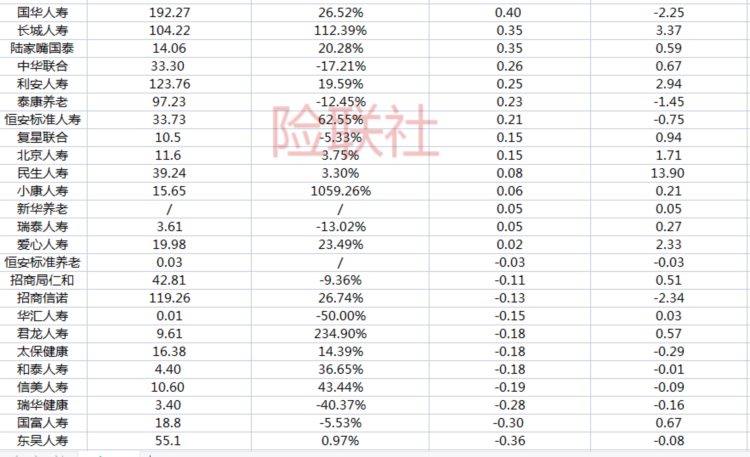

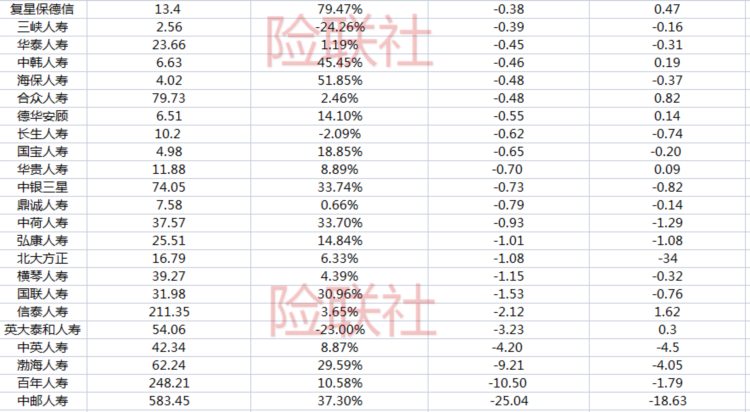

今年一季度,78家寿险公司(由于国寿养老、新华养老和人保养老三家专业养老险公司未披露保费情况,实则是75家寿险公司)共实现保费收入1.3万亿元,同步增长4.78%;合计实现净利润537.94亿元,同比增长12.34%,其中,有44家实现盈利,另外34家则为亏损状态。

具体来看,寿险“老七家”(中国人寿、平安人寿、太保寿险、泰康人寿、新华人寿、人保寿险、太平人寿)保费收入均超过500亿元,中邮人寿为新晋成员,一季度实现保费收入583亿元。其中,太保寿险、人保寿险和新华人寿一季度保费增速均出现轻微下滑,分别为-2.6%、-0.6%、-0.2%。

值得注意的是,还有4家背靠“大树”的银行系险企保费收入出现较大程度下滑。今年一季度,除中邮人寿实现37.3%的保费增速外,其他4家大型银行系险企保费增速均大幅下滑。其中,建信人寿、工银安盛人寿、农银人寿、交银人寿分别实现保费收入184亿元、164亿元、137亿元、65亿元,增速分别为-39%、-22%、-37%、-39%。

净利润方面,寿险业净利润的主要贡献者仍然是行业巨头,今年一季度,寿险“老七家”累计实现净利润516.6亿元,占据78家寿险公司盈利规模的96%。另外,盈利超过10亿元的险企也都为业内公认的头部,有友邦人寿、阳光人寿、平安养老、人保健康。

盈利的中小公司中,净利润超过1亿元的险企有13家,其余盈利的20家公司,净利润均在亿元以下。

而在34家亏损公司中,被称为“银行系”寿险一哥的中邮人寿处于“垫底”位置,净利润巨亏超25亿元,相较于去年同期的-6.4亿元同比下滑超291%,相较于2022年4季度末的3.04亿元更是环比下滑超923%。

其次是百年人寿,继2022年全年亏损超27亿之后,百年人寿2023年第一季度再度亏损近10.5亿元;再然后是渤海人寿,一季度亏损9.2亿元;中英人寿一季度则亏损4.2亿元......

财险“老三家”保费规模占比65%

人保财险净利润占比近60%

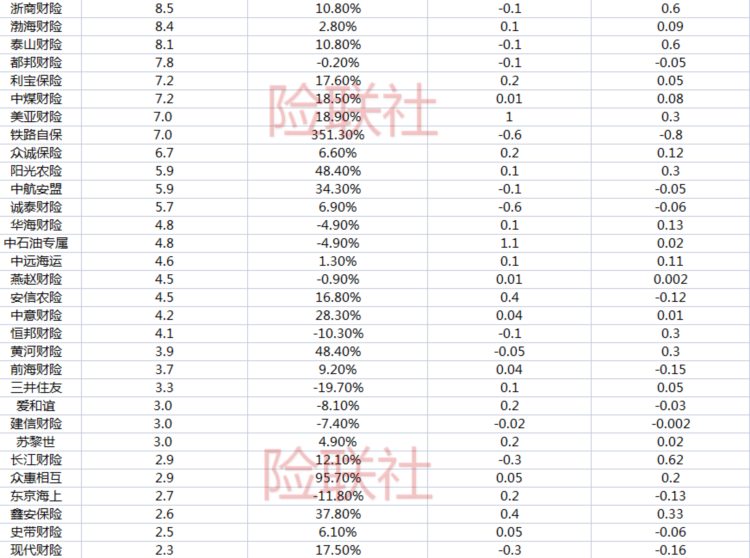

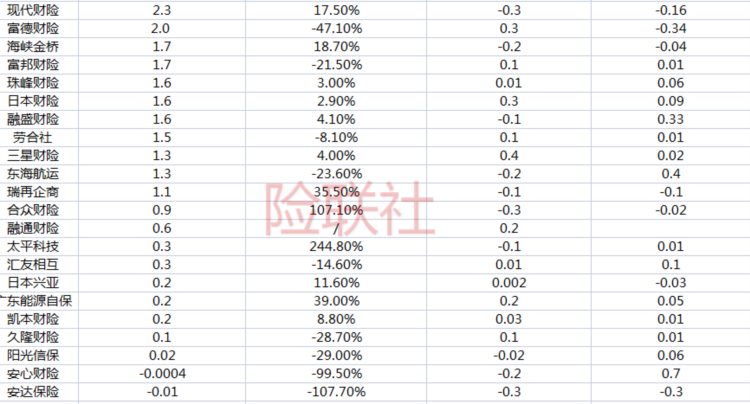

再来看看83家财险公司的业绩表现。今年一季度,财险业保费、利润同样实现双丰收,合计实现保险业务收入4639亿元,同比增长11%;合计实现净利润169.5亿元,同比增长6%。

同样地,财险市场依然集中度较高。其中,财险“老三家”(人保财险、平安产险、太保产险)的市场占比约65%,且保险业务收入全部实现正增长,其中,人保财险的保险业务收入同比增长10.2%至1680亿元,市场份额约36%;平安产险的保险业务收入同比增长5.4%至770亿元,市场份额约16.5%;太保产险的保险业务收入同比增长16.7%至578亿元,市场占比约12.4%。

另外,有59家财险公司保费收入呈正增长。其中,铁路自保、太平科技、泰康在线、合众财险四家公司增速高达三位数;中原农险、锦泰财险、华农财险、黄河财险等公司表现也很出色,均取得两位数增速。安达保险、安心财险保费增速垫底,下滑幅度分别高达107.7%、99.5%。

净利润方面,同样马太效应突出,人保财险独占鳌头,实现98.2亿元净利润,占据财险业整体净利润的58%。平安财险、太保财险、国寿财险分别位列行业第二、第三、第四,净利润均超过10亿元;阳光财险、英大财险、中华财险、鼎和财险等10家公司净利润均超过1亿元。

16家亏损公司中,众安在线财险净利润亏损最为严重,一季度亏损约3.9亿元。

27家偿付能力不达标

含8家寿险、8家财险

除了经营业绩,偿付能力是衡量一家险企资本充足度与风险承担情况的重要指标。

自2021年12月银保监会发布《保险公司偿付能力监管规则(Ⅱ)》起,“偿二代”二期工程已落地一年有余,按监管规定,偿付能力达标须同时满足三大条件:一是核心偿付能力充足率不低于50%;二是综合偿付能力充足率不低于100%;三是风险综合评级在B类及以上。

78家寿险公司中,今年一季度,共有77家公司核心偿付能力充足率达监管所划定的50%“及格线”,仅有北大方正未达标,截至2023年第一季度,其核心偿付能力充足率仅为27.81%;共有76家公司综合偿付能力充足率达监管所划定的100%“及格线”,仅有北大方正与三峡人寿未达标。截至2023年第一季度,二者的偿付能力充足率分别为55.62%和83.73%。

83家财险公司中,除安心财险核心偿付能力充足率和综合偿付能力充足率为-906.21%,远低于监管红线之外,其余82家核心偿付能力充足率和综合偿付能力充足率整体较为充足。

此外,从最新一期的风险综合评级来看,银保监会近日发布的《关于2022年度保险业偿付能力监管工作情况的通报》显示,截至2022年年末,共有49公司评级为A类(风险小);104家公司评级为B类(风险较小);16家公司评级为C类(中风险);11家公司评级为D类(高风险)。

其中,偿付能力不达标的寿险公司中,合众人寿、幸福人寿、百年人寿、华汇人寿、长生人寿、渤海人寿、三峡人寿最新一期风险综合评级为C,北大方正人寿被评级为D类公司。

财险公司中,偿付能力不达标的华安财险、安华农险、渤海财险、富德财险、前海财险、珠峰财险最新一期风险综合评级为C,都邦财险、安心财险被评级为D类。

有业内人士直言,虽然175家险企整体偿付能力水平充足,但在增资发债补充偿付能力受阻的情况下,有的公司通过财务再保险的手段,表面上提升了偿付能力充足率,但其实都是‘做’出来的”,对尚未找到转型方向的中、小型保险公司而言,开发出具有公司特色的保险产品,找到公司的核心竞争力,提升偿付能力仍旧是一个长期课题。(险联社)