光峰科技研究报告:激光显示领军者,创新为基持续拓宽边界

(报告出品方/作者:天风证券,孙谦,潘暕)

1.光峰科技:全球激光显示领域领军者

深圳光峰科技股份有限公司成立于2006年总部位于广东深圳,前身为深圳市光峰光电 技术有限公司,并于 2019 年在科创板上市。公司是全球领先的激光显示科技企业,于 2007 年首创 ALPD®荧光激光显示技术。公司的主营业务是以原创激光显示技术和架构为 主导,研发、生产与销售激光显示核心器件与整机,将激光显示技术应用于不同场景, 现已辐射家用显示、影院放映、商教、工程等应用场景,并向车载显示、航空显示、AR 等新领域扩展。

B 端 C 端齐头并进,多领域市场前景广阔。公司产品类型丰富,按产品分可分为激光显 示核心器件和激光显示整机,按市场类型可分为 B 端业务和 C 端业务。 公司 B 端业务主要包括: (1) 家用核心器件业务:公司为当贝、安克等企业提供激光微投光机,为极米、惠普 等企业提供激光电视光机,为泽宝、优派、海尔等企业提供激光电视整机,21 年 收入占比为 11.56% ,毛利率为 50.07%。 (2) 激光显示整机销售业务:主要为激光电影放映机、激光工程投影机、激光教育投 影机,21 年收入占比分别为 2.5%、8.7%和 11.78%,毛利率分别为 45.20%、55.28% 和 32.10%。

(3) 租赁业务:公司控股子公司中影光峰(持股 63.20%)向下游影院客户提供激光光 源租赁服务,21 年收入占比 14.44%,毛利率为 60.31%。 (4) 创新业务:目前正向车载显示、航空显示、AR 等新领域拓展。在车载领域,开 始车规级投影光机模组的量产研发工作,并于 22 年获得 IATF 16949 认证;其他 创新应用方面,公司与美的集团达成战略合作,为其发布的首代家庭服务机器人 提供激光投影核心器件,使得移动投影成为现实,代表着激光显示和 AIOT 的有 机结合。 公司的 C 端业务主要为:公司控股子公司峰米(持股 39.19%)进行家用显示产品的生产 及销售,如智能微投、激光电视等,两类产品 21 年收入占比分别为 22.90%和 22.49%,毛 利率分别为 7.25%和 29.65%。

1.1.ALPD®为基,业务不断拓展延伸

公司自成立以来,不断探索新业务新增长曲线,经历了如下三个阶段: 初创并研发核心技术(2006 年-2007 年):2006 年,光峰科技前身,深圳市光峰光电技 术有限公司正式创立。2007 年,研发团队首创蓝色激光的荧光激光显示技术,并为其注 册 ALPD®商标并申请原创基础专利。

技术更新迭代,业务不断拓展(2011 年-2018 年):2011 年,ALPD®1.0 版本研发成功, 并成功研发出第一款激光拼墙机芯产品。2012 年,成功研发 ALPD®2.0,开始布局产品 领域,陆续推出激光拼墙、激光商教机、激光电影放映设备、激光电视、激光微投产品 线。2014 年,与中影器材合作,成立“中影光峰”,布局激光电影设备市场领域。2016 年,与小米科技合作,成立“峰米科技”,扩大家用产品市场领域。2017 年,公司发布 ALPD®3.0 激光显示技术;推出 ALPD®3.0 激光光源电影放映机 C60;联合小米推出峰米 激光电视。2018 年,公司名称正式变更为“深圳光峰科技股份有限公司”;发布 ALPD®4.0 激光显示技术,推出 ALPD®激光光源电影放映机。

科创板上市,成长为行业龙头(2019 年至今):2019 年,首批科创板上市,成为科创板 广东省第一股、A 股激光显示第一股。2021 年,与空客合作,探索 ALPD®在航空领域的 应用。2022 年,发布 ALPD®5.0 获得 IATF 16949 认证,进军国内外汽车行业供应链;发 布全球首个 PPI 破万的 AR 光学模组。

1.2.核心技术持续迭代,专利优势拓宽护城河

ALPD®,即激光显示技术,是由光峰科技于 2007 年原创的技术品牌,一种基于光学扩展 量 Etendue 巧妙的光学构架,ALPD®技术基于激光激发稀土材料、混合多色激光的技术 路线用于图像显示,包括三色、双色、单色激光等多色激光技术路线体系,其可既保留 了激光的高亮度、又克服了传统激光显示技术的散斑缺陷,并通过不断进化和演进,实 现以激光作为光源应用到显示或虚拟显示这一过程。

光峰科技一直致力于激光显示技术的突破创新、运用场景的开拓和产业化推广,并由此 形成了从关键系统架构、核心器件到关键算法的激光显示全技术链的技术储备和专利布 局。光峰已围绕激光显示技术的底层技术架构布局了强大的专利护城河,行业内许多切 入激光荧光技术路线的公司都难以绕开光峰的底层专利布局。截至 2021 年底,公司发明 的 ALPD®技术作为底层关键架构技术,已被同行业巨头如荷兰飞利浦、德国欧司朗,日 本爱普生、NEC 等公司先后引证 600 余次,光峰科技累计获得 2370 件专利,同比增长 26.7%。其中,光峰科技获得发明专利 818 件,同比增长 36%。

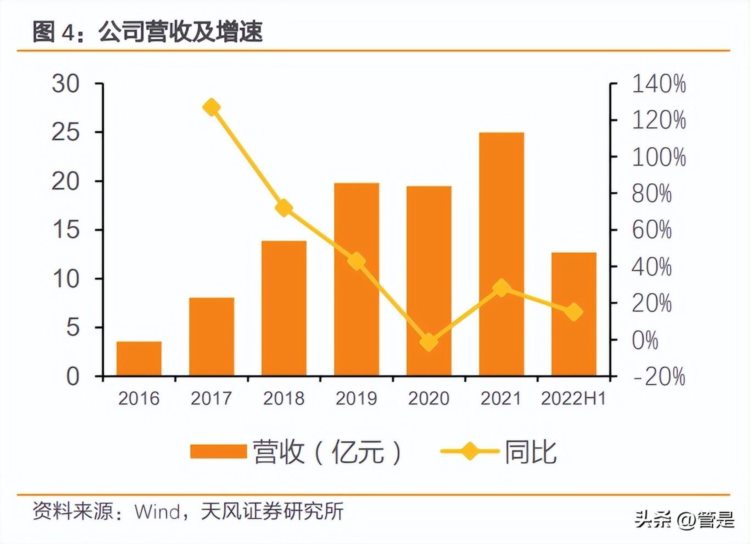

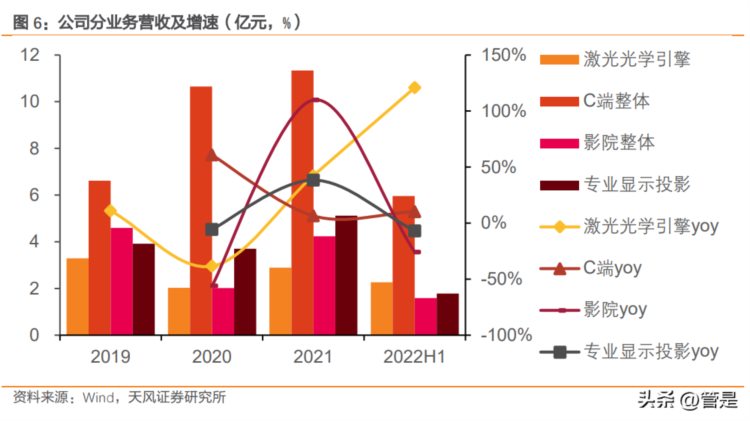

1.3.核心业务增长强劲,疫情影响影院业务致使盈利能力承压

营收持续增长,疫情致使业绩承压。16 年以来公司营收规模保持了较快速的增长, 2016-2021 年公司营收从 3.55 亿元增长至 24.98 亿元,CAGR 高达 47.7%。2022 年上半年 公司营收 12.69 亿元,同比增长 14.9%,主要系公司业务增长所致。公司归母净利润 16- 21 年 CAGR 高达 75.5%,高于营收增速。2020 年公司归母净利润因为疫情有所下降,其 余年份均保持增长;2021 年公司归母净利润 2.33 亿元,同比增长 104.98%;22H1 归母净 利润下滑 69.6%的主要原因系疫情状况反复及三费增加。 分业务来看,C 端业务增速向好,疫情致使影院业务承压。公司 C 端业务(智能微投+激 光电视)近年来增速相对稳健;而影院业务作为公司基本盘,20 年及 22 年以来受疫情影 响增速承压;同时,激光光学引擎业务近年来保持较高增速。

2.C端业务:家用激光投影龙头企业引领行业发展

2.1.峰米科技表现亮眼,自主品牌产品力提升

公司 C 端业务大举发力,峰米科技自有品牌业务快速增长。公司 C 端业务主要由子公司 峰米科技实现,峰米成立于 2016 年,成立之初为光峰与小米联合成立的小米生态链企业。 早期依托小米的品牌和渠道优势,代工和销售激光电视。随着自有品牌不断增长,对小 米依赖度持续降低,22Q3 自有品牌业务已占峰米总收入超 70%。2020 年峰米完成重庆 两江股权投资基金领投的 10 亿 A 轮融资,计划于 2025 年底前完成 IPO 申报。

2.2.ALPD®技术优势凸显,家用激光显示设备市场广阔

2.2.1.激光微投:需求供给两端共振,激光投影或为大势所趋

契合消费者多元需求且受益于渠道发展,智能微投规模持续攀升。根据 IDC 数据,2021 年家用投影市场出货量量达到 348 万台,2017-2021 年出货量复合增速达 28%,2022 年 上半年销量达 193.5 万台,同比增长 15.4%。我们认为线下观影等娱乐需求居家化,大屏 需求增加,高性价比的智能微投产品更能契合消费者的多元需求;且渠道端抖音等电商 快速发展,有望助推行业规模持续高速发展。

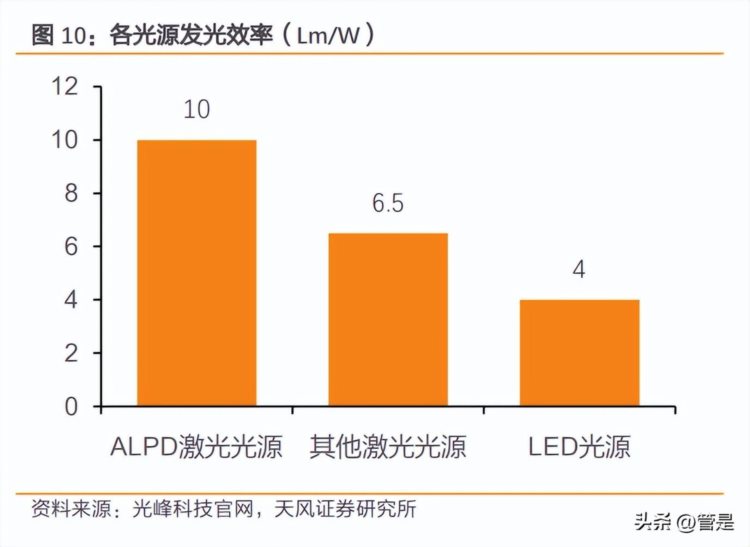

ALPD®技术开启激光微投新时代,兼具成像效果与高效节能优势。相比 LED 投影,激光 投影更具优势。1)成像效果:相比 LED 光源,ALPD®激光显示技术拥有更高亮度、更高 的对比度与更广的色域等优势。实验数据显示,在相同亮度下,采用 ALPD®激光显示技 术的激光投影仪,在体积上比 LED 投影仪小 30%-50%;而在相同体积下,激光投影仪的 亮度则是 LED 亮度的 2-5 倍。2)高效低耗:ALPD®激光投影发光效率达到 10lm/W,而 LED 投影发光效率仅为 4lm/w;ALPD®激光光源 1000 流明亮度功耗为 100W,而 LED 光 源投影 1000 流明的功耗为 250W,同等亮度下 ALPD®激光投影可节能 60%。

2.2.2.激光电视:大尺寸领域性价比占优,后续有望持续渗透

激光电视出货量持续增长,均价下降助推需求释放。根据洛图科技数据显示,2021 年激 光电视出货量达 28 万台,同比增长 31.9%,17-21 年出货量 CAGR 达 41%,市场规模高速 扩张。行业均价不断下降,2021 年激光电视行业均价为 16786 元,为 2017 年的 54%,一 定程度上推动激光电视销量增长。在消费者越来越追求家庭中大尺寸、高画质观看效果 的趋势下,激光电视已成为家用大尺寸电视的主流方案之一。

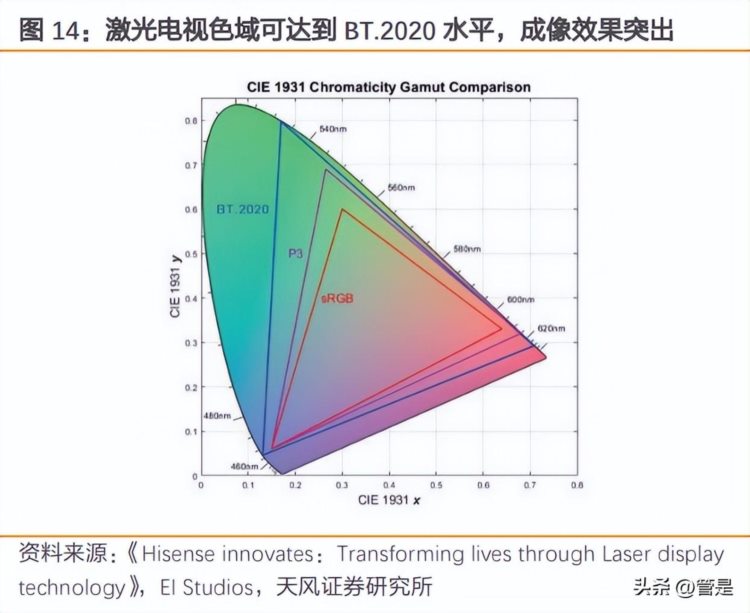

激光电视大尺寸领域性价比突出,相比面板电视更具优势。我们认为激光电视的优势主 要体现在以下几点:1)我们认为激光电视通过投影成像原理,具有易实现大尺寸显示画 面的本征优势,在“大屏化”趋势下相对于面板电视更具性价比优势。2)激光电视可实 现更高的对比度与饱和度,颜色更加鲜艳,更能全面真实反映自然界色彩。3)激光电视 不同于传统电视主动式成像显示,而采用反射式成像,更符合人眼观看习惯,柔和不伤 眼。

2.2.3.核心器件国产替代,降本空间未来可期

家用激光显示设备核心零部件呈国产化趋势。光源芯片方面,国内华光光电、瑞波光电、 三安光电等逐步推进红色激光器研发及规模化生产,镜头方面,联合光电的超短焦镜头 已应用于光峰、海信、长虹等品牌的激光电视产品中;菲涅尔屏幕方面,光峰等公司已 实现菲涅尔屏国产化。

ALPD®技术激光显示设备的降本源于规模化最明显的蓝色激光器。对于激光投影设备而 言,激光光源是各类成本中占比最大的一部分,根据光峰招股说明书,光源成本占激光 电视总成本将近 40%。由于光峰激光电视采用自家 ALPD®技术作为光源,其发光来源绝 大部分为蓝色激光,而效率最高、成本最低的蓝激光在 RGB 三色激光显示中的需求功率 最小(约占 25%),由此我们推断 RGB 三原色技术的激光光源成本占总成本比重更高。目 前,蓝绿激光器的主要材料是被称作第三代半导体材料的氮化镓(GaN),我们预计产业 高景气度带来的规模效应有利于蓝绿激光器成本的进一步下降。

2.2.4.空间测算:激光微投/电视25年出货量有望分别达到156/115万台

激光微投迎来机遇,预计 21-25 年激光微投出货量 CAGR 为 46%。 核心假设: 1)家用投影出货量:家用投影仪的出货量受新增需求带来的保有量提升和更新需求的影 响。其中新增需求的提升主要源于城镇化率提升、户数增加、百户保有量增长,更新需 求主要由产品寿命和推新频率决定,假设换新周期中 50%为 4 年,25%为 3 年,25%为 5 年。我们对比了主要消费电子产品在我国的渗透率及百户保有量,并根据其必选属性的 高低进行排序,综合预计家用投影仪的远期(2035 年)渗透率可达 20%。 2)激光微投出货量:自 2021 年起,激光微投全面起势,性能进一步提升且价格持续下 行,成为家用投影仪行业亮点。我们预计在稳定状态下,22-25 年每年新增渗透率为 2.6%/2.5%/2.4%/2.3%,2025 年激光微投出货量将突破 150 万台。

激光电视有望维持高景气度,预计 21-25 年激光电视出货量 CAGR 为 42.3%。 核心假设: 1)大屏观影需求增加:70 英寸以上大屏电视占比持续提升,我们预计 70 英寸以上彩电 出货量有望持续快速渗透,出货量占比将由 2020 年的 6.4%提升至 2025 年 32%。2)激光电视对大屏彩电存在替代作用:随着产业链降本的推进,激光电视有望对大屏彩 电进行替代,在 70 英寸以上彩电中渗透率持续提升,我们预计 2022-2025 每年新增渗透 率为 1%。 3)彩电新换代需求较为刚性:近年来彩电出货量呈现下滑趋势,由于彩电二次购买及更 新换代需求较为稳定,且有被手机、平板等电子产品替代的趋势,我们假设 2022-2026 年彩电出货量将呈现略微下滑态势。

2.3.光峰掌握核心技术,峰米以点带面引领激光领域发展

2.3.1.产品端:兼具性价优势,助推家用激光显示持续放量

激光微投:峰米价格段持续下探有望实现放量。较为高昂的价格是激光显示设备在家用 场景中放量的主要障碍,市场中多数产品售价高于传统面板电视与 LED 投影,使多数消 费者望而却步。峰米依托 ALPD®激光光源的技术与成本优势,自 2021 年起,相继推出 R1 Nano、S5 等产品,将激光微投售价下探至 3000 元门槛,实现激光显示设备价格下行, 与主流市场需求进一步重叠。

激光电视:峰米强产品力定义品类。针对不同用户的需求,公司研发出涵盖高中低端的 激光电视产品,最高亮度达 4000 流明,涵盖 REC.709、DCI 和 REC.2020 色域,最大色域 面积达到 158% NTSC,处于业内最高水平。2021 年 12 月,峰米发布首款全色激光电视 T1,搭载 ALPD® RGB+全色激光光源,可实现 Bt.2020 超广色域、4K 分辨率,与国际音 响品牌宝华韦健合作,实现影音效果双重升级。在 2022 年 618 购物节中,峰米科技全网 GMV 突破 2 亿元,连续五年蝉联激光电视线上销售额与销量的双冠军。更多峰米家用激光显示设备的问世,将推动院线级激光技术的加速大众化,随着更多消 费者感知到 ALPD®激光技术的强大魅力,家用激光显示设备的渗透率有望进一步提高, 进而推动整个行业的持续健康发展。

2.3.2.份额端:激光微投/电视领域双龙头,竞争优势凸显

激光投影集中度高于智能微投整体,峰米市场份额跃居第二。根据 IDC 及奥维云网数据, 22年1-8月家用激光投影领域CR2达到 73%,从集中度来看显著高于智能微投整体情况 (此处对比 IDC数据智能微投 22H1 情况)。而峰米出货量份额达到 25%位居市场第二, 而除自主品牌外公司也与行业内其它主要企业如当贝等建立合作关系,向其销售激光微 投及电视的光机及整机,全面推动行业发展。激光电视海信、峰米领跑市场。中国激光电视市场呈现高寡占型格局,2021 年海信、峰 米、长虹品牌市占率分列前三位,CR3 达到 84%,同比提升4pct。头部品牌效应进一步增 强,寡头的竞争优势继续增大。作为行业内领先,且具有ALPD®技术优势,叠加品牌、 渠道建设持续推进,峰米的公司市场份额有望进一步提升。

2.3.3.自主品牌标杆效应有望带来行业扩容,核心器件业务有望收益

光峰凭借 ALPD®核心技术发展家用核心器件业务,成为激光领域领军者。公司除自主品 牌在业内领先外,也向激光显示领域多家企业提供核心器件(光机或整机)提供销售服 务。激光微投方面,公司与当贝、安克建立合作伙伴关系,为当贝提供激光微投光机, 当贝发布长焦激光投影产品 X3,定位高端旗舰机型,成为行业年度爆款投影产品之一。 激光电视光机及整机方面,为小米、极米、惠普等合作伙伴提供激光电视光机,为泽宝、 优派、海尔等合作伙伴提供激光电视整机,提升公司核心技术在家用领域快速普及。我 们认为,峰米作为公司自主品牌为激光显示行业整体树立了标杆效应,后续随着激光显 示行业整体持续扩容,公司核心器件业务亦有望得到长远发展。

3.影院业务:激光有望成为主流解决方案,疫后有望迎来修复

3.1.行业方面:激光灯源有望成为影院放映主流解决方案

影院行业规模整体来看保持平稳发展:根据国家电影局发布的数据,2021 年中国电影市 场以 472.58 亿元超越北美,成为全球第一大票仓,城市院线观影人次 11.67 亿。2021 年 在疫情的冲击下,全国银幕数量仍保持增长趋势,全年新增银幕 6667 块,全国银幕总数 达到 82248 块,较 2020 年的全国银幕总数 75581 块增长了 8.82%。同时,根据 2021 年 国家电影局发布《“十四五”中国电影发展规划》中提到,至 2025 年国内银幕总数将超 过 10 万块。

激光替代趋势明显,未来有望成为主流解决方案:传统电影放映光源为氙灯灯泡,相较 于激光光源,1)寿命较短:作为热光源,使用时大量发热导致老化加速,只能使用 1000-1500 个小时左右;2)安全性得不到保证:氙灯是凭借内部的高压氙气工作,放映 机在更换灯泡的时候存在灯泡爆炸的风险; ALPD®激光技术则很好的改善了氙灯的上述 缺陷,并且亮度更高、色域更宽,符合观众对高质量观影体验的追求。 根据公司 2021 年年报显示,2021 年公司在全国范围内 ALPD®激光放映改造新增 5000 套,总数量高达 2.5 万,新增数量同比+35%,ALPD®激光解决方案占比率从 2016 年的 5% 增长到 2021 年的 30%,采用 ALPD®激光解决方案有望成为一种趋势。

3.2.公司业务:创新采用租赁模式,提供稳定现金流

公司于 2017 年与中国电影子公司中影器材合资成立中影光峰并合计持股 55.2%。光峰科 技向中影光峰销售影院激光光源,中影光峰分别向下属影院及其它第三方影院租赁光峰 ALPD®激光光源技术,同时提供整体解决方案为客户解决光源改造服务。

3.2.1.租赁业务:按时长付费,设备生命周期收入提升

业务模式:公司向中影光峰提供激光光源以及激光放映机,而影院则可以选择将已有的 数字电影放映机进行改装升级,将氙灯光源转换成激光光源;或者将激光光源租赁下来, 以租代买。对于新影院或者需要更换放映机的影院,中影光峰可以提供 ALPD®激光电影 放映机,但光源的所有权属于公司,影院仍需按使用时长付费。 营收体量:由于疫情的影响,公司租赁服务业务从 2019 年的 3.98 亿元下降到 2020 年 1.72 亿元,同比下降 57%。进入 21 年后,疫情得到控制,影院租赁服务开始好转,增长 率达到 110%,业务收入恢复到 19 年的 90%左右,规模达到 3.6 亿元。

生命周期收入提升,租赁模式为公司提供长期稳定现金流: 1) 根据 2018-2019 年国内每块银幕日均放映时长为 9 小时,假设影院每块银幕每天使 用激光光源 7 小时,每年影院营业 365 天,激光光源寿命 30000 小时,则光源可以 使用 11 年左右。 2) 我们根据以下条件:公司 C5 型激光光源放映机市价为 5 万元,公司招股说明书中的 租赁价格为 8 元每小时,按照年报中显示的财务数据,我们假设人工成本、设备维护 成本以及光源折旧等成本占租赁收入的 60%,折现率按中国银行 2022 年一年定期利 率 1.25%计算。 经过测算,在激光光源租赁的模式下,7 年后每个激光光源租金的累计收入现值会超过直 接销售激光光源的收入,11 年内,每个激光光源累计的净现金流折现值合计超过 8 万元, 远远高于直接销售激光光源。

ALPD®激光光源成本远低于氙气灯泡,有望提高院线改造意愿。相比于之前传统的氙灯 灯泡,ALPD®激光光源无论是在亮度、安全性以及色彩对比度上都有了更大的提高。从 院线经营者的角度出发,通过改造,使用 ALPD®激光光源的小时成本更低。 假设氙灯灯泡的平均购置价格为 8500 元,寿命为 1000 小时,功率为 6kw,光峰 ALPD® 激光光源改造费用根据公司招股说明书为 2.5 万元,使用寿命为 30000 小时,功率 3kw, 每年使用时间约为 3500 小时。根据我们测算,氙灯灯泡的每小时营运成本在 14.5 元左右, 而 ALPD®激光光源改造后每小时营运成本在 11.8 元左右,低于购置氙灯灯泡的方案。可 以看出通过改造,一台 ALPD®激光光源设备一年的运营成本在 4.13 万元,远远低于购置 氙灯灯泡的 5.1 万元。

3.2.2.海外业务:海外市场方兴未艾,依托海外龙头企业有望实现从“0”到“1”突破

海外市场:疫情常态化后影院市场有望加速恢复。从票房来看,疫情的影响依旧持续, 2021 年全球电影票房 213 亿美元,仅为疫情前 2019 年 425 亿美元的 50%左右,但相较于 2020 年 122 亿美元,同比增长 95.7%,我们认为海外在疫情常态化之后,电影市场正加 速回暖。而从银幕数量来看,2021 年全球数字银幕达到 20.8 万块,同比增长 4%。 公司依托海外龙头企业推广 ALPD®技术,实现从“0”到“1”突破。公司自 2014 年起 与全球电影放映机龙头巴可公司建立激光电影放映机光源独家供应商的关系,2018 年与 其成立合资公司中光巴可,在全球范围内推广 ALPD®激光光源技术。截至 2017 年年底, 巴可公司在全球电影放映市场中超过 50%的市占率,公司有望借此打开海外市场。

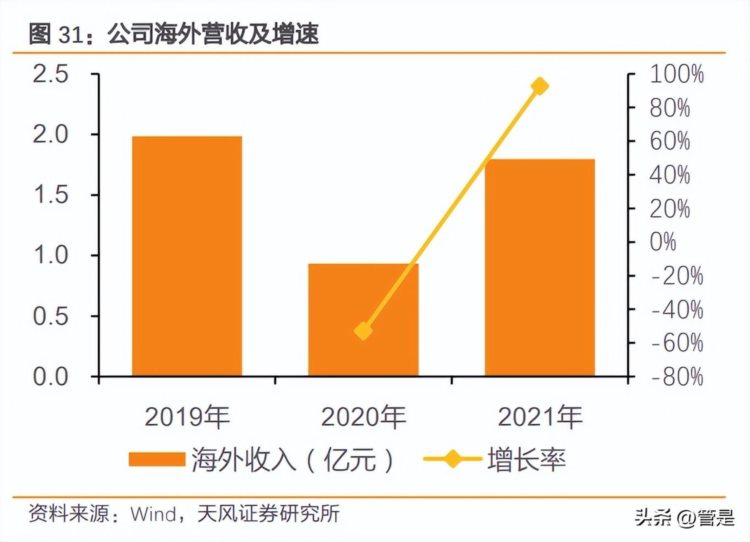

收入体量方面,目前公司海外业务占比仍较低,后续有望加速发展。2019 年公司海外业 务收入达到 1.99 亿元,同比增长 42.91%。2020 年受疫情的影响,海外电影放映市场承压, 但随着后续海外疫情常态化,21 年公司外销达 1.8 亿元,同比+92.66%。

3.3.疫后线下场景复苏叠加贺岁档有望带来影院业务修复

根据猫眼专业版数据,2022 年国庆档(2022 年 1