半导体:国内公司Q1业绩普遍承压,关注Q2后续景气复苏节奏

一、半导体板块总览

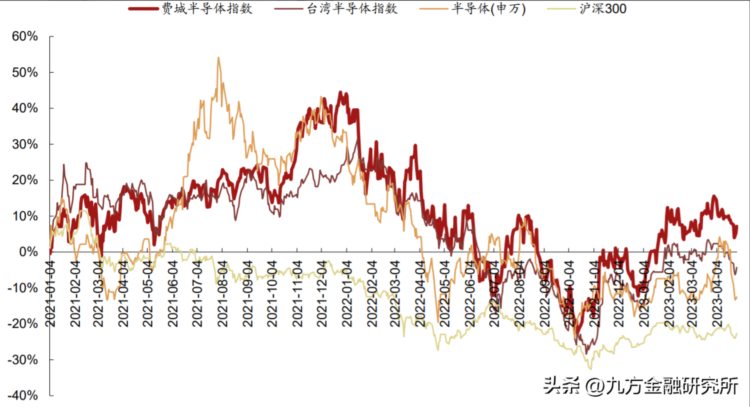

2023年1-4月,A股半导体指数跑输费城半导体指数和中国台湾半导体指数。2023年4月,半导体行业指数-6.03%;2023年年初至今,半导体行业指数+4.36%.海外方面,4月费城半导体指数/中国台湾半导体指数-7.30%/-6.48%;2023年年初至今,费城半导体指数/中国台湾半导体指数+18.28%/+13.02%,

全球主要半导体指数行情

资料来源:同花顺、招商证券(截止至2023年4月28日)、九方智投

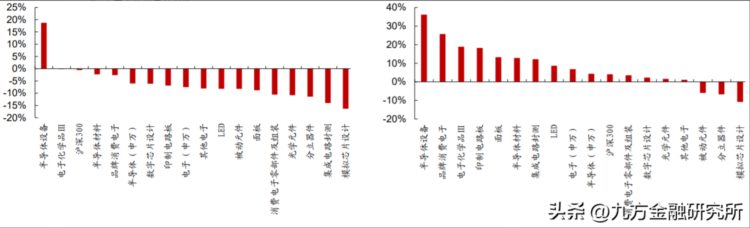

4月,从细分板块看半导体设备领涨,分立器件领跌。半导体各细分板块涨幅分别为:半导体设备(+18.74%)、半导体材料(-2.29%)、集成电路封测(-14.01%)、数字芯片设计(-6.12%)、模拟芯片设计(-16.34%)、分立器件(-11.40%)。

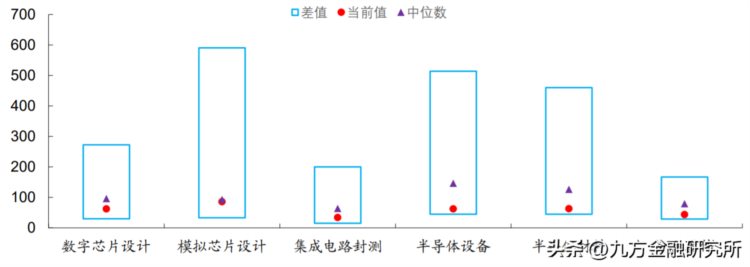

二、半导体细分领域需求端景气状态

行业景气跟踪:需求疲软现状持续,产业链部分环节库存出现边际改善。

1、需求端:消费需求整体疲软在Q1持续,复苏节奏预计至少Q2后期才能逐步明。

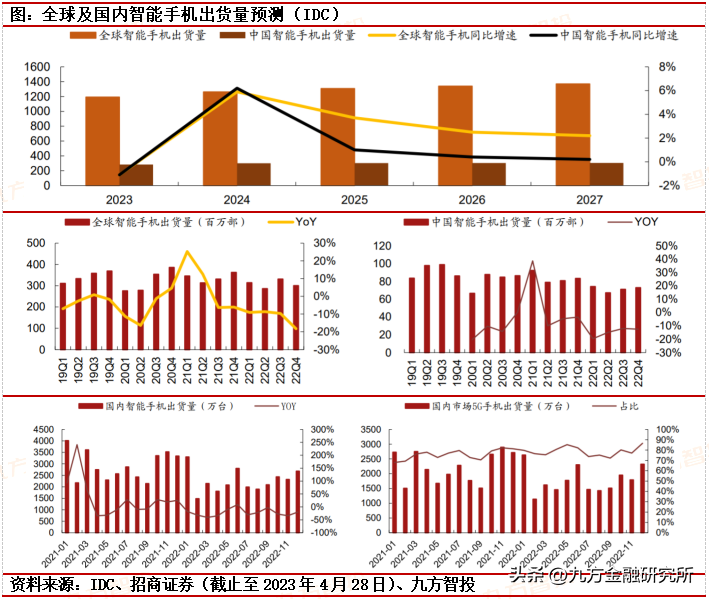

1)手机:IDC预测23年出货量前低后高,下半年有望迎来反弹,23年全球/中国出货量都将下滑1.1%,建议关注Q2新机销售情况;

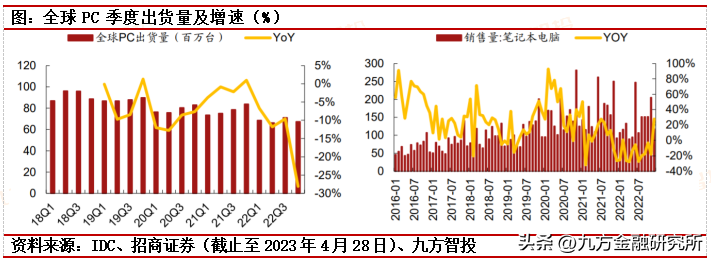

2)PC:Q1需求依旧疲软,惠普、联想等龙头预计23年下半年恢复增长,年中成品库存恢复正常。

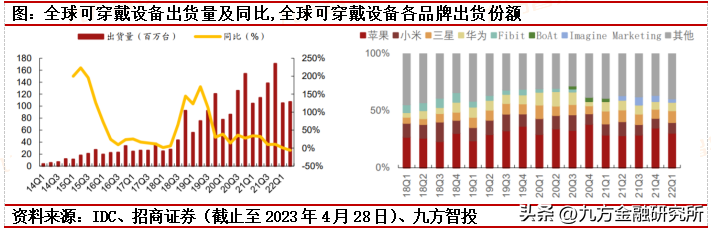

3)可穿戴:22年全球出货量-3.3%,IDC预计23年将同比+4.6%。

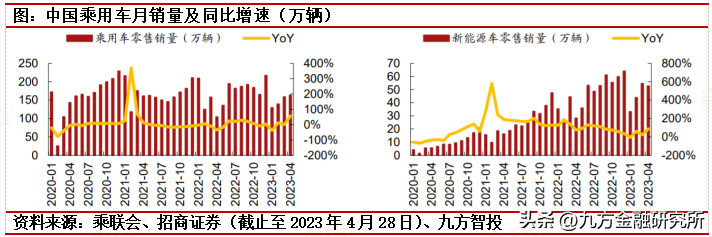

4)汽车:国内乘用车23Q1产销同比分别-4%/-7%,3月新能源汽车销量同比+35%/环比+24%,车市整体销售表现相对正常但未见显著起色,国内新能源汽车厂商4月销售数据分化,在弱经济环境下谨慎展望全年汽车销量。

5)服务器:23Q1全球服务器出货同比-13.6%/环比-13.8%,服务器厂商去库存导致信骅和澜起等上游供应商23Q1业绩同比下降,2023年全球AI服务器需求相对乐观,国际互联网巨头均表示将加大生成式AI资本支出,在服务器整体行业相对疲软的背景下AI服务器预计全年表现相对较优。

三、库存端:大部分环节Q1库存环比增长,手机链芯片厂商Q1环比略有改善

全球手机链芯片大厂23Q1库存环比开始微降、DOI环比持平,国内韦尔和卓胜微23Q1库存环比降低、DOI仍超过300天。

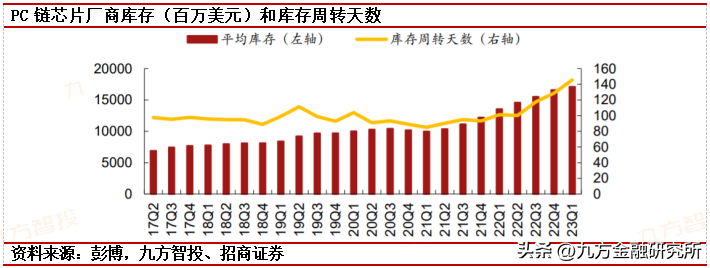

PC链芯片厂商23Q1库存环比仅微增5亿美元至171亿美元、DOI环比持续提升。

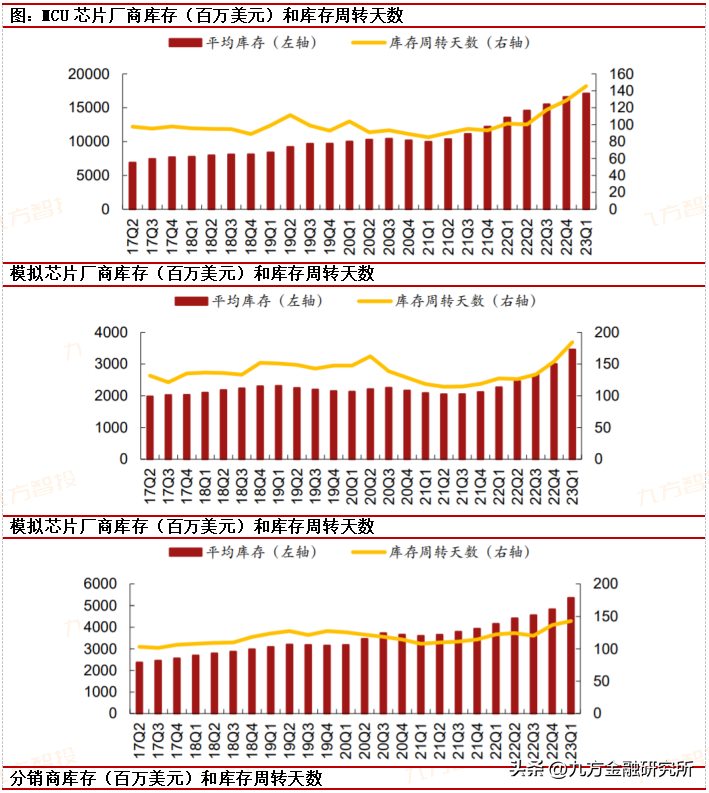

国际MCU大厂库存和DOI23Q1环比持续提升,国际模拟芯片大厂23Q1DOI环比超过近五年最高水平,功率厂商23Q1库存环比提升、DOI环比微增,艾睿和安富利等经销商23Q1库存和DOI均环比提升到近五年相对高位。全球主要分销商23Q1库存环比提升创近五年新高,库存周转天数持续提升。

四、供给端:存储厂商大幅削减资本支出,23Q1逻辑产能利用率持续下滑但23Q2起有望逐步企稳

台积电23Q1产能利用率环比继续下滑,晶圆出货量环比下滑12.8%;联电23Q1产能利用率环比下滑20pcts至70%,晶圆出货量环比下滑17.5%;世界先进23Q1产能利用率不足60%,晶圆出货量环比下滑6%。展望23Q2,行业产能利用率将逐步企稳甚至有所回升,台积电预期7nm产能利用率自Q2起逐步回升,UMC预计Q2产能利用率为70-73%,世界先进表示23Q2产能利用率将环比提升4pcts;

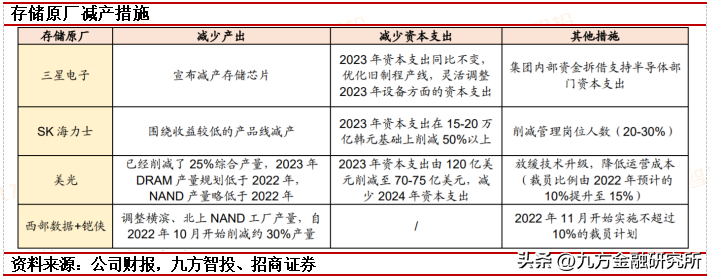

存储厂商美光、SK海力士等大幅削减资本开支并减产,美光表示2024年资本支出也将减少,美光已经削减了25%综合产量,三星和SK海力士也均表示将持续减产;设备与材料方面,2023年全球存储设备支出明显下滑,23H1硅片供需趋于平衡。

4、价格端:4月存储价格跌幅进一步缩小,MCU价格下跌趋势尚未企稳,模拟芯片渠道价格环比整体平稳。

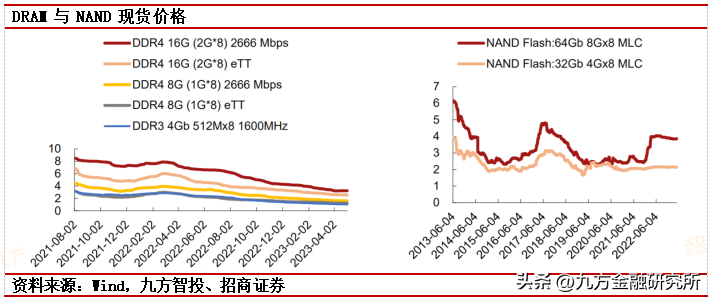

DRAM和NAND价格跌幅缩小,个别型号价格出现一年多首次反弹。截至2023年5月5日,DXI指数为22160.8点,年初至今下滑18.5%。价格指数在最近一个月实现止跌,较4月4日上涨0.18%。从现货价格来看,标准型DRAM和NAND主要型号4月现货价格环比下滑基本均为个位数百分点,下跌幅度有所减小。根据DRAMeXchange数据,最常见的DRAM产品之一DDR416Gb2600的现货价格于2023年4月12日上涨0.78%至3.24美元,这是自2022年3月7日以来的首次价格上涨。

服务器DRAM:由于OEM和云端服务器厂商调降服务器需求预期,当前拉货动能疲弱,原厂基本降低产能利用率至近乎历史最低水平,但预计23Q2价格仍将环比下跌13-18%;

手机DRAM:手机品牌库存回归相对健康水位,但对出货持保守态度,目前行业依然供过于求,预计23Q2跌幅收敛至10-15%;

图形DRAM:主流GDDR6需求疲软,采购力度较为保守,预计23Q2价格跌幅为10-15%;

消费类DRAM:业界保守看待网通需求成长性,电视等应用可能无法支撑消费类DRAM需求,市场仍然供过于求,预计23Q2价格环比跌幅为10-15%。

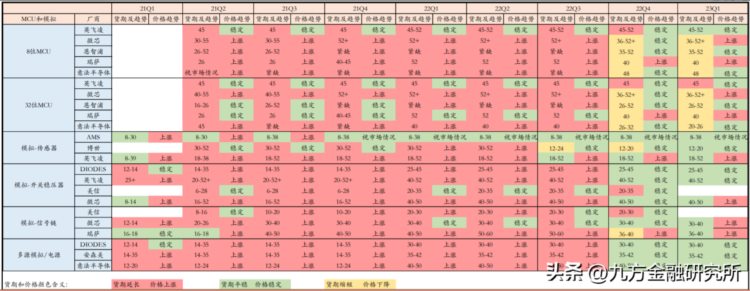

MCU价格尚未企稳;模拟芯片产品渠道价格整体趋向稳定,部分大尺寸面板驱动ICQ2或持平,部分手机HDTDDI涨价。

MCU和模拟芯片交期及价格趋势

资料来源:富昌电子,九方智投、招商证券

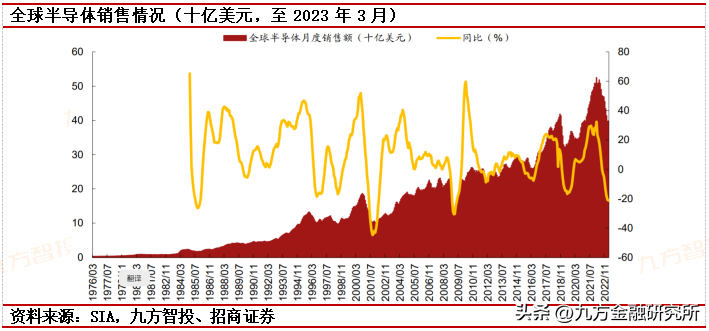

五、销售端:23M3全球半导体月度销售额环比相对持平,预计23年全球销售额同比-11%

SIA数据显示23M3全球半导体销售额为398亿美元,同比-21.35%/环比+0.33%,同比跌幅进一步微增(23M2同比-20.7%)。

Gartner预测2023年全球半导体收入预计将下降11.2%至5322亿美元。

产业链跟踪:半导体公司23Q1业绩普遍承压,关注Q2及之后复苏节奏。

1、设计/IDM:需求疲软影响持续,关注复苏和景气赛道的边际提升。

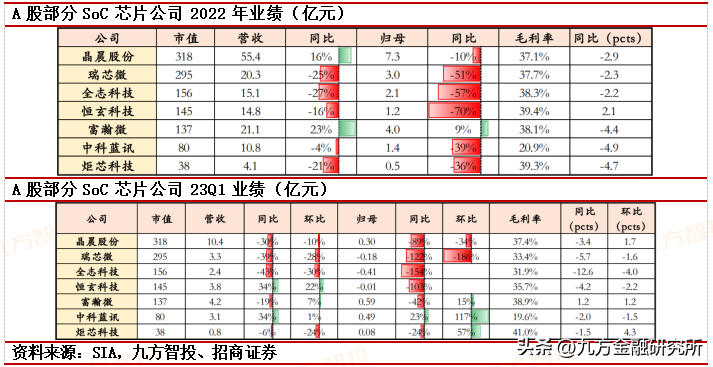

1)处理器:全球手机和PC预计全年出货同比下降,国内Q1仅部分中低端SoC受益。全球PC芯片大厂英特尔和AMD均预计2023年全球PC市场规模将同比-10%左右至2.6-2.7亿台,高通预计2023年全球智能手机出货量将同比下降高个位数百分比。

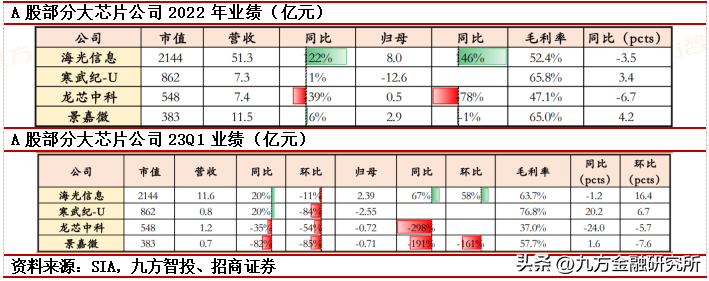

国内寒武纪和海光信息的GPU产品已进入互联网等大厂开启销售,国产CPU在信创等市场渗透率持续提升,消费类SoC公司23Q1整体业绩承压,中科蓝讯受益于中低端市场需求相对景气。

国内大部分SoC芯片厂商2022年受需求疲软影响业绩下降,23Q1部分中低端SoC产品需求相对旺盛使中科蓝讯23Q1业绩同环比实现增长。

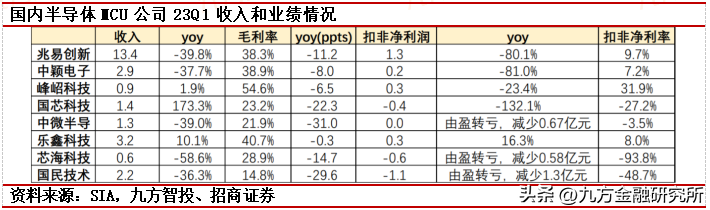

2)MCU:23H1景气度持续谷底,国内行业竞争或将加剧。行业去库存尚未结束,中国台湾厂商盛群和义隆均表示市场部分需求回温,但行业供需正常可能要到23Q3甚至Q4,中国大陆MCU龙头兆易创新表示,23H1可能为行业谷底,23H2的市场状况将持续关注。国内厂商23Q1营收及业绩承压明显,价格或将持续调降以维持市场份额,兆易创新表示主要经营策略为保持市场份额,价格按照市场供需状况进行调整。

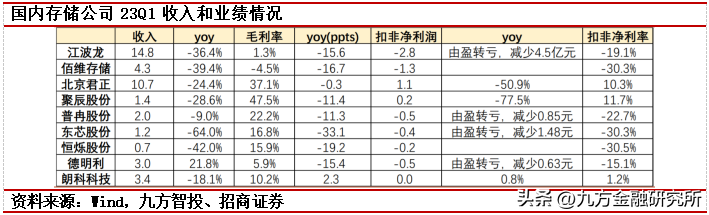

3)存储:23Q1国内外公司业绩普遍承压,但存储价格跌幅持续缩小。4月DRAM和NAND价格持续下跌,但价格跌幅有所减小。美光、SK海力士等库存依旧增长,但伴随持续减产及需求逐步复苏,行业库存有望在23Q1达到顶点,价格跌幅有望持续缩小。海内外厂商23Q1业绩明显承压,大多同比下滑明显或出现亏损,业绩回温有待行业复苏。

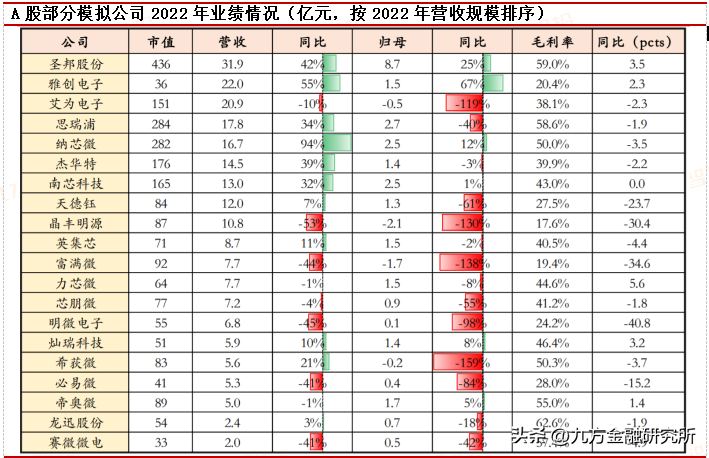

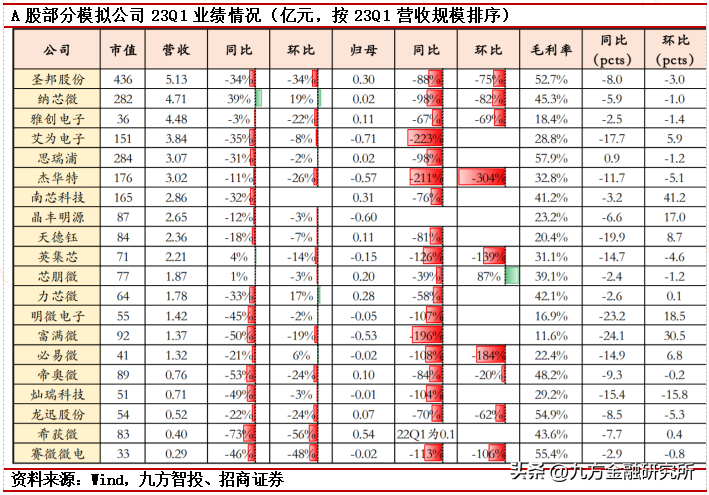

4)模拟:下游需求疲软导致全球厂商业绩下滑,国内市场未来竞争或将持续加大。国际模拟芯片大厂TI表示Q1中国市场景气度未见显著变化,TI/MPS/PI均预计23Q2营收同比下降。大部分国内模拟公司产品结构仍然以消费类、通信和泛工业为主,2022年和23Q1在需求疲软背景下业绩承压明显,同时国内模拟芯片厂商多遵循从低端到高端的产品布局,并针对国产化率从高到低逐步攻克,随着更多的公司在产品线和下游应用领域重叠增多,国内模拟芯片竞争将更加激烈,厂商毛利率和业绩或持续面临压力。

5)射频:23Q1国内龙头存货持续去化,关注行业复苏及高端模组进展。

23Q1射频公司业绩仍受安卓手机需求不振叠加库存调整影响,23Q1库存仍在去化,预计在23年中左右陆续回到安全水位。卓胜微23Q1收入环比恢复增长,存货环比-10%;唯捷创芯23Q1存货持续去化,存货环比-18%。跟踪23H2射频前端国内龙头卓胜微、唯捷创芯在Sub3GHzLPAMID/L-FEMID模组的进展。

6)CIS:手机短期需求压力较大,23Q1存货持续去化。不同下游的表现分化,其中23Q1手机下游需求疲软,但国内龙头库存在持续去化,预计23年中恢复正常库存水平,韦尔股份23Q1收入同比-22%/环比-8%;存货环比-12.84%,预计年中有望回归正常水位。安防方面,23Q1安防下游需求仍未见拐点,期待Q2两会之后需求端改善;汽车市场是结构性增长点,国内厂商韦尔股份、思特威22年汽车业务增长明显,国外龙头索尼亦表示未来重点将投向汽车市场。

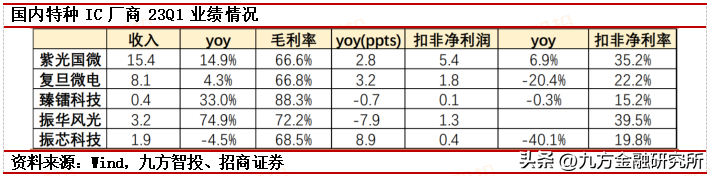

7)特种IC:行业采购需求依旧较高,但2023年特种IC价格或有下行风险。国内特种领域支出不断扩大,对特种IC采购需求逐步增加,高景气态势望继续维持。由于国内特种IC市场规模扩大带来市场新进入者逐步增多,特种IC或有竞争加剧风险。

同时当前国产特种IC价格较海外厂商更高,特种IC国产化率大幅提升的背景下价格或有向下波动的可能。23Q1国内特种IC龙头紫光国微、复旦微电营收同比增速下滑,但毛利率维持高位,紫光国微表示公司特种IC产品或将存在价格压力,但通过产品结构改善有望维持毛利率水平。

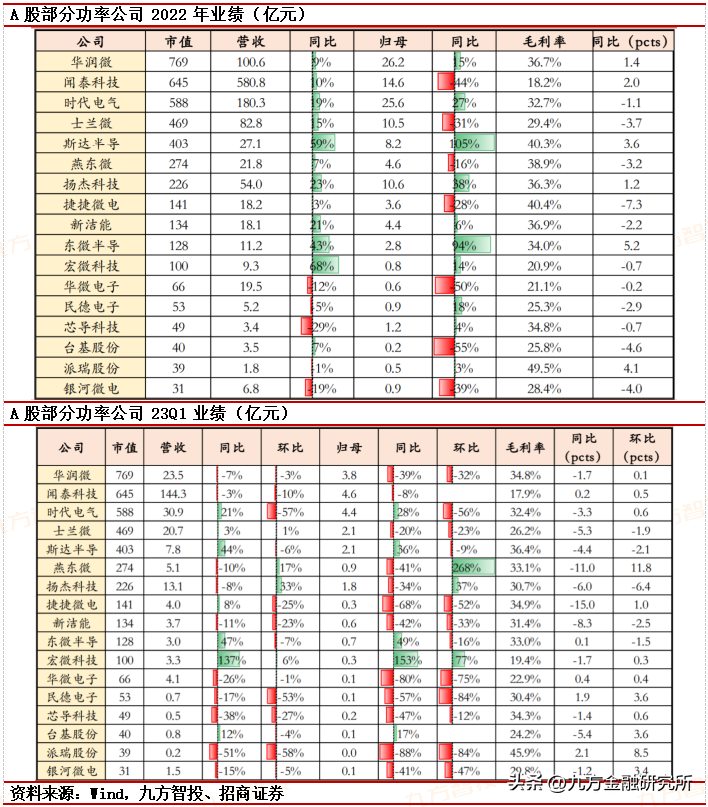

8)功率半导体:新能源领域IGBT厂商业绩确定性相对较强,国产SiC衬底进入国际大厂供应链。当前全球功率器件市场仍主要被国际大厂占据,英飞凌和安森美均表示目前下游出现结构性分化,国内公司受产品结构和下游结构影响业绩差异巨大。

国内SiC衬底厂商逐步进去全球领先功率器件厂商和汽车供应商产业链,未来随着产能逐步放出营收有望进一步增长。天岳先进(2023年5月5日与英飞凌签订供应150毫米碳化硅晶圆和晶锭);

东尼电子:23M1与下游客户T签订《采购合同》,约定东尼半导体2023年向该客户交付6英寸碳化硅衬底13.50万片,含税销售金额合计人民币6.75亿元;2024年、2025年分别向该客户交付6英寸碳化硅衬底30万片和50万片,最终单价由双方在前一年第四季度根据市场价格协商确定,具体交付的时间由双方在前一年第四季度协商确定。

2、代工:产能利用率有望在23Q2逐步企稳,库存调整时间或将延长。中芯国际或将受益先进光刻机到货后的逆周期扩产与代工领域的进口替代。

1)产能利用率:23Q1行业产能利用率持续下滑,但自23Q2起或将企稳甚至逐步回升。

2)扩产和资本支出:部分代工厂产线扩张有所推迟,2023年行业投资力度预计将同比下滑。

3)库存端:23Q1库存去化低于预期,去库存可能延续至下半年。

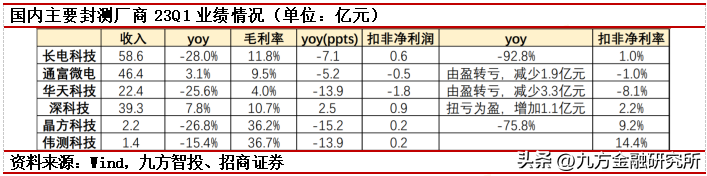

3、封测:23H1稼动率维持低位,23H2国内有望持续复苏。

封测行业景气度仍处低位,日月光下修全年封测事业部展望。国内封测厂商23Q1收入和业绩表现同比大多下滑,深科技23Q1实现营收和利润同比增长。23H1产能利用率预计维持低位,23H2国内封测行业预计先于海外复苏。

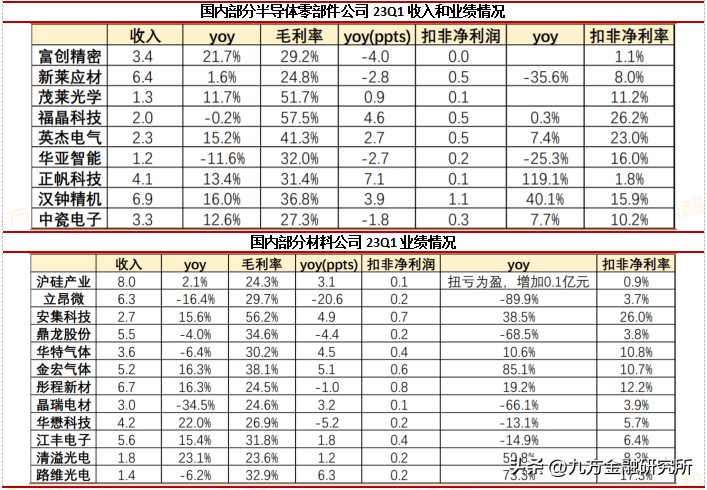

4、设备、零部件和材料:2023年行业景气度下滑,国产替代进程进一步加速

国内设备厂商23Q1业绩情况(单位:亿元)

资料来源:Wind,九方智投、招商证券

5、EDA/IP:国内EDA公司23Q1业绩稳健增长,芯原股份Q1受IP授权业务下降影响。

华大九天:2022全年和23Q1业绩符合预期,全流程布局望进一步深化。

芯原股份:23Q1营收同比微降,高毛利IP业务营收同比下降致单季利润出现亏损。

概伦电子:2022年业绩符合预期,一站式工程服务业务高速增长。

广立微:公司2022年营收3.56亿元,同比+79.48%,归母净利润1.22亿元,同比+91.97%。2022年软件开发及授权、测试设备及配件的占比分别为31.45%、68.54%。

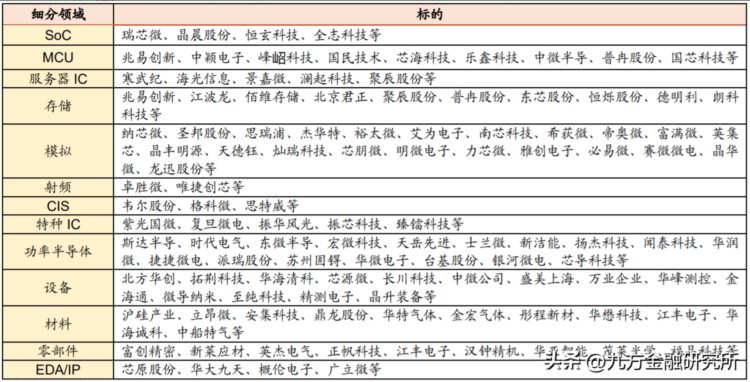

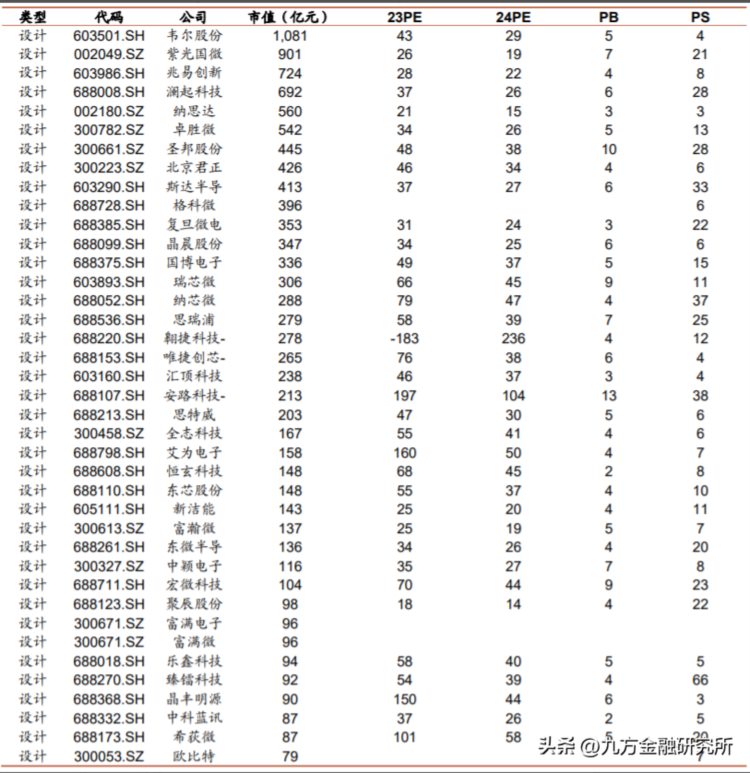

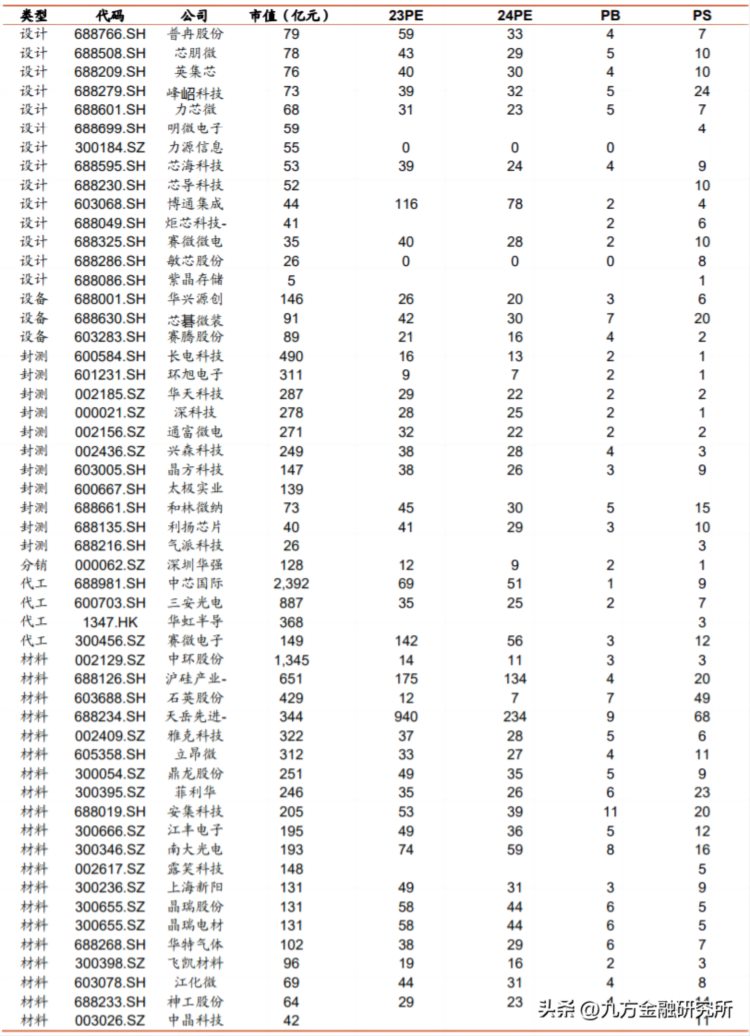

A/H股半导体公司一览表

资料来源:Wind,九方智投、招商证券

参考资料:

20230509-招商证券-半导体行业月度深度跟踪国内公司Q1业绩普遍承压,关注Q2后续景气复苏节奏

本报告由研究助理协助资料整理,由投资顾问撰写。投资顾问:王德慧(登记编号:A0740621120003)