从2014年7月15日成立,到2023年5月9日递交科创部上市申请,节卡机器人股份有限公司(以下简称“节卡股份”)花了不到10年的时间。招股书显示,节卡股份拟募集资金7.5亿元人民币,国泰君安任保荐人。

此前,节卡股份共完成6轮融资,总融资额超14亿元。按照最后的一轮融资计算,公司引入软银愿景基金二期、沙特阿美风投基金、淡马锡联合领投D轮融资10亿元,投前估值已达到35亿元。

节卡股份为何受到资本的追捧?若无意外,即将成为协作机器人第一股的节卡股份,其披露的招股书中能否折射出机器人赛道的现状与前景?

销售成本远高于同期研发投入

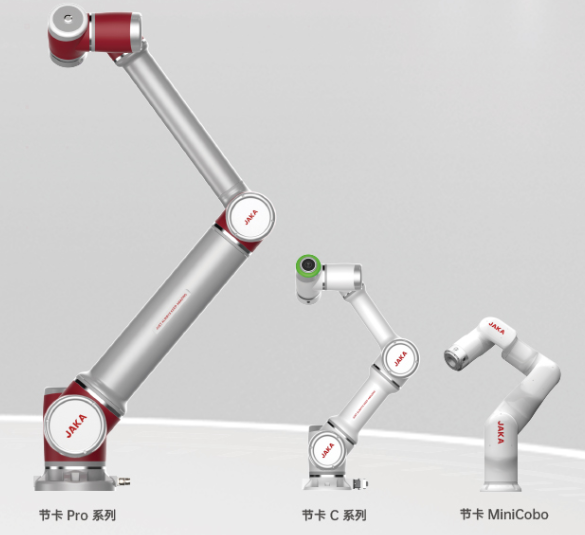

节卡股份的主营业务是协作机器人整机产品的研发、生产、销售,并从事包括集成设备及自动化产线在内的机器人系统集成业务。

营收方面,2020至2022年,节卡股份的营收分别为4828万元、1.76亿元、2.81亿元,复合增长率达到141.16%。企业亏损也在同步收窄,并转向小幅盈利,2020年、2021年归母净利润分别为-2.4亿元、-723万元,2022年则扭亏为盈,达到573万元,扣除非经常损益后为4.4万元。

根据《上海证券交易所科创板股票发行上市审核规则》,节卡股份需满足“预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%”的具体上市标准要求。

节卡股份IPO进度。来源:上交所

招股书也对公司的研发投入情况作了披露。2020年、2021年和2022年,发行人累计研发费用为9237.61万元,累计研发投入占最近三年累计营业收入的比例为18.30%。截至3月31日,节卡股份及子公司拥有境内外专利共191项,其中境内发明专利39项。

不过,高投入意味着要降低收益的预期。节卡股份在招股书中坦言,预计首次公开发行股票并在科创板上市后,公司短期内无法进行利润分配,将对股东的投资收益造成一定不利影响。

“协作机器人属于技术密集型的新兴行业,存在前期研发和市场投入较高的特点,公司需要进行持续的研发投入及市场推广。”节卡股份如此解释。

值得一提的是,节卡股份近3年的销售费用高过研发投入。招股书显示,公司2020年、2021年和2022年的销售费用分别为2005万元、4996万元、8624万元,每年几乎涨一倍,并高于同期的研发费用。

投资项目满产后,每年可造5万台机器人

招股书显示,节卡股份拟募集资金用于项目及拟投入的募资金额如下:年产5万套智能机器人项目,拟投入募集资金额4.2亿元;研发中心建设项目,拟投入募集资金额3.06亿元;补充流动资金,拟投入募集资金额2400万元。

招股书上的募集资金用途。

其中,年产5万套的智能机器人项目引人关注。节卡股份2020年至2022年的协作机器人整机产量分别为1084台、2871台和4563台,扩产10倍的计划显示出节卡股份的雄心和激进。

为提示风险,招股书中披露,本次募集资金投资项目满产后,公司将达到年产5万台协作机器人的生产规模。上述新增生产规模结合了公司对工业、商业、服务业市场开拓情况的预估,如果公司下游市场增长或公司市场开拓未及预期,公司可能面临新增产能不能被及时消化的风险。

客户资源方面,节卡股份披露,已与丰田、中国中车、星宇股份等汽车行业知名企业,以及立讯精密、东山精密、施耐德、伟创力等电子电气行业知名企业建立了良好的合作关系。

南都记者注意到,机器人赛道正受到资本的青睐,特别是制造业供应链韧性的重要性再度被放大的当下,协作机器人面临旺盛的市场需求。MIR DATABANK数据显示,2022年中国协作机器人市场出货量超过19000多台,再创新高。

节卡、遨博、越疆并称国产协作机器人“三杰”。节卡最先于2014年7月成立,遨博、越疆分别成立于2015年1月、2015年7月。据了解,除了节卡股份已经正式迈出了科创板IPO的第一步——递交招股书,另外两家也已启动IPO前置进程:遨博目前已确定上市辅导机构为华泰联合证券,计划于今年三季度在科创板上市;越疆在今年1月同中金公司签署上市辅导协议,预计最晚5月结束上市辅导工作流程。

采写:南都记者 赵唯佳 发自上海