行业介绍

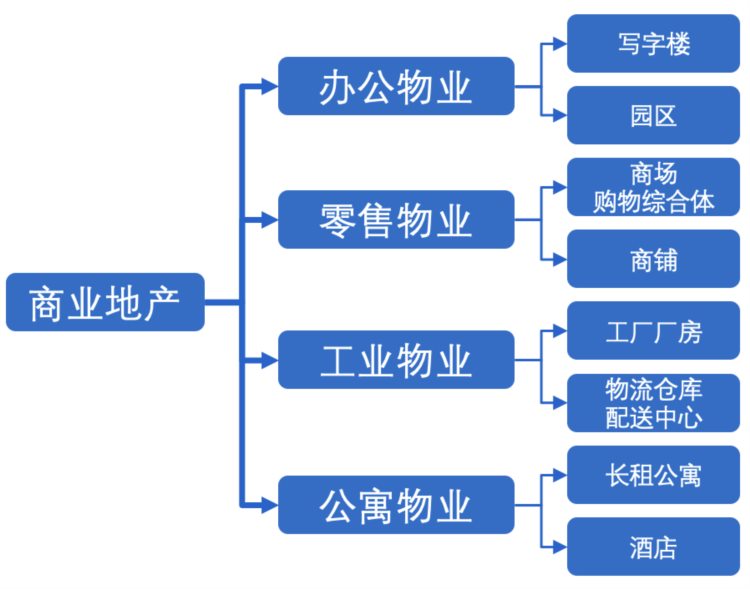

商业地产是指用于经营、交易和投资的不动产,包括办公楼、零售商铺、购物中心、酒店、仓库、工业用地等等。

- 行业特点一:规模大

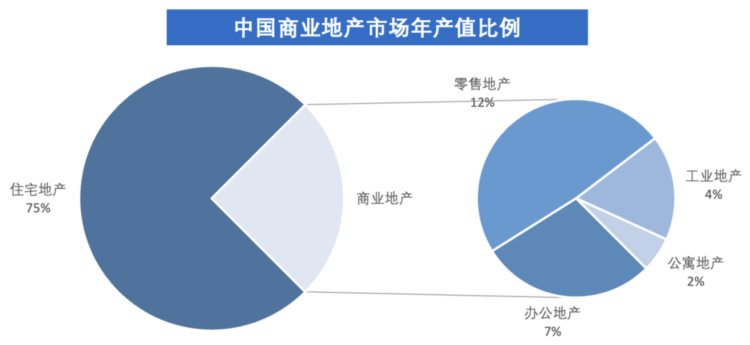

中国商业地产是个万亿市场,估计产值占全部房地产产值的25%左右,近1.8万亿元。其中,零售地产和办公地产占了超7成,工业地产和公寓地产占比较小。

- 行业特点二:增速缓

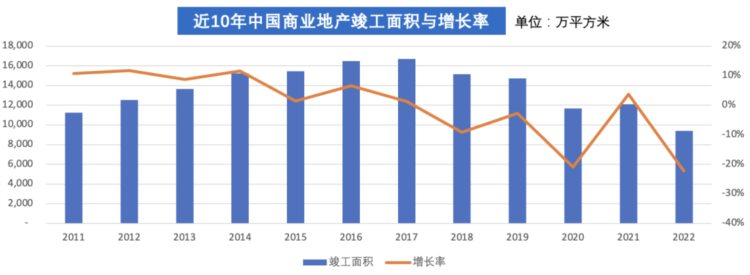

中国商业地产是个万亿市场,但目前已进入存量时代。每年竣工面积在2017年到达高点后逐年下降。2022年的年竣工面积已经从2017年的1.6亿平方米下降至1亿平方米。整个市场增速大幅放缓。

- 行业特点三:周期长

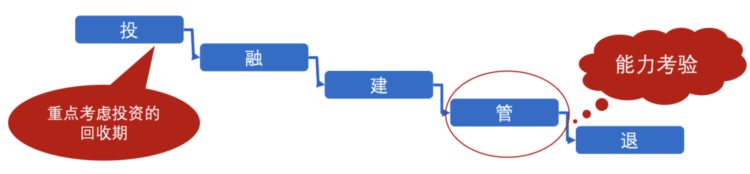

与住宅地产平均投融建退的3年周期不同,商业地产的整体周期长达10年甚至以上;因此管理运营是对商业地产非常重要的能力考验,也会影响到投资回收的周期。

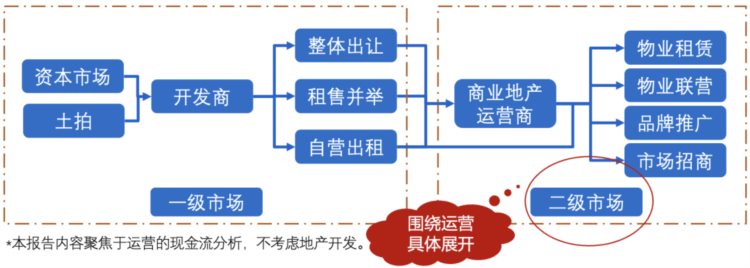

- 行业纵向分层:商业地产的二级市场→管理运营

商业地产的市场分为2个层级,一级市场是开发,二级市场是运营。开发商将商业地产建造完工后,可以有出租、出售、租售混合三种模式处理地产项目。开发商可以将商业地产租给运营商进行全面管理、二次开发,也可以自行独立完成招商与市场开发。

- 知冷暖:不同业态的发展趋势有所不同

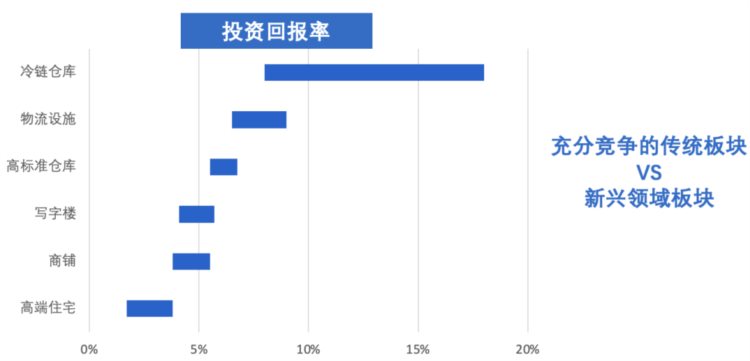

传统板块如写字楼、商铺等业态的投资回报率高于传统住宅,在5%左右,空间有限,但工业地产,特别是仓储细分、物流细分、冷链细分领域的投资回报率目前有较大上升空间。

- 办公地产:需求预计温和增长

疫情期间全国18个主要城市的吸纳量在经历了从2017年开始直到2020年的3年下降区间后,在2021年与2022年有一定回转。

处于后疫情时代,随着企业对办公环境、场所健康绿色的诉求,以及劳动者对人均办公面积的扩大要求,未来预计主要城市的净吸纳量将会保持一个较稳定的状态。

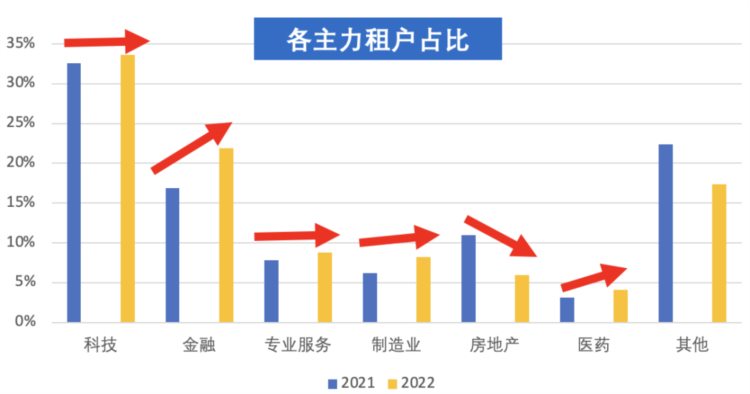

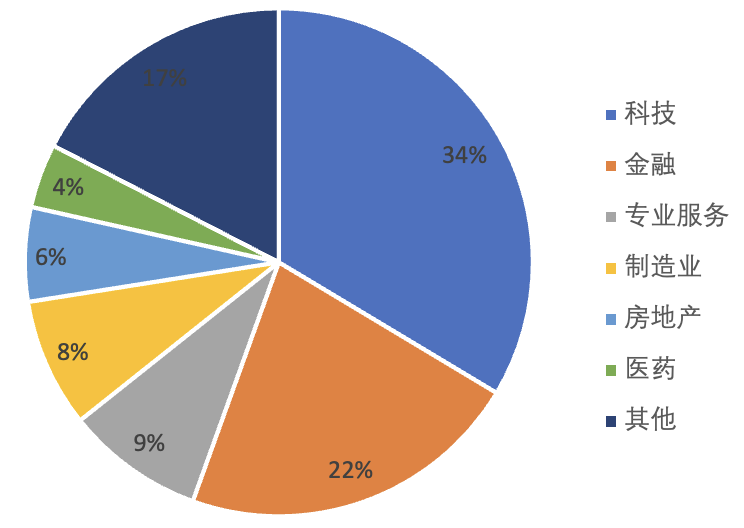

- 办公地产:客户分化,整体较稳定

写字楼主力租户需求占比来看,科技类企业、专业服务、制造类企业的的需求保持稳定;金融类企业与医药类企业的需求有所上升;而地产类企业的需求有所下降。

总体来看,虽然经受了疫情影响,在经济新常态的周期下,主力租户的整体需求还是处于稳定状态。

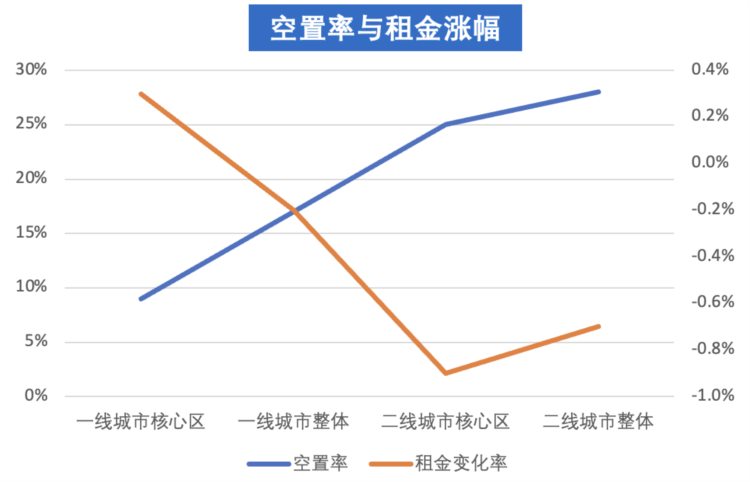

- 办公地产:区域分化,一线城市空置率较低

- 从空置率来看,区间在10%~30%,形成一线核心<一线整体<二线核心<二线整体的爬坡趋势;显示一线城市、特别是核心区域的出租率较高。

- 对四个区域的租金涨幅情况也可以看出,一线城市、特别是核心区域的租金水平保持稳定。

办公地产发展情况总结

- 市场需求温和增长,经历疫情后有一定回升;

- 主力客群相对稳定,部分客群经营环境下滑,整体保持;

- 区域呈现分化,一线城市空置率较低,但办公地产的整体租金水平已经负增长。

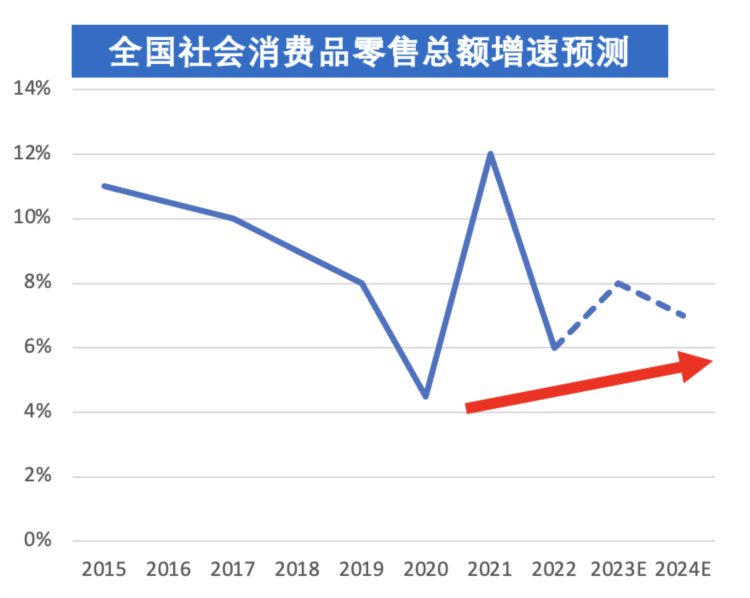

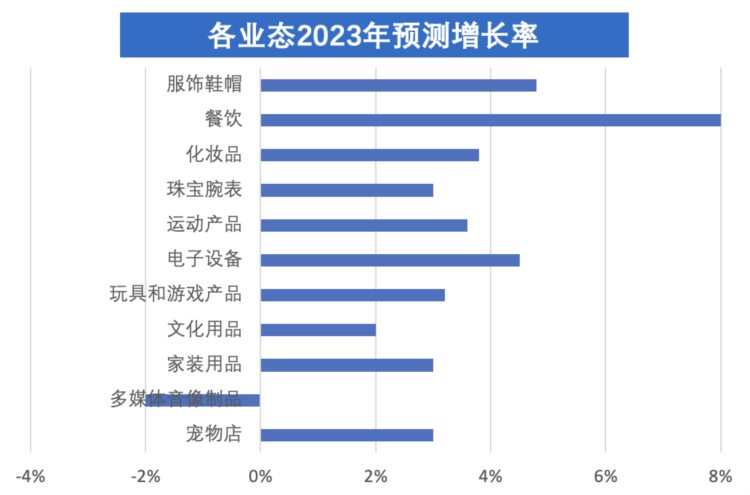

- 零售地产:需求预测温和增长

从全国社会消费品零售总额增速预测和各分项业态预测值来看,未来需求将温和增长。

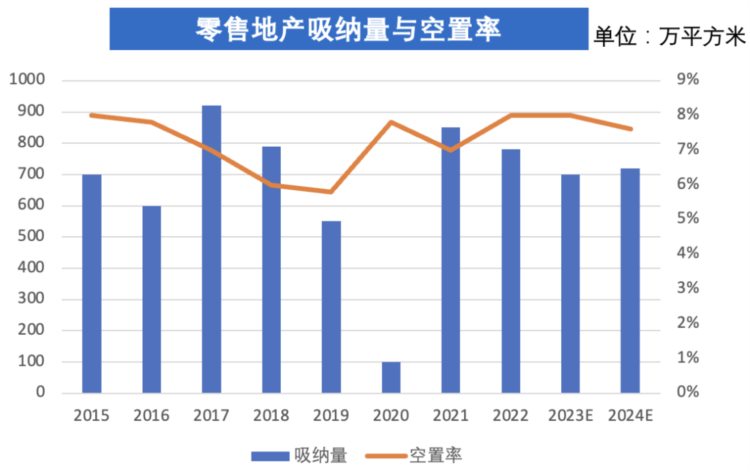

- 零售地产:吸纳量与空置率稳定

- 从吸纳量来看,零售地产在疫情初期受到较大打击,但后疫情时代预计吸纳量会处于正常水位。

- 主要城市空置率也将保持在10%以下,预计不会出现较大上升。

*吸纳量即当前出租量的总和,即新租面积+扩租面积-退租面积的总和。

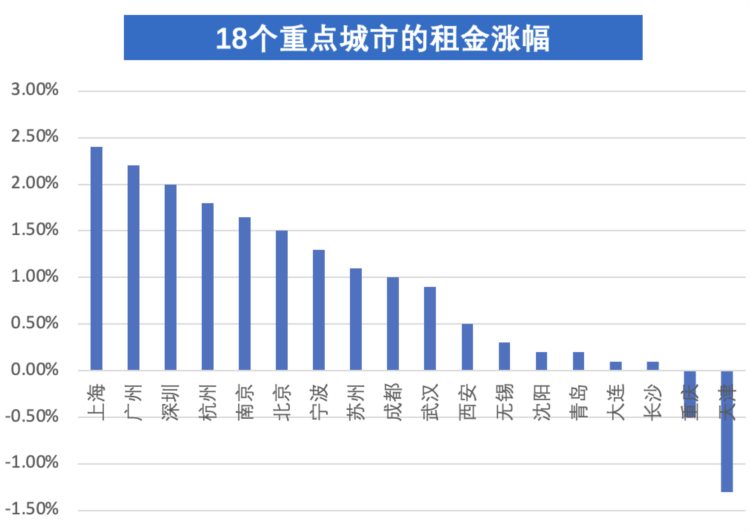

- 零售地产:租金涨幅区域分化,整体温和

主要城市的租金整体温和看涨,但呈现区域分化的态势,尾部呈现租金下降的趋势。

零售地产发展情况总结

- 需求预测温和增长;

- 吸纳量与空置率处于正常水位;

- 租金涨幅区域分化,整体温和,整体来看租金水平涨多跌少。

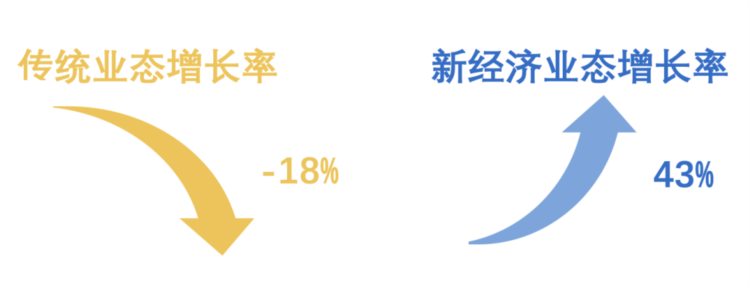

- 工业地产:新兴领域有增长

工业地产在新经济环境下呈现业态分化,传统业态增长乏力,而新兴业态如仓储物流、冷链运输、研发园区、数据中心等面对新经济的地产大宗交易大幅上涨,未来可期。

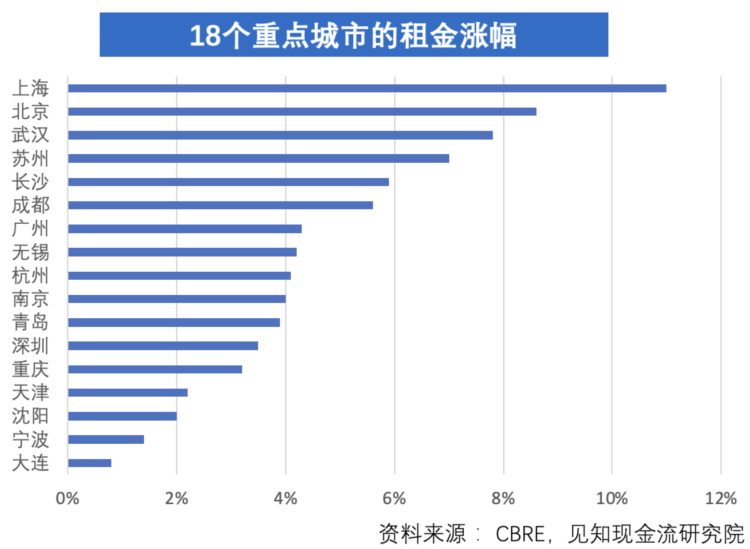

- 公寓地产:整体发展较好于传统商业地产

主要城市的公寓地产的租金涨幅大部分在4%以上,呈现区域分化,但整体仍好于办公地产与零售地产。

行业概况总结

- 商业地产的三个特点:规模大,增速缓,周期长;

- 行业特点造成了纵向的行业分层:即开发与管理分层,从国外的地产如REITs等金融产品的经验来看,包括投融建管退各个细分未来国内都会有更专业的分化;

- 聚焦于各个子行业的业态来看,不同业态的发展趋势不同;

- 办公地产和零售地产市场呈现共同特征:需求温和增长,客群稳定,区域分化,一线核心资产回报高,从租金涨幅来看行业发展,零售地产好于办公地产;

- 工业地产在新兴领域如仓储物流、冷链运输、研发园区、数据中心等有较好发展,但传统业态增长乏力;

- 公寓地产整体规模较小,累似于酒店行业,但增速涨幅好于办公地产。

行业头部企业·财务分析

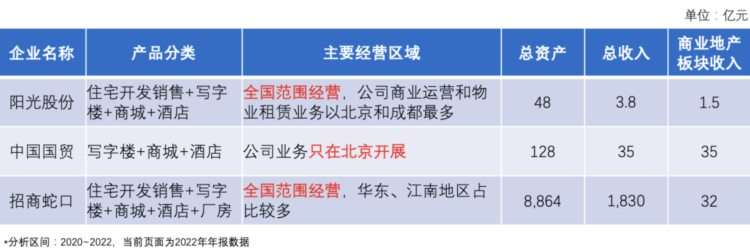

由于大部分地产公司上市企业存在混业经营的情况,因此我们选择了3家商业地产经营特色明显的A股上市公司进行分析:

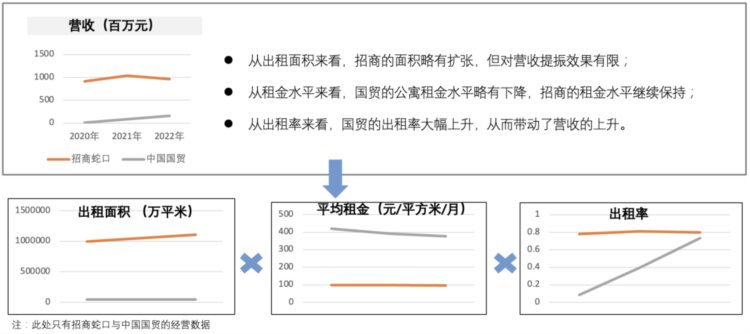

写字楼板块三要素分析:面积*租金*出租率

- 一线城市核心物业的持有由于内生韧性和抗风险能力相对较强,空置率相对较低,平均租金仍保持较高水平。

- 但从全国而言,由于各地经济环境发展的差异,整个写字楼租赁市场呈现低迷态势, 空置率上升,平均租金水平下降,导致三四线城市的写字楼板块收入止步不前。

- 面积要素变化受环境影响相对较小,评估企业财务状况最重要的着眼点还是物业所属的地区、地段与等级情况,物业自身属性极大的影响入住率与租金水平,因此是否持有稀缺的物业资源是判断企业好坏的关键点。

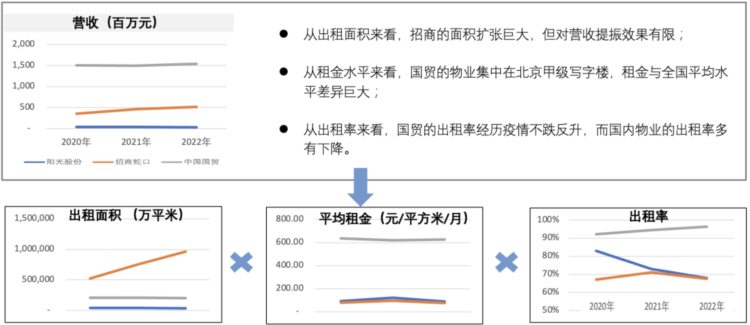

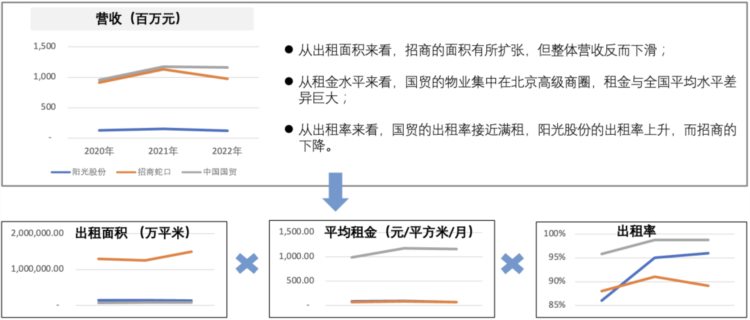

零售地产板块三要素分析:面积*租金*出租率

- 一线城市核心物业的持有由于内生韧性和抗风险能力相对较强,空置率相对较低,平均租金仍保持较高水平。

- 从全国而言,受到消费下降与疫情减少接触的影响,整个零售地产市场呈现下降态势,但具体到单个主体经营层面,还是存在积极信号,我们注意到,阳光股份的出租率在疫情期间有所上升,而招商蛇口出租率有所下降的原因很大一部分源于2022年新开业物业出租率不高所导致。成熟物业的出租率下滑情况不明显。

- 零售地产在疫情下,营运能力强的物业能够提升出租率来减少租金下降对收入的影响,而稀缺型物业资源的出租率和租金水平都未见明显下降,可见零售地产存在较好的抗风险能力。因此,是否持有稀缺的物业资源与营运能力高低是判断零售地产企业经营好坏的关键点。

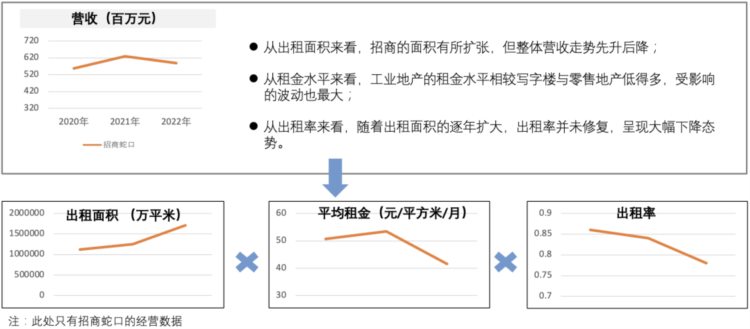

工业地产板块三要素分析:面积*租金*出租率

- 从招商蛇口的出租率数据来看,随着出租面积的逐年扩大,出租率并未修复,呈现大幅下降态势空置率相对较低,显示出工业地产可能是商业地产四大板块中需求最弱的板块,出租率的显著下降无法抵消供给扩大对营收的抬升。

- 工业地产的租金水平也在商业地产四大板块中受影响最大,显示出工业地产没有所谓的物业稀缺性条件,物业所属的地区、地段与等级情况都不足以支撑租金与出租率。

- 工业地产受大环境影响最大,租金水平与出租率在经济增速下降周期内呈现双双下降的危险信号,因此在商业地产四大板块中表现最差。

公寓物业板块三要素分析:面积*租金*出租率

- 对公寓酒店的物业来看,租金水平受所属的地区、地段与等级情况影响并没有写字楼和零售地产那样巨大,高端物业此时的租金水平相较全行业来看更易受影响。

- 从出租率情况而言,在疫情期间,隔离酒店造成了大幅的出租率的上升,这类因素属于短期效应。

- 酒店物业受疫情的影响最大,但整体而言,一旦成为隔离酒店,亏损现象并不明显。在后疫情时代,酒店物业的表现可能出现变化。

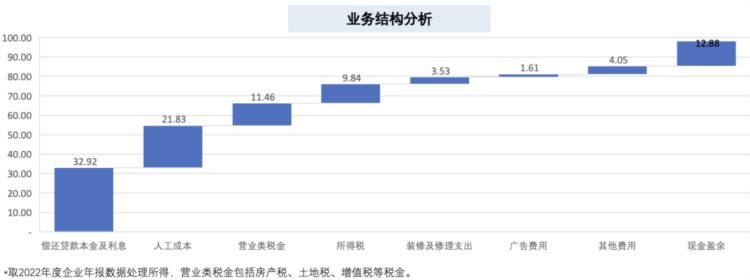

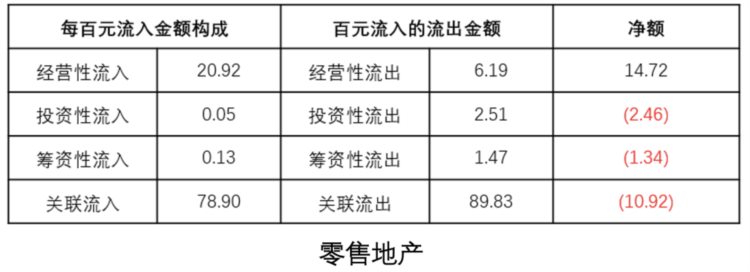

- 百元收入的资金流向:

我们对一家自持物业的上市公司的业务进行粗略测算,分析他们每百元现金流入的付现成本。整体业务支出方面,占比最高的主要为偿还贷款、支付工资以及税费。每百元流入可形成12.88元经营结余,现金流情况较好。

现金流特征分析

办公物业、零售物业、工业物业

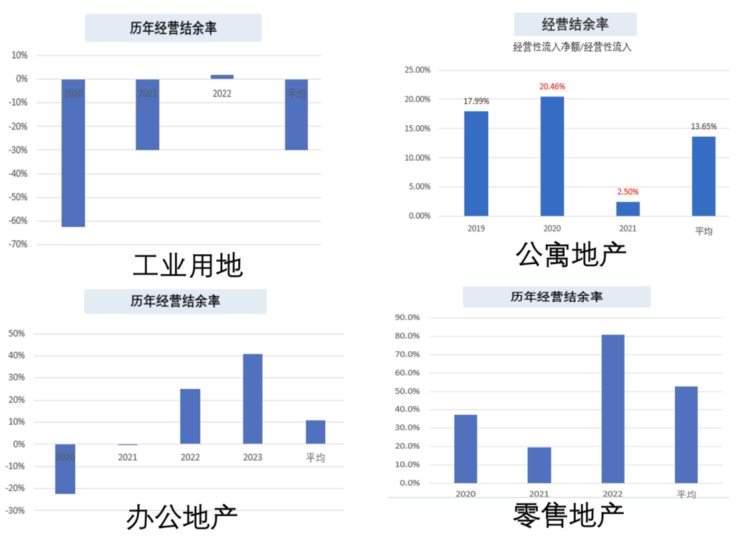

- 现金流分析维度·经营结余率

- 现金流分析维度·行业赚钱系数

- 现金流分析维度·贷款情况

- 现金流分析维度·支出构成

- 现金流特征值·垃圾清运相关支出/停车费相关收入/押金保证金相关支出/工程款相关支出

现金流特征总结

- 现金流盈余情况与行业赚钱系数总结

从经营性现金流盈余情况来看,四大板块依次是:工业地产<公寓地产<写字楼地产<零售地产。且近3年的数据均为向好发展,可能的原因是随着疫情长达3年的发展,行业内逐步适应并调整新形势下的运营形态,逐步从最初的亏损转好为盈利。

从现金流盈余日历来看,零售地产与写字楼地产的现金流盈余最好。在渡过了最初的危机阶段之后,亏损的月份逐渐减少,也从侧面印证了经营现金流盈余的整体变化趋势。

行业赚钱指数的数据显示,零售地产的盈余输送给关联方的资金最大,其次是写字楼地产,可见这两者物业显示较好的抗风险能力,持有零售地产,尤其是稀缺性物业资源,是大型集团多领域发展、抗周期风险的重要手段。

从投资性净流出数据可以看出,工业地产的投资需求最强,且多为标准化大型车间、制冷、冷链设备投入,可见,面对较大的需求下降与竞争压力时,是否拥有标准化大型车间、制冷、冷链设备是形成竞争力的关键要素,较多投资流出的特征这点在工业地产领域极为突出。