2023.5.25.何为金融危机

序:本文为学习笔记,深入了解每次金融危机的底层逻辑以及所带来的影响,以史为鉴可以知兴替,用以分析当今金融市场格局,仅供参考

目录:历次金融危机回顾

(一)1929大萧条

(二)1980储贷危机

(三)2008次贷危机

(四)2023硅谷银行危机

论点:

1、本轮危机严重程度超过08年

2、危机导火索是加息,底层原因是地产、不仅是住宅,还有商业地产

3、继续暴雷是大概率事件,美联储继续救助也是大概率事件

4、瑞信、德银、硅谷、黑石都是开胃菜,美国政府财政问题才是最大的问题

5、如果通胀高居不下,美联储持续加息,美国政策再次财政悬崖,潜在货币危机风险就加大

6、最差情景:1929年,关键在于是否会发生美元的货币危机

7、最好情景:1980年,慢危机

1929年大萧条

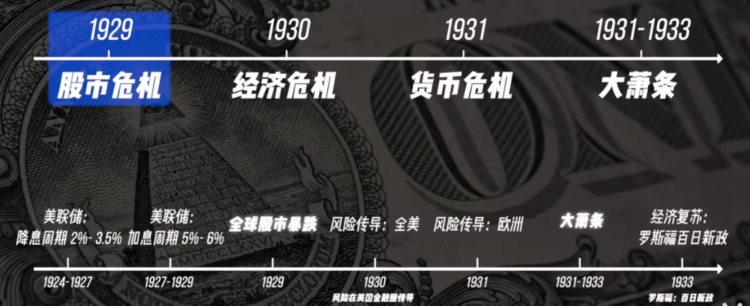

时间线:

1924-1927年,美联储降息周期:2%-3.5%

1927-1929年,美联储加息周期:5-6%(引爆点)

1929年10月,美股暴跌,全球股市暴跌

1930年风险传导全美

1931年风险传导欧洲

1931-1933年大萧条

1933年经济复苏:罗斯福百日新政

大萧条前10年是美国股市黄金十年,也叫喧嚣的二十年代,汽车、电灯普及,城市化推动经济发展,消费主义盛行;汽车股的带动下,股市连涨7年,给人一种只涨不跌的错觉。

1924-1927年的低息周期中,许多股民加杠杆进入股市,杠杆使得美股走势末端更加疯狂,直至1929年10月的下跌,杠杆资金的踩踏,美股崩盘,因为有杠杆的存在,股民开始出现爆仓,风险传导至给他们配资的影子银行,数十万股民手上的股票变成了废纸,数百家影子银行破产,1930年风险传导至美国的主流银行,首先是地方性银行,因为影子银行背后的资金和股东很多是地方性银行,一年时间倒闭了300家地方性银行,而地方性银行背后的资金和股东有许多又是美国的大型银行,故风险以同样的方式蔓延到了大型银行。

美联储在1913年就成立了,所以美联储也试图出手干预,但在金本位之下印钞机是不能随便开的,摩根和洛克菲勒这些充当央行角色的财团,不愿出手相救这些“玩的野”的小银行,当时总统胡佛依旧在这样的环境下打贸易战,同时加税,导致危机不断加大,本次危机在美国银行圈发酵了12个月之后开始向欧洲蔓延。

1931年风险首先在德国和奥地利暴露,一战后由于德国经济发展高度依赖美国大银行,英法又依赖德国银行,故风险进一步传递,至此,欧美出现大量本国货币兑换成黄金,黄金出现短缺,导致英镑和美元陆续放弃金本位,货币与黄金脱钩带来的货币危机让大萧条继续发酵了两年,直至1933罗斯福百日新政,经济才开始复苏。

1929年与2023年不同之处

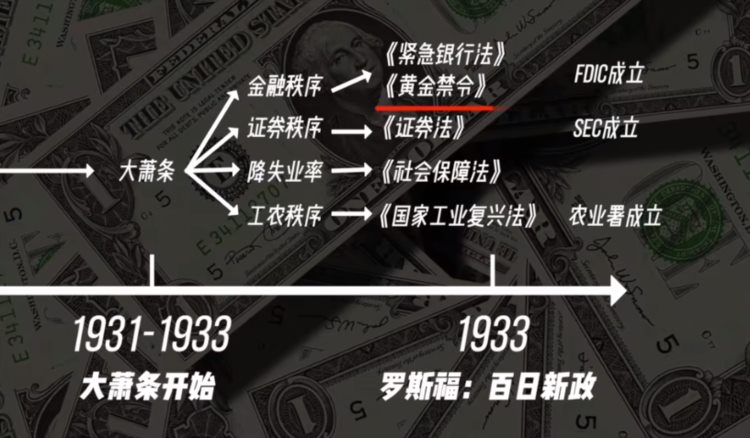

当时的货币制度采用金本位,当出现流动性短缺时,无法通过快速印钞修复经济,导致通缩和萧条时间加长,同时自由主义当道,无论是监管还是救市制度都非常弱。

FDIC和SEC都是百日新政后成立的,而在当时这些监管制度都是不存在的,故今天的监管制度比当时完善多了。

最开始的股市危机变成经济危机,经济危机变成货币危机,货币危机导致全球货币制度推倒重来,这才是大萧条的根本原因,但因为监管永远存在死角,所以金融危机也不断的发生。

监管是有用的,但是金融机构也是一直在和监管动态博弈的

1980年储贷危机

1929年大萧条为刺激经济和购房,设立了联邦住房贷款银行系统S&L储贷银行,也是本轮危机的根源。

时间线:

1970-1980年:大通胀时期

1980-1990年:美联储加息

1980-1990年:S&L储贷银行倒闭危机

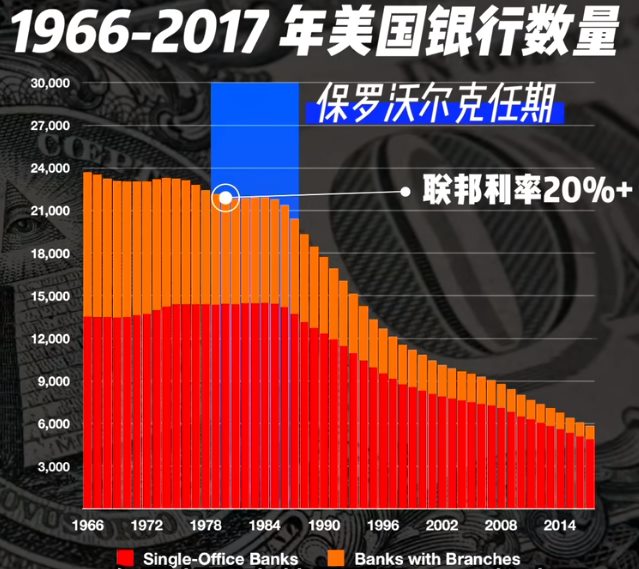

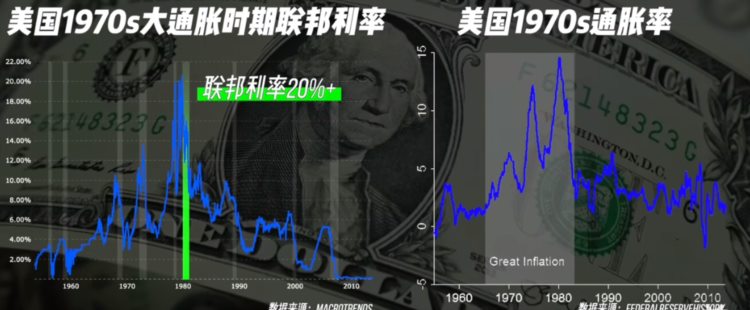

1970-1980年历史上著名的大通胀时期,石油危机、越战等因素影响下,1980年美国通胀率达到15%,比现在疫情后的这次通胀严重更多,温和的政策不在管用的情况下,1979年保罗沃尔克上任,开始加息周期,保罗沃尔克之所以受人尊重,是因为他敢于直面加息后经济衰退的压力,抗住短期疼痛做长期看起来正确的事,他上任后1980年联邦利率飙升到了20%。

加息的代价也是巨大的,通胀下跌,地产和能源价格暴跌,美国经济在1982年滑向衰退,并且经历了长达十年的储贷危机,10年间美国3600家S&L储贷银行倒闭。

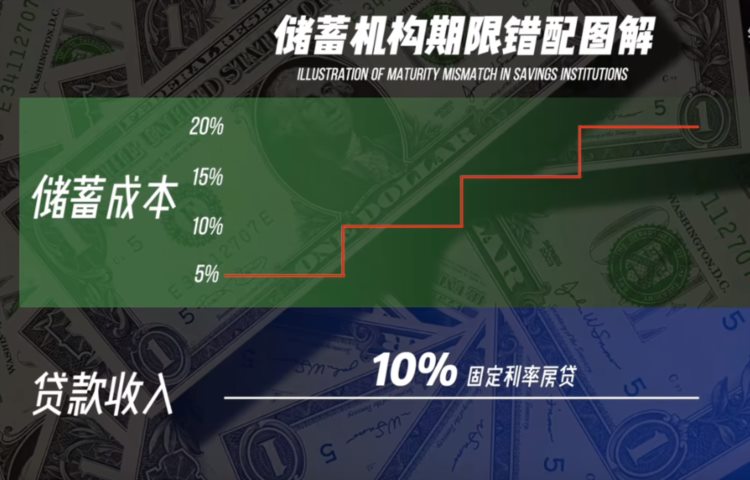

S&L储贷银行起源于大萧条,1932年联邦政府为刺激购房,建立了联邦住房贷款银行系统,它和商业银行的区别在于,它只能吸储然后给参与储蓄的会员发放固定利息的房贷。伴随着加息的到来,存款成本和贷款收益开始错配,放贷带来的收入不变,但吸储的资金成本又在不断拉高,大批储贷银行出现倒闭。

1980年20%的高息之下,一大批S&L储贷银行陷入亏损,几百家银行宣布破产,联邦政府紧急救市,宣布允许S&L储贷银行向商业地产进行贷款,扩大其业务范围,起初税收优惠使得商业地产吸引了大量投资,但1986年税改后税收优惠一撤,投资人也跟着撤了,使得这个周期中的商业地产形成了大量的不良,储贷机构也跟着进入第二波倒闭。

1980-1990年银行陆续倒闭,长达十年的储贷危机并没有让保罗沃尔克带领下的美联储因此而放弃加息,联邦利率从1980-1982年维持了三年接近20%,通胀率也在84年压到了3%的水平,但由于80年代后期通胀的反复,加息也很难迅速停步,联邦利息长时间维持在6-12%的高息区间,这也是导致本次储贷危机最终演变成了一次慢危机。

本轮危机之后,监管机构继续打补丁,给商业地产贷款建立了CMBS、REITS市场以及相关的资产证券化市场等,增加了市场的规范性和流动性,但由于资产证券化和衍生品这种新的市场当中还是存在大量漏洞和套利空间,也就为2008年的危机埋下伏笔。

2008年次贷危机

时间线:

2002-2004年:美联储低息周期:1-1.75%

2004-2007年:美联储加息周期:1-5.25%

2007年3月:全球股市第一轮暴跌

2007年3月-2008年8月:风险传导欧美,美联储救市

2008年9月:全球股市第二次暴跌

2009-2014年:奥巴马8000亿计划,美联储6年3轮OE,3.5万亿美元,经济复苏

相比于1929年风险传播花了4年,08年的风险传播只用了1年半,08年危机起源于低息时期的房贷泡沫,02-04年低息周期里购房者大量增加,且次贷盛行,2004年开始美联储连续加息17次,联邦利率在三年中上升到了5.25%。

加息首先引爆的是给次贷购房者提供资金的金融机构以及贝尔斯登这样资产负债表非常薄弱却又敢于上杠杆的投行,第一波危机后摩根300亿收购贝尔斯登,美银40亿收购CountryWide,这也是华尔街习惯动作,每次债务危机的盛宴都是巨头先吃席,第一波结束以后许多人认为这场小危机已经结束,股市后续也涨了小半年。

但是危机蔓延并没有停止,几乎所有银行或大或小的爆出相关缺口,美国到欧洲无一例外,所有人都不能理解为什么美联储出手还是阻止不了危机的发酵呢?

因为现代金融体系中,各类金融机构都深度勾连,这使得现代金融危机必然会跨资产类别传导,而其中的催化剂就是危机处理过程中的强盗行为。

比如这次瑞信事件的处理过程,瑞信出售价格直接跳过了股东投票表决环节,免除170亿美元的COCO债也涉及到违法,但出于应急考虑瑞士央行也不得不这么干,不然交易可能就无法完成,07年也是一样,法国巴黎银行相关的两只涉次贷私募基金禁止赎回,诸如而此类的做法造成了信用危机引发了新一轮的挤兑.

08年风险发酵大约半年以后,爆出了雷曼这颗千亿大雷,连带暴露出房利美这样万亿级别的窟窿,那么为什么美联储救市了那么多银行最后不救雷曼兄弟呢?

我们在伯南克的回忆录中发现,因为雷曼千亿级别加上房地美、房利美万亿级别的体量已经超过了美联储的救助能力,而美国财政部不愿意得罪纳税人,拿着纳税人的钱去救助这些不负责的机构,财政部的纠结导致其出手慢了两周,正因为慢了两周,雷曼兄弟的倒闭成了08年危机当中最严重的单点事件。

回顾08年危机走向,首先是贝尔斯登被救助,之后股市上涨市场信心逐渐恢复,07年下半年标普穆迪批量下调CDO评级加上诸多银行爆出风险,但因为救助在持续,所以美股那一年大概下跌20%,而最后雷曼、房地美、房利美这一波由于慢了两周,导致美股这一波在三个月里跌了30%。

以史为鉴,每次金融危机在有美联储救助之下还会发酵,当第一个事件爆出就注定危机会发酵一波,最终超出大家预判,本次硅谷银行看似问题不大,但是加息给MBS市场到底带来了多少损失才是这次危机的关键。

带着以上认知,我们来看今年的硅谷银行危机

2023年硅谷银行危机

时间线:

2020-2022年:美联储降息周期0.25-2.25%

2022年-2023年:美联储加息周期0.25-5%

2022年日元/英镑货币危机

2023年:美国硅谷银行危机

持续发酵.....

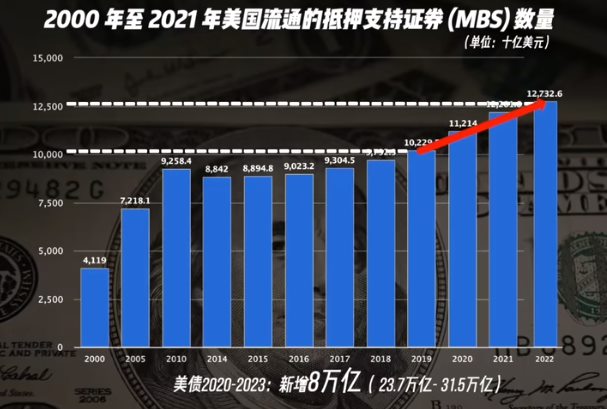

2020年疫情期间,美联储降息周期释放大量流动性,银行存在从13.3万亿增加到17.6万亿,新增4.3万亿,由于贷款需求疲软,仅仅15%用于房贷,其中85%也就是3万亿都用于购买美债、MBS。

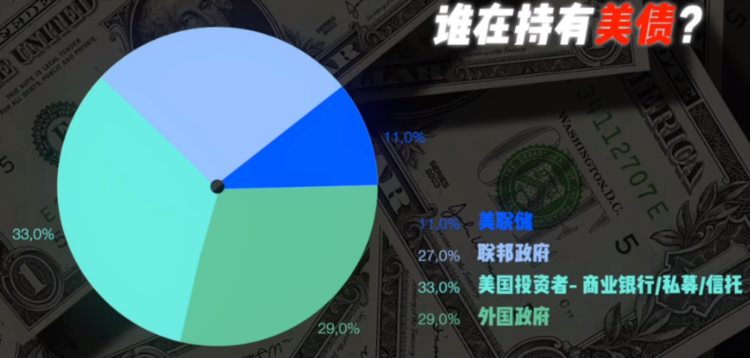

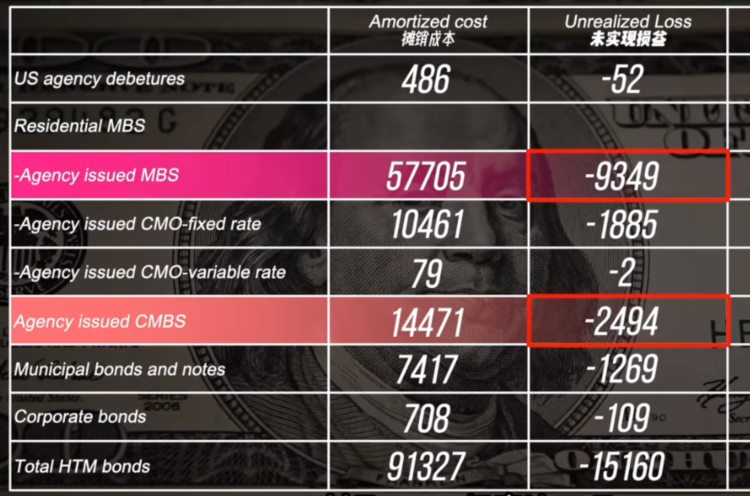

2022年美联储开始快速加息,一年时间8次加息至5%,美债和MBS产生了20%左右的账面损失,粗算大约6200亿,但这并不是全部,因为美债和MBS是巨大市场,其中包括了美联储、联邦政府、商业银行、私募、信托、外国政府等。

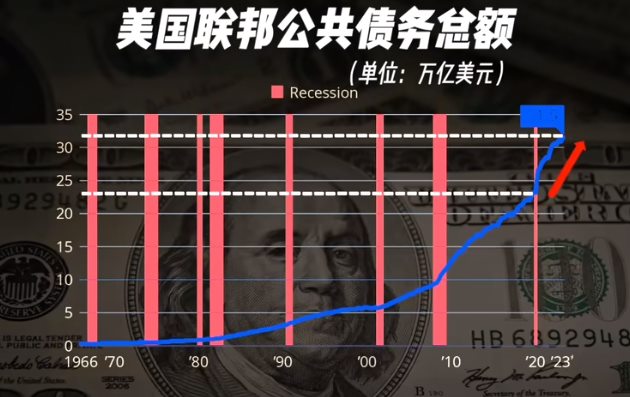

我们可以做第二次粗算,美债规模疫情前23.7万亿,目前规模31.5万亿,三年新增8万亿,MBS抵押类产品疫情前大约10.2万亿,目前12.7万亿,新增2.5万亿规模,粗算两者共计新增10.5万亿规模,按照20%来计算潜在流动性缺口约2万亿,这仅仅只是目前的美债和MBS两个资产类别,从08年的金融危机告诉我们,当今复杂的金融体系下各类资产层层嵌套,其他资产类别涉及规模还不好判断。

本轮危机开局的雷以是千亿万亿级别,已经超过08年雷曼兄弟,这个粗算和当下美联储救治计划是契合的。

美联储在硅谷银行事件之后迅速开启紧急贷款计划BTFP,为银行提供不限量支持,根据投行估算本次计划可提供的资金上限大约在2万亿左右,从3月6日硅谷银行出事后不到一个月,美联储已经放出4000亿去救助全美出问题的银行,美联储辛辛苦苦一年缩表6000亿,一个月还了4000亿出去,不出意外美联储之后应该是扩表的结果而不是缩表。

本轮危机的底层逻辑大概率还是在地产,原因在于疫情后房价指数已经超过08年高点,且接近一倍,其次在大部分时候美国通胀率都会低于房贷利率,但这几年疫情放水,通胀率提升并且超过房贷利率,由于房贷格外划算使得买房的人越来越多进一步助推了房贷泡沫。

这个期间新产生的房贷都被打包成了MBS的金融产品,如果美联储开启加息周期,房价下跌,再融资(房贷借款人许多是靠借新还旧进行还款)成本提升,MBS不良率就会提升,其次MBS流动性风险开始暴露,从2008年开始,美联储是MBS最大的买家,如果美联储开始进行缩标则意味着他从买家身份变成了卖家,以前美联储是银行的接盘侠,往后谁又会成为美联储的接盘侠呢?

除此之外,商业地产CMBS也出现类似问题,逻辑与MBS相似在此不做赘述。

硅谷银行的账面拆开来看,其实来自美债的并不多,总比例的80%都来自于MBS和CMBS投资,本轮看似硅谷银行暴露实则MBS。

未来风险发酵方向,硅谷银行发酵方向MBS,黑石发酵方向CMBS,瑞信发酵方向COCO债,德银发酵方向CDS,美联储持续救市是大概率事件,研究历史规律发现,美联储能缩表的周期里就缩表,但是需要放水的时候每次都果断放水。

美联储的目标总归是围绕着通胀率和失业率展开,失业率过高则降息扩表,通胀率过高则加息缩表,08年居高不下的失业率使得美联储连续三年QE,美债一口气扩大到4.4万亿,2018年美联储开始进行缩表,但刚进行一年又由于疫情导致经济衰退,在此压力之下不得不继续放水,一波扩表到8.9万亿,新增5万亿,也是这一轮放水放出了海量的美债和MBS,埋下了硅谷银行危机的种子,本轮危机首次暴露美联储计划提供2万亿流动性支持。

有08年的前车之鉴,美联储和财政部配合不顺导致雷曼倒闭进而风险扩散,而当今美国财政部部长耶伦,前美联储官员,全程参与了08-14年的放水,在救市这件事上是有经验的,所以如果危机出现第二次释放,超出2万亿美联储救市能力的时候,大概率财政部也会出手参与救市。

但最坏的情况是风险继续发酵出第三波暴露出美国财政问题从而危及美元。

美国财政问题

贝莱德的阿拉丁系统是美联储每次在金融危机期间御用的风险敞口评估系统,系统接入了全球数千家银行、保险、养老基金的风控数据,所以Larry Fink的发言一般是有点东西的。

Larry Fink认为随着美联储加息,第一波倒下的是地区性银行,第二波倒下的是加杠杆的投资者,比如房地产信托、私募基金,第三波就怕风险传导给美国政府引起财政问题,产生美元货币危机的问题。

推导依据:当前通胀维持在6-7%的水平之上,美联储停止加息转为降息的可能性不高,但高额的美债由于利率上升,美联储在2022年四季度支付利息2130亿美元,已经有点超过美国政府支付能力了,英镑危机就是前车之鉴。

当前美债31.5万亿,美国GDP约23.6万亿,占比130%,高负债国家一般都高度依赖低利息运作,比如日本,但在高息环境之下,31.5万亿美债每年产生的利息8000亿占GDP3%,而每年GDP增长也就3%,意味着每年GDP的增长都用于偿还美债带来的利息了。

这样的局面下解决办法,要么靠加税,要么发新债借新还旧,2023年数据显示美国税负水平达到二战后最高水平,那么矛盾就出来了,如果未来出现经济衰退那么就需要减税,但是减税又使得美债利息压力更大;那么继续发债借新还旧呢?其实也是一个两难的局面,继续发债放水就会突破美国的债务上限,那么继续放水带来的通胀怎么办? 如果缩表加息,那么高利息的问题又出现了。

1929年的大萧条告诉我们,无论金融危机起点在何处,货币危机的风险才是最大的;

80年代的储贷危机有点像大萧条的后遗症,风险点正好来自于29年为了刺激经济和购房所设立的金融机构,最终在高通胀和加息的背景下发展成了一场慢危机;

08年危机的底层还是房子,投行违规加杠杆,一到加息周期次贷批量违约,而杠杆又放大了风险,美联储兜底了第一波百亿风险后低估了后续风险蔓延程度,导致雷曼、房地美千亿和万亿级别的风险暴露,最终用了三轮QE六年放水4万亿才化解了风险。

当下硅谷银行的问题或许只是本轮危机的开始。

我们是否会见证货币制度的推倒重来?谁又能挡住历史的车轮滚滚向前?