2020年下半年,新能源热火行情点燃。率先出场的是海外资本市场,随着上海工厂投产,Tesla的股价一飞冲天,与此同时,新势力纷纷在美国上市,短短半年内,股价你追我赶,创下中概股神话。首先传导到中国的是产业资本,在房地产退坡的大背景下,各地方政府确实经济增长点,为了抓住新能源这个千载难逢的机会,给与大量的支持,民间投入新能源产业的热情高涨,据统计,2021~2021两年,新能源产业的投资超过6000亿。

散户成就了新能源赛道

2020年大盘牛市的早期,新能源刚开始的时候表现一般般。疫情的初期,资金大水漫灌,各路资金习惯于炒白酒、消费、互联网等这些传统的赛道,所以他们表现得都比新能源要好不少。比如二线高端白酒小糊涂、酒鬼等就是在那段时间涨了10倍。

大家为什么不看好呢? 主要几点原因,1,新能源属于重资产得制造业;2、新能源靠补贴,盈利前景不明朗;3、竞争很激烈,即使龙头企业也没有很深得护城河,那些做消费的资金最忌惮这一点。所以那时候,虽然有美股电动车新势力的火热行情做指引,在A股的氛围却不温不火,质疑和批评的人居多,其中以“时间的玫瑰”为最,一路唱衰,到后来沦为大家茶余饭后的谈资。

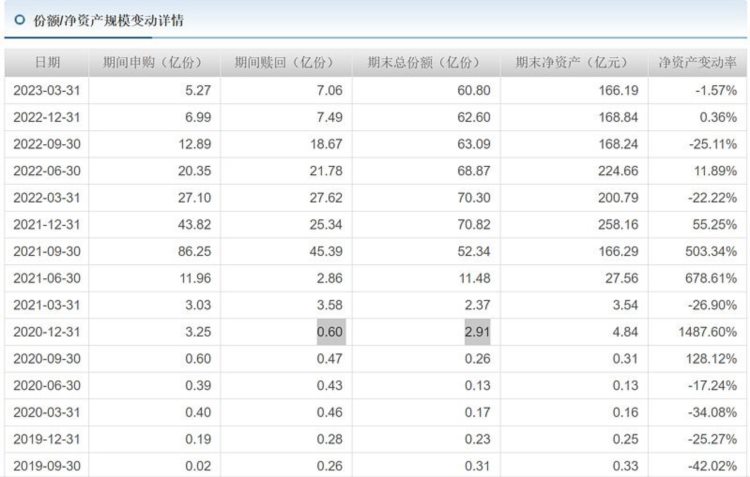

踩下加速踏板的是广大的散户。从2020年H2开始,公募基金发行明显加速,不知道是因为其它行业已经饱和,还是国家政策引导,新发行的公募基金绝大部分都是新半军。火热行情延续到2021年春节,随着美元升值做了一次深度俯卧撑,但是,新能源赛道股票,普遍的超预期的一季报彻底把新能源行情推向了高潮。那段时间,每个月新发基金都是几千亿,看下表:

以2021年公募第一名前海开源公用事业基金(重仓新能源)为例:

基金规模从区区一个亿快速翻到258亿。场内的很多基金受排名压力,纷纷跨界到新能源,产生严重的风格漂移。但与此同时,私募等其它机构资金,观望情绪浓厚,参与不多。

所以,2020H2~2021年底这一年半的新能源波澜壮阔的大牛市,本质上,是中国广大的散户老百姓,用真金白银堆上去的。如果把散户、公募等投资者比喻成“阳”,其它投资者比喻成“阴”,就是阳盛阴衰。

为什么呢?

1、有30-60的大政方针指引,老百姓有信心;

2、重资产的制造业,产业很真实,老百姓安心;

3、能见度高,电动车普及率、光伏、风电招标都要公告,老百姓放心;

4、全产业链在中国,价值的创造和利润的分配都以我为主,企业盈利好,老百姓算得明白。

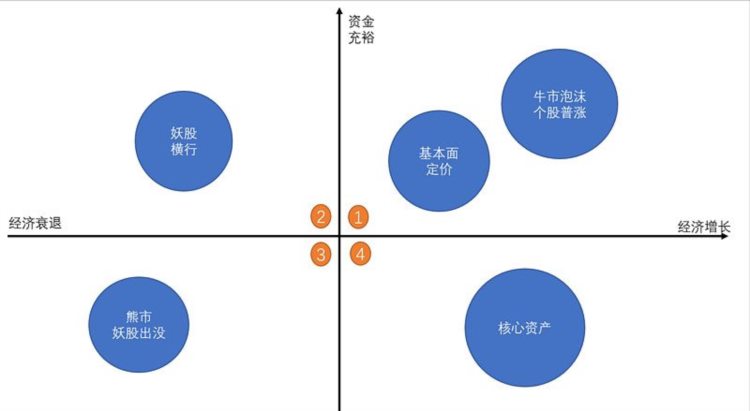

后来我总结,但凡是公募参与度高的行业(白酒、消费、医药),都有这些特点,与这些 “阳” 面的资金性格吻合,他们需要光明磊落、大大方方的产业,我称之为“阳牛”。而那些“阴”面的资金,更喜欢TMT、传媒、周期等行业,只有虚虚实实,忽明忽暗,他们才如鱼对水,往往通过概念做主题投资策略制造牛市,我称之为“阴牛”。

根据这个特征,我用阴阳二元学说总结出A股的运行逻辑:

路在何方

但是,天底下没有不散的席,也不会有永恒不变的好事。散户的资金不是不限的,在2021年底增量资金达到最高峰的时候,新能源的行情也就走到了最高潮。

2021年底到现在,大量散户在新能源上的投资,累计收益应该是负的,说明大家都亏钱,套在里面了。那还有救吗?我从来不担心新能源赛道的长线投资者亏损的问题。

你先假设自己站在泰山顶往下俯视,在A股真正能够维持10年、20年长线牛市的行业,必须符合这个特征:全产业链以我为主、市场领先、主导行业利润分配,并且利润的大头留在国内。中特估里的长江电力、神华,消费里的茅台、伊利股份,医药里的爱尔眼科等等,无一不是这个特征。我们有5万亿的白酒板块,而与此相反,我国是IT的应用大国,核心技术的弱国,导致我们的TMT中处于产业链的末端,只能吃残羹冷饭。大部分的iPhone都在中国生产供应全球,8000块钱的iPhone,留在中国的利润只有8块钱,少得可怜。

制造了全球70%的IT产品的计算机设备板块,最近涨了40%后,市值也只有8000亿,每年生产3000万辆汽车10万亿产值的汽车行业,市值只有1万亿不到。TMT板块中除了几个好股票在海外上市外,留在A股的大部分都是千年老妖,股价忽上忽下,常年徘徊在原地,大量的甚至持续阴跌。从长期看,股票市场的底层逻辑,就是实业的一面镜子。

光伏、风电、锂电、电动车、储能系统等这些新能源产业,我国从一开始就构筑了纵向垂直整合的全产业链能力。标准、产品、行业、节奏都由我们自主把控,立足国内面向全球。虽然上下游分配不均斗争很厉害,但是每1000块钱的产值,至少有800块全部来自国内、留在国内。那么给A股贡献的利润增量,会远远大于过去的其它行业。

大家对新能源的担忧,随着时间会慢慢辨证地看待,回归正常。

一、竞争的问题。虽然产业链内部的竞争非常激烈,有盈利能力下滑的担忧,但这些都是人民的内部矛盾,只要遵循市场经济的规则,通过竞争洗牌后,大浪淘沙,留下的都是金子。

二、地缘因素。很多人担心地缘因素导致新能源出海受阻,未来的可见空间大幅度缩小。这个风险肯定是存在的,天下的生意,除了茅台、长江电力,其它都是风险都不小。其中影响最大的首先是TMT,然后是化石能源,这两个可以直接要你命。而新能源恰恰相反,产业链几乎没有任何风险,担心只在市场端。以光伏为例,12年欧盟开始反倾销,但越反我们反而进去的产品越多。因为我们的产品竞争力太过强大,人家根本就不敢下手。这种情况,我们国家对海外芯片的依赖,一模一样。

三、政策支持力度减弱。客观上讲,新能源因政策起,因政策兴,如果政策支持减弱,不管是空间还是盈利,都会遇到一些困难。但是,人不能一辈子都喝奶水,长大了就应该独立自主,贡献社会。可喜的是,光伏、风电都已经做到平价,并且很快将超过传统能源。电动车也很快超越燃油车。新能源依赖政策补贴的诉求越来越弱,补贴甚至成为阻碍市场公平竞争地阻力。

新能源一旦跨越了平价的门槛线,产业链的自我强化将极大加速社会变革。这是我相信新能源会越来越好的底层逻辑。

中国未来十年的任务,六个字:筑长板、补短板。新能源是长板,半导体是短板。新能源承担了经济增长改善民生的任务,半导体承担了化解风险保驾护航的任务。各有分工各有侧重。新能源赛道独特的魅力,后疫情时代经济恢复常态后,该来的都会来:

1、产业链会更理性,创造更多的合理利润。

2、被套的散户有信心了,经济条件改善了,他们都会回来。

3、那些 “阴” 面的资金,在强大的引力下,也会不计前嫌。

未来中国的股市,从老百姓角度看,主要是三根支柱性赛道:

赛道一:大消费 —》14亿人口;

赛道二:泛医疗医药 —》4亿老龄人口

赛道三:新能源 —》人类社会向持续能源变革的黄金30年

我会在 公众号:海涵财经 每天更新最新的数字经济、ChatGPT、AI算力、CPO/硅光芯片、大数据、6G卫星、数据要素、医疗新基建、一体化压铸、 汽车智能化,激光雷达,HUD,车规芯片,空气悬挂、L3级智能驾驶、PET铜箔,纳电池,800V高压,光伏HJT、TOPCON、钙钛矿、光伏XBC、BIPV、IGBT芯片、碳化硅SIC、CTP/CTC/CTB电池、4680电池、工业母机、海风柔直高压、新能源车高压快充、高镍三元、碳纤维、PET铝箔、PET铜箔、空气源热泵、新材料、中药创新药、中药配方颗粒、乡村振兴、锂矿、钒液流电池、钠离子电池、分布式储能、集中式储能、抗原检测等最新题材热点挖掘,未来属于高预期差的结构性市场,把握核心赛道以及个股的内在价值逻辑预期差才是根本所在。

— END —

先赞后看,养成习惯

免责声明:图片、数据来源于网络,转载仅用做交流学习,如有版权问题请联系作者删除