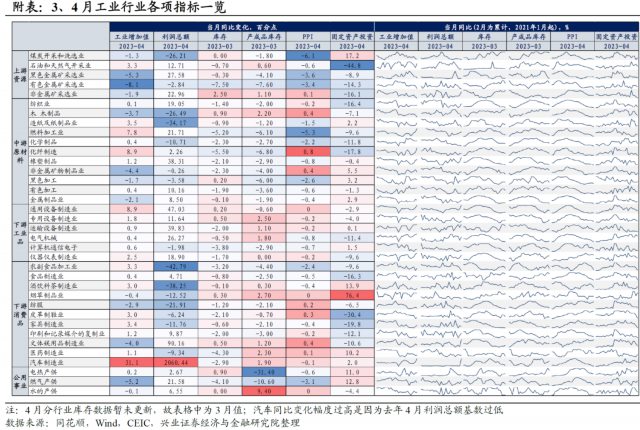

2023年4月,全国规模以上工业企业利润同比下降18.2%,降幅较3月有所收窄。其中经济新动能驱动的汽车、设备类是利润的主要拉动;而基建、地产投资边际走弱叠加电热产供淡季之下,中上游的化工、煤炭、钢铁大幅拖累企业利润。库存也呈现类似分化,从已公布的3月数据来看,下游工业品、消费品产成品库存出现企稳,而上游资源品、中游原材料产成品库存同比继续回落,整体而言,当前或已经重回主动去库阶段。向前看,我们此前预计PPI增速或在7月见底,考虑到其对库存约4个月的领先性,库存周期可能在今年下半年见底,其中下游工业品、消费品库存可能先回升。

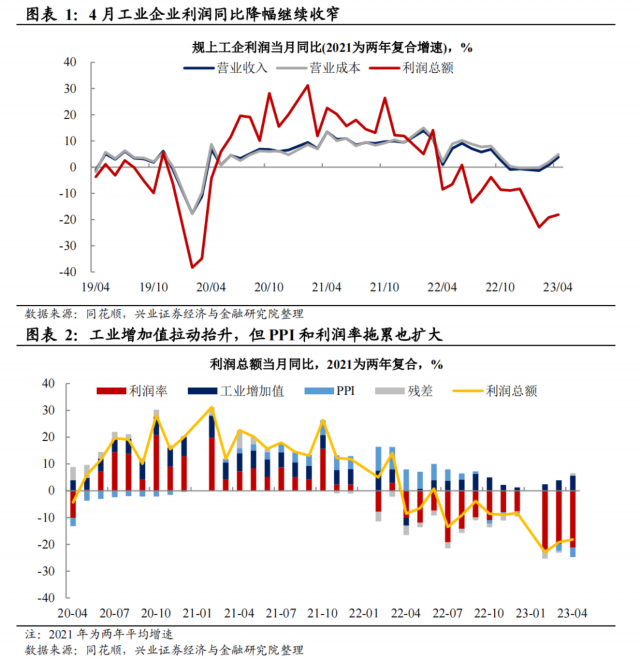

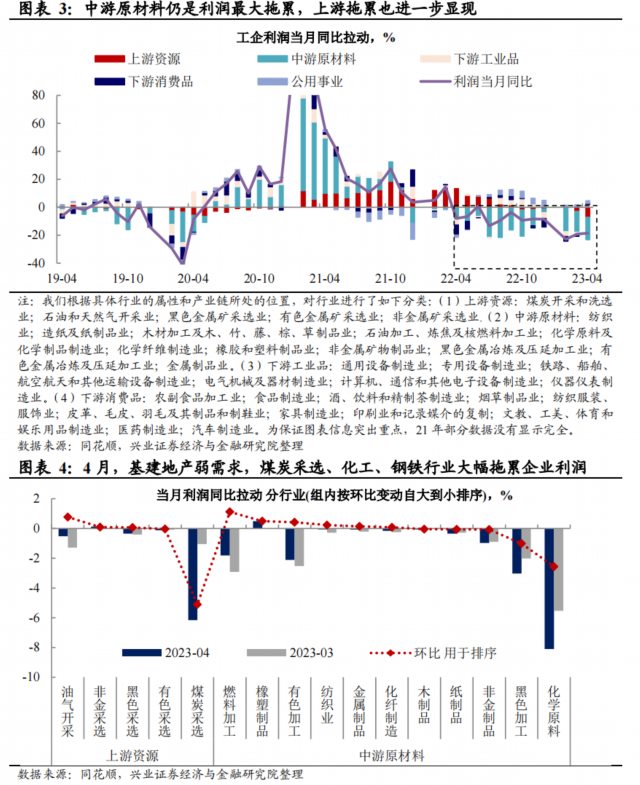

4月,在生产拉动下,工业企业利润同比降幅继续收窄。2023年4月,规模以上工业企业利润同比下降18.2%,降幅较3月继续收窄。拆分来看,利润率拖累21.1个百分点,PPI拖累3.6个百分点,二者拖累均有所加大;工业增加值拉动5.6个百分点,拉动较上月抬升。

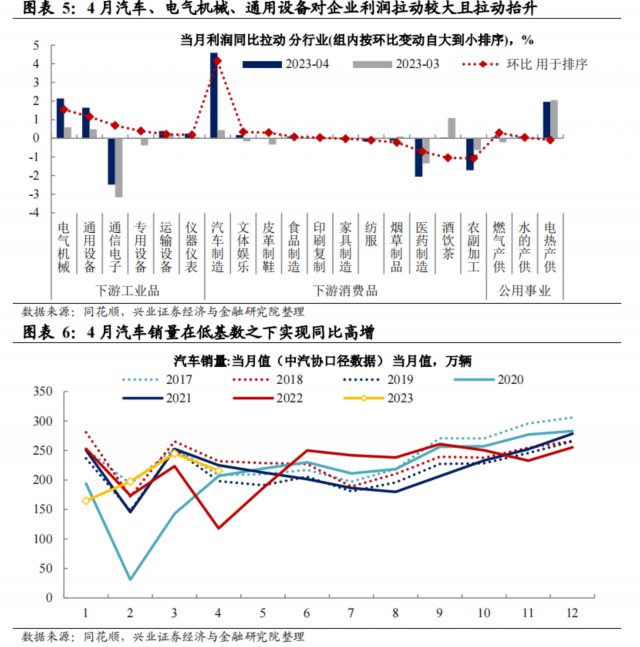

地产、基建投资边际走弱之下,中上游化工、煤炭、钢铁大幅拖累企业利润。4月,工业企业利润19.2%的跌幅当中,拖累最大的仍是中游原材料行业(拖累16.2个百分点),其次是上游资源行业(拖累7.0个百分点)。其中,化学原料、煤炭采选、黑色加工三个行业分别大幅拖累企业利润8.1、6.2、3.0个百分点。一方面,4月进入供电供热淡季,煤炭需求不强,价格跌幅加大(4月煤炭采选PPI同比-9.3%,3月同比-3.2%),下拉企业利润;另一方面,4月基建、地产投资边际走弱(20230516《三条线索看经济的边际变化——2023年4月经济数据点评》),或也拖累上游化学品、钢铁需求,4月化工、钢铁价格跌幅亦有所加大,企业利润降幅相应走阔。

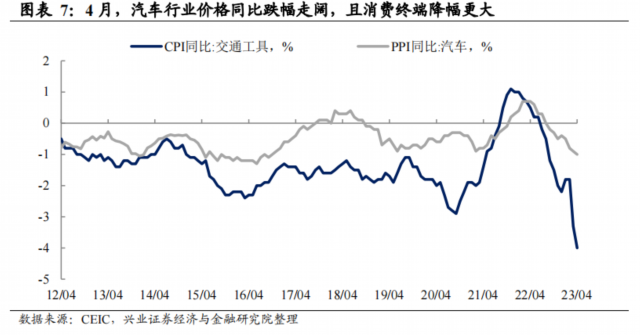

经济新动能蓄力之下,设备类和汽车利润明显恢复,下游工业品、消费品盈利边际改善。4月,汽车是工业企业利润的最大拉动(4.6个百分点),主因低基数下汽车销量同比高增,而价格方面跌幅则有所扩大,或是指向行业降价促销。设备类方面,电气机械行业受光伏设备等产品带动,利润同比增长37.5%,拉动整体2.1个百分点;通用设备行业受产业链恢复带动,利润增长63.7%,拉动整体1.6个百分点,且二者拉动较上月均有所加大。

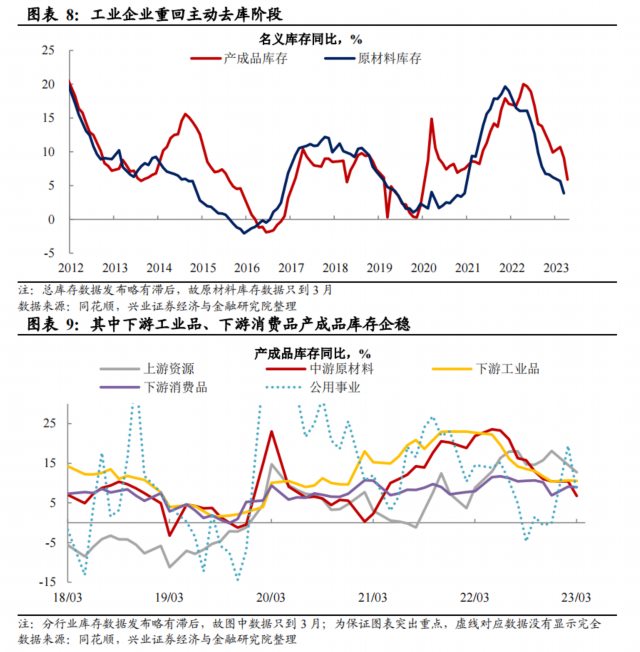

工业企业重回主动去库阶段,不过新动能支撑下,下游库存已经出现企稳。4月,产成品库存同比增速下滑至5.9%,如我们在20230516《三条线索看经济的边际变化——2023年4月经济数据点评》中所言,经济正在转回主动去库阶段。不过结构上看,3月数据显示,新动能支撑下,下游工业品、消费品库存出现企稳,而旧动能拖累下上游资源、中游原材料继续去库,这也与3、4月份企业盈利的分化表现一致。

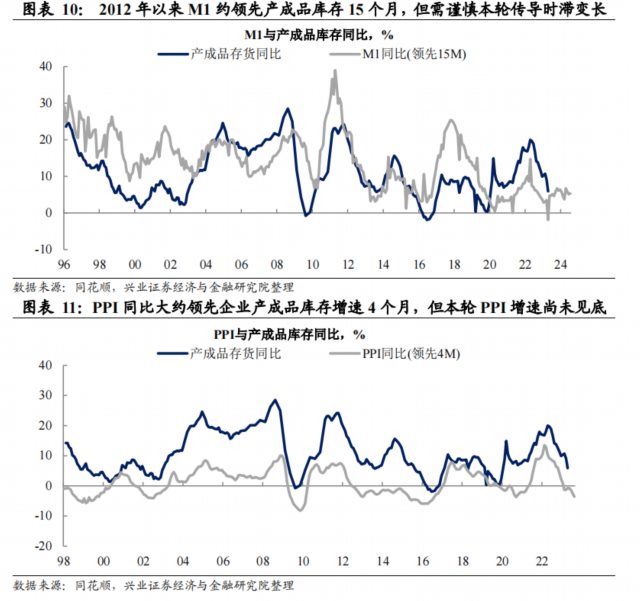

工业企业产成品库存周期可能在下半年见底,其中下游库存或有望先回升。当前市场较为关心库存何时能起来,从以往库存周期来看,2012年以来,M1同比大约领先产成品库存同比15个月,但本轮没有地产参与的修复周期,传导时滞或要更久;PPI同比领先产成品库存约4个月,但本轮PPI增速尚未见底,我们此前预计PPI同比增速或将在7月见底(参见20230511《弱复苏和结构转型下的通胀弱化—4月通胀数据点评》),若按此推算,在出口没有超预期走强,扩内需政策也没有大幅加码的条件下,整体工业企业库存周期或将在今年下半年见底。但诚如前段所言,结构上来看,新动能驱动的本轮修复周期当中,下游工业品、下游消费品库存周期可能率先回升。

风险提示:全球疫情的不确定性,国内外经济形势及政策调整超预期变化。

(王德伦为兴证资管首席经济学家)