(报告出品方/作者:财通证券,佘炜超、张豪杰)

1 风雨兼程三十余载,多元布局助力公司行稳致远

1.1 发展历程:风雨兼程三十余载,打造工程机械行业龙头

公司创立于 1992 年,主要从事工程机械、农业机械等高新技术装备的研发制造, 主导产品涵盖 18 大类别、106 个产品系列、660 个品种,是业内首家“A+H”股 上市公司;在英国 KHL 集团发布的 2022 全球工程机械制造商 50 强排行榜中,公 司排名全球第 7 位。公司业务已覆盖全球 100 余个国家和地区,在“一带一路” 沿线市场均有布局;产品远销中东、南美、非洲、东南亚、俄罗斯以及欧美、澳 大利亚等高端市场。

公司是我国工程机械龙头企业之一,主导产品市场地位行业领先。2022 年,公司 混凝土机械、工程起重机械、建筑起重机械三大产品竞争力持续增强,市场地位 稳固。混凝土机械长臂架泵车、车载泵、搅拌站市场份额仍稳居行业第一,搅拌 车市场份额提升至行业第二;工程起重机械市场份额保持行业领先,200 吨及以 上全地面起重机销量位居行业第一,全球最大吨位全地面起重机 ZAT24000H 实 现批量交付;建筑起重机械销售规模稳居全球第一,推出极致 R 代塔机,实现“全 域安全、30 年寿命、远程管理”三大核心技术突破,确立世界塔机技术标杆。

公司新兴业务板块持续取得突破。公司土方机械形成“渭南+长沙”双制造基地布 局,长沙挖掘机械智能制造示范工厂实现全线投产,中大挖国内销量进入行业前 列。公司高空作业机械成为国内型号最全的高空设备厂商,国内销量行业领先, 在加快常规机型的产品升级换代的同时,加速全新品类产品开发,车载式高空作 业平台、蜘蛛作业车实现小批量产,伸缩臂叉装车、高空作业机器人等新产品研制下线。公司干混砂浆新材料业务工厂建设和材料研发持续提速,2022 年下半年 中联新材湘阴、亳州、马鞍山工厂相继开工建设,吉安工业园一期项目开园投产, 同时加大研发投入,形成以水泥基高流动性地坪砂浆、机喷型装饰砂浆为核心的 系列产品,加速推进产品开发迭代升级,提升市场竞争力。

数字化转型持续推进,智能制造产业集群加速形成。公司围绕计划、制造、质量、 设备、供应、物流等业务,以制造和供应端对端为重点,打造智能制造系统和敏 捷供应系统,数字技术赋能智慧产业城建设,全力推动产业生态、形态、业态的 深刻变革,进入全面创新、全面升级的高质量发展新阶段。国家智能制造试点的 “挖掘机械智能制造示范工厂”实现全线投产,包括 4 条无人化“黑灯”产线,是 全球唯一实现全流程挖掘机智能制造的生产基地;行业领先的高空作业机械智能 工厂实现臂式装配线等 9 条智能产线建成投产,筑牢行业第一梯队的产业基础; 行业领先的混凝土泵送机械智能工厂实现泵车整机装配线等 4 条智能产线建成; 全球领先的中联智慧产业城高强钢备料中心、薄板件中心产线进入安装调试;工 程起重机械、基础施工机械、农业机械、工程车桥、中高端液压油缸等主机及零 部件智能制造工厂产线建设正有序推进。

1.2 主营产品:核心产品优势突出,挖机、高机新兴板块蓬勃发展

公司主营业务产品包括工程机械、农业机械等。公司工程机械产品主要包括混凝 土机械、起重机械、挖掘机械、高空作业平台、矿山机械等,主要为基础设施及 房地产建设服务;农业机械包括耕作机械、收获机械、烘干机械等,主要为农业 生产提供育种、整地、播种、田间管理、收割、烘干储存等生产全过程服务。

公司起重机械、混凝土机械占据主导。2022 年,公司起重机械/混凝土机械/高空 作业机械/土方机械/农业机械分别实现营收 189.8/84.6/46.0/35.1/21.4 亿元,分别同 比增长-47.99%/-48.35%/37.15%/8.50%/-26.43%,占营收的比重分别为 45.59%/ 20.32%/11.04%/8.43%/5.14%。2022 年工程机械行业下游需求依然较为疲软,公司 起重机械、混凝土机械下滑幅度较大,但新兴业务高空作业平台和土方机械依然 保持较快增长。 高空作业平台、土方机械毛利率持续提升。2022 年,公司起重机械/混凝土机械/ 高空作业平台/土方机械毛利率分别为 22.91%/21.03%/20.81%/23.48%,分别同比 提升-0.38/-3.20/0.02/4.55pct。受原材料价格上涨、市场竞争加剧等因素影响,公司 主导产品起重机械、混凝土机械毛利率有所下降;在高空作业平台、土方机械等 新兴业务板块,公司不断优化产品结构,降本增效成效显著,毛利率水平持续提 升。

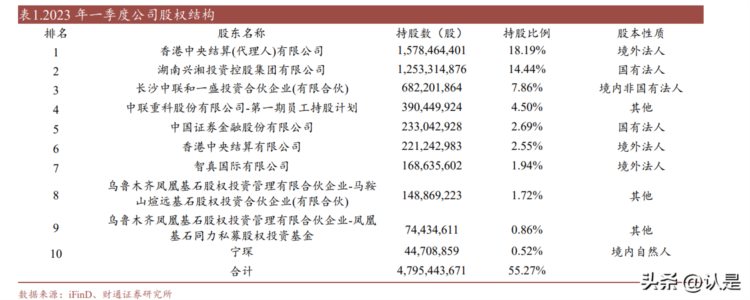

1.3 股权结构:公司是行业内混合所有制改革的成功典范

1992-2000 年:通过股份制改革实现 A 股上市。1992 年,公司董事长詹纯新先生 (时任长沙建机院副院长)等人创办了中联重科的前身——长沙高新技术开发区 中联建设机械产业公司;长沙建机院是隶属于建设部的一家国有科研院所,在建 机院科研成果的支持下,中联迅速壮大;1997 年,为有利于中联公司上市,建机 院决定成立一个由职工入股的公司——中标公司,来持有中联混凝土和中联起重 机公司 49%的股权。2000 年,中联重科成功登陆深交所,建机院作为部属 134 个 科研机构转制单位之一,转制为企业。

2001-2009 年:从母公司改制到整体上市。建机院的国有股转让改制始于 2004 年; 2007 年,建机院将与中联重科主业相关的经营性资产全部出售给中联重科,完成 了中联重科的整体上市;2008 年,长沙建机院在工商局完成了注销手续,建机院 持有的中联重科的股份全部承继给股东。2009 年,湖南省国资委持股 24.99%股 份,管理团队及骨干员工(合盛科技、一方科技)持股 12.56%,弘毅投资(佳卓 集团、智真国际)持股 12.55%。中联重科从国有绝对控股转变为国有相对控股, 股权进一步得到分散,治理结构得到完善,同时管理层也得到了激励,实现了真 正意义上的混合所有制。

2010 年至今:港交所上市,谋求国际化发展之路;深化业务端对端管理,激发经 营活力。2010 年 12 月,中联重科在港交所主板上市,公司股权结构更趋多元化, 也成为业内首家“A+H”股上市公司。2012 年 2 月,湖南省国资委明确将公司界 定为国有参股公司,公司无控股股东或实际控制人。2014 年,中联重科的体制创 新被国务院国资委树立为混合所有制的“样本”。2017 年,公司对核心管理层实施股权激励;2019 年,推出核心经营管理层持股计划;2020 年 11 月,合盛科技、 一方科技、中航信托计划将各自持有的公司股份协议转让给和一盛投资(公司管 理层和员工持股平台);2021 年 5 月,湖南省国资委将所持公司股份无偿划转给 湖南兴湘投资控股集团有限公司。目前公司股权比较分散,国资委持股、管理层 和员工持股较为均衡,既能发挥国有企业的优势,又具备民营企业的活力。公司 产品线销售职能回归事业部后,市场竞争优势进一步增强;全面深化业务端对端 管理,彻底打通市场链,支撑业务高效、透明、可控运行。公司全面推行超额利 润分享,引导事业部向市场要利润,激发经营活力,引导高质量可持续增长。

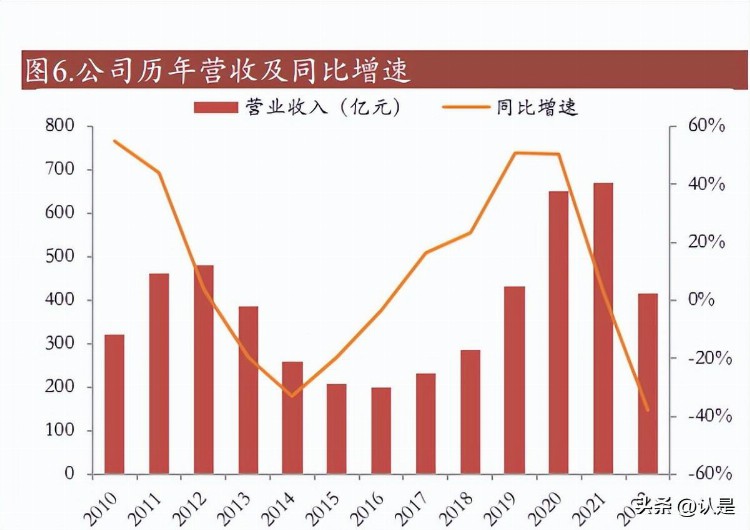

1.4 财务情况:一季度收入增速转正,未来业绩持续改善可期

一季度营收增速实现正增长,海外业务收入大幅增长。工程机械行业从 2012 年起 需求急速下滑,并进入长达 5 年的深度调整期。2016 年下半年至 2021 年初,在 下游地产、基建投资需求增加,“一带一路”政策实施带动出口需求增长以及存量 设备更新换代高峰期到来等因素的拉动下,工程机械行业持续复苏,公司业绩也 恢复增长态势。2022 年,受房地产等下游领域项目开工下降影响,国内工程机械 市场需求收缩,公司经营业绩有所承压;2022 年,公司实现营收 416.31 亿元,同 比下滑 37.98%;实现归母净利润 23.06 亿元,同比下滑 63.22%。2023 年一季度, 工程机械行业需求迎来边际改善,海外出口持续拉动,公司经营业绩有所改善; 一季度,公司实现营收 104.26 亿元,同比增长 4.13%,收入增速在历经 6 个季度 下滑后首次迎来正增长;一季度公司海外业务收入同比增长 123%,海外业务贡献 明显。伴随着地产政策的边际宽松和基建投资落地情况的逐步好转,国内工程机 械需求有望持续边际改善,同时随着我国工程机械产品全球竞争力的提升,海外 需求有望延续增长态势,公司经营业绩有望重新进入上升通道。

公司盈利能力有望改善。2022 年,公司毛利率为 21.83%,同比降低 1.78pct;净 利率为 5.73%,同比降低 3.78pct;加权平均净资产收益率为 4.13%,同比降低 7.43pct;期间费用率为 15.50%,同比提升 2.03pct。受原材料价格上涨、市场竞争 加剧等因素影响,公司盈利能力有所降低。公司积极运用供方整合、新材料新工 艺的应用和替换、进口零部件国产化、提升关键件自制率等方式开展降本增效, 产品销售毛利率自 2022 年一季度以来逐季改善。一季度,公司毛利率为 26.39%, 同比提升 6.32pct,环比提升 2.16pct,毛利率水平持续提升;公司净利率为 8.24%, 同比降低 1.11pct。随着原材料成本的持续降低及公司降本增效工作的持续推进, 公司盈利能力有望进一步改善。

公司营运能力有所下降,但依然稳健。从 2017 年到 2020 年,公司应收账款周转 率和存货周转率稳步提升,经营效率和经营质量大幅改善。自 2021 年开始,受工 程机械行业需求下行影响,公司营运能力有所下滑。2022 年,公司存货周转率为 2.35 次,同比减少 1.29 次;应收账款周转率为 1.17 次,同比减少 0.6 次;但公司 经营质量依然保持稳健。 公司经营活动现金净流量持续为正。2016 年,公司经营活动现金净流量由负转正, 随后快速提升,现金流情况持续改善。自 2021 年开始,公司经营活动现金净流量 有所降低,但依然保持正流入。2022 年,公司经营活动现金净流量为 24.25 亿元, 仍高于 2016 年水平。随着工程机械行业需求持续改善以及公司降本增效工作的持 续推进,公司经营质量和经营效率有望持续提升。

2 工程机械需求迎来边际改善,行业拐点渐行渐近

2.1 地产领域政策逐步发力,基建逆周期调节作用持续凸显

房地产作为工程机械的重要下游,对工程机械需求的拉动作用明显。2016 年,我 国房屋新开工面积和房地产开发投资完成额同比增速开始回升,房地产行业的回 暖直接带动了工程机械行业的复苏,复苏态势一直持续到 2021 年初。从 2021 年 4 月起,房屋新开工面积当月同比增速由正转负,房地产需求转向疲软,工程机械 行业景气度也随之下行。2022 年以来,多项地产宽松政策出台,希望以支持合理 购房需求和为房企提供融资支持的方式改善房地产市场供需双弱的下行趋势。 2023 年 1-4 月,房屋新开工面积和同比房地产开发投资完成额同比增速分别为21.2%/-6.2%,依然有所下滑。伴随着地产政策的持续宽松,工程机械行业需求有 望逐步迎来边际改善。

测算房地产与挖掘机销量的相关性,更好的指标是房屋新开工面积。根据我们的 测算,房地产开发投资与挖掘机销量的相关系数为 0.18(测算周期为 2012.02- 2023.04);但是房地产开发投资包括房产开发过程中的各类投资,更好的指标是房 屋新开工面积,后者的相关系数达到 0.62。2023 年 1-4 月房屋新开工面积同比增 速为-21.20%。2023 年 1-2 月份房地产业销售收入由负转正,同比增长 2.3%;3 月 份增速进一步提升,同比增长 17.9%,房地产销售端同样已出现明显边际改善。 一般来说,从销售端传递到新开工端需要一段时间,房屋销售端数据好转未来有 望带动新开工端向上修复。

2023 年地产宽松政策供需两端共同发力。从需求端来看:1 月初,央行、银保监 会建立首套住房贷款利率政策动态调整机制,结合各个城市最新房价变动及时动 态调整首套房贷利率;3 月底,自然资源部、银保监会联合印发《关于协同做好不 动产“带押过户”便民利企服务的通知》,要求从重点城市开始,以点带面推进“带 押过户”;因城施策方面,各地从放松限购限贷、公积金政策、发放住房补贴、落 户或引才等方面支持合理购房需求。从供给端来看:2 月,证监会启动不动产私募 投资基金试点工作,进一步为房企改善资产负债表结构、降低杠杆率释放政策空 间;3 月,证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs) 常态化发行相关工作的通知》,REITs 申报项目首次覆盖至商业不动产领域;股权 融资开闸,“第三支箭”为多家房企带来资金支持。

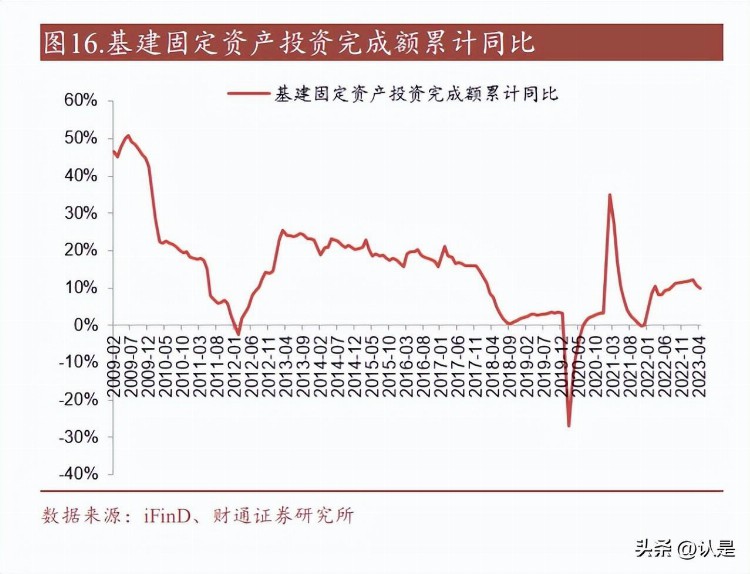

基建固定资产投资增速持续回升,中国中铁基建新签合同额淡季不淡。自 2022 年 6 月开始,基建固定资产投资完成额累计同比增速保持上升趋势,2022 年,基建 固定资产投资完成额同比增长 11.52%,2023 年 1-4 月同比增速为 9.80%,基建投 资复苏趋势得以延续。一般来说,每年一季度和三季度是中国中铁基建新签合同 额的淡季,但 2022 年一季度和三季度中国中铁基建新签合同额同比增速分别达到 94.10%/100.04%。中国中铁基建新签合同额淡季不淡反映出基建投资的逆周期调 节作用逐步凸显。

专项债提前下发,基建投资的逆周期调节作用进一步凸显。2021 年,地方政府专 项债券发行 4.92 万亿元,同比增长 18.9%。2022 年,地方政府专项债券发行额达 5.13 万亿元,同比增长 4.24%;地方政府专项债券发行进度明显加快,大型项目 开工有望提速。2023 年一季度,新增专项债发行量为 1.36 万亿元,约占全年新增 专项债限额的 35.7%。2023 年新增专项债提前下达额度在一季度已发行超六成, 将带动更多社会投资投向基础设施建设,发挥稳经济稳就业关键作用。

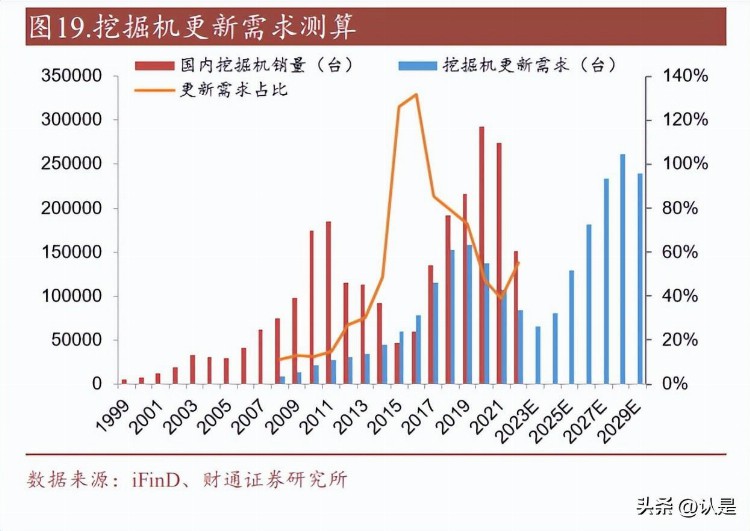

2.2 工程机械行业新一轮更新高峰期有望逐步启动

工程机械行业下一轮集中替换周期有望在 2024 年左右开始启动。挖掘机、起重机 械、混凝土机械的使用寿命约为 8 年左右,T 年的更新需求我们按照[(T-7)+(T8)+(T-9)]/3 进行计算。我们以挖掘机为例,按照 8 年使用寿命周期计算,根据我 们的测算,2023 年挖掘机的更新替换量为 6.61 万台,2024 年恢复至 8.06 万台, 2025 年进一步提升至 12.89 万台。2023 年依然是工程机械更新周期磨底的一年, 2024 年更新需求有望逐步恢复。 更新需求作用是放大行业需求。以挖掘机为例进行分析,2016 年下半年销量同比 数据开始复苏,但更新需求自 2015 年就开始大幅提升,2015 年挖机销量仍处在 下滑的通道中。我们认为这是因为宏观经济数据中与工程机械最敏感的房地产新 开工面积同比增长来自于 2016 年。宏观经济数据复苏带来的是真实需求,更新需 求更像是理论需求;只有当真实需求出现好转时,理论需求才能提供更好的弹性。 基于目前地产政策边际改善、基建固定资产投资增速持续回升的背景下,我们认 为应该重视更新需求对工程机械新增需求的放大作用。

2.3 海外出口较快增长,国产龙头向全球市场进军

出口海外有望成为我国工程机械行业平滑周期性波动的重要力量。工程机械行业 具有强周期性的特征。2012-2016 年,中国工程机械行业经历了长达 5 年的深度调 整;自 2016 年下半年开始,行业逐步回暖。2022 年,受房地产等领域项目开工下 降影响,国内工程机械市场需求收缩,行业步入调整期,但海外出口依旧保持高 增长。以挖掘机为例,2022 年挖掘机行业总销量为 26.13 万台,同比下降 23.8%, 但挖掘机出口销量为 10.95 万台,同比增长 60%,出口占比提升至 41.9%。2023 年 1-4 月,我国挖机出口 3.79 万台,同比增长 12.2%,出口占比提升至 49.7%。 随着国内主机厂在海外市场的不断拓展,工程机械出口海外有望成为我国工程机 械行业平滑周期性波动的重要力量。

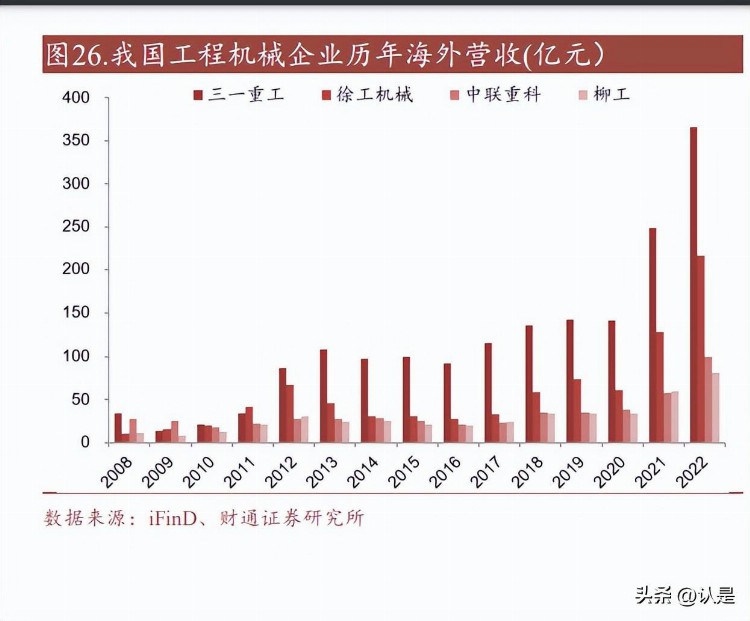

工程机械国际龙头海外收入占比较高,国产品牌仍有差距。卡特彼勒 2022 年在非 北美地区的收入占比达到 52.9%;小松 2021 年海外收入占比达到 86.1%。近年来 国内龙头海外收入占比不断提升,2022 年,三一重工海外收入占比提升至 45.70%, 相较于 2021 年提升 22.29pct;中联重科海外收入占比提升至 24%,相较于 2021 年提升 15.38pct。总体来看国内龙头的海外收入占比与国际龙头仍有差距。工程 机械行业在不同国家和地区存在发展不同步的现象,某一国家出现周期性下滑对 于全球布局的工程机械企业来说影响较小。卡特、小松等海外工程机械龙头在全 球布局广泛,有效缓解了本国工程机械行业的周期性波动对其带来的影响。

中国工程机械龙头在全球的市占率逐步提升。根据英国 KHL 集团发布的 2022 全 球工程机械制造商 50 强排行榜,徐工机械、三一重工和中联重科分列 3、4、7 名, 三家国内龙头企业在全球的市占率分别为 7.8%/6.9%/4.5%。伴随着中国龙头主机 制造商更加积极地拓展海外市场,未来在全球的市场份额有望持续提升。分国家 来看,2022 年中国企业占 50 强企业机械设备销售总份额的 24.2%,位居全球第 一;美国企业占比为 22.9%,排名第二;日本企业占比为 20.8%,排名第三。中国 工程机械企业在全球的地位正逐步提升。

2.4 应用场景不断拓展,机器代人趋势愈发明显

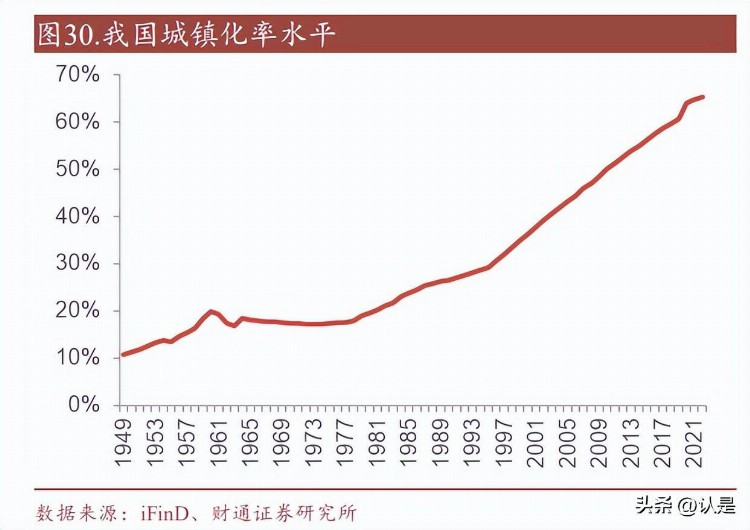

城镇化建设为工程机械提供广阔空间。从城镇化率来看,2022 年我国城镇化率为 65.22%,相比 2010 年提升了 15.27 个百分点。虽然中国城镇化率近年来不断攀升, 但与日本(城镇化率超过 90%)、美国(城镇化率超过 80%)等发达国家相比,中国城镇化率依然有较大的提升空间。《城市蓝皮书》中显示,预计到 2030 年我国 城镇化率将达到 70%,2050 年将达到 80%左右。城镇化建设的不断推进将带来更 多的工程建设需求,工程机械将拥有更广阔的增长空间。 工程机械对体力劳动者的替代作用逐步凸显。我国 15-64 岁人口占总人口的比重 从 2011 年开始逐年下降,2021 年该比重已下滑至 68.3%,相比 2010 年的高点降 低了 6.2 个百分点,人口老龄化问题日益严重。劳动适龄人口占比持续降低,工 程机械对体力劳动者的替代趋势将愈发明显。

工程机械的应用领域不断拓展。伴随着新农村建设进程的加快,农村市场对小挖、 微挖等工程机械的需求持续提升,挖掘机逐步向农村市场渗透。微挖体型小巧, 可以在比较狭窄的空间作业,被广泛的应用在大棚土地修整、除草挖沟、果园的 施肥松土等农业领域和室内装修或道路施工的作业场景。而且微挖价格一般在几 万到十几万元不等,更容易使下游用户接受。2009 年以来,小微挖占挖机国内市 场销量的比例已明显提升。2022 年,微挖(6 吨以下)占比达到 39.53%,占比相 较于 2021 年提升 15.44pct。随着新农村建设进程的不断推进,工程机械的应用领 域拓展有望带来新的增长空间。

3 起重机械、混凝土机械核心产品竞争力持续提升

3.1 起重机械行业逐步筑底,月度销量增速逐步转正

工程起重机是对运输物体等实现空间位置转换的机械。主要包括汽车起重机、履 带式起重机、轮胎起重机、全路面起重机、随车起重机等,广泛应用于交通、油 田、矿山、港口、钢铁、水电、军工以及各种工程建设等行业。

汽车起重机械接近本轮下行周期底部。2022 年中国汽车起重机销量为 25942 台, 同比下降 47.20%。2023 年 1-3 月份汽车起重机销售分别为 1216、2542 和 3796 台, 分别同比下降 21.55%、4.47%和 9.6%,降幅明显收窄;4 月汽车起重机销售 2716 台,同比增长 14.9%;在历经近两年的持续下行之后,汽车起重机销量持续正增 长可期。

汽车起重机械海外市场需求不断增加,出口销售持续保持高增长。2022 年,我国 汽车起重机出口 5504 台,同比增长 72.97%。2023 年 1-3 月,我国主要企业汽车起重机出口 2518 台,同比增长 171.92%。2021 年以来,我国主要企业汽车起重机 出口量增长明显,2023 年预计将保持高增长态势。

2023 年一季度履带起重机销量实现正增长。2022 年,履带起重机销量为 3215 台, 同比下降 19.44%。2023 年 1 月履带起重机销量为 175 台,同比下降 15.46%,但 从 2 月起,履带起重机销量增速逐步转正,2、3、4 月同比增速分别为 60.5%、 15.0%、24.2%。1-4 月,履带起重机共计销售 1213 台,同比增长 20.3%,销量持 续改善可期。 2023 年塔机销售亦迎来边际改善。2022 年,我国塔式起重机销量为 21045 台; 2023 年 1、2 月销量分别为 841 台 1386 台,同比下降 40.90%和 6.67%,降幅逐步 收窄;3 月份销量为 2000 台,同比增长 11.36%;4 月份销量为 2087 台,同比下 降 4.57%,边际改善态势有望延续。

汽车起重机